Добавлен: 13.03.2024

Просмотров: 48

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические основы управления рисками проекта

1.1 Понятие и виды рисков инвестиционных проектов

1.2 Методы оценки рисков инвестиционного проекта

Глава 2. Оценка рисков инвестиционного проекта

2.1. Общая характеристика инвестиционного проекта

3.2 Проведение сценарного анализа для установления рисков инвестиционного проекта

− отключение трансформатора в режимах малых нагрузок на подстанциях с двумя и более трансформаторами;

− отключение трансформаторов на подстанциях с сезонной нагрузкой;

− выравнивание нагрузок фаз в распределительных сетях 0,38 кВ;

− перераспределение нагрузки основной сети путем производства переключений;

− проведение контрольных снятий показаний с расчетных приборов учета;

− выявление нарушений в системе учета;

− проведение инструментальных проверок комплексов учёта электрической энергии;

− включение актов безучетного потребления в полезный отпуск;

− снижение расхода электроэнергии на собственные нужды подстанций оптимизацией времени работы средств обогрева приводов коммутационной аппаратуры силового оборудования подстанций.

Финансовый план приведен в таблице 2[21]:

Таблица 2

Источники финансирования инвестиционной программы ПАО «ТРК»

|

Источники |

Млн. руб. |

% |

|

Чистая прибыль, направляемая на инвестиции |

650 |

11,16 |

|

Амортизация ОС |

4322 |

74,12 |

|

Возврат НДС |

854 |

14,64 |

|

Прочие собственные средства |

4 |

0,08 |

|

Итого |

5832 |

100 |

Как видно из таблицы, общий объем инвестиционных затрат составляет 4 323,02 млн. руб. ПАО «ТРК» использует собственные средства и амортизационные отчисления, без привлечения займов и кредитов.

99% выручки ПАО «ТРК» получает за счет оказания услуг по отпуску электрической энергии, менее 1% приходится на услуги по технологическому присоединению и прочую деятельность.

Для сценарного анализа рисков был выбран инвестиционный проект «Приобретение муниципальных электрических сетей Кожевниковского района», который входит в инвестиционную программу 2018-2025 гг. ПАО «ТРК».

Сроки реализации проекта: начало - 2021, окончание – 2033 г. Цель проекта: Реализация данного проекта позволит в первую очередь сократить степень разрозненности электросетевого пространства, т.к. разрозненность сетей (в т.ч. электрические сети муниципальных образований) приводит в результате к снижению надежности электроснабжения, контролю над ними, несогласованности программ развития, увеличению издержек и потерь в сетях. Также реализация проекта позволит обеспечить возможность новых технологических присоединений, увеличить объём подключения новых потребителей; повысить надёжность электроснабжения потребителей, увеличение доли сетевых активов ПАО "ТРК", приобретение в собственность сетей.

Состав приобретаемого объекта: трансформаторная подстанция – 10/0,4кВ, воздушные линии электропередачи 10/0,4 кВ, земельные участки. Количество условных единиц приобретаемых электросетевых объектов составляет 371,82, мощность – 14,35 МВА, протяжённость ВЛ 10/0,4 кВ– 133,26 км.

Показатели инвестиционного проекта «Приобретение муниципальных электрических сетей Кожевниковского района» в таблице 3[22].

Таблица 3

Исходные данные

|

Показатели |

Значение |

|

Инвестиции, тыс. руб. |

7 875 |

|

Количество объектов |

1 |

|

Срок амортизации, лет |

15 |

|

Налог на прибыль |

20% |

|

Налог на имущество |

2,2% |

Показатели выручки и затрат отображены в приложении 1.

3.2 Проведение сценарного анализа для установления рисков инвестиционного проекта

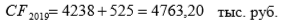

Первый шаг – сбор информации по проекту, был осуществлен в предыдущей главе. Перейдем ко второму шагу – расчет чистой дисконтированной стоимости (NPV).

Для начала чистый денежный поток предприятия, который предполагается получить в ходе реализации инвестиционного проекта. Рассчитаем чистый денежный поток для 2019 года:

Показатель CF по остальным годам оформлен в приложении 2.

Ставку дисконтирования определим путем сложения безрисковой ставки и премии за риск. В качестве безрисковой ставки примем доходность по облигациям федерального займа, которая, на сегодняшний день составляет 7,46%[23]. Премию за риск установим в 2%.

Соответственно, ставка дисконтирования равна 9,46%, тогда:

Индекс доходности >1, что также подтверждает успешность проекта. Срок окупаемости:

PP=7875/(91150/15)=1,3 лет

Дисконтированный срок окупаемости:

DPP=7875/(44728/15)=2,64 лет

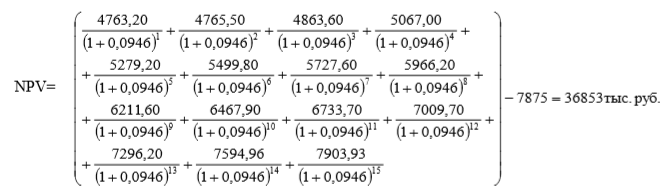

Чтобы оценить подверженность проекта различным видам риска, проведем анализ чувствительности NPV к изменению исходных показателей проекта, выбрав его чистую приведенную стоимость в качестве результирующего критерия (таблица 4).

По итогам анализа, можно выделить два ключевых фактора риска, оказывающие наибольшее влияние на NPV проекта:

− доходы от отпуска электрической энергии;

− расходы на оплату технологических потерь электроэнергии.

Выявим процентное изменение NPV инвестиционного проекта при изменении этих двух факторов, а также рассчитаем коэффициент эластичности (таблица 5).

Таблица 4

Значение NPV при изменении исходных показателей инвестиционного проекта

Таблица 5

Процентное изменение NPV при изменении ключевого фактора риска; коэффициент эластичности

|

Доход от отпуска |

-30% |

-20% |

-10% |

+10% |

+20% |

+30% |

|

NPV |

-204% |

-136% |

-68% |

+68% |

+136% |

+204% |

|

Кэл |

6,8% |

6,8% |

6,8% |

6,8% |

6,8% |

6,8% |

Таблица 6

Процентное изменение NPV при изменении ключевого фактора риска; коэффициент эластичности

|

Доход от отпуска |

-30% |

-20% |

-10% |

+10% |

+20% |

+30% |

|

Расходы на оплату тех. потерь э/э - |

+160% |

+107% |

+53% |

-46% |

-107% |

-160% |

|

Кэл |

5,3% |

5,3% |

5,3% |

5,3% |

5,3% |

5,3% |

Таблица 7

Значение PI при изменении факторов риска инвестиционного проекта

|

Показатель |

-30% |

-20% |

-10% |

Базисное значение |

+10% |

+20% |

+30% |

|

Доход от отпуска э/э |

-3,9 |

-0,7 |

2,5 |

5,7 |

8,9 |

12,1 |

15,2 |

|

Расходы на оплату технологических потерь э/э |

13,2 |

10,7 |

8,2 |

5,7 |

3,2 |

0,7 |

-1,8 |

Таблица 8

Значение DPP при изменении факторов риска инвестиционного проекта, лет

|

Показатель |

-30% |

-20% |

-10% |

Базисное значение |

+10% |

+20% |

+30% |

|

Доход от отпуска э/э |

-3,86 |

-21,48 |

6,02 |

2,64 |

1,69 |

1,24 |

0,98 |

|

Расходы на оплату технологических потерь э/э |

1,14 |

1,40 |

1,83 |

2,64 |

4,72 |

1,97 |

-8,26 |

Таким образом, с помощью анализа чувствительности были выявлены два основных фактора риска, которые оказывают влияние на инвестиционный проект: доход от отпуска электроэнергии и расходы на оплату технологических потерь. При уменьшении дохода от отпуска электроэнергии на 20% и ниже становятся отрицательными интегральные показатели (NPV, PI, PP, DPP), что приводит проект в состояние неэффективности и нецелесообразности. Коэффициент эластичности показывает, что при изменении дохода от отпуска электроэнергии на 1%, чистый дисконтированный доход меняется на 6,8%. При увеличении на 20% и более расходов на оплату технологических потерь электроэнергии также становятся отрицательными интегральные показатели (NPV, PI, PP, DPP).

Коэффициент эластичности демонстрирует, что при изменении расходов на оплату технологических потерь электроэнергии на 1%, чистый дисконтированный доход меняется на 5,3%.

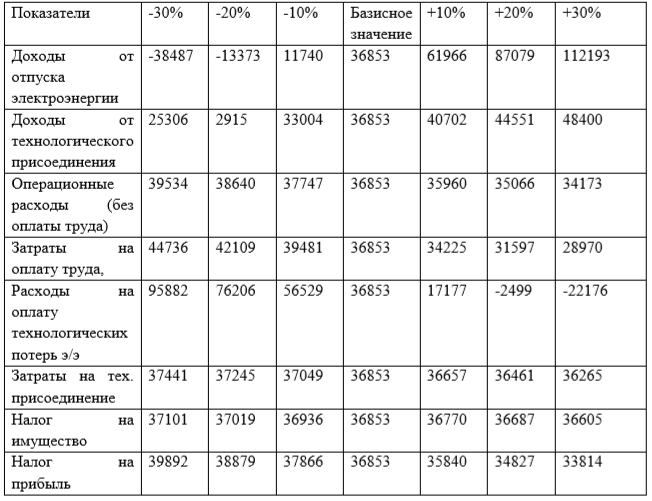

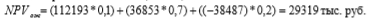

С учетом полученных данных построим сценарии для инвестиционного проекта «Приобретение муниципальных электрических сетей Кожевниковского района» (рисунок 1).

Рисунок 1. Моделирование сценариев инвестиционного проекта

Ситуация 1:

Оптимистический сценарий: доход от отпуска электроэнергии повысился на 30%. В таком случае:

− NPV проекта: 112193 тыс. руб.

− PI: 15,2

− PP: 0,48 лет

− DPP: 0,98 лет

Пессимистический сценарий: доход от отпуска электроэнергии снизился на 30%. В таком случае:

− NPV проекта: -38487 тыс. руб.

− PI: -3,9

− PP: -1,87 лет

− DPP: -3,86 лет

Реалистический (базовый) сценарий: доход от отпуска электроэнергии остался неизменным, тогда:

− NPV проекта: 36853 тыс. руб.

− PI: 5,7

− PP: 1,3 лет

− DPP: 2,64 лет

Установим вероятности наступления каждого сценария для ситуации 1 в таблице 9.

Таблица 9

Вероятности наступления сценариев при изменении дохода от отпуска электроэнергии

|

Оптимистический сценарий |

Реалистический сценарий |

Пессимистический сценарий |

|

|

NPV, тыс. руб. |

112193 |

36853 |

-38487 |

|

Pi |

0,1 |

0,7 |

0,2 |

Размах вариации: 112193 – (-38487) = 150680

Ситуация 2:

Оптимистический сценарий: расходы на оплату технологических потерь электроэнергии снизились на 30%. В таком случае: − NPV проекта: 95882 тыс. руб. − PI: 13,2 − PP: 0,56 лет − DPP: 1,14 лет Пессимистический сценарий: расходы на оплату технологических потерь электроэнергии повысились на 30%. В таком случае:

− NPV проекта: -22176 тыс. руб.

− PI: -1,8

− PP: -4,04 лет

− DPP: -8,26 лет

Реалистический сценарий: расходы на оплату технологических потерь электроэнергии остались неизменным, тогда:

− NPV проекта: 36853 тыс. руб.

− PI: 5,7 − PP: 1,3 лет

− DPP: 2,64 лет

Установим вероятности наступления каждого сценария для ситуации 2 в таблице 10.

Таблица 10

Вероятности наступления сценариев при изменении расходов на оплату технологических потерь электроэнергии

|

Оптимистический сценарий |

Реалистический сценарий |

Пессимистический сценарий |

|

|

NPV, тыс. руб. |

95882 |

36853 |

-22176 |

|

Pi |

0,2 |

0,7 |

0,1 |

Размах вариации: 95882 – (-22176) = 118058

NPV= (2,0*95882)+(36853*0,7)+((-22176)*0,1)=42755,9 тыс.руб

Глава 3. Анализ результатов и разработка рекомендаций

Были выявлены два ключевых фактора, которые в большей степени оказывают влияние на эффективность проекта. Разберем, по каким причинам может произойти изменение этих факторов. Риск снижения выручки от отпуска электроэнергии является критическим из-за зарегулированности правил рынка электроэнергии, волатильности цен на электроэнергию, нестабильности цен на топливо с учетом рисков для генерирующих объектов, снижения платежеспособности контрагентов в результате влияния финансового кризиса, спада производства, роста энергоэффективности потребителей, неблагоприятных условий (маловодные годы), сложности в прогнозировании загрузки оборудования.

Доходную базу бизнеса электроэнергетической отрасли определяют тарифы. При установлении тарифов главным ориентиром для государства всегда было сдерживание роста конечных цен для потребителей, в результате чего отрасль долгие годы была недофинансирована, что привело к значительному износу основных фондов. В части установления тарифов не изменилась ситуация и сейчас: рынок электроэнергии подвержен серьезным регуляторным ограничениям, наличествует высокая доля государственных компаний среди поставщиков электроэнергии на рынке и предоставление преференций этим компаниям, весомое значение имеет перекрестное субсидирование, установление предельных цен на мощность, договоры последней мили.