Файл: Правовое регулирование рынка банковских услуг (понятие и основы нормативно-правового регулирования рынка банковских услуг).pdf

Добавлен: 13.03.2024

Просмотров: 21

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. понятие и основы нормативно-правового регулирования рынка банковских услуг

1.1. Понятие и сущность рынка банковских услуг

1.2. Законодательные основы регулирования рынка банковских услуг в Российской Федерации

Глава 2. Особенности правового регулирования предоставления кредитов населению

2.1. Нормативно-правовое регулирование потребительского кредита (займа)

2.2. Существенные условия договора потребительского кредита (займа)

Рынок банковских услуг представляет собой сложную систему, состоящую из нескольких подсистем, каждая из которых выполняет свои функции.

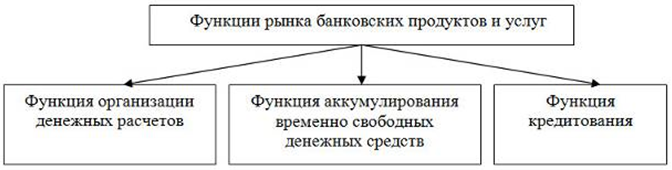

Целью существования рынка банковских услуг является удовлетворение общественной потребности в этих услугах, а именно: в решениях банковской системой задач организации денежного обращения, централизации временно свободных капиталов и кредитовании за счет централизованных средств тех отраслей экономики, которые в данное время более других нуждаются в денежных средствах и обеспечивают большую рентабельность. Эти задачи решаются путем выполнения банковской системой своих основных функций рис.1.2)

Рисунок 1.2 - Функции рынка банковских продуктов и услуг

Указанные расчетная, сберегательная и кредитная функции банковской системы воплощаются в совокупности операций ее субъектов.

Расчетная функция банковской системы сводится к организации наличного и безналичного денежного обращения. Эта функция является наиболее важной с точки зрения общественной значимости банковской системы в экономике. Расчетную функцию банковской системы можно сравнить с функцией кровообращения в живом организме: нарушение кровообращения вызывает разнообразные болезни многих жизненно важных органов, точно так же как нарушение расчетной функции банковской системы вызывает кризис во многих отраслях экономики.

Сберегательная функция банковской системы заключается в привлечении средств граждан и юридических лиц в банковскую систему в виде остатков по счетам и вкладам, депозитов, путем размещения банковских векселей и облигаций и т.п. Выполнение этой функции определяет возможность развития национальной экономики за счет собственных ресурсов.

Кредитная функция банковской системы выражается в таком перераспределении привлеченных средств, которое обеспечивало бы как общий экономический рост, так и увеличение собственного капитала субъектов банковской системы. Иначе говоря, кредитная функция должна обеспечивать не только прибыльность операций кредитных организаций, но и их эффективность с точки зрения развития экономически перспективных и самоокупаемых отраслей экономики.

Таким образом, проанализировав понятие «рынок банковских продуктов и услуг», предложено два подхода его определения - с точки зрения сферы деятельности и институционального подхода. С точки зрения сферы деятельности банковский рынок - это особый сектор экономики страны, функционирующий в сфере обменно-перераспределительных отношений, связанных с процессами купли-продажи специфического товара - денег, необходимых для осуществления производственной и финансовой деятельности, а также формирующий спрос, предложение и цену на этот товар. С институциональной точки зрения банковский рынок - это совокупность банковских учреждений, которые на конкурирующих условиях предлагают свои продукты и услуги населению. Значение рынка банковских продуктов и услуг в системе рыночных отношений состоит в предоставлении возможности отложить сегодняшнее потребление, накопить сбережения и направить их в сферу предпринимательского приложения. Основными функциями данного рынка являются следующие: мобилизация средств для экономического развития; перераспределение их между отраслями, областями, регионами; обеспечение накопления средств, которые определяют экономический рост. Кроме того, рынок банковских продуктов и услуг выполняет еще одну функцию: делает фонды денежных средств равнодоступными для всех его участников – государств, предприятий, домашних хозяйств.

1.2. Законодательные основы регулирования рынка банковских услуг в Российской Федерации

Важность регулирования финансовых рынков очевидна. Как правило, нерегулируемые рынки могут не давать результата, экономически оптимального, выгодного как для участников самого рынка, так и для государства. В таком случае инвесторы не будут принимать правильных решений о вложении оптимальных целевых инвестиций, и риск различного уровня не распределится по экономике должным образом. Опасность заключается в том, что в этом случае повышается уровень падения одной из отраслей рынка, что повлечёт за собой нарушение в работе всей финансовой системы.[20]

Если же регулирование финансовых рынков поддерживается на должном уровне, то для инвесторов будет очевидна стабильность и экономическая выгода (резалтинг) их инвестиционных вложений. В подобном случае, кризис и риск распределяется по экономике оптимальным и более безопасным образом. Именно по этой причине финансовые рынки особенно нуждаются в хорошем грамотном регулировании. Учитывая сложность предоставляемых такими рынками финансовых услуг, зачастую их природу и долгосрочность, потенциально или реально большие суммы денег, уровень регулирования финансовых рынков значительно выше степени регулирования услуг не финансовых. Формы и степени регулирования любого рынка различны и иногда даже противоречат друг другу, но, тем не менее, существует некая мировая модель регулирования.[21]

Во всех развитых странах рынки, в том числе и финансовые, неизбежно подвергаются регулированию. Главными целями такого регулирования являются:

1.выявление недостатков в той или иной области финансового рынка;

2.поддержка эффективных и упорядоченных сегментов рынка;

3.защита потребителей финансовых рынков и услуг;

4.стабилизация финансовой системы и поддержка доверия и уверенности в её стабильности. [22]

Поэтому в современном мире рыночные отношения предусматривают активное участие государства как управляющего, надзорного и регулирующего органа. Этот субъект управления систем экономики подразделён на множество подчинённых органов, которые наделены определёнными полномочиями. Им доверены функции контроля, при помощи которых подобные субъекты осуществляют управление экономическими системами.[23]

Таким образом, процессы, происходящие в сфере экономики, могут быть эффективно урегулированы чаще всего только при помощи государства. В целом, регулирование рассматривается как управленческий метод, обеспечивающий стабильность функционирования управляемых процессов[24]. Регулирование финансовых рыночных структур на сегодняшний момент времени предусматривает прямое участие государства, так как:

1.Возникла необходимость в упорядочении отношений в сфере хозяйственной жизни, то есть её регламентации. К этому относится: образец отношений и поведения субъектов – участников рынка, некий кодекс, свод законов и правил, которых они должны придерживаться. Это предусматривает и меру взаимных обязанностей, и ответственность по отношению друг к другу, и установление некоторых запретов, ведущих к минимизации причинения вреда или ущерба непосредственно самим участникам финансового рынка.

2.При осуществлении государством своей экономической политики необходима выработка и последующее максимально успешное применение её механизмов с целью эффективной реализации продвижения методов, стимулирующих рост показателей финансовых рынков.[25]

В СССР полный контроль за финансовыми потоками осуществлялся государством[26]. С переходом в 1991 году к рыночной модели экономики в РФ в достаточно сложных условиях начал складываться национальный финансовый рынок. Данный процесс характеризовался созданием соответствующей нормативно-правовой базы, возникновением участников рынка на основе процессов приватизации и развитие инфраструктуры рынка в части организации банковской деятельности, биржевой торговли, деятельности страховых компаний и пенсионных фондов и т.д. По началу его состояние было достаточно неустойчивым, объем операций низким, что во многом связано с отсутствием у экономических субъектов рыночного опыта, однако по мере проникновения данных механизмов в остальные сферы экономики и относительной стабилизацией в политико-экономической сфереданный рынок сделал большой шаг вперед.[27]

С 2004 года федеральным органом, осуществляющим принятие нормативных правовых актов, контроль и надзор в сфере финансовых рынков, была Федеральная служба по финансовым рынкам РФ. В 2013 году её полномочия были полностью переданы Центральному Банку РФ, на базе которого был создан мегарегулятор финансового рынка. Федеральное законодательство о финансовых рынках составляют ФЗ «О Центральном банке Российской Федерации (Банке России)»[28], профильные законы, регулирующие отдельные сферы деятельности финансового рынка и глава 15 Кодекса об административных правонарушениях РФ[29].

Согласно законодательству, Центральный Банк РФ совместно с Правительством РФ разрабатывает и проводит политику, направленную на развитие и обеспечение стабильности функционирования данного рынка, осуществляет его мониторинг с целью выявления угроз финансовой стабильности, публикует соответствующие обзоры, представляет в Государственную Думу проект основных направлений его развития, а также осуществляет регулирование, контроль и надзор в данной сфере [30].

Таким образом, теперь Центральный банк как финансовый мегарегулятор, осуществляя эффективный консолидированный надзор, способен более оперативно выявлять и предотвращать системные риски за счет наиболее полной информации. Кроме того, сочетание правоустанавливающей и правоприменительной функции позволит сделать процесс разработки и внедрения норм более гибким и отвечающим интересам участников рынка. Однако с другой стороны, существует риск унификации регулирования и игнорированию специфики отдельных секторов рынка, а также вероятен конфликт интересов по причине исполнения в лице Центрально Банка РФ роли регулятора и одновременно участника финансового рынка.

Основой банковского законодательства являются так называемые специальные банковские Законы - Федеральный закон "О Центральном банке Российской Федерации (Банке России)"[31] и Федеральный закон "О банках и банковской деятельности"[32], целью которых является установление основных принципов организации и функционирования банков и банковской системы в целом, а также совершение различного рода операций, являющихся формой реализации банковских функций.

Закон о банках закрепляет двухуровневую модель построения российской банковской системы, первый уровень которой занимает Центробанк, второй - кредитные организации, а также филиалы и представительства иностранных банков. Действующими Законами, регулирующими банковскую деятельность, предусмотрены особенности функционирования кредитных организаций как юридических лиц, обладающих специальной правоспособностью. Наличие этих особенностей подчеркнуто и в корпоративном законодательстве (ст.1 Федерального закона "Об обществах с ограниченной ответственностью"[33], ст.1 Федерального закона "Об акционерных обществах"[34]).

В систему банковского законодательства входит также Федеральный закон "О несостоятельности (банкротстве) кредитных организаций"[35], в котором впервые в законодательной практике определены особенности финансового оздоровления коммерческих банков. Для банковской системы это одна из важнейших проблем. Поскольку в условиях рыночной экономики банковская система становится жизненно важным общественным институтом, то любая неудача, пусть даже одного банка, снижает доверие ко всей этой системе, способствует оттоку средств из банков и, как следствие, может привести к разрушению денежно-кредитной системы страны. В этом, сказалась специфика правовой природы кредитных организаций.

Особо следует отметить Федеральные законы "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма"[36], "О страховании вкладов физических лиц в банках Российской Федерации"[37] и "О кредитных историях"[38]. Принятие указанных законодательных актов является частью реализуемой государством и банковским сообществом программы в целях поддержания политической, экономической и социальной стабильности общества, внутренней устойчивости банковского сектора, укрепления доверия к банковской системе.

Кредитные организации, как любые коммерческие организации, - частноправовой институт, чья деятельность является предметом регулирования гражданского законодательства, приоритет в структуре которого принадлежит Гражданскому кодексу Российской Федерации (далее ГК РФ). ГК РФ определяет общие правила создания и функционирования юридических лиц, их виды и правовое положение, а также отсылает к Федеральным законам "Об акционерных обществах" и "Об обществах с ограниченной ответственностью", закрепляющим организационно-правовые формы, наиболее адекватные для банков. Кроме того, ГК РФ содержит нормы о праве собственности, регулирует обязательственные и иные правоотношения гражданско-правового характера, устанавливает особенности правового регулирования отдельных видов обязательств, имеющих непосредственное отношение к банковской деятельности.

В науке подчеркивается, что отношения кредитной организации и ее клиента имеют в своей основе гражданско-правовую природу, что исключает какую-либо подчиненность или подконтрольность одной из сторон гражданского правоотношения перед другой.

Регулирование банковской деятельности в рамках гражданского законодательства осуществляется на началах формального юридического равенства участников финансово-кредитных отношений. В этом смысле все кредитные организации, несмотря на существенные различия в полномочиях по осуществлению банковских операций, различный уставный капитал и финансовые возможности, равны перед законом, юридическими и физическими лицами, с которыми они вступают в те или иные гражданские правоотношения. Законом четко определен принцип независимости функционирования кредитных организаций, который находит конкретное воплощение через реализацию принципа свободы договоров.

Деятельность банков регулируется также Федеральными законами "О рынке ценных бумаг"[39], "О валютном регулировании и валютном контроле"[40], "О драгоценных металлах и драгоценных камнях"[41], "О деятельности по приему платежей физических лиц, осуществляемой платежными агентами"[42], другими федеральными законами и подзаконными нормативными актами.