Файл: Исследование конъюнктуры товарного рынка (на примере рынка конкретной товарной группы).docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 03.02.2024

Просмотров: 12

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Практическое задание к теме 3

«Методические аспекты исследования товарного рынка»

Исследование конъюнктуры товарного рынка

(на примере рынка конкретной товарной группы)

Студентам предлагается выбрать товарный рынок (по желанию) и проанализировать конъюнктуру выбранного товарного рынка.

Практическое задание выполняется в несколько этапов:

1 этап. Выбор объекта исследования (например, рынок обуви, рынок автомобилей, рынок кондитерских изделий, рынок алкогольной продукции и т.д.).

2 этап. Определение проблем, целей и задач исследования выбранного товарного рынка.

3 этап. Отбор источников информации (источниками информации могут являться статистические сборники, информационные сайты, журналы, материалы конференций и т.д.).

3 этап. Сбор вторичной информации (кабинетные исследования).

4 этап. Анализ собранной информации.

5 этап. Анализ товарного рынка (выбранной товарной группы).

6 этап. Разработка анкеты для опроса потребителей (10-12 вопросов).

Анализ товарного рынка должен содержать следующее:

-

Характеристика товарного предложения:

2.1. характеристика объема и структуры товарного предложения на рынке в динамике (за 3-5 лет);

2.2. динамика объема производства исследуемых товаров в стране (регионе);

2.3. анализ ввоза (вывоза) исследуемых товаров на территорию страны и региона (товарная структура импорта (экспорта);

2.4. характеристика основных товаропроизводителей исследуемой товарной группы;

2.5. характеристика ассортимента исследуемой товарной группы и его обновление.

-

Характеристика и оценка покупательского спроса:

3.1. определение темпов роста продажи отдельных товаров и товарных групп;

3.2. места розничной и оптовой продажи исследуемых товаров;

3.3. Анализ динамики цен на реализуемые товары, в т.ч. средние цены, предоставления скидок и т.д.

-

Определение перспектив развития товарного рынка.

Примечание:

задание должно быть выполнено в виде отчета (5-10 страниц) и подкреплено наглядной информацией в виде таблиц и рисунков.

1 этап. Выбор объекта исследования

Рынок алкогольной продукции

2 этап. Определение проблем, целей и задач исследования выбранного товарного рынка.

Провести комплексное исследование рынка алкогольной продукции и определить перспективы его развития.

Задачи исследования:

-

проанализировать товарное предложение на рынке алкоголя; -

выявить основных поставщиков и производителей; -

определить долю импорта на российском рынке; -

проанализировать состояние спроса; -

выявить изменение цен на рынке; -

определить перспективы развития рынка алкоголя.

3 этап. Отбор источников информации

- Особенности продажи алкогольной продукции - https://89.rospotrebnadzor.ru/directions/prava/86982/

- Анализ рынка алкогольной продукции - http://www.customs.ru/ https://zen.yandex.ru/media/id/5b9b7c44b76d9000aa06ec44/analiz-rynka-alkogolia-i-perspektivy-internetprodaj-2020-60b54a1fa54cdb7384de5166

- Алкомаркет. Официальный сайт. https://alcomarket.ru/

4 этап. Анализ собранной информации

В результате сбора информации имеются данные об объеме производства алкогольной продукции, объемах импорта алкогольной продукции за 2015-2017гг., объемах товарного предложения, основных производителях, характеристика ассортимента на примере ООО АЛКОМАРКЕТ, данные об объемах продаж, информация об изменении средних цен, предоставлении скидок на примере ООО АЛКОМАРКЕТ.

5 этап. Анализ товарного рынка

Алкогольные напитки (спиртные напитки) - жидкие пищевые продукты, содержащие не менее 1,5 % этилового спирта, образующегося при сбраживании сахаров, которые извлекаются из углеводсодержащего пищевого сырья.

В данном отчете рассматриваются следующие виды алкогольных напитков:

-

Водка и ликероводочные изделия -

Пиво -

Вина -

Коньяки и винные напитки -

Слабоалкогольные напитки

Потребление алкоголя в 2015 году в Новосибирске практически в два раза замедлило свое падение в сравнении с 2014 годом: за первые три квартала продажи упали на 7% (в 2014 году - на 13 %).

Наибольшее значение в приостановке спада спроса на алкогольную продукцию имеет водка: за год уровень сокращения продаж снизился с 16 до 6 %. Этому поспособствовало уменьшение минимальной розничной стоимости бутылки объемом 0,5 л до 185 рублей, благодаря чему люди стали чаще употреблять легальную, а не фальсифицированную продукцию.

Продажи коньяка отечественного производства также сокращаются медленнее - на 5 % в сравнении с 8 % в 2014 году.

По большинству импортных алкогольных напитков зафиксировано падение продаж на 10-20 %. Хотя в 2014 году на такой же процентный показатель был прирост потребления. На сокращение повлияло увеличение цен, вызванное экономической нестабильностью в России и ростом курса валют. Негативнее всего это отразилось на продажах виски: они сократились на 14%. Более уверенную позицию на алкогольном рынке занимает ром. Причина - часто проводящиеся яркие промоакции от производителей. Однако и в этом направлении спрос упал: рост продаж сократился с 25-30 до 3 %.

Объем продаж игристых вин российских производителей увеличился на 2,5 %, а зарубежных изготовителей сократился на 10%. Однако эти данные были получены до начала высокого сезона (зимние праздники) и после его завершения могли измениться. Наибольшее сокращение наблюдается не в низком или премиальном ценовом сегменте, а в среднем.

В 2015 году было употреблено 590 млн. л вина. Это единственный вид алкогольных напитков, доля потребления которых выросла за год -- на 3 %.

В других направлениях было снижение доли потребления в сравнении с 2014 годом: игристых вин употреблено 245 млн. л (меньше на 7 %), коньяка 110 млн. л (на 5 %), водки 865 млн. л (на 7,5 %), пива 8800 млн. л (на 2,5 %), пивных напитков (порошковых) 534 млн. л (на 5 %).

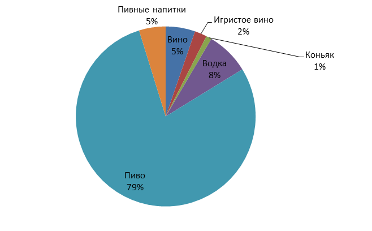

Диаграмма 1. Структура потребления Алкоголя в зависимости от напитка, в литрах, 2016.

Объем товарного предложения увеличился на 15,53% в 2017 году и на 13,43% в 2018 году, составив 2063,6 тыс. шт. в 2018 году.

Алкогольные напитки являются востребованным и рентабельным товаром, что делает его производство экономически выгодным. Но появление новых крупных игроков на российском рынке в ближайшее время не ожидается. Скорее, действующие производители расширяют свой ассортимент, начиная осваивать «смежные» направления. Основными игроками являются раскрученные бренды, а небольшие региональные производители большого влияния на рынке не имеют.

Каждый из ведущих производителей имеет собственную сеть дистрибьюции, что значительно упрощает организацию сбыта продукции.

В 2015 году продолжился рост реализации слабоалкогольной продукции (пива и коктейлей) и сокращение доли крепких напитков (коньяков и водки). Также наблюдается повышение спроса на дорогие элитные напитки (виски, ром).

Учет экспорта и импорта продукции осуществляет Федеральная таможенная служба (ФТС). Таможенная статистика РФ характеризует стоимостные и натуральные объёмы экспорта-импорта продукции, в том числе по странам-контрагентам. Классификация товаров ФТС при контроле над внешней экономической деятельностью ТН ВЭД (Товарная номенклатура внешнеэкономической деятельности) отличается от классификации товарных категорий в Росстате, поэтому они синхронизируются BusinesStat путем пересчетов. Также к показателям Росстата необходимо приводить и таможенные единицы учета алкогольных напитков. ФТС ведет учет физических объёмов экспорта-импорта алкогольных напитков в кг. За вес товара принимается вес нетто (за вычетом веса тары и упаковки). Стоимостные объёмы внешнеторговых операций оцениваются согласно статистической стоимости, включая НДС, акцизы, а также стоимость доставки товаров до границ РФ по таможенной территории России. Основной единицей измерения стоимостных объёмов экспорта-импорта является доллар США. При общем анализе отрасли алкогольных напитков, цены и стоимость экспортируемой и импортируемой продукции требуется приводить к рублю по среднегодовому курсу обмена валют. Учет перемещения грузов и средств через границу ведется посредством грузовой таможенной декларации/транзитной декларации (ГТД/ТД), соответствующей форме единого административного документа Евросоюза. В декларации участник внешнеэкономической деятельности заявляет основные сведения о товарах: их наименования, стоимость, вес, сведения об упаковке, коды по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД), таможенный режим, под который они помещаются.

В процессе продажи алкоголя продавец обязан просканировать каждую проданную бутылку. Данные о продаже сразу же будут поступать в ЕГАИС. Покупатель, в свою очередь, получает специальный чек с QR-кодом, с помощью которого он сможет проверить на сайте ЕГАИС, не является ли купленная продукция контрафактной.

Благодаря ЕГАИС статистика показала рост производства пива в России.

Диаграмма 2. Сравнение прироста производства пива в России

За последние несколько лет рынок алкоголя в России претерпел значительную трансформацию, вызванную, в первую очередь, активным административным регулированием на рынке алкоголя в целом и водки в частности.

Сегодня на российском рынке алкоголя можно отметить два разнохарактерных тренда – один задается динамикой на рынке водки, другой – ситуацией в сегменте импортного алкоголя.

Сегодня алкогольная отрасль России в очередной раз подошла к важной «развилке». Нестабильность ее состояния определяется последствиями социально- экономического кризиса, приведшего к падению доходов.Усилится напряженность противостояний внутри отрасли – как между производителями однородной продукции, так и группами интересов производителей крепкого алкоголя, вина и пива.

6 этап. Разработка анкеты для опроса потребителей.

1. К какой возрастной группе Вы относитесь?

-

до 20 -

20-30 -

30-40 -

40 и больше

2. Укажите Ваш пол

-

Мужской -

Женский

3. Какую именно алкогольную продукцию Вы покупаете?

-

Пиво -

Коньяк и виски -

Вино и шампанское -

Водка -

Другие спиртные напитки

4. При выборе продукции на что именно Вы обращаете внимание?

-

Цена -

Качество/вкус -

Удобная упаковка -

Известность марки

5. Как часто вы покупаете алкогольную продукцию?

-

каждый день -

два раза в неделю -

раз в неделю -

раз в месяц -

очень редко

6. Алкогольную продукцию какого объема упаковки Вы покупаете чаще всего?

-

0,25л -

0,33л -

0,5л -

0,7л -

1л

7. По какой цене Вы чаще приобретаете алкогольную продукцию (руб.)?

-

от 180-250 -

250-350 -

350-500 -

500-800 -

800-1000 -

1000-3000 -

Свыше 3000

8. В каком месте Вы чаще всего покупаете алкогольную продукцию?

-

Гипермаркет -

Супермаркет -

Магазин около дома -

В предприятиях общественного питания (рестораны, кафе, бары)