Файл: Ценные бумаги: понятие, виды, общие положения о правовом режиме (Правовое регулирование рынка ценных бумаг).pdf

Добавлен: 13.03.2024

Просмотров: 23

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Правовое регулирование рынка ценных бумаг

1.1. Исследование характеристик ценных бумаг

Глава 2. Понятие и цели регулирования рынка ценных бумаг

2.1. Понятие и признаки документарных ценных бумаг

2.2. Ценные бумаги акционерных обществ: нормативно-правовые аспекты

2.3. Государственные ценные бумаги в системе финансов РФ

Для укрепления и поддержания стабильной экономической ситуации в стране, нормализации функционирования предприятий различных форм, большое значение имеет точное и четкое закрепление правового положения ценных бумаг. Согласно ст. 2, ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», под государственными ценными бумагами понимаются «ценные бумаги, выпущенные от имени Российской Федерации» с целью размещения займов государственных и мобилизации денежных средств для пополнения доходов бюджета государства (местных бюджетов), покрытия бюджетного дефицита и оформления государственного долга [7].

Таким образом, ценные бумаги позволяют поддерживать ликвидность банковской системы, покрывать бюджетный дефицит, решать проблемы финансирования целевых программ и способствовать развитию экономики страны в целом. Существуют различные виды государственных ценных бумаг: казначейские векселя, казначейские ноты, казначейские боны, облигации, сберегательные боны, сберегательные сертификаты и т.п. На инвестиционную привлекательность выпускаемых ценных бумаг в России оказывает статус эмитента. Так, больший объем полномочий имеют субъекты РФ (края, республики, города Москва и Санкт-Петербург), чем муниципальные образования. Это связано, в большей степени, с финансовым положением последних, так как оно может изменяться не только под влиянием изменений федерального законодательства, но и законов субъектов РФ[13].

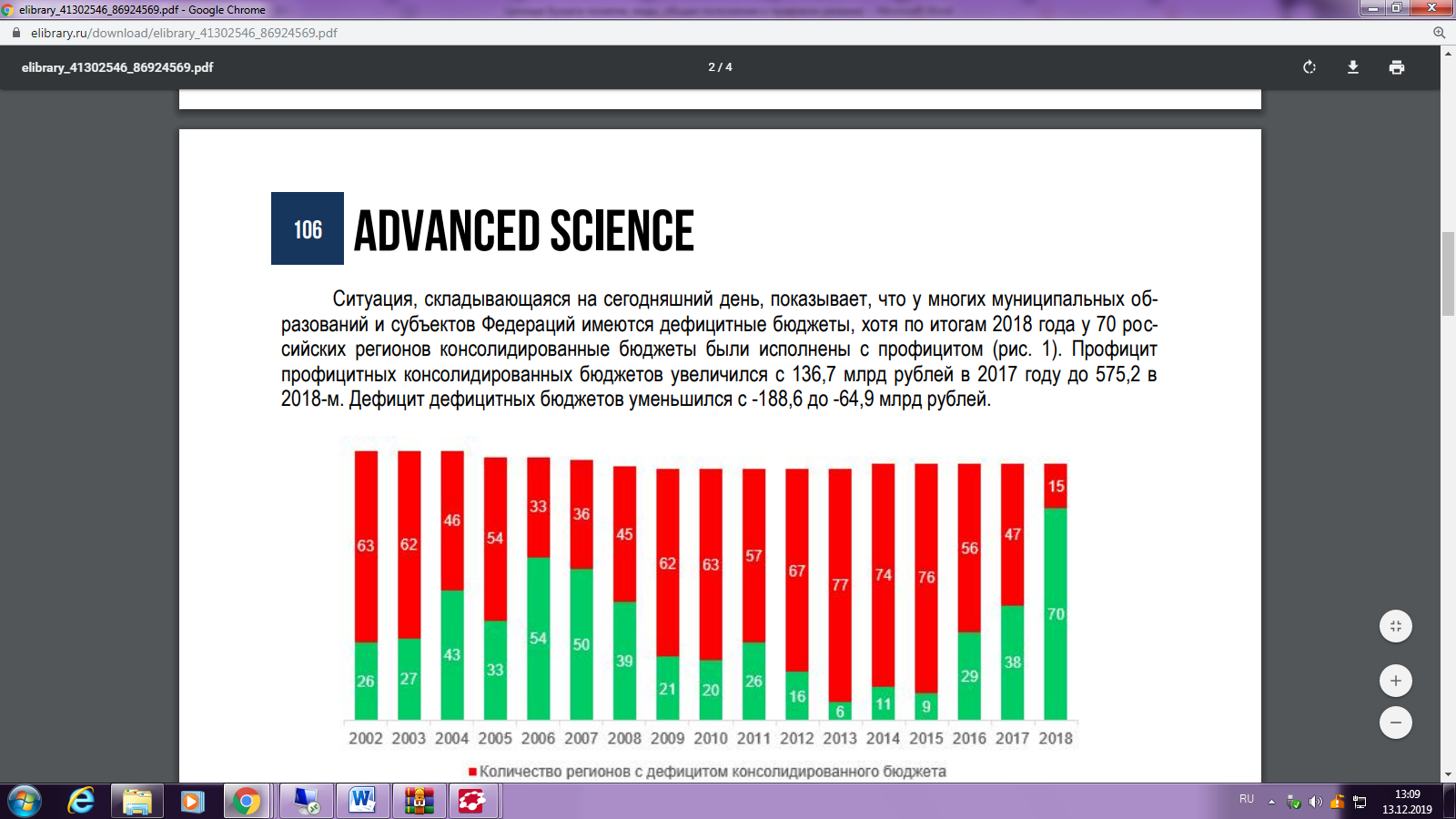

Ситуация, складывающаяся на сегодняшний день, показывает, что у многих муниципальных образований и субъектов Федераций имеются дефицитные бюджеты, хотя по итогам 2018 года у 70 российских регионов консолидированные бюджеты были исполнены с профицитом (рис. 2). Профицит профицитных консолидированных бюджетов увеличился с 136,7 млрд рублей в 2017 году до 575,2 в 2018-м. Дефицит дефицитных бюджетов уменьшился с -188,6 до -64,9 млрд рублей [7].

Рисунок 2 - Количество регионов с профицитом и дефицитом консолидированного бюджета в соответствующем году (ед.)

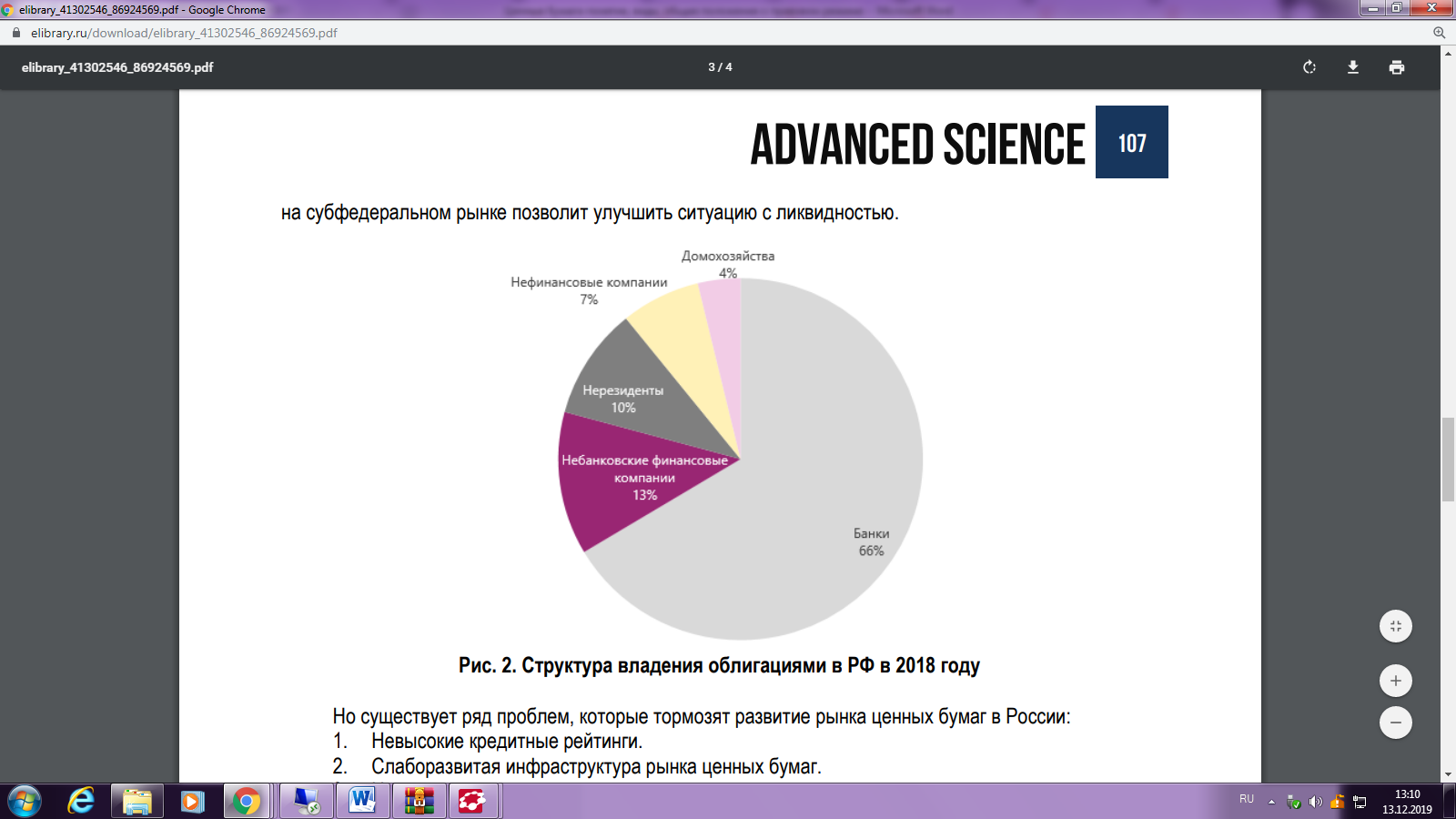

По итогам 2018 года суммарный объем дотаций всех видов, которые Федеральный бюджет перечислил регионам, впервые превысил 1 трлн рублей, при этом, все регионы РФ, включая Москву и Тюменскую область, получили те или иные дотации [1]. Среди основных дотаций можно выделить дотации на обеспечение сбалансированности бюджетов, частичную компенсацию дополнительных расходов и повышение оплаты труда работников бюджетной сферы. Однако, несмотря на достаточно высокую долю дотирования, существует необходимость в инвестиционных займах – облигациях. Большинство облигаций номинированы в рублях и имеют сроки до погашения от четырех до шести лет. По состоянию на 31 декабря 2018 года, совокупный объем выпущенных облигаций, составлял около 300 млрд долл. США (корпорации, государство, регионы и муниципалитеты), владельцами которых, в основном являются коммерческие банки и небанковские финансовые компании (рис. 3) [14].

Как видно из рисунка, домохозяйства в России не склонны к вложению средств в облигации напрямую, так как различные виды финансовых сбережений по-прежнему рассматриваются как рискованные, которые могут привести к потерям средств. Среди всех эмитентов облигаций у государства наиболее велика доля иностранной валюты – около 14%, но внешний долг невелик по сравнению с иностранными активами, находящимися в международных резервах [3].

Более 95% облигаций в иностранной валюте номинированы в долларах США, как и цены товаров, экспортируемых РФ, независимо от того, кто выступает в качестве торгового партнера страны. По мнению экспертов, хороший потенциал роста имеют облигации регионов. Региональные (субфедеральные) фонды имеют значительный срок обращения, и при снижении доходности, цены на эти бумаги будут расти значительно быстрее, чем на корпоративные облигации. Для инвесторов, ждущих замедление инфляции и снижения ставки ЦБ, покупка субфедеральных облигаций является особо актуальной. Выгодными можно назвать выпуски облигаций Волгоградской («ВолгОбл-12») и Нижегородской («НижгорОбл-9») областей, Красноярского края («КраснЯрКр-9») и Ханты-Мансийского автономного округа («ХМАО-9») и др. [2]. Доходность данных облигаций выше 11%. Рост числа размещений на субфедеральном рынке позволит улучшить ситуацию с ликвидностью.

Рисунок 3 - Структура владения облигациями в РФ в 2018 году

Но существует ряд проблем, которые тормозят развитие рынка ценных бумаг в России:

1. Невысокие кредитные рейтинги.

2. Слаборазвитая инфраструктура рынка ценных бумаг.

3. Неустойчивая динамика курсов акций.

4. Отсутствие разнообразия финансовых инструментов.

5. Невысокий уровень финансовой культуры населения.

Развитие рынка государственных ценных бумаг РФ зависит от развития финансового рынка, от экономической ситуации и конкурентоспособности страны.

Поэтому важно проводить мероприятия, способствующие развитию данного рынка.

1. Развитие финансовой культуры общества, путем проведения курсов финансовой грамотности, введения соответствующих образовательных дисциплин в школах, разработки специальных интернет-ресурсов.

2. Повышение кредитных рейтингов РФ, путем совершенствования национальных рейтинговых агентств.

3. Привлечение коллективных инвесторов и физических лиц, путем расширения списка предлагаемых финансовых инструментов на рынке.

4. Развитие инфраструктуры, путем использования мобильных и других современных технологий, веления дистанционных способов продаж финансовых продуктов и услуг.

Таким образом, временный дефицит бюджета может быть покрыт за счет выпуска долговых ценных бумаг. И, следовательно, исследования региональных рынков ценных бумаг могут иметь огромное прикладное значение в совершенствовании финансовой политики региона. Развитие рынка ценных бумаг способно стать эффективным механизмом перераспределения финансовых ресурсов внутри региона и является особо актуальным.

ЗАКЛЮЧЕНИЕ

Для улучшения ситуации на российском рынке ценных бумаг, в первую очередь, необходимо будет: привлечь на сам рынок новых лиц, которые же и будут способны выпускать новые ценные бумаги, во-вторых, ввести новую уже повышенную ставку процента по краткосрочным операциям, что в дальнейшем поможет убрать различного рода спекуляции на российском рынке, а затем перейти к осуществлению самого инвестирования. Еще одним немаловажным условием является изменение самой системы налогообложения физических лиц, благодаря этому возрастет участие населения страны в процессе инвестирования, введение льгот для определенных классов, а точнее инвесторов, перевести деятельность акционерных обществ на более масштабный уровень, а именно на международный стандарт бухгалтерского учета с целью эффективного повышения прозрачности при оценке финансовых результатах.

Основными перспективами развития современного рынка ценных бумаг на современном этапе являются:

1. Централизация капиталов;

2. Глобализация рынка;

3. Рост уровня организованности и усиление контроля со стороны государства;

4. Компьютеризация рынка ценных бумаг;

5. Новые проекты на рынке.

Новыми инструментами рынка ценных бумаг являются, прежде всего, многочисленные виды производных ценных бумаг, создание новых ценных бумаг, их видов и разновидностей. Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, но с другой – перемещает эти капиталы через механизм ценных бумаг на другие рынки, тем самым способствует их развитию. Таким образом из всего сказанного можно сделать вывод, что современное состояние российского рынка ценных бумаг в недостаточной степени может отвечать всем актуальным задачам активизации инвестиционных процессов в России, поэтому вытекает большая необходимость совершенствования финансового рынка и дальнейшая выработка новых инструментов его регулирования.

Для улучшения ситуации и решения множества проблем необходимо, во – первых, повысить интерес населения к подобной деятельности, во – вторых, повысить уровень коммуникаций между субъектами России для того, чтобы привлечь как можно больше региональных инвесторов.

По поводу перспектив развития ценных бумаг на российском рынке можно сказать: замечена тенденция к небольшому снижению цен на сами акции, но так же ведутся работы по разработке новых инструментов, что в скором времени приведет рынок ценных бумаг к стабильному росту в немалой перспективе.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- «Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 N 51-ФЗ // СЗ РФ 1994, N 32. ст. 3301

- Федеральный закон от 22.04.1996 № 39-ФЗ (ред. от 27.12.2018) «О рынке ценных бумаг» // СЗ РФ 1996. № 17. ст. 1918.

- Федеральный закон от 26.12.1995 № 208-ФЗ (ред. от 27.12.2018) «Об акционерных обществах» // СЗ РФ 1996. № 1. ст. 1.

- Федеральный закон РФ от 29 июля 1998 года 136-ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» // СЗ РФ 1998. № 31. ст. 3814.

- Федеральный закон РФ от 5 марта 1999 г. № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг» (ред. от 03.07.2016)// 1999. № 10. ст. 1163

- Губанова И.Р., Мазитова Т.Р. Анализ практической значимости IPO для диферсификации компаний на российском рынке // В сборнике: Управление экономикой: методы, модели, технологии материалы XVI Международной научной конференции. Ответственный редактор Л. А. Исмагилова. 2016. С. 59.

- Жилинский С.Э. Предпринимательское право (правовая основа предпринимательской деятельности): учеб. для вузов М.: Норма, 2016. С. 268.

- Молотников А. Правовое регулирование рынка ценных бумаг – М.: Стартап, 2013. С. 21.

- Неверов А.В. Понятие ценной бумаги // Аллея науки 2018. Т. 4. № 10. С. 761-764. С. 762.

- Ус В.А., Литвиненко А.Д., Писарев В.С.Виды инвестиций // Новая наука: стратегии и векторы развития 2016. № 5-1. С. 232.

- Шестопалова С.А., Калачева Т.Л. Ценные бумаги как объекты гражданских прав // Инновационное развитие современной юридической науки. М.: Проспект, 2018. С. 229.

- Шершеневич Г.Ф. Учебник русского гражданского права. Т. 2. -М.: Проспект, 2018. С. 95.

- Особенности рынка государственных ценных бумаг Пирожок М.В., Дикарева И.А. В сборнике: XIX Всероссийская студенческая научнопрактическая конференция Нижневартовского государственного университета сборник статей. 2017. С. 441-444.

- Гудко А.В. Инвестиции средств в ценные бумаги / А.В. Гудко. - М.: ИНФРА-М, 2014. - 160 c.

- Формирование стратегии государственного регулирования инновационной деятельности Сабанчиев А.Х., Аджиева А.Ю., Дикарева И.А. В сборнике: Современные научные исследования: актуальные вопросы, достижения и инновации сборник статей победителей III Международной научно-практической конференции. 2017. С. 85-88.

- Рынок ценных бумаг / Б.А. Иванов и др. - М.: Рус, 2014. - 284 c. 5. Модернизация АПК как ключевой фактор политики импортозамещения Келехсаев Х.Т., Дикарева И.А. Финансовая экономика. 2019. № 1. С. 595-598.