Файл: Контрольная работа контроль налоговых органов за исчислением и уплатой налогов страховыми организациями проблемы и пути их решения.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 43

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

2. Анализ контрольной работы налоговых органов за налогообложением страховых организаций

Страховые организации и другие субъекты страхового предпринимательства в соответствии с действующим налоговым законодательством являются налогоплательщиками, а также могут выполнять обязанности налогового агента. Страховые организации по страховой деятельности применяют общий режим налогообложения, в соответствии с которым они обязаны уплачивать: налог на добавленную стоимость; налог на прибыль; государственные пошлины; транспортный налог; налог на имущество организаций; земельный налог. Налог на доходы физических лиц страховые организации уплачивают как налоговые агенты в отношении собственных сотрудников, застрахованных лиц, а также в отношении страховых агентов и актуариев — физических лиц.

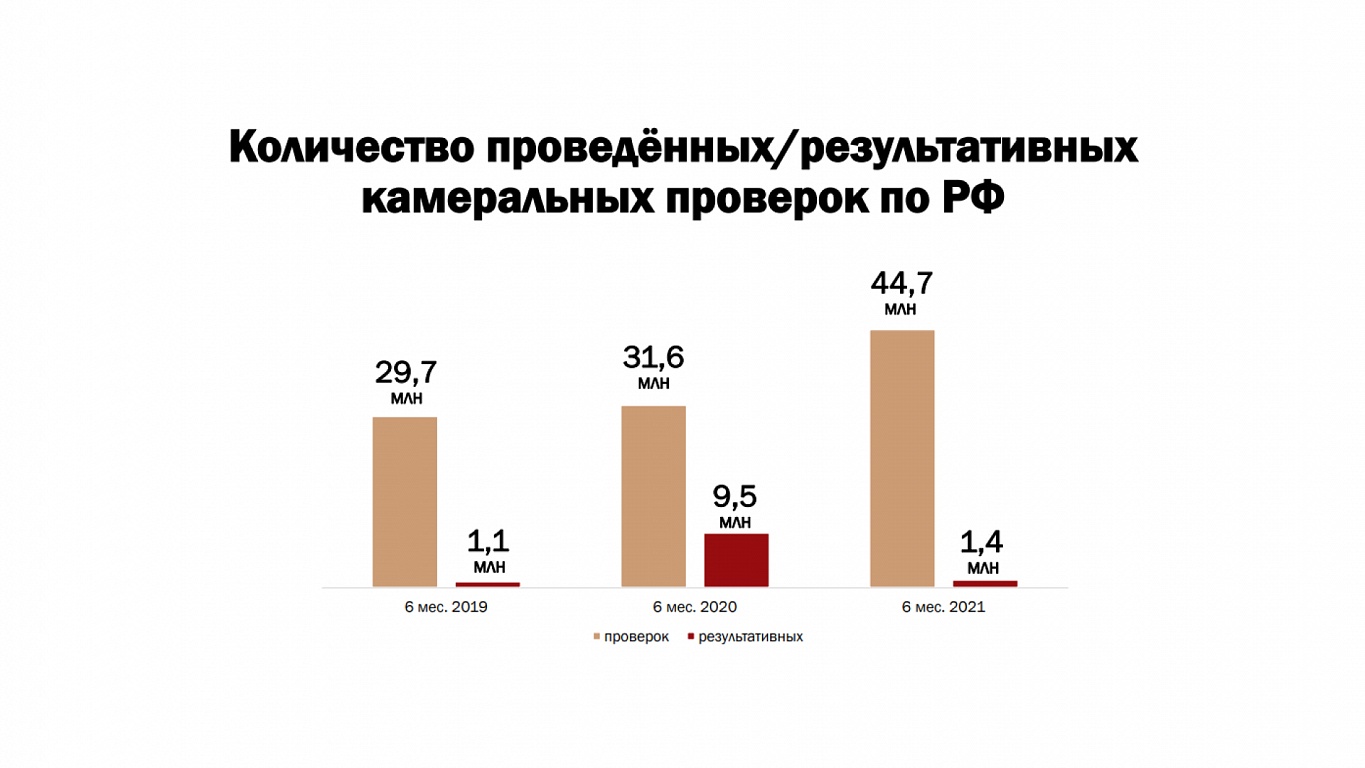

За 1-е полугодие 2021 года по России в целом проведено 44,7 млн проверок, из них результативных — 1,4 млн проверок, с доначислениями на общую сумму 34,4 млрд руб. (налог, пени, штраф), в т.ч. налоги — 21,3 млрд руб. За аналогичные периоды:

2020 года было проведено — 31,6 млн проверок, из них результативных — 9,5 млн с доначислениями 14,6 млрд руб. (налог, пени, штраф), в т.ч. налоги — 9 млрд руб.;

2019 года проведено 29,7 млн проверок, из них 1,1 млн с доначислениями на общую сумму 18,1 млрд руб. (10,3 млрд руб. — налоги).

Перечень реально уплачиваемых страховщиками налогов может быть короче. Это объясняется тем, что обязанность уплаты некоторых налогов связана с определенными действиями налогоплательщиков, которых может и не быть, например, с обращением в суд (госпошлина). Обязанность по уплате имущественных налогов (например, транспортного и земельного) связана с наличием у страховой организации прав собственности на эти объекты[6].

Рисунок 1-Количество проведенных/результативных камеральных проверок по РФ

На рисунке 1 показано по России в целом доначисления на 1 камеральную проверку (за 6 мес. 2021 года) составили 24,1 тыс. руб. (налог, пени, штраф). За эти же периоды в 2020 году на 1 камеральную проверку по РФ приходилось — 15,3 тыс. руб., в 2019 году — 16,1 тыс. руб.

Таблица 1– Анализ контрольной работы налоговых органов в России

| Всего по России | | |||||

| | Количество, единиц | Дополнительно начислено платежей (включая налоговые санкции и пени), тыс. рублей | Темп роста (снижения), в % 2020/2019 | |||

| 01.01.2019 | 01.01.2020 | 01.01.2019 | 01.01.2020 | | ||

| Камеральные проверки | 32 689 851 | 31 942 627 | 54 917 944 | 81 289 973 | 5% | |

| из них выявивших нарушения | 1 963 875 | 1 949 124 | Х | Х | | |

| Пени за несвоевременную уплату налогов, взносов, сборов и штрафные санкции по результатам проверок соблюдения банками требований, установленных статьями 46, 60, 76, 86 НК РФ | Х | Х | 65 620 416 | 57 208 551 | | |

| Выездные проверки организаций, индивидуальных предпринимателей и других лиц, занимающихся частной практикой | 34 245 | 29 393 | 288 011 281 | 267 633 955 | | |

| из них: выявившие нарушения | 33 827 | 29 125 | Х | Х | | |

| проверки организаций | 29 458 | 26 192 | 279 274 114 | 260 690 515 | 3% | |

| из них: выявившие нарушения | 29 078 | 25 954 | Х | Х | | |

| проверки индивидуальных предпринимателей и лиц, занимающихся частной практикой | 4 787 | 3 201 | 8 737 167 | 6 943 440 | | |

| из них: выявившие нарушения | 4 749 | 3 171 | Х | Х | | |

| Выездные проверки физических лиц (за исключением индивидуальных предпринимателей и лиц, занимающихся частной практикой) | 1 512 | 1 269 | 2 604 090 | 2 578 550 | | |

| из них: выявившие нарушения | 1 487 | 1 228 | Х | Х | 1% | |

| Всего - выездные проверки организаций и физических лиц | 35 757 | 30 662 | 290 615 371 | 270 212 505 | 7% | |

| из них: выявившие нарушения | 35 314 | 30 353 | Х | Х | | |

| из них: выявившие нарушения | 33 827 | 29 125 | X | X | | |

| проверки организаций | 29 458 | 26 192 | 279 274 114 | 260 690 515 | 0,5% | |

| из них: выявившие нарушения | 29 078 | 25 954 | X | X | | |

| проверки индивидуальных предпринимателей и лиц, занимающихся частной практикой | 4 787 | 3 201 | 8 737 167 | 6 943 440 | 8% | |

| из них: выявившие нарушения | 4 749 | 3 171 | X | X | | |

| Выездные проверки физических лиц (за исключением индивидуальных предпринимателей и лиц, занимающихся частной практикой) | 1 512 | 1 269 | 2 604 090 | 2 578 550 | | |

| из них: выявившие нарушения | 1 487 | 1 228 | X | X | | |

| Всего — выездные проверки организаций и физических лиц | 35 757 | 30 662 | 290 615 371 | 270 212 505 | 3% | |

| из них: выявившие нарушения | 35 314 | 30 353 | X | X | | |

| [Источник — данные Отчета по форме № 2‑НК о результатах контрольной работы налоговых органов ФНС России]. | | |||||

Одной из форм налогового контроля является камеральная налоговая проверка (абз. 2 п. 1 ст. 82, п. 1 ст. 87 НК РФ). Камеральные налоговые проверки являются основным видом налогового контроля, их роль и значение из года в год возрастают. Эти проверки проводятся по местонахождению налогового органа на основе деклараций. Таким проверкам подвергаются все декларации, представляемые плательщиками. Камеральная проверка — важнейший этап налогового контроля, на основе которого проводится рациональный отбор плательщиков для проведения выездных проверок.

По итогам 2020 года объем совокупной задолженности сохранился на прежнем уровне. Показатель DTI составил 6,5%. В 2020 году бесконфликтно урегулировано: зачетов на 35% (123,6 млрд рублей) больше чем в 2019 году; отсрочек в семь раз больше (28,1 млрд рублей) чем в 2019 году; COVID-отсрочек предоставлено на сумму более 52 млрд рублей. Это позволило снизить количество приостановлений счетов налогоплательщиков на 160%. Продолжается работа по централизации функций по управлению долгом. Функционируют 18 Долговых центров. В этом году планируется создание еще девяти таких центров. По итогам 2020 года в Долговых центрах показатель эффективности применения мер принудительного взыскания на 5,8 процентных пункта выше среднероссийского показателя, дополнительно взыскано 3,8 млрд рублей. Несмотря на пандемию по итогам 2020 года поступления в процедурах банкротства выросли по сравнению с 2019 годом на 2%. Такой результат был достигнут за счет перераспределения усилий на проектную работу с должниками, уже находящимися в процедурах банкротства. Текущие поступления по должникам в банкротстве выросли на 16%.

С IV квартала 2020 года в пилотном режиме Служба начала информировать должников о рисках банкротства и возможностях урегулирования долга. С помощью мировых соглашений по долгам было урегулировано на 60 % больше, чем годом ранее.

Целью камеральной проверки является выяснение, соблюдает ли налогоплательщик законодательство о налогах и сборах (п. 2 ст. 87 НК РФ)[4].

Представленная таблица свидетельствует об эффективности КНП в связи с тем, что до начисления по результатам контрольной работы увеличиваются, а число проведенных проверок, наоборот, уменьшается. Это может быть связано как с ростом организаций, признанных недействующими, так и со снижением деклараций, представляемых плательщиками налогов.

Так, в РФ по состоянию на 01.01.2020 г. было проведено более 31 млн камеральных налоговых проверок, что на 2,8 % меньше 2018 г.

Если в ходе камеральной проверки выявлены ошибки, расхождения или несоответствие сведений, налоговый орган сообщает об этом налогоплательщику с требованием представить пояснения и / или внести исправления в налоговую декларацию.

Количество выявленных нарушений по камеральным налоговым проверкам в 2019 г. снизилось на 14751 единиц.

Количество дополнительно начисленных платежей в 2019 г. выросло на 32,4 % по сравнению с 2018 г.

Выездные налоговые проверки являются наиболее эффективной формой налогового контроля, так как основаны на изучении объективных, фактических данных, которые не всегда предоставляются налогоплательщиками в налоговую инспекцию в процессе проведения камерального контроля.

Выездные налоговые проверки юридических лиц и организаций в 2019 г. уменьшились на 14,24 % по сравнению с предшествующим годом.

Если в течение 10 дней после проведения камеральной проверки были выявлены нарушения, то обязательно надо оформить акт проверки. Акт составляется в течение 20 дней, нарушения были выявлены в процессе проверки контролируемых сделок. По результатам выездной проверки акт составляется в течение двух месяцев после ее завершения, причем как в случае выявления нарушений, так и при их отсутствии.

Налоговая составляющая аудита слабо регламентирована действующими нормативными документами. Не урегулирован ряд существенных вопросов, определяющих технологию налогового аудита, отсутствуют четкие рамки налоговой составляющей аудита. Отсутствуют методические разработки по организации и проведению налогового аудита. Все это придает достаточную актуальность разработке правовых, методологических и методических основ налогового аудита.

Таблица 2 – Сравнительная характеристика выездной и камеральной налоговой проверки

| Линии сравнения | Выездная налоговая проверка | Камеральная налоговая проверка |

| Основание для проверки | По решению руководителя ИФНС, при условии, что компания попала в план проверок. Затрагивает 3 года, предшествующих началу проверки (в исключительных случаях может затрагивать и текущий год) | По факту сдачи налоговой декларации, разрешение руководства при этом не требуется. Затрагивает исключительно тот налоговый период, который охватывает сданная декларация |

| Что проверяют | Правильность уплаты налога/налогов за предыдущие 3 года | Своевременность сдачи, правильность расчета и уплаты конкретного налога за налоговый период |

| Место проведения | На территории налогоплательщика, либо при невозможности предоставления помещения – на территории ИФНС, либо иной организации | В помещении ИФНС |

| Срок проверки | 2 месяца с даты вынесения решения об ее проведении. Допускается продление данного срока до 4-6 месяцев | 3 месяца с даты предоставления декларации, для добросовестных компаний – 2 месяца. |

| Периодичность | Не более 2 проверок в течение года, за исключением повторных проверок | Проверке подлежит каждая поданная декларация, сюда же относятся и уточненные декларации |

| Кто проверяет | Любой инспектор ФНС России | Сотрудники профильного камерального отдела, а также по необходимости могу привлекаться сотрудники полиции и Следственного комитета РФ |

| Мероприятия налогового контроля | Запрос документов, осмотр, выемка, экспертиза документов, допрос, проверка через контрагентов, банки, регистрационную палату и.т.д. | Проверка исключительно предоставленных налоговых деклараций. Запрос дополнительных документов возможен исключительно в случае обнаружения расхождений/ошибок, при наличии льгот, а также при возмещении НДС или при уменьшенной сумме налога к уплате |

| Оформление итогов | Составляется справка, после этого акт проверки, на базе которых готовиться решение, вручаемое лично руководителю компании под роспись либо ее представителю | По факту получения акта, который налоговая присылает только в случае нахождения ошибок либо нарушений в декларации. |

| Последствия проверки | Доначисление налогов, требование заплатить штрафы и пени. Возможен риск возбуждения уголовного дела, инициирование банкротства компании либо же привлечение к субсидиарной ответственности директора и учредителей | Требование о подаче уточненной декларации, доплате налогов и пеней, а также уплате штрафа, в случае сдачи декларации с опозданием |

| Средняя сумма доначислений (в среднем за 2019 год по РФ) | По данным ФНС России, средняя «цена» одной выездной проверки по компании составляет порядка 25 млн. руб. | По данным ФНС России, средняя «цена» одной камеральной проверки составляет около 20 тыс. руб. |

В системе налогового контроля выделяют также плановые и неплановые налоговые проверки.

Плановая налоговая проверка – это проверка, которая проводится по четкому плану, установленному налоговыми органами на определенную дату в отношении конкретного объекта для проверки.

Внеплановая выездная проверка – проверка, которая не предусмотрена в планах работы налогового органа и проводится при наличии хотя бы одного из обстоятельств, определенных законодательными актами РФ. Проверка осуществляется по местонахождению такого субъекта хозяйствования или по месту расположения права собственности, относительно которого проводится такая проверка.

Налоговые проверки, как определено, бывают плановыми, внеплановыми; выездными и камеральными, при этом, в современной России их активно используют для целей определения правомерности (неправомерности) поведения налогоплательщиков и по необходимости немедленного пресечения несанкционированных действий.

Формами реализуемого налогового контроля можно отметить следующие основные виды [43, c. 13-14]:

арифметическая проверка;

формальная проверка;

проверка соблюдения установленных сроков уплаты налогов и представления документов;

сопоставление различных документов.

Основные формы организации налогового контроля определены установленными на законодательном уровне правами налоговых органов страны (рисунок 6) [28, c. 1010].

В соответствии с подпунктом 1 п. 1 ст. 251 НК РФ при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доход методом начисления.

Учитывая вышеизложенное, отраженные в бухгалтерском учете страховые взносы по договору, в котором предусмотрено, что ответственность у страховщика наступает позднее даты начисления страховой премии (взносов), не признаются для целей налогообложения прибыли доходом согласно подпункту 1 п. 1 ст. 251 НК РФ, и поэтому отчисления в страховые резервы по вышеуказанным договорам не признаются расходами для целей налогообложения прибыли[4].

Таблица 3 – Результаты выездных проверок УФНС по Свердловской области

в по состоянию 01.01.2020

| Наименование показателей | Код строки | Количество | Дополнительно начислено платежей (включая налоговые санкции и пени) | Из графы 2: налогов |

| А | Б | 1 | 2 | 3 |

| Камеральные проверки | 3010 | 1990720 | 508 575 | 291 536 |

| из них: выявившие нарушения | 3020 | 78 631 | XXX | XXX |

| Штрафные санкции по результатам проверок соблюдения банками требований, установленных статьями 46, 60, 76, 86 НК РФ | 3030 | XXX | 1 268 | XXX |

| Выездные проверки организаций, индивидуальных предпринимателей и других лиц, занимающихся частной практикой | 3040 | 142 | 1 688 259 | 1174733 |

| из них: выявившие нарушения | 3041 | 141 | XXX | XXX |

| из строки 3040: проверки организаций | 3045 | 126 | 1 635 006 | 1138131 |

| из них: выявившие нарушения | 3046 | 126 | XXX | XXX |

| из строки 3040: проверки индивидуальных предпринимателей и лиц, занимающихся частной практикой | 3050 | 16 | 53 253 | 36 602 |

| из них: выявившие нарушения | 3051 | 15 | XXX | XXX |

| Выездные проверки физических лиц (за исключением индивидуальных предпринимателей и лиц, занимающихся частной практикой) | 3055 | 2 | 3 135 | 2 260 |

| из них: выявившие нарушения | 3056 | 2 | XXX | XXX |

| Всего - выездные проверки организаций и физических лиц | 3060 | 144 | 1 691 394 | 1176993 |

| из них: выявившие нарушения | 3061 | 143 | XXX | XXX |

| Контрольная сумма | 3065 | 2 070 208 | 5 580 890 | 3 820 255 |