Добавлен: 19.03.2024

Просмотров: 82

Скачиваний: 4

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Таблица 3 - Мировые расходы на ИТ ($ млрд)

| Сфера ИТ | Объем рынка 2020 г., $ млрд | Рост 2019/2020, % | Объем рынка 2021 г., $ млрд (прогноз) | Рост 2020/2021, % | Объем рынка 2022 г., $ млрд (прогноз) | Рост 2021/2022, % |

| Системы для ЦОД | 219,9 | 2,3% | 236,8 | 7,7% | 247,5 | 4,5% |

| Корпоративное ПО | 466,6 | -2,1% | 516,9 | 10,8% | 571,7 | 10,6% |

| Устройства и техника | 663,2 | -6,9% | 755,8 | 14,0% | 778,9 | 3,1% |

| ИТ-услуги | 1 021,2 | -1,8% | 1 112,6 | 9,0% | 1 193,5 | 7,3% |

| Телекоммуникации | 1 386,5 | -0,7% | 1 450,4 | 4,6% | 1 504,7 | 3,7% |

| Итого | 3 757,5 | -2,2% | 4 072,5 | 8,4% | 4 296,4 | 5,5% |

Что касается отраслевой специфики восстановления спроса на ИТ, то по мнению Gartner, быстрее всего это произойдет в финансовом секторе. Ритейлу и транспорту удастся оправиться от последствий пандемии примерно к 2023 г.

-

Доля России на мировом рынке высоких технологий

Россия остается малозаметным участником глобального рынка передовых производственных технологий и, более того, рискует «отстать навсегда» от технологических лидеров. К такому выводу пришли авторы аналитического доклада НИУ «Высшая школа экономики» (ВШЭ), который будет представлен на этой неделе на ежегодной Апрельской конференции университета (копия есть у РБК).

Авторский коллектив во главе с директором Центра исследований структурной политики ВШЭ Юрием Симачевым оценил, что доля России в мировом экспорте продукции передового производства в 2002–2018 годах варьировалась в пределах 0,2–0,5%, а в мировом импорте — в пределах 0,3–1,6%. Импорт технологий шел в Россию из развитых стран, а инновационную продукцию страна экспортировала в основном на постсоветском пространстве.

Основные статьи экспорта продвинутых технологий из России — аэрокосмическое производство, ядерные технологии и вооружение, отмечается в докладе. Первые два сегмента характеризуются наименьшими темпами роста среди всех рынков передовых производственных технологий, а на вооружения приходится лишь 0,2% всего объема таких рынков. «Таким образом, текущая специализация России на рынках передового производства характеризуется недостаточным потенциалом для устойчивого долгосрочного развития», — делают вывод авторы доклада.

сейчас Россия находится на «принципиальной развилке» — остаться в группе «отстающих» и отстать навсегда или переместиться в группу «догоняющих». Опыт предыдущих промышленных революций показывает, что страны, которые раньше других отреагируют на технологические вызовы, смогут вписать свою страницу в кейсы «экономического чуда», напоминают экономисты. В настоящее время российская экономика находится на периферии глобального производства, интегрирована в глобальные цепочки создания стоимости преимущественно в качестве поставщика сырья и полуфабрикатов. После распада Советского Союза российская экономика почти не пополнилась заметными производствами с высокой добавленной стоимостью, констатируют эксперты ВШЭ.

Минусы российской модели

Доля России на мировых рынках продукции с использованием перспективных производственных технологий не превышает 0,6%. Исключение — рынок ядерных технологий, где Россия — лидер с долей 16,7% мирового рынка, а также рынок вооружений, где у России 1,2% мирового рынка. Российские товары с наибольшими индексами выявленного сравнительного преимущества — это реактивные двигатели (аэрокосмический рынок), а также ядерные реакторы, их комплектующие и тепловыделяющие элементы.

Что касается импорта, то в последние годы свыше одной трети импортных поставок продукции с перспективными производственными технологиями в Россию пришлось на лекарства и медицинское оборудование, а также самолеты и другие летательные аппараты. Стоимость импорта такой продукции по темпам роста значительно опережала рост ее экспорта (по итогам 2018 года — в три раза).

Российский фармацевтический сектор в основном ориентирован на производство дженериков и ввоз оригинальных препаратов. Существенную долю импорта рынка авиакосмической промышленности составляют гражданские самолеты. Импортная корзина рынка информационно-коммуникативных технологий (ИКТ) наполнена товарами конечного бытового потребления (компьютеры и запчасти к ним), а в экспортном потоке лидирует радиолокационная аппаратура. В продукции, связанной с науками о жизни, заметную долю в импорте занимает медицинское оборудование, а в экспорте — изотопы и соединения радиоактивных элементов.

«Не наблюдается ярко выраженного эффекта трансформации импортной продукции с использованием перспективных производственных технологий в экспортную. Это несколько противоречит устоявшимся представлениям: принято считать, что импорт высокотехнологичной продукции (особенно средств производства) со временем способствует укреплению национального производства и дает импульс экспорту», — констатируют авторы доклада.

Российские власти ориентируют наблюдателей на концепт «несырьевого неэнергетического экспорта» как на ориентир для качественного экспорта. По данным аналитического центра Российского экспортного центра (РЭЦ), экспорт несырьевых неэнергетических товаров из России в 2020 году достиг $161,3 млрд, что на 4% выше, чем в 2019-м. Основную часть такого экспорта составила металлопродукция (20,8%), продукция машиностроения (17,7%), продовольствие (17,3%) и химические товары (16%). Однако на практике в несырьевой экспорт входит значительная часть продукции низкой переработки, а доля высокотехнологичных товаров (по методологии Минпромторга) в общем объеме экспорта составила 12% (за 2019 год, по данным Росстата).

ГЛАВА 2. РОССИЯ НА МИРОВОМ РЫНКЕ ТЕХНОЛОГИЙ

2.1. Особенности торговли технологиями Российской Федерации с зарубежными странами

Объемы российского экспорта и импорта технологий в текущих ценах выросли за период 2001–2018 гг. соответственно в 5,8 и 7,7 раза, достигнув в 2018 г. 1,4 и 3,1 млрд долл. (рис. 1). Суммарный внешнеторговый оборот технологий в России в 2018 г. составил 4,5 млрд долл., увеличившись по сравнению с 2001 г. в 7 раз. За предыдущий год его объем сократился на 0,4%.

По сравнению с 2017 г. поступления от экспорта технологий выросли на 19% при одновременном снижении выплат по импорту на 7,3%. Это сократило разрыв между экспортом и импортом, однако не настолько, чтобы изменился пассивный характер сальдо: дефицит баланса платежей за технологии в 2018 г. составил 1,7 млрд долл. (при 2,1 млрд долл. в предыдущем году).

В объемах технологического экспорта и импорта России в 2018 г. доминировали инжиниринговые услуги (соответственно 51,4 и 45,9%). Удельный вес поступле-ний от экспорта по соглашениям, предметами которых являлись охраняемые объекты промышленной собственности, составил лишь 2,4%, тогда как в структуре выплат по импорту их доля достигала 35,2%.

Суммарные удельные веса платежей по патентам на изобретения, селекционные достижения, полезные модели и патентным лицензиям минимальны: соответ-ственно 1,3% по экспорту и 9,1% по импорту (рис. 2). Подобные соотношения сви-детельствуют о преобладании в торговле технологиями с зарубежными партне-рами неохраноспособных объектов. Положительное сальдо в размере 0,3 млрд долл. было отмечено лишь по категории соглашений, предметами которых явля-лись результаты научных исследований и разработок.

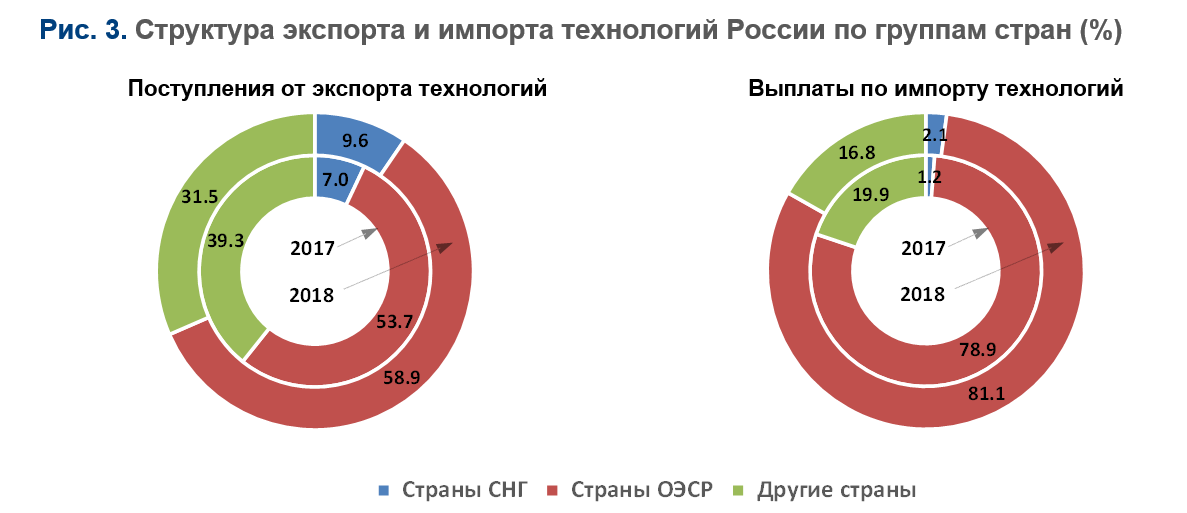

Вплоть до 2013 г. российский технологический экспорт был преимущественно ориентирован на рынки развивающихся государств. Доля стран ОЭСР в структуре экспорта технологий варьировала незначительно и устойчиво находилась на уровне 40%. Начиная с 2013 г. тенденция изменилась: этот показатель увеличился до 71%. После резкого снижения в 2015 г. (до 37,5%) рост возобновился, и в 2018 г. удельный вес стран ОЭСР в российском экспорте составил 58,9% (рис. 3). Государства ОЭСР по-прежнему являются крупнейшими партнерами России по импорту технологий: их доля в 2018 г. достигла 81,1% объема выплат.

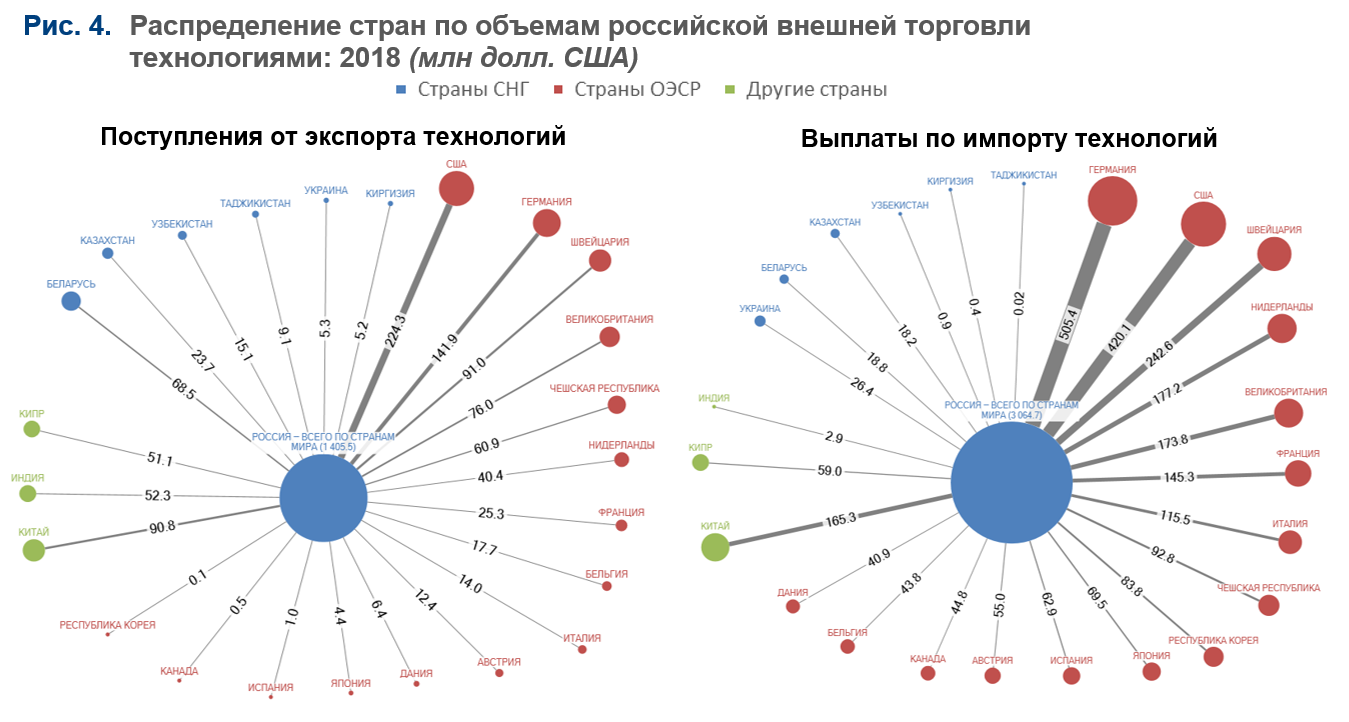

Наибольшие объемы валютных поступлений в страну от экспорта технологий приходились на США (224,3 млн долл.), Германию (141,9) и Швейцарию (91 млн долл.) (рис. 4). Доля СНГ в 2018 г. составила 9,6%. В числе этих государств замет-но выделялись Беларусь и Казахстан (соответственно 68,5 и 23,7 млн долл.), бо-лее активно приобретавшие российские технологии. Среди стран азиатского ре-гиона следует отметить Китай и Индию, на долю которых приходились значитель-ные суммы перечислений российским организациям (соответственно 90,8 и 52,3 млн долл.).

Максимальные суммы трансакций от российских трейдеров поступали в Германию (505,4 млн долл.), США (420,1), Швейцарию (242,6), Нидерланды (177,2), Великобританию (173,8), Китай (165,3), Францию (145,3) и Италию (115,5 млн долл.).

В целом торговля технологиями и услугами технологического характера страны на мировом рынке не достигла значительных масштабов. По объемам трансакций Россия занимает лишь 27-е позиции в последних рейтингах ОЭСР (по данным за 2015 г.), располагаясь в них между Тайванем (1,1 млрд долл.) и Португалией (1,8 млрд долл.) по экспорту и между Португалией (1,7 млрд долл.) и Чехией (2,4 млрд долл.) по импорту.

2.2. Проблемы российского рынка технологий и пути их решения

Сравнительно небольшие объёмы формирующегося российского рынка лицензий не снижают остроты проблемы его управления государством. Несмотря на многообразие подходов к регулированию лицензионной деятельности в различных зарубежных странах функции государства в этой области сводятся в основном к следующим:

- создание условий для свободного обмена наукоёмкой технологией внутри страны и на мировом рынке;

- обеспечение охраны объектов промышленной собственности в своей стране и за рубежом;

- предотвращение бесконтрольного экспорта высоких технологий в другие страны;

- пресечение недобросовестной конкуренции и соблюдение антимонопольного законодательства;

- контроль за актуальностью, техническим уровнем, экономичностью и валютными расходами при закупке зарубежной наукоёмкой технологии, использованием иностранных инвестиций;

- соблюдение международных соглашений по обмену наукоёмкой технологией между странами-участницами, а также передача технологии в другие страны.

Очевидно, что эти функции, взятые за основу, вполне подойдут и для России. Однако проведение реформы внешнеэкономической, патентно-лицензионной деятельности и принятие соответствующих законодательно- нормативных актов в данной области позволили в значительной мере решить лишь первые две из этих задач. Невыполнение государством остальных указанных функций не только сделало в России неэффективным такой прибыльный вид коммерческой деятельности, как лицензионная торговля, но и привело к потере значительной части отечественного научно-технического потенциала.

Сейчас в стране сложилась ситуация, парадокс которой заключается в том, что государство осуществляет обязательную регистрацию и контроль всех заключаемых внутренних лицензионных договоров и соглашений об уступке права на патент, и вместе с тем не ведётся регистрация и контроль аналогичных внешних коммерческих сделок с зарубежными фирмами.

Имеется немало фактов, свидетельствующих о передаче российскими патентообладателями иностранным фирмам ценной наукоёмкой технологии за очень незначительную плату. Так, газета «Нью-Йорк таймс» 8 августа 1993 г. сообщила о создании в США большой сети брокерских фирм, ведущих в России настоящую охоту за передовой, в том числе засекреченной, технологией.