Файл: Курсовая работа по дисциплине Организация коммерческой деятельности на тему Коммерческие риски и способы их уменьшения (на примере конкретной организации).docx

Добавлен: 12.04.2024

Просмотров: 11

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Ценовой риск - это риск, связанный с изменением рыночной цены финансового актива. Большинство финансовых институтов (банки, страховые компании, пенсионные фонды) осуществляют свою деятельность в большей мере за счёт заёмных средств (банковские и пенсионные вклады, страховые взносы). Полученные средства инвестируются институциональными инвесторами в различные рынки - фондовые, государственных ценных бумаг, товарные рынки, рынки недвижимости. Каждый финансовый институт через некоторый период времени должен выполнить свои обязательства по выплате заёмных средств. Под влиянием рыночных колебаний стоимость финансового актива может измениться в неблагоприятную для институционального инвестора сторону, что приведет к затруднениям по выполнению текущих обязательств перед клиентами или вкладчиками.

Кредитный риск - это риск, возникающий при частичной или полной неплатёжеспособности дебитора. Данному виду риска, в наибольшей степени подвержены банковские организации в силу профиля своей основной деятельности, как кредитных организаций. Однако другие финансовые институты также могут быть подвержены кредитному риску, например, при приобретении корпоративных облигаций. Общепринятой мерой оценки кредитного риска компании или банка являются кредитные рейтинги, публикуемые рейтинговыми компаниями.

Валютный риск - это риск, связанный с изменением валютного курса национальной валюты к курсу валюты другой страны. Этот вид риска возникает при инвестициях в иностранные финансовые активы и последующей конвертации иностранной валюты в национальную валюту инвестора.

Риск ликвидности - риск, возникающий при продаже имеющегося финансового актива. Этот вид риска означает невозможность быстрой реализации актива без существенного снижения стоимости. Главной мерой ликвидности является рыночная разница между ценой покупки и продажи (спрэд). Величина спрэда зависит от объёма торгов финансовым активом на рынке. Чем меньше величина объёмов торгов, тем больше величина спрэда. Риску ликвидности могут быть подвержены практически все хозяйствующие субъекты, в том числе финансовые институты, страховые и инвестиционные компании, банки и пенсионные фонды. Они в ходе своей деятельности субъекты могут приобретать активы различной степени ликвидности.

Риск платежеспособности - вид риска, обусловленный тем, что в силу неблагоприятных внешних обстоятельств у компании возникают затруднения с погашением долговых обязательств.

Операционный риск - это риск, связанный с деятельностью персонала предприятия. Составными частями операционного риска являются следующие:

транзакционный риск, который связан с ошибками персонала компании при выполнении транзакционных операций, ошибках в бухгалтерском учёте компании, ошибках расчётов;

риск операционного контроля, при котором персонал компании превышает выделенные лимиты, исполняет недобросовестные сделки, совершает умышленное мошенничество;

риск систем, подразумевающий риск сбоя программного обеспечения при проведении текущих операций, ошибки в методологии работы, отказе телекоммуникационных систем.

Инфляционный риск - это риск, связанный с макроэкономическим положением в стране. При увеличении инфляции существует риск того, что реальный доход институционального инвестора может уменьшиться за счёт большой инфляции, хотя в ходе работы может быть получена валовая прибыль. Однако часть её, а иногда и вся она, может пойти на покрытие инфляционной спирали.

Этот вид риска ощущают все институциональные инвесторы, проводящие свои операции в странах с высокими темпами инфляции. Как правило, это страны с переходным видом экономики.

Таким образом, были рассмотрены различные виды коммерческого риска, с которыми может столкнуться предприниматель, для которого очень важно иметь ясную картину по наиболее вероятным рискам для его фирмы и для конкретного проекта. Если предприниматель или менеджер действует без учета рисковых ситуаций, то управленческие решения принимаются им в условиях неопределенности, что резко увеличивает риск негативного исхода его деятельности и соответственно материального, морального и прочих видов ущерба. Далее рассмотрим методы оценки коммерческого риска.

-

Методы оценки коммерческого риска

В основе управления риском, направленного на снижение вероятности наступления негативных последствий и величины возможного ущерба, лежит оценка риска, характеризующая степень неопределенности результата производственно-хозяйственных операций.

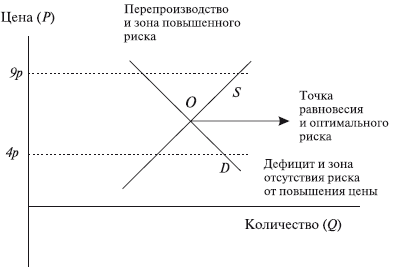

Уровень коммерческого риска зависит от соотношения спроса и предложения, т. е. от рыночного равновесия (рис. 1).

Рис. 1 Анализ взаимосвязи рыночного равновесия и коммерческого риска

4 р – дефицит, поскольку спрос на количество продукции превышает предложение этой продукции, т. е. Qd > Qs. Это зона отсутствия риска, так как товара не хватает и его будут покупать, даже если цена увеличится. 9 р –перепроизводство, потому что спрос на количество продукции ниже предложения этой продукции, т. е. Qd < Qs. Это зона повышенного риска от увеличения цены, поскольку в любом случае наблюдается перепроизводство и затоваривание, а при повышении цены этот процесс прогрессирует. О – точка равновесия и оптимального риска. На товар по конкретной цене всегда находится покупатель, и уровень ценового риска минимален.

Данные о соотношении коммерческого риска и рыночного равновесия приведены в таблице 1.

Таблица №1

Соотношение между коммерческим риском и рыночным равновесием

| Рыночная ситуация | Соотношение между объемом спроса и объемом предложения | Рыночная цена | Уровень риска |

| Равновесие | Qd = Qs | Равновесная | Оптимальный |

| Дефицит | Qd > Qs | Повышается | Минимальный |

| Избыток | Qd < Qs | Понижается | Максимальный |

Оценка риска представляет собой совокупность процедур идентификации факторов, причин его возникновения, анализа возможностей и последствий проявления риска.

Существуют различные методы оценки коммерческого риска: количественные, экспертные, аналитические, метод аналогий. В данной курсовой работе будет использован метод экспертной оценки коммерческого риска предприятия ООО «Интердентос». Рассмотрим данные методы по подробнее.

Количественные методы оценки риска. Одним из наиболее распространенных подходов к количественной оценке риска является использование выражения (1):

R = НП× р (1)

гдеНП – величина потерь;

р – вероятность наступления рискового события.

Степень риска определяется как произведение ожидаемого ущерба на вероятность того, что такой ущерб произойдет. [3]

Процесс количественной оценки состоит в определении вероятности воздействия риска и характера его влияния на показатели деятельности предприятия. Существующие виды количественной оценки риска могут быть классифицированы по следующим признакам:

-

В соответствии с характером используемой исходной информации:

- априорная оценка, основанная на теоретических положениях и выражающая требования к будущим последствиям определенных решений, событий;

- эмпирическая оценка, при проведении которой используются фактические отчетные данные за прошедший период времени.

-

В зависимости от стадии принятия решения (временной аспект риска): оценка «стартового» риска - в идее, проекте, замысле и «финального» - в уже принятом решении, совершенном действии. -

В соответствии с полученным результатом: оценка обособленных, отдельных видов риска и комплексного, совокупного его уровня. -

В зависимости от степени объективности оценки: субъективная (например, основанная на результатах опроса экспертов), объективная (проводимая на основе статистической информации за продолжительный период времени).

Экспертный метод. При данном методе предполагаются сбор и изучение оценок, сделанных различными специалистами (данного предприятия или внешними экспертами), касающихся вероятности возникновения различных уровней потерь. Оценки базируются на учете всех факторов финансового риска, а также на статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико. Вариантный и вероятный характер многих процессов проектов повышает роль экспертных оценок при определении экономических и финансовых показателей. Такие оценки употребляются достаточно регулярно как в отечественной, так и в зарубежной практике. В переходный период роль экспертных заключений при определении соответствующих показателей существенно возрастает, поскольку используемые для расчета показатели не являются директивными. Соответствующая экспертная оценка может быть получена как после проведения специальных исследований, так и при использовании накопленного опыта ведущих специалистов. Возрастание риска при осуществлении проекта требует более тщательной оценки критических моментов его реализации. [4]

Актуальность проблем внедрения и использования системы управления рисками в деятельности предприятия обуславливает существование достаточно большого количества методов оценки риска.

Условно можно выделить следующие подходы к оценке рисков:

-

на основе расчета показателей, характеризующих последствия воздействия рисков; -

на основе расчета показателей, характеризующих факторы воздействия риска; -

за счет определения показателей, отражающих не только последствия, но и возможности проявления воздействия рисков; -

при учете вероятности изменения его воздействия; -

на основе построения моделей, сценариев развития событий при различных вариантах и условиях внешней и внутренней среды функционирования предприятия.

Первый подход к оценке рисков является достаточно простым и распространенным. Он применяется в основном для оценки «финального» риска и заключается в определении значений показателей, характеризующих влияние риска на деятельность предприятия. Как правило, в качестве основных показателей, отображающих воздействие риска, рассматривается величина связанных с ним потерь и прибыль. При этом воздействие риска в большинстве случаев связывают со снижением эффективности производства. Основной вариант расчета и оценки риска при данном подходе основывается на вычислении разницы между планируемой и фактической величиной показателей.

Второй подход основан на оценке действующего или будущего воздействия риска. При этом анализируются показатели, характеризующие факторы риска; это так называемый факторный анализ риска. Оценка показателей, характеризующих факторы воздействия риска, позволяет определить основные источники возникновения рисков, их значимость в сложившейся ситуации. В качестве методов ситуационного анализа внутренних факторов риска применяется аудит, анализ хозяйственной деятельности и финансовый анализ. Наряду с финансовыми коэффициентами для оценки финансовых рисков применяются также и другие показатели.

В частности, оценить уровень коммерческого риска с достаточной степенью достоверности представляется возможным с помощью таких показателей, как уровень дебиторской и кредиторской задолженности; объемы (индексы) реализации продукции; уровень потерь при транспортировке продукции; индексы цен на продукцию.