ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 25.04.2024

Просмотров: 35

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

| | ||

| | ||

| | ||

| | ||

| | ||

| | | |

| | | |

| | | |

Практическое занятие 2. Стоимость заемного капитала

Задание 1.

Вам поручено провести анализ досрочно погашаемой корпоративной облигации с номиналом 1000 рублей и 12% ставкой купона, который выплачивается раз в год, со сроком до погашения 20 лет и условием досрочного выкупа не ранее, чем через 4 года по курсу 112% номинала. Текущий курс облигации 116% от номинала.

Требуется определить:

a. текущую доходность облигации

b. приблизительную доходность к погашению

c. полную доходность к погашению

d. приблизительную доходность к досрочному погашению (отзыву)

e. полную доходность к досрочному погашению (отзыву).

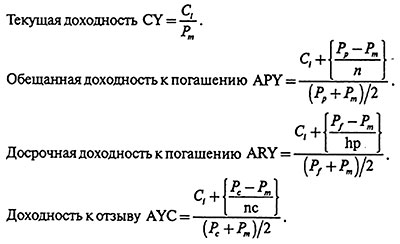

Решение: Для решения данной задачи используем формулы приблизительного расчета доходностей:

Купон-120

Рыночный курс-1160

Текущая доходность 10,34%

Купон-120

Курс-1160

Номинал 1000

Лет до погашения – 20

Доходность к погашению- 0,103704

Под полной доходностью к погашению понимаем точно найденную, через решение уравнения, где в качестве неизвестной имеем YТМ.

Не имеет смысла решать уравнение-главное правильно его записать.

Купон- 120

Курс-1160

Курс отзыва 1120

Лет до погашения-4

Доходность к погашению-0,096491

Задание 5

1 000 рублевая облигация с 8 - процентным купоном продается на рынке с дисконтом в 10%, со сроком обращения 3 года. Определите текущую доходность облигации и доходность к погашению.

Решение:

Цена на рынке - 1000-10%=900р.

Текущая доходность облигации = купонная доходность/чистая цена облигации*100%;

Текущая стоимость облигации = 80/900*100=8,88%;

Доходность к погашению = Доход от облигации на весь срок (проценты+дисконт) / (Текущая стоимость*365/кол-во дней до погашения*100;

Доходность к погашению (80+80+80)/900*365/1095*100=8,88%

Задание 6.

Предположим, что Вы рассматриваете листинг цен облигаций и видите указанные цены (при номинале 100 руб.). Вы подозреваете, что приведенные данные ошибочны. Не вычисляя цены облигаций, определите, для каких из них цены определены неверно и объясните, почему.

| Облигация | Цена | Купонная ставка | Требуемая доходность |

| A | 90 | 6 | 9 |

| B | 96 | 9 | 8 |

| C | 110 | 8 | 6 |

| D | 105 | 0 | 5 |

| E | 107 | 7 | 9 |

| F | 100 | 6 | 6 |

Ответ:

Обратимся к определению. Рыночная цена — это цена, по которой облигация продается и покупается на рынке. Если купонная ставка совпадает с рыночной ставкой дохода, то теоретическая оценка облигации совпадает с номинально ценой.

В случае, когда рыночная ставка выше, чем купонная ставка, текущая стоимость облигации становится ниже номинала. В случае, когда рыночная ставка ниже, чем купонная ставка, текущая стоимость облигации становится выше номинала.

Из выше сказанного следует, что цена акции В ниже номинальной, однако ее цена должна быть более 100 руб., так как ее купонная ставка выше среднерыночной, где 9>8.

В таблице указано, что цена акции D выше номинальной, однако ее цена должна быть менее 100 руб., так как ее купонная ставка ниже среднерыночной, где 0<5.

В таблице указано, что цена акции E выше номинальной, однако ее цена должна быть менее100 руб., так как ее купонная ставка ниже среднерыночной, где 7<9.

Задание 4.

Бизнес, который платит 20% налог на прибыль, рассматривает возможность заимствований по 10%.

Необходимо:

a. Определите затраты на заемный капитал после уплаты налогов?

b. Определите затраты на заемный капитал после уплаты налогов в случае, если только половина процентных платежей вычитается из налогооблагаемого дохода.

c. Изменится ли Ваш ответ в случае, когда компания сейчас несет убытки и не планирует получить налогооблагаемого дохода в течение следующих трех лет?

Решение:

а. Затраты на заемный капитал после уплаты налогов составят: r = i(1-t), где i – ставка процента по займу; t – ставка налога.

r = 0,1(1-0,2) = 0,0800 или 8%

Ответ: Затраты на заемный капитал после уплаты налогов составят 8% годовых.

b. Затраты на заемный капитал после уплаты налогов составят: r = i(1-t), где i – ставка процента по займу; t – ставка налога.

* половина процентных платежей вычитается из налогооблагаемого дохода.

t = 20/2 = 10%

r = 0,1(1-0,1) = 0,09 или 9%

Ответ:

Затраты на заемный капитал после уплаты налогов в случае, если только половина процентных платежей вычитается из налогооблагаемого дохода составят 9% годовых.

c. Изменится ли Ваш ответ в случае, когда компания сейчас несет убытки и не планирует получить налогооблагаемого дохода в течение следующих трех лет?

Ответ:

Нет. Налоговый кодекс в главе 25 разрешает полученные убытки учитывать при расчете налоговой базы. Однако совершать это действие допускается лишь в следующих налоговых периодах, да и то если налоговая база будет положительна. Таким путем, согласно п. 1 ст. 283 НК РФ, и происходит перенос убытков на будущее. Чаще всего такое случается при начале бизнеса, когда компания на предварительном этапе ведет подготовку к производству или строительству. В этот временной промежуток она вынуждена выдавать заработную плату персоналу, закупать материалы и оборудование и т.п.

Временные рамки переноса убытков на будущее определены абз. 1 п. 2 ст. 283 НК РФ, в соответствии с которым срок не может быть больше 10 лет, идущих за налоговым периодом, когда был получен этот убыток. Иначе говоря, налогоплательщик вправе использовать полученную отрицательную разницу лишь в этот промежуток. Если на прибыль выйти так и не удастся, то с 11-го года воспользоваться этим правом уже будет нельзя, и убыток останется непогашенным.

Практическое занятие 1. Стоимость собственного капитала

Задание 1.

Западноевропейская телекоммуникационная компания выплатила в 2015г дивиденд на акцию 0.72 евро, и при этом ее прибыль на акцию равна 1.25 евро. В течение последних 5 лет прибыль на акцию росла на 12% ежегодно, но ее темп снизится равномерно в течение предстоящих 10 лет до уровня 5%. Коэффициент выплаты дивидендов сохранится неизменным. Требуемая доходность инвестиций в акции этой компании 9%. Текущий курс акций 33.40 евро.

Определите:

a. Подлинную стоимость обыкновенной акции компании

b. Дайте развернутый комментарий полученному результату. Какую инвестиционную стратегию вы бы рекомендовали индивидуальному инвестору, не склонному к риску?

Данные для нахождения подлинной стоимости обыкновенной акции представлены в таблице 1.

Таблица 1 – Определение подлинной стоимости обыкновенной акции копании

| | год | ||||||||||

| | 2015 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Темп роста | 12 | 11,3 | 10,6 | 9,9 | 9,2 | 8,5 | 7,8 | 7,1 | 6,4 | 5,7 | 5 |

| Прибыль на акцию | 1,25 | 1,39 | 1,54 | 1,69 | 1,85 | 2,00 | 2,16 | 2,31 | 2,46 | 2,60 | 2,73 |

| Дивиденд на акцию | 0,72 | 0,80 | 0,89 | 0,97 | 1,06 | 1,15 | 1,24 | 1,33 | 1,42 | 1,50 | 1,57 |

| Требуемая доходность | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 | 0,09 |

| Коэффициент дисконтирования | - | 0,92 | 0,84 | 0,77 | 0,71 | 0,65 | 0,60 | 0,55 | 0,50 | 0,46 | 0,42 |

| Дисконтированные дивиденды | - | 0,74 | 0,75 | 0,75 | 0,75 | 0,75 | 0,74 | 0,73 | 0,71 | 0,69 | 0,66 |

| Прибыль на акцию в конце потока | - | - | - | - | - | - | - | - | - | - | 2,73 |

| Дисконтированная прибыль на акцию в конце потока | - | - | - | - | - | - | - | - | - | - | 1,15 |

| Сумма дисконтированных дивидендов | - | - | - | - | - | - | - | - | - | - | 7,27 |

| Подлинная стоимость | - | - | - | - | - | - | - | - | - | - | 8,43 |

Таким образом подлинная стоимость обыкновенной акции равняется 8,43 евро.

Предлагается использовать консервативную стратегию. Доходность таких инвестиций, как правило, не превышает 15-20%, а чаще находится на ещё более низком уровне. Но при этом и риск расстаться со своими деньгами в данном случае минимален. Такие стратегии подходят также тем, кто хочет вложить деньги так, чтобы перекрыть хотя бы уровень инфляции, при этом не особо вдаваясь в сложности функционирования финансового рынка.