Файл: Отчет по практике Проведение расчетов с бюджетом и внебюджетными фондами.doc

Добавлен: 25.04.2024

Просмотров: 59

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

В налоговом учете в целях исчисления налога на прибыль сумма начисленного налога на имущество включается в состав прочих расходов, связанных с производством и реализацией.

ВРК-2 – филиалом ОАО «РЖД» при исчислении налога на имущество организаций используется установленная пунктом 11 статьи 381 НК РФ льгота в отношении железнодорожных путей общего пользования, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов. Перечень имущества, относящегося к указанным объектам, утвержден постановлением Правительства Российской Федерации от 30 сентября 2004 г. N 504. Применение данной льготы позволяет экономить по налогу на имущество организаций около 37 млн. руб. ежегодно.

Далее рассмотрим особенности уплаты ВРК-2 – филиалом ОАО «РЖД» транспортного налога.

ОАО «РЖД» в соответствии с главой 28 Налогового кодекса Российской Федерации является налогоплательщиком транспортного налога по всем транспортным средствам, которые в соответствии с законодательством Российской Федерации зарегистрированы на ОАО «РЖД» и признаются объектом налогообложения в соответствии со статьей 358 Налогового кодекса Российской Федерации.

Транспортный налог уплачивается ВРК-2 – филиалом ОАО «РЖД» в бюджеты субъектов Российской Федерации по месту нахождения транспортных средств в порядке и в сроки, установленные законами субъектов Российской Федерации.

В случае, если транспортные средства, в отношении которых осуществлена государственная регистрация, поставлены на временный учет, то уплата транспортного налога по месту их временной регистрации не производится. Уплата налога в отношении транспортных средств, временно зарегистрированных по месту пребывания, производится по месту их постоянной регистрации.

Постановка на учет и уплата транспортного налога по месту нахождения и эксплуатации транспортных средств, производится только в отношении транспортных средств, поднадзорных органам гостехнадзора в соответствии с приказом Минсельхоза России от 13 июля 2004 г. N АК-13/4601.

Суммы транспортного налога и налога на имущество организаций, уплаченные в бюджет представлены в таблице 5.

Таблица 5 – Суммы региональных налогов, уплаченные ВРК-2– филиалом ОАО «РЖД», тыс. руб.

| Вид налога | 2011 год | 2012год | 2013 год |

| Транспортный налог | 691361 | 714536 | 776756 |

| Налог на имущество организаций | 296298 | 306230 | 332896 |

| Всего | 987659 | 1020765 | 1109652 |

Проанализировав данные таблицы 5 можно сделать вывод, что транспортный налог в разрезе региональных налогов составляет большую часть, нежели налог на имущество организаций – около 70%.

Рассмотрим особенности уплаты земельного налога. В соответствии с главой 31 Налогового кодекса Российской Федерации ОАО «РЖД» является налогоплательщиком земельного налога по всем земельным участкам, которые находятся в собственности ОАО «РЖД», филиалов и других обособленных подразделений ОАО «РЖД».

ВРК-2 - филиал ОАО «РЖД» уплачивает земельный налог:

- за земельные участки, находящиеся в собственности ВРК-2 - филиала ОАО «РЖД», на основании свидетельства о праве собственности на землю;

- за земельные участки, расположенные под объектами недвижимого имущества, находящимися в собственности ВРК-2– филиала ОАО «РЖД» на основании свидетельства о праве собственности на недвижимое имущество.

Земельный налог и авансовые платежи по налогу уплачиваются ВРК-2 – филиалом ОАО «РЖД», исполняющими обязанности по уплате налогов, в бюджеты муниципальных образований по месту нахождения земельного участка в сроки, установленные нормативными правовыми актами представительных органов муниципальных образований.

ВРК-2 – филиал ОАО «РЖД» не позднее 1 февраля года, следующего за истекшим налоговым периодом, представляет налоговые декларации по земельному налогу.

Налоговые отчисления Аскизкой железной дороги в бюджетную систему Российской Федерации за период с 2011 по 2013 гг. приведены в таблице 6.

Таблица 6 - Поступление налоговых платежей в бюджетную систему Российской Федерации

| Вид налога | Сумма налога, тыс. руб. | ||

| 2011 г. | 2012 г. | 2013 г. | |

| Федеральные налоги и сборы | 1984600 | 2300714 | 2834396 |

| Региональные налоги и сборы | 987659 | 1020765 | 1109652 |

| Местные налоги и сборы | 30087 | 30897 | 32534 |

| Всего | 3002346 | 3352376 | 3976582 |

На основании таблицы 6 можно сделать вывод, что наблюдается динамика увеличения сумм налоговых поступлений. В 2008г. по сравнению с 2007г. общая сумма увеличилась более чем на 600 млн. руб. Наблюдается увеличение сумм федеральных налогов и сборов в 2007г. на 316 млн. руб., в 2008г. на 533 млн. руб.; сумм региональных налогов и сборов в 2007г. на 33 млн. руб., в 2008г. почти на 89 млн. руб. Сумма местных налогов и сборов, уплаченных в бюджетную систему РФ, в 2007г. увеличилась на 810 тыс. руб. по сравнению с 2006г., в 2008г. – на 1,6 млн. руб.

Так как Аскизкая железная дорога расположена на территории 11 субъектов Российской Федерации, в том числе на территории Республики Хакасии, то далее рассмотрим какую часть составляет в процентах суммы федеральных налогов, уплачиваемых ВРК-2– филиалом ОАО «РЖД» в федеральный бюджет по Ростовской области.

В 2008 году от налогоплательщиков, осуществляющих деятельность на территории Ростовской области, поступило в федеральный бюджет администрируемых Федеральной налоговой службой (ФНС) России налогов 30200,6 млн. руб. Структура поступлений налогов и сборов представлена в таблице 7.

Таблица 7 – Структура поступлений налогов и сборов в федеральный бюджет от налогоплательщиков, осуществляющих деятельность на территории Ростовской области, млн. руб.

| Поступило в федеральный бюджет РФ | 2012г. | 2013г. | Темпы роста, % |

| Всего: | 28295,3 | 30200,6 | 106,7 |

| в том числе | | | |

| НДС | 14590,1 | 13259,3 | 90,9 |

| Налог на прибыль | 3583,1 | 4417,8 | 123,3 |

| Акцизы | 2224,3 | 2901,8 | 130,5 |

| ЕСН | 7022,9 | 9039,1 | 128,7 |

Значительная часть налоговых поступлений получена за счет налога на добавленную стоимость - 44%, единого социального налога, зачисляемого в федеральный бюджет, - 30 %, налога на прибыль - 15%, акцизов – 10%.

Представим соотношение сумм налоговых платежей ВРК-2 – филиала ОАО «РЖД» в части, уплачиваемой по Республике Хакасия, и общей суммы налоговых поступлений в федеральный бюджет от налогоплательщиков, осуществляющих деятельность на территории Ростовской области в таблице 8.

Таблица 8 - Суммы налоговых поступлений в федеральный бюджет

| Всего по Республике Хакасия | ВРК-2 – филиал ОАО «РЖД» | | |

| НДС | 14590,1 | 156 | |

| Налог на прибыль | 3583,1 | 134 | |

| ЕСН | 7022,9 | 78 | |

| Всего | 25196,1 | 368 | |

На основании таблицы 8 можно сделать вывод, что общая сумма налогов, уплачиваемая ВРК-2 – филиалом ОАО «РЖД» составляет 1,5% от общей суммы налоговых поступлений, в том числе сумма налога на прибыль составляет 3,7% от общей суммы налога, налог на добавленную стоимость – 1,07%, единый социальный налог – 1,1%.

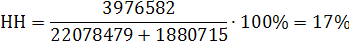

На микроэкономическом уровне долю совокупного дохода налогоплательщика, который изымается в бюджет, отражает показатель налоговой нагрузки/20/. Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Министерством финансов России, согласно которому уровень налоговой нагрузки представляет собой отношение всех уплаченных налогов к выручке, включая выручку от прочей реализации:

где НН – налоговая нагрузка на предприятие;

НП – общая сумма всех уплаченных налогов;

В – выручка от реализации продукции (работ, услуг);

ВД – внереализационные доходы.

Выручка от реализации ВРК-2 – филиала ОАО «РЖД» в 2008г. составила 22078479 тыс. руб., внереализационные доходы – 1880715 тыс. руб., сумма всех уплаченных налогов – 3976582 тыс. руб. Таким образом, рассчитаем налоговую нагрузку на ВРК-2 – филиал ОАО «РЖД»:

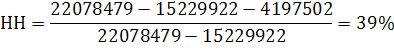

Уровень налоговой нагрузки на предприятие в 2013 г. составил 17%. Этот показатель выявляет долю налогов в выручке от реализации, но не характеризует хоть в какой-то мере влияние налогов на финансовое состояние предприятия, так как не учитывает структуру налогов в выручке. Для эффективного экономического анализа нужен показатель, который указывал бы уровень налоговой нагрузки и показатель экономической активности предприятия/30/. Таким образом, налоговую нагрузку рассчитываем по формуле:

где В - выручка от реализации;

Ср - затраты на производство реализованной продукции без учета налогов;

Пч - фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

Затраты на производство реализованной продукции без учета налогов предприятия в 2013 г. составили 15229922 тыс. руб., фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов – 4197502 тыс. руб.

Мировой опыт налогообложения свидетельствует о том, что оптимальный уровень налоговой нагрузки на налогоплательщика должен составлять не более 30-40 % от дохода.

Уровень налогового бремени в Российской Федерации предприятий, работающих по общей системе налогообложения составляет от 2 до 70 % от суммы выручки. Таковы особенности общей системы налогообложения. И это объясняется не ошибками учета. Налоговая цена полученной выручки у каждого предприятия своя и зависит от показателей, определяющих базы налогообложения по налогам, уплачиваемым предприятием.