Файл: Решение. Для решения данной задачи используем формулы приблизительного расчета доходностей.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 04.05.2024

Просмотров: 21

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

| Автономная некоммерческая организация высшего образования «МОСКОВСКИЙ МЕЖДУНАРОДНЫЙ УНИВЕРСИТЕТ» |

| Кафедра экономики и управления Форма обучения: заочная/очно-заочная |

ВЫПОЛНЕНИЕ

ПРАКТИЧЕСКИХ ЗАДАНИЙ

ПО ДИСЦИПЛИНЕ

Корпоративные финансы

Группа

Студент

МОСКВА 2022

Практическое занятие 2. Стоимость заемного капитала

Задание 1.

Вам поручено провести анализ досрочно погашаемой корпоративной облигации с номиналом 1000 рублей и 12% ставкой купона, который выплачивается раз в год, со сроком до погашения 20 лет и условием досрочного выкупа не ранее, чем через 4 года по курсу 112% номинала. Текущий курс облигации 116% от номинала. Требуется определить:

-

a. текущую доходность облигации -

b. приблизительную доходность к погашению -

c. полную доходность к погашению -

d. приблизительную доходность к досрочному погашению (отзыву) -

e. полную доходность к досрочному погашению (отзыву).

Решение.

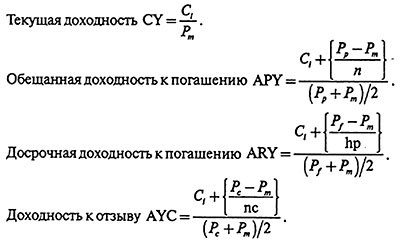

Для решения данной задачи используем формулы приблизительного расчета доходностей.

Купон – 120

Рыночный курс – 1160

Текущая доходность – 10,34 %

Купон – 120

Курс – 1160

Номинал – 1000

Лет до погашения – 20

Доходность к погашению – 0,10370

Под полной доходностью к погашению понимаем точно найденную через решение уравнения величину, где в качестве неизвестной имеем YTM. Не имеет смысла решать уравнение; – главное – правильно его записать.

Купон – 120

Курс – 1160

Курс отзыва – 1120

Лет до погашения – 4

Доходность к отзыву – 0,096491

И в этом случае главное – записать уравнение. Вместо номинала используем курс отзыва, а вместо лет до погашения – лет до отзыва.

Задание 5.

1 000 рублевая облигация с 8 - процентным купоном продается на рынке с дисконтом в 10%, со сроком обращения 3 года. Определите текущую доходность облигации и доходность к погашению.

Решение:

Цена на рынке - 1000-10%=900р.

Текущая доходность облигации = купонная доходность/чистая цена облигации*100%;

Текущая стоимость облигации = 80/900*100=8,88%;

Доходность к погашению = Доход от облигации на весь срок (проценты+дисконт) / (Текущая стоимость*365/кол-во дней до погашения*100;

Доходность к погашению (80+80+80)/900*365/1095*100=8,88%

Практическое занятие 4. Дивидендная политика корпорации

Задача 2.

По отчетному году коэффициент дивидендных выплат компании XY составил 0,3 при чистой прибыли 200 млн. руб. В обращении находится 50 млн. акций. Компания проводит обратный сплит в пропорции 1:2. Рассчитайте EPS и дивиденд на акцию после проведения данной операции. Пояснения: Сплит, или дробление акций (stock split) аналогично выплате дивиденда в форме акций в то смысле, что в результате акционер становится обладателем большего количества акций. Различия связаны с общим объемом акций и отражением по балансу. При дроблении акций все старые акции изымаются из обращения и уничтожаются, а вместо них выпускаются новые с другой номинальной стоимостью. Количество вновь выпущенных в обращение акций обычно превосходит прежнее количество на 25% или более. Точное число зависит от степени дробления. В отличие от этого выплата дивидендов форме акций приводит к увеличению общего числа акций менее чем на корпорации 2 25%. В то время как выплата дивидендов в форме акций вызывает указанные выше изменение балансовой отчетности фирмы, при дроблении никаких изменений в баланс вносит не надо.

Ответ:

В результате проведения обратного сплита в пропорции 1:2, кол-во акций- 50 млн./25 млн.=2млн, и стоимость акции увеличилась вдвое.

Дивиденды- Чистая прибыль*коэффициент дивидендных выплат -60млн.

Дивиденд на акцию после сплита-60млн: 25млн.=2,4 руб.

ЕРS – Чистая прибыль за период/кол-во обыкновенных акций=200млн/25млн=8руб.

Задача 3.

Компания выплачивает дивиденды акциями. Выдержки из баланса компании на 31 декабря 2018 года и дополнительные данные о выбранной политике взаимоотношений с собственниками показаны в таблице:

| Статья | Тыс. руб. |

| Уставный капитал (10 тыс. акций п номиналу 100 руб.) | 1000 |

| Добавочный капитал | 500 |

| Нераспределенная прибыль (кумулятивная) | 8000 |

| В том числе нераспределенная прибыль отчетного года | 1000 |

Коэффициент дивидендных выплат – 50%;

рыночная стоимость акции – 400 руб.

Компания по итогам года объявила о 10%-ных дивидендах акциями.

Задание:

-

Покажите, как изменятся:

-

Статьи баланса после отражения дивидендных выплат; -

Общая величина собственного капитала; -

Доля каждого акционера в капитале компании; -

EPS и коэффициент дивидендных выплат

-

Если бы вместо дивидендов акциями компания объявила бы сплит акций, то какие изменения затронули отчетность?

Как изменятся: статьи баланса после отражения дивидендных выплат; общая величина собственного капитала

Дивидендный выход — отношение текущих дивидендов за год к рыночной стоимости акции на рассчитываемую дату.

Дивиденд на 1 акцию составит 50%*0,4*100 = 20 руб.

Выпуск акций на сумму – 20*10=200 тыс. руб. или дивидендный выход.

Или выпуск 2 тыс. акций

Тогда выдержки из баланса компании (в тыс. руб.)

Уставный капитал ( 12 тыс. акций по номиналу 100 руб.) – (+2

Добавочный капитал 500

Нераспределенная прибыль (-2

Всего 9300

Доля каждого акционера в капитале компании – 9300/12 = 775 руб.

EPS = Прибыль на 1 акцию = 1000 / 10 = 100 руб.

Дивидендный выход – 200 тыс. руб. (50%*0,4*100*10) .

Если бы компания объявила сплит акций, то тогда

Число акций 5 тыс. акций по номиналу 200 руб.

Дивиденд на 1 акцию составит 50%*0,4*200 = 40 руб.

Выпуск акций на сумму – 40*10=400 тыс. руб. или дивидендный выход.

Или выпуск 2 тыс. акций

Тогда выдержки из баланса компании (в тыс. руб.)

Уставный капитал ( 7 тыс. акций по номиналу 200 руб.) – (+4

Добавочный капитал 500

Нераспределенная прибыль (-4

Всего 9300

Практическое занятие 1. Стоимость собственного капитала

Задание 4.

Компания за последнее десятилетие смогла увеличить рыночную стоимость в 10 раз благодаря высоким темпам роста. Темп роста за последние несколько лет замедлился, но все же компания продолжает политику проникновения на новые рынки. Данные о деятельности компании: прибыль на акцию в 2018г. $1.56 дивиденды на акцию в 2018г. $0.69 бухгалтерский показатель доходности акционерного капитала 23.37% в течение переходного периода ожидаемая доходность инвестиций в акции равномерно снизится в 10% в году 5 от момента анализа до 9,4% в году 10; ожидаемый темп роста равномерно снизится 5,5% бухгалтерский показатель доходности акционерного капитала снизится до 20% течение переходного периода коэффициент выплаты дивидендов будет равномерно расти до уровня 72.5%. текущий курс акций $46.29 Вопросы для обсуждения: a. Приведите обоснование аналитической модели, которая применима в данном случае. Каковы ее преимущества и недостатки? b. Если данному рынку капитала свойственна устойчивая форма эффективности, каков ваш прогноз о тенденциях курса акций данной компании?

Вопросы для обсуждения:

Приведите обоснование аналитической модели, которая применима в данном случае. Каковы ее преимущества и недостатки?

Модель постоянного роста, поскольку она используется преимущественно для зрелых компаний со стабильной историей роста.

Если данному рынку капитала свойственна устойчивая форма эффективности, каков ваш прогноз о тенденциях курса акций данной компании?

Доля приведенной стоимости будущей цены в приведенной суммарной стоимости сокращается, соответственно, курс будет снижаться

Практическое занятие 3. Инвестиционная деятельность корпорации.

Стоимость капитала

Задание 1.

Президент компании «Солнечный берег» попросил вас оценить эффективность предполагаемого приобретения нового экскаватора. Базовая цена машины — 60000 тыс. руб., его модификация для конкретных условий эксплуатации обойдется еще в 11 000 дол. Экскаватор относится к имуществу с 4-летним сроком службы, предполагается его продажа по истечении четырех лет за 30 000 тыс. руб. Его эксплуатация требует увеличения оборотного капитала NWC (на запчасти) на 600 тыс. руб. Экскаватор не принесет дополнительных доходов, однако ожидается, что он будет экономить фирме 2 500 тыс. руб. в год на операционных затратах до налогообложения (главным образом на трудозатратах). Налоговая ставка фирмы равна 20%. а. Каковы инвестиционные затраты проекта приобретения экскаватора? (иными словами, денежный отток нулевого года). б. Каковы операционные денежные потоки в первом—четвертом годах? в. Каковы добавочные (неоперационные) денежные потоки в четвертом году? Следует ли покупать экскаватор, если ставка отсечения фирмы равна 12%?

| Показатель/Период, год | ВСЕГО | 0 | 1 | 2 | 3 | 4 |

| Инвестиции на приобретение экскаватора, тыс.р. | -60000 | -60000 | | | | |

| Инвестиции в модификацию эксковатора (11тыс $ по курсу 75руб), тыс.р. | -825 | -825 | | | | |

| Инвестиции в оборотный капитал, тыс.р. | -600 | -600 | | | | |

| Сумма амортизации,25% (4 года -линейный способ), тыс.руб | 60825 | 0 | 15206,25 | 15206,25 | 15206,25 | 15206,25 |

| Экономия операционных затрат = Ежегодный прирост дохода, генерируемый проектом | 10000 | | 2500 | 2500 | 2500 | 2500 |

| Доход от продажи экскаватора в конце 4-года, тыс.руб. | 500 | | | | | 500 |

| Налог на прибыль на доход проекта,20% | -2000 | | -500 | -500 | -500 | -500 |

| ДП генерируемый проектом, без учета дисконтирования | 7900 | -61425 | 17206,25 | 17206,25 | 17206,25 | 17706,25 |

| kd E=0,12 | | 1,000 | 0,893 | 0,797 | 0,712 | 0,636 |

| NPV | -8845,8 | -61425,0 | 15362,7 | 13716,7 | 12247,1 | 11252,6 |

| IRR | 5% | | | | | |