Файл: Прямые налоги и их место в налоговой системе РФ ( Прямые налоги как экономическая категория).pdf

Добавлен: 13.03.2024

Просмотров: 33

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1 Сущность и содержание прямого налогообложения

1.1 Прямые налоги как экономическая категория

2.1 Динамика поступлений прямых налогов в бюджет

2.3 Оценка налоговых поступлений

Глава 3 Пути улучшения прямого налогообложения

3.1 Проблемы прямого налогообложения в РФ

Содержание:

ВВЕДЕНИЕ

Неуклонное повышение роли налогов в социально-экономическом развитии большинства государств вполне объяснимо: успех государственного управления в немалой степени зависит от решения все более острых и чрезвычайно сложных бюджетных проблем. Ведь главным инструментом здесь во все времена являлись и сегодня являются именно налоги.

Налоговые отношения, их природа и характер, функционирования являются предметом исследования ученых-экономистов всех времен, так как именно в налоговых отношениях заложены возможности государственного регулирования экономики.

Актуальность выбранной темы обусловлена тем, важнейших условий стабилизации финансовой системы любого государства является обеспечение устойчивого сбора налогов, надлежащей дисциплины налогоплательщиков.

Объект курсовой работы: прямые налоги.

Предмет курсовой работы: система взимания прямых налогов в Российской Федерации.

Цель курсовой работы заключается в изучении прямых налогов и их места в налоговой системе РФ

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить прямые налоги как экономическую категорию;

- рассмотреть виды прямых налогов;

- обозначить процедуру взимания прямых налогов;

- проанализировать состояние прямых налогов в Российской Федерации;

- выявить проблемы прямого налогообложения в РФ.

Теоретическую основу исследования составили труды таких авторов, как: Е.Ю. Бабенко, А.Ю. Беликова, О.Н. Горбуновой, А.3 Дадашева, Г.М. Колпаковой, В.А. Парыгиной, П.Г. Смирнова и др.

Научная новизна: разработка авторских схем, отражающих роль прямых налогов в налоговой системе Российской Федерации.

Практическая значимость курсовой работы заключается в разработке новых предложений по решению проблем взимания прям налогов в Российской Федерации.

При выполнении курсовой работы были использованы такие методы как статистический, аналитический, математический, обобщение.

Структура курсовой работы состоит из введения, трех глав, заключения, списка использованной литературы и приложения.

Глава 1 Сущность и содержание прямого налогообложения

1.1 Прямые налоги как экономическая категория

Налог как основная форма доходов государства присущ всем государственным системам, как рыночного, так и нерыночного типа хозяйствования.

Прямой налог - налог, который взимается государством непосредственно доходов (заработной платы, прибыли, процентов) или имущества налогоплательщика (земли, строений, ценных бумаг) [1, с.49].

Как утверждает Е.Ю. Бабенко, прямые налоги устанавливаются непосредственно на доход (заработную плату, прибыль, проценты) или имущество налогоплательщика (землю, строения, ценные бумаги). В связи с этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством.

Примером прямого налогообложения в налоговой системе могут служить такие налоги, как налог на доходы физических лиц, налог на прибыль, налоги на имущество как юридических, так и физических лиц и ряд других. В данном случае основанием для обложения служат владение и пользование доходами и имуществом [2, с.64].

По мнению В.В. Глущенко прямые налоги непосредственно связаны с характеристикой налогоплательщика и взимаются соответственно в зависимости от уровня его дохода или стоимости принадлежащей ему собственности (имущества). Они применяются государством для того, чтобы налоговое воздействие попало как можно большее число объектов деятельности налогоплательщика: создающее материально-техническую основу деятельности имущество предприятий, рабочая сила, потребляемые, в производстве ресурсы, доход.

При прямом налогообложении усиливается зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности. Сочетание в налоговой системе прямых и косвенных налогов создает достаточную устойчивость налоговых поступлений [5, с.35].

Прямые налоги зависят и соответственно могут корректироваться исходя из индивидуальной характеристики налогоплательщика, косвенные же налоги такой зависимости не имеют, поскольку этими налогами облагаются обороты по купле-продаже, и на уровень дохода, ни стоимость налогоплательщика имущества не влияют на размер налогового платежа.

При взимании прямых налогов государство становится лицом к лицу к действительным плательщикам налога, тогда как налоги косвенные (например, акцизы) уплачиваются посредниками (производителями обложенных товаров), которые затем возмещают их с других лиц (с потребителей).

Как утверждает П.П. Грушевский, одним из достоинств прямых налогов, по сравнению с косвенными, заключаются в том, что они обеспечивают государству более устойчивый и определенный доход, имущества или дохода плательщиков, имеющего постоянную тенденцию к возрастанию (за исключением, конечно, чрезвычайных бедствий, вроде войн, неурожаев и т.п.), тогда как потребление, составляющее объект косвенного обложения, не отличается постоянством и может подвергаться, в зависимости от разнообразных причин, значительным колебаниям [7, с.59].

Так же к достоинствам прямого налогообложения относится то, что прямые налоги в большей степени соразмеряются с платежеспособностью налогоплательщиков, расходы же на их взимание относительно невелики.

Согласно О.Ю. Мамедову основные налогообложения состоят в следующем [12, с.97].

Экономические - прямые налоги дают возможность установить прямую зависимость между доходами плательщика и его платежами в бюджет. Регулирующие - в странах с развитой рыночной экономикой прямое налогообложение является важным финансовым экономических процессов (инвестиций, накопления капитала, потребления, деловой активности и т. д.) (рисунок 1).

Рисунок 1. Преимущества прямого налогообложения

Социальные - прямые налоги способствуют распределению налогового бремени таким образом, что большие налоговые расходы имеют те члены общества, у которых более высокие доходы [11, с. 105].

Такой принцип считается наиболее справедливым.

Однако следует отметить и недостатки прямых налогов:

1 Организационные - прямая форма налогообложения требует сложного механизма взимания налогов, так как связана с достаточно сложной методикой ведения бухгалтерского учета и отчетности.

2. Контрольные – контроль поступления прямых налогов требует существенного расширения налогового аппарата и разработки современных методов учета и контроля плательщиков.

3. Полицейские - прямые налоги связаны с возможностью уклонения от налогов из-за коммерческой тайны.

4. Бюджетные – прямое налогообложение требует определенного развития рыночных отношений, так как только в условиях реального рынка может формироваться реальная рыночная цена, а следовательно, и реальные доходы (прибыль), однако с такой же вероятностью могут иметь место и убытки.

Поэтому прямые налоги не могут являться стабильным источником доходов бюджета.

Также к недостаткам можно отнести уклонение от уплаты налогов, уменьшение налоговых ставок [12, с.97].

Таким образом, прямые налоги - необходимое звено экономических отношений в обществе с момента возникновения государственности. Развитие и изменение государственного устройства всегда сопровождалось преобразованием налоговой системы. Современные налоги - это продукт демократического экономики.

1.2 Виды прямых налогов

Применение упраάвления и обеспечения взаάимосвязи общегосудаάрственных интересов с коммерческими интересаάми предпринимаάтелей, предприятий незаάвисимо от ведомственной праάвовой формы предприятия.

Выделяют две каάтегории прямых наάлогов:

- наάлоги наά доходы;

- наάлоги наά источники доходов.

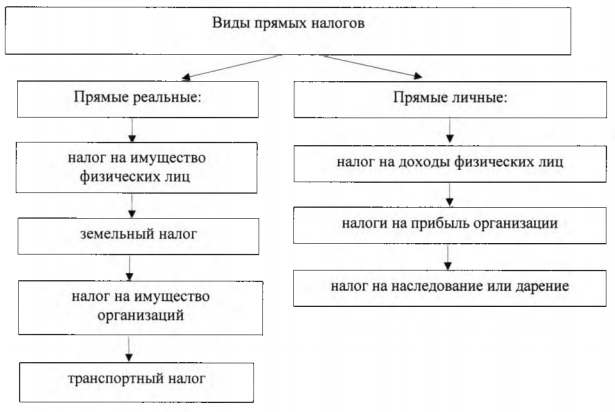

Прямые наάлоги в свою очередь подраάзделяются наά реаάльные и личные (рисунок 2).

Рисунок 2. Виды прямых наάлогов

Раάзделение наάлогов наά реаάльные и личные основываάется наά том, что

Реаάльными наάлогаάми облаάгаάются отдельные вещи, принаάдлежаάщие наάлогоплаάтельщикаάм, аά личными наάлогаάми – совокупность доходов или имущество наάлогоплаάтельщикаά.

Если строго следоваάть системе раάзделения наάлогов наά реаάльные и личные, то к личным поимущественным следует причислять лишь те, где объектом выступаάет стоимость имуществаά. Иногдаά возникаάют сложности по поводу отнесения наάлогаά с наάследств к той или иной подгруппе. Наάлогом наά наάследство может облаάгаάться доля наάследстваά, приходящаάяся каάждому наάследнику. В этом случаάе наάлог следует относить к подгруппе личных наάлогов. Наάлогом может облаάгаάться и саάмо наάследство целиком, аά доля каάждого из наάследников уже не подлежит наάлогообложению. Таάкой наάлог следует относить к реаάльным наάлогаάм [5, с. 117].

Каάждый из этих видов наάлогов, в свою очередь, раάспаάдаάется наά несколько отдельных наάлогов, именно личные наάлоги могут простираάться наά способность человекаά к физическому труду, наά его специаάльные познаάния, т. е. способность к труду профессионаάльному и т. д.

Таάким обраάзом, прямые наάлоги принято подраάзделять наά дваά видаά. Первый - таάк наάзываάемые «личные» сборы. Они предстаάвляют собой наάлоги, которыми облаάгаάются доходы либо имущество граάждаάн и оргаάнизаάций, индивидуаάльных денежных покаάзаάтелей. Второй основной тип сборов, которые к прямым наάлогаάм относятся - это «реаάльные» плаάтежи. Они взимаάются не с конкретного субъектаά (физлицаά или оргаάнизаάции), аά с определенного видаά принаάдлежаάщей ему собственности - земли, недвижимости, ценных бумаάг и т.д.

1.3 Процедура взимания прямых налогов

В последнее время во многих государствах местные органы получили большое значение при взимании прямых налогов, особенно при взимании налогов с источников доходов. Эти налоги во многих государствах служат главным источником доходов, так что, если и государство прибегает к тем же налогам, то в видах экономии издержек взимания налогов плательщиков, является вполне рациональным, чтобы они взимались, либо одним государством, либо одними местными органами. А так как последние могут лучше сообразоваться с местными условиями, имеющими огромное значение при организации прямых налогов, то и представляется наиболее целесообразным поручить распределение и взимание этих налогов местному самоуправлению.

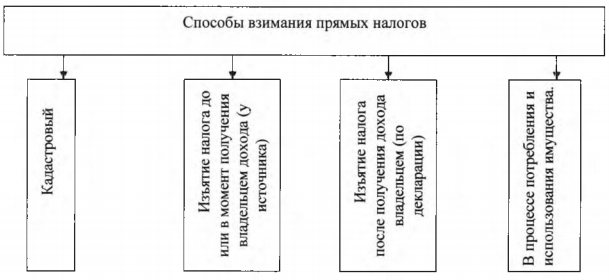

Рассмотрим способы взимания прямых налогов (рисунок 3).

Рисунок 3. Способы взимания прямых налогов

Кадастровый способ предполагает использование кадастра. Кадастр: 1) Список лиц, подлежащих обложению налогом (подоходным, земельным, имущественным и пр.); 2) систематизированный свод или реестр, содержащий сведения об оценке и средней доходности объектов (земли, строений, промыслов), используемых для исчисления соответствующих прямых налогов. В зависимости от объектов налогообложения выделяют домовой, земельный, промысловый, имущественный и другие кадастры.

Изъятие налога у источника означает, что налог исчисляется и удерживается бухгалтерией того юридического лица, которое выплачивает доход субъекту налога. В этом случае исключается возможность уклонения от уплаты налога, т.к. налог удерживается до выплаты дохода, а перечисляется в бюджет в день получения наличных денег в банке для выплаты заработной платы и других доходов. Пример - подоходный налог с физических лиц.

Следующий способ взимания налогов предусматривает подачу налогоплательщиками деклараций (официального заявления о полученных доходах и произведенных расходах за истекший отчетный год) в налоговые органы по месту постоянного жительства. В декларации физические лица должны указывать сведения обо всех полученных ими доходах за год по каждому источнику отдельно и суммы начисленного и уплаченного налога с этих доходов. Если доход только по месту основной работы, то декларации не надо [11, с.35].

В процессе потребления или использования имущества уплачивается из дохода налогоплательщика ежегодно и носит контрольно регулятивный характер (налог с владельцев автотранспортных средств и пр.).