Файл: Основные этапы формирования налогового учёта в России (История становления налогового учёта в России).pdf

Добавлен: 12.03.2024

Просмотров: 27

Скачиваний: 0

СОДЕРЖАНИЕ

ГЛАВА 1. История становления налогового учёта в России

1.1 Возникновение и развитие налогообложения

1.2 Российские налоги: от Древней Руси до Средневековья

ГЛАВА 2. Эволюция налоговой системы в РФ

2.1 Объективная необходимость возникновения налогового учёта

2.2 Этапы развития налогового учёта в РФ

ГЛАВА 3. Налоговая политика России на 2019-2020 годы

3.1 Цели и задачи налогообложения РФ на 2019-2020 годы

3.2 Проблемы налогообложения в РФ и методы регулирования

3.3 Мнение экспертов об эффективности мер для выхода бизнеса из тени

3. Местные налоги и сборы. Уплачиваются на территории определенных муниципальных организаций и регулируются органами местного самоуправления.

Россия – огромное поле для предпринимательской деятельности, но из-за налоговой нагрузки, которая значительно выше по сравнению с другими странами российские предприниматели не создают конкуренции друг другу. Плановый период по регулированию налоговой системы в 2019-2020 годах пока не предусматривает сокращения налоговой нагрузки на предпринимателей. [3]

Целевые направления и шаги к совершенствованию налогообложения:

- Корректировка системы налогового федерализма;

- Корректировка налоговой системы, как единый понятный и неизменный механизм для оплаты различных платежей в отчетный годовой период;

- Консолидирование мелких налогов;

- Внедрение новых налоговых ставок для российских предпринимателей;

- Урезание некоторых льгот и послаблений из налоговой системы;

- Повышение экологических штрафов и налогов.

Налоговая политика на ближайшие два года обосновывает решения инфляцией, санкциями, необходимостью вывода экономики из тени. Вопрос в верности принимаемых мер, не произойдет ли упадок среднего и малого бизнеса России, которая по предпринимательской деятельности и так находится только на 62 строчке в мире. [3]

3.2 Проблемы налогообложения в РФ и методы регулирования

Одной из острых экономических проблем в России является обход уплаты налогов с получаемого дохода. Юридические и физические лица, сознательно обходя налоговые платежи, не участвуют в росте бюджета и ВВП страны.

Министерство финансов принимает меры для вывода экономики РФ из тени, применяя всевозможные методы вплоть до корректировки налогового законодательства. [3]

Минфин упрощает сбор налогов, для этого введены:

- Ревизия действующих сборов с целью выявления налоговых платежей, не учтенных в НК РФ для их внесения;

- Процедура отмены контроля за стоимостью по договорам организаций, работающих в пределах одного региона России;

- Льготная система налогообложения для организаций в некоторых субъектах России;

- Совершенствование системы оплаты НДС;

- Повышение акцизов;

- Налог на недвижимость физлиц при некорректно оформленном праве собственности;

- План работы над налогом на добычу полезных ископаемых для аккумулирования налогов от деятельности в бюджет без повышения налогов;

- Меры по перерасчет пеней для юридических лиц;

- Разработка отмены существующих льгот. [3]

Информацию о вводимых налогах Министерство Финансов публикует в открытом доступе на своем сайте.

Исходя из этого понятно, какие меры будут приняты для вывода бизнеса из тени, и какая поддержка будет оказана бизнесу для развития.

Текущие планы Минфина не одобряются предпринимателями, которые ожидали послабления налогов, поэтому прогнозируемая эффективность мер может не совпасть с результатом. [3]

Новые виды налогов:

- Использование онлайн-касс для розницы, что позволит ФНС видеть все продажи;

- Курортный сбор;

- Экологические налоги;

- Транспортный налог;

- Налог на имущество;

- Самозанятые граждане обязаны отчислять в определенные законом фонды сумму по фиксированной ставке от своего дохода;

- Изменение ставки НДФЛ.

Дмитрий Медведев с экспертами при обсуждении вопроса об увеличении НДФЛ пришли к выводу, что нет необходимости принимать такие меры.

Согласно поручению президента РФ Владимира Путина, все изменения налогообложения должны быть проработаны экспертами, и общество должно быть проинформировано о нововведениях. [3]

В. Путин давал обещание не увеличивать налоги и говорил он о неиндексируемых федеральных налоговых ставках: НДФЛ, НДС, взносы, налог на прибыль. Но с 01.01.2019 истек срок обещания. Поэтому разработанные ранее изменения в налоговой политики снова рассматриваются экспертами:

- Увеличение минимального размера оплаты труда;

- Увеличение ставки по обязательным страховым взносам;

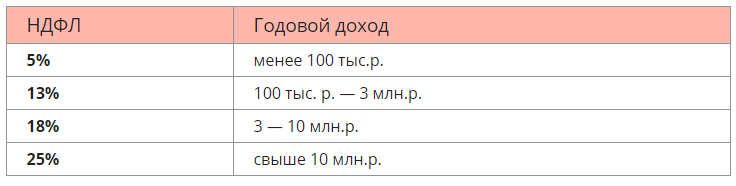

- Изменение ставки НДФЛ с учетом разницы суммы годового дохода физлица.

Разумный и оправданный в глазах бедного населения подход:

3.3 Мнение экспертов об эффективности мер для выхода бизнеса из тени

В малом и среднем бизнесе наблюдается снижение деловой активности наряду с оттоком капитала в предыдущем году почти в три раза. Предприниматели налоговые нововведения 2019-2020 воспринимают как угрозу бизнесу. [3]

Решения для выхода бизнеса из тени нужно принимать в отношении бизнеса и очень аккуратно.

Э. Набиуллина порекомендовала депутатам понимать, что наполнение бюджета новыми налогами краткосрочно. Введение и увеличение налогов уменьшит доходы населения, что влечет за собой еще большую социальную напряженность. Уменьшится покупательский спрос, за ним и предложение товаров и услуг, что приведет к упадку производства, сокращению зарплат, штата и, в итоге, к спаду экономику. [3]

Имеет ли под собой повышение налогов статистические измерения в разрезе хотя бы пяти лет?

А. Кудрин – первый финансист РФ, считает повышение налогов бессмыслицей. Относительно цен на нефть в текущем и прогнозируемом 2020 году не было смысла поднимать налоги. Бюджет обеспечен и глобальных расходов не планируется.

Социальное обеспечение уже заложено в бюджет.

Алексей Кудрин считает неправильным шагом увеличение НДС и критикует уровень нищеты в России, которого, по его мнению, быть не должно при таком уровне и росте ВВП. Такой уровень бедности населения России, при нашем ВВП, позорен.

Изменения налогового законодательства с 2019 года, вероятно, самые радикальные за последнее десятилетие. Они касаются налогов (и сопутствующих им платежей) как для физлиц, так и для организаций.

Основные изменения налогового законодательства 2019 году касаются разных сфер взаимодействия ФНС и налогоплательщиков. По многим платежам изменились ставки, принципы определения налоговой базы. Появились новые платежи в бюджет, были откорректированы правила осуществления ряда текущих обязательств налогоплательщиков и агентов. [3]

- НДС увеличен с 18 до 20%;

- Отмена подачи декларации о доходах при применении онлайн-касс;

- Налог на движимое имущество ЮЛ отменяется;

- При регистрации предприятия в электронном виде отменяется госпошлина;

- Фиксированные страховые взносы и отмена налогов на компенсации проезда до пункта отпуска рабочим Крайнего Севера;

- Расширение списка сферы деятельности для применения патента ИП;

- Индексация акцизов на 2021 год по уровню инфляции;

- Введение функции оплаты налогов в МФЦ. [3]

Стратегия правительства РФ на 2019-2020 год – это разумный подход к налоговой системе для успешного внедрения цифровых технологий и ведения честного бизнеса. Разработкой направлений занимается Министерство финансов России, которое анализирует рациональную налоговую нагрузку, опираясь на мировую и внутреннюю экономику.

Заключение

Налоговый учёт и налоговая система являются одними из главных элементов рыночной экономики. Они выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот, несомненно, играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

На сегодняшний день существует огромный, причем теоретически обобщенный и осмысленный, опыт взимания и использования налогов в странах Запада. Но ориентация на их практику весьма затруднена, поскольку было бы совершенно неразумно не уделять первостепенное внимание специфике экономических, социальных и политических условий сегодняшней России, ищущей лучшие пути реформирования своего народного хозяйства.

Необходимо обратить внимание на положительные тенденции в сфере реформирования налоговой системы в последнее время. К их числу можно отнести: объединение законодательства о налогообложении в Налоговый кодекс РФ, что позволяет максимально избегать разногласий в вопросах налогообложения; отмена налоговых льгот, следовательно - ликвидация некоторых каналов ухода от налогообложения.

Общая либерализация налоговой системы способствовала некоторому сокращению теневого сектора экономики и легализации доходов, ранее укрывавшихся от налогообложения.

Список использованной литературы

- Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2). Правовой сайт «Консультант плюс» [Электронный ресурс] http://www.consultant.ru/document/cons_doc_LAW_28165/

- Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов. Информационно-правовой портал «Гарант» [Электронный ресурс] https://www.garant.ru/products/ipo/prime/doc/71966310/

- Налоговая политика государства на 2019-2020 годы. https://g2020.su/nalogovaya-politika-rossii-na-2019-2020-gody/

- Алексеев, В. В. Формирование современной налоговой системы России: истоки и уроки / Алексеев В. В., Алексеев А. В. // Вестн. Рос. Акад. наук. 2012. Т.74. № 9. - 897с.

- Баташева, Ф. А. Проблемы современной налоговой системы РФ и предложения по ее совершенствованию // Молодой ученый. — 2015. — №17. – 675c.

- Башкатов, В.В. История становления и развития налогового учета // Научный журнал КубГАУ - Scientific Journal of KubSAU. 2011. №68. С.233-246

- Бодрова, Т.В. Налоговый учет и отчетность. М.: Издательско-торговая корпорация «Дашков и Ко», 2010. 480 с.

- Бондарева, Н.А. Налоги и налогообложение: учеб. пособие / Н.А. Бондарева. – М.: Московский финансово-промышленный университет «Университет», 2014. – 328 с. С.201 – 210.

- Вайсберг, В. // Коммерсант «Об основных направлениях налоговой реформы» — 2014. — № 9/П. — 56c.

- Вещунова, Н. Л. Бухгалтерский и налоговый учёт / Н. Л. Вещунова. - 3-е издание переработанное и дополненное. - М. Проспект: ОАО «Тверской орден Трудового Красного Знамени полиграфкомбинат детской литератыры им. 50-летия СССР», 2009. - 848 с.

- Григорьева, К.С. Эффективность налоговой системы РФ на современном этапе // Вестн. Том. гос. ун-та. 2008. №317.С.177-179.

- Иванова, Л. Н., Миллер Н. В. История и теоретические основы налогообложения: Учебное пособие. - Омск: Изд-во ОмГТУ, 2008. - 214 с.

- Кругляк, З.И. Налоговый учет и отчетность в современных условиях: Учебное пособие / З.И. Кругляк, М.В. Калинская. - М.: НИЦ ИНФРА-М, 2013. - 352 c.

- Кучеров, И. И. Налоговое право России: Курс лекций. 2-е изд., перераб. и доп. М., 2013 -387c.

- Малис, Н.И. Налоговый учет: Учебное пособие / Н.И. Малис, А.В. Толкушкин. - М.: Магистр, НИЦ ИНФРА-М, 2012. - 576 c.

- Мороз, В.В. Налоговая система РФ на современном этапе ее развития // Бизнес в законе. 2013. №6. С.250-252.

- Нестеров, Г.Г. Налоговый учет: Учебник / Г.Г. Нестеров, А.В. Терзиди. - М.: Рид Групп, 2012. - 304 c.

- Разуваева К. В. Содержание этапов становления и развития налогового учета в Российской Федерации // Вестник ПГУ. Серия: Экономика. 2013. №4 (19). С.100-107

- Тюмина, М.А. Налоговый учет и отчетность: учеб. пособие Ростов н/Д: Феникс, 2008. 345 с.