Файл: Налоговая система РФ и проблемы еe совершенствования (Сущность системы налогов и сборов и ее виды).pdf

Добавлен: 12.03.2024

Просмотров: 436

Скачиваний: 0

СОДЕРЖАНИЕ

1. Основы налоговой системы в России

1.1. Сущность системы налогов и сборов и ее виды

1.2. Уровни налоговой системы в России, ее функции и принципы

2. Особенности налоговой системы в России и ее реализация

2.1. Виды систем налогообложения в России

2.2. Реализация налоговой политики в России

3.2. Применение риск-ориентированного подхода

3.3. Внедрение новых аппаратных комплексов

3.4. Внедрение системы онлайн-передачи данных о розничных продажах

3.5. Ведение налогового мониторинга

4. Проблемы и пути совершенствования налоговой системы в России

Доходы консолидированного бюджета РФ и бюджетов государственных внебюджетных фондов по итогам 2018 г. показали рост на 17,1 % (с поправкой на потребительскую инфляцию). Всего в бюджеты бюджетной системы РФ поступило 36 916,9 млрд.руб., что оценивается в 35,6 % к ВВП.

Увеличились доли налоговых доходов и неналоговых и прочих доходов в ущерб страховым взносам на обязательное социальное страхование. Удельный вес последних сократился с 21,3 % до 19,5 %, хотя номинально поступления выросли до 7 195,0 млрд.руб. С поправкой на инфляцию прирост страховых взносов на обязательное социальное страхование составил 7,2 % в сравнении с предыдущим годом. Тем не менее, это значительный рост, особенно, в сравнении со скромными макроэкономическими показателями. Причина заключается в росте номинальной заработной платы, который по итогам 2018 г. оценивается в 109,9 % [16, c. 240].

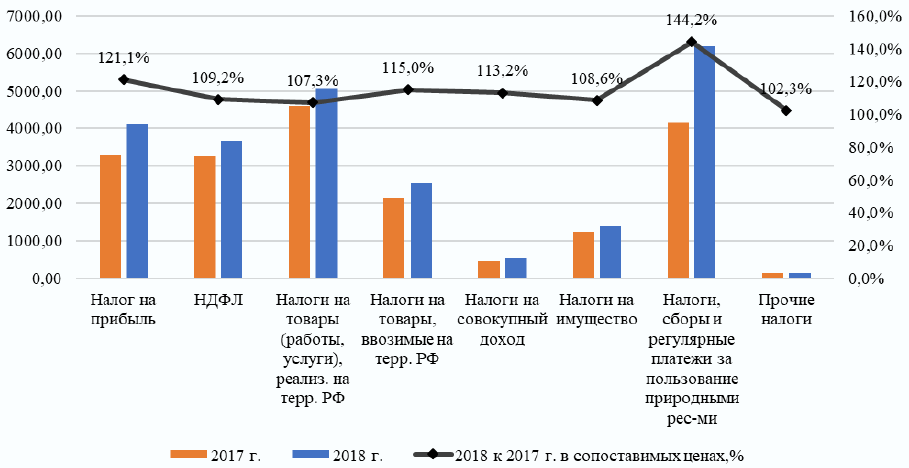

Рис. 2.1. Динамика налоговых доходов консолидированного бюджета РФ в 2017-2018 гг. (млрд. руб.)

В структуре налоговых доходов также произошло ожидаемое перераспределение удельных весов. Благоприятная конъюнктура на рынке нефти обусловила опережающий рост поступлений от налогов на пользование природными ресурсами (на 44,2 %) и налога на прибыль организаций (на 21,1 %). В результате удельный вес налогов, сборов и регулярных платежей за пользование природными ресурсами в общей сумме доходов расширенного бюджета РФ вырос с 21 % до 26 %. Практически весь этот прирост был обеспечен поступлениями от налога на добычу полезных ископаемых в виде углеводородного сырья, т.е. основной выигрыш получил федеральный бюджет [20].

Вместе с тем отмечается и рост тех налогов, которые составляют основу бюджетов субъектов РФ. Помимо налога на прибыль речь идет о налоге на доходы физических лиц, поступления от которого выросли на 9,2 %, налогах на имущество (+8,6 %) и налогах на совокупный доход (+13,2 %).

4. Проблемы и пути совершенствования налоговой системы в России

С 2012 по 2018 год основные параметры налоговой системы Российской Федерации были зафиксированы, целью налоговой политики было создание стабильных условий для ведения бизнеса и поддержание доходов бюджетной системы Российской Федерации в неблагоприятных внешних политических и экономических условиях. Проводилась работа по повышению собираемости налогов за счет сокращения теневого сектора, внедрению цифровых технологий в налоговое администрирование и налоговый контроль, встраиванию в систему глобального налогообложения и международного обмена налоговой информацией [13, c. 42].

Однако российская налоговая система имеет и существенные недостатки, и проблемы, которыми на сегодня, являются:

- большое количество изменений, их хаотичный характер, отсутствие системности, что усложняет практическое применение налогового законодательства налогоплательщиками, налоговое администрирование налоговыми органами;

- отсутствие стимулов для развития регионов и муниципальных образований, что связано с преобладанием в их бюджетах доли межбюджетных трансфертов из федерального бюджета;

- в бюджетной системе страны преобладает распределение (перераспределение) финансовых средств, выравнивание территорий с его помощью уровня бюджетной обеспеченности регионов;

- действующая налоговая система привела к резкой дифференциации регионов по уровню социально-экономического развития, а также населения по величине реальных доходов, увеличению удельного веса населения, имеющего реальные доходы ниже прожиточного минимума;

- выстроенная модель федеральных отношений с регионами является недостаточно эффективной для решения задач социального и экономического развития территорий.

Развитие российской экономики сохраняет зависимость от динамики нефтяного рынка, что остается основным фактором риска. Новое снижение цен на нефть может стать причиной очередного экономического кризиса, преодолеть который будет значительно сложнее.

Изменения, вносимые в законодательство Российской Федерации о налогах и сборах, были направлены на «донастройку» налоговой системы страны, которая бы способствовала реализации национальных целей развития, поставленных в Указе Президента Российской Федерации от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года» [13, c. 43].

В 2019 году в налоговой системе Российской Федерации произошли такие серьезные изменения, как повышение базовой ставки налога на добавленную стоимость на 2%, отмена налога на движимое имущество организаций, введение специального налогового режима для самозанятых граждан. Важные задачи были поставлены в Послании Президента Российской Федерации Федеральному Собранию Российской Федерации на 2019 год в части налоговой поддержки семей с детьми, компаний, занимающихся строительством социальных объектов, медицинских и образовательных организаций.

Решение стоящих перед российской экономикой задач, реализация мер, определенных в Послании Президента Федеральному Собранию Российской Федерации, требуют дальнейшей настройки налоговой системы, развития ее стимулирующей функции, создающей условия для инвестиционных вложений в развитие производства. Необходима компенсация выпадающих доходов бюджетов субъектов Российской Федерации и местных бюджетов в случае предоставления необходимых налоговых льгот на федеральном уровне, выявление дополнительных источников налоговых доходов бюджетов бюджетной системы Российской Федерации. Изменения законодательства Российской Федерации о налогах и сборах должны быть направлены на расширение налоговой базы региональных и местных бюджетов, стимулирование развития среднего и малого предпринимательства, улучшение положения налогоплательщика.

Соответственно, можно обозначить следующие мероприятия по совершенствованию налоговой системы в России.

1. Для Правительства Российской Федерации:

- рассмотреть вопрос о зачислении в бюджеты субъектов Российской Федерации части доходов от акцизов на табачную продукцию;

- предусмотреть компенсацию в полном объеме выпадающих доходов региональных бюджетов в связи с введением на федеральном уровне льгот по налогам, полностью или частично зачисляемым в региональные бюджеты, в том числе в связи с исключением движимого имущества из объектов налогообложения по налогу на имущество организаций, а также в связи с реализацией Послания Президента Российской Федерации Федеральному Собранию Российской Федерации на 2019 года [9, c. 44];

- рассмотреть вопрос о продлении до 31 декабря 2024 года ограничения на перенос убытков, полученных налогоплательщиками в предыдущих налоговых периодах, в размере не более 50% налоговой базы текущего отчетного (налогового) периода;

- проанализировать опыт применения института консолидированных групп налогоплательщиков, а также последствия отмены данного института для бюджетов субъектов Российской Федерации;

- утвердить методику оценки эффективности налоговых льгот (налоговых расходов) субъектов Российской Федерации и муниципальных образований, разработанную Министерством финансов Российской Федерации;

- рассмотреть вопрос об исключении из перечня налогоплательщиков, подлежащих освобождению от уплаты налога на имущество организаций, организации и учреждения уголовно-исполнительной системы, а также организации в отношении федеральных автомобильных дорог общегопользования и сооружений, являющихся их неотъемлемой технологической частью;

- ускорить согласование и внесение в Государственную Думу проекта федерального закона «О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации в части совершенствования законодательства о недвижимом имуществе» в целях установления критериев разграничения движимого и недвижимого имущества [2, c. 110];

- рассмотреть вопрос о переносе срока уплаты налога на имущество физических лиц, транспортного и земельного налогов с 1 декабря на 1 октября года, следующего за истекшим налоговым периодом;

- рассмотреть вопрос об уплате налога при применении упрощенной системы налогообложения в бюджет муниципального образования по месту осуществления предпринимательской деятельности;

- сохранить действие системы налогообложения в виде единого налога на вмененный доход после 31 декабря 2020 года;

- продолжить работу с привлечением представителей бизнес-сообществ и экспертов по инвентаризации неналоговых платежей и определению их статуса, отмене излишних платежей;

- рассмотреть возможность подведения предварительных итогов мониторинга реализации эксперимента по установлению специального налогового режима "Налог на профессиональный доход" в целях принятия решения о распространении этого эксперимента с 1 января 2020 года на другие субъекты Российской Федерации;

- ускорить работу по интеграции систем налогового, таможенного и валютного контроля;

- подготовить предложения по совершенствованию порядка налогообложения трансграничной торговли в Российской Федерации, администрирования трансграничной торговли в Российской Федерации с учетом участия Российской Федерации в ЕАЭС.

2. Законодательным (представительным) органам государственной власти субъектов Российской Федерации:

- продолжать работу по выявлению и отмене неэффективных налоговых льгот по региональным и местным налогам.

3. Комитету Совета Федерации по бюджету и финансовым рынкам:

- провести обсуждение результатов применения инструментов налогового стимулирования инвестиционной активности (ОЭЗ, ТОСЭР, РИП, СПИК) и их роли в социально-экономическом развитии регионов.

Помимо налоговой реформы, правительству необходимо запустить пенсионную реформу, которая позволит снизить нагрузку на федеральный бюджет. При этом правительство может снизить общую налоговую нагрузку на зарплаты, используя другие компенсаторы [4, c. 30].

Таким образом, налоговая политика на ближайшие годы не сулит россиянам каких-либо приятных сюрпризов. Россия вступила в затяжную полосу роста налогового бремени, объясняемую сложностями финансового положения государства в связи с санкциями западных стран.

ЗАКЛЮЧЕНИЕ

Налоговая система в настоящее время выступает как один из основных инструментов регулирования экономики и социальной сферы, так как с ее помощью государство может оказывать влияние на распределение национального дохода.

Государство, корректируя параметры налоговой системы, устанавливает виды налогов, их элементы, льготы. Но самой главной целью налогового регулирования государством должно быть не покрытие бюджетных дефицитов, а накопление сбережений граждан для дальнейшего экономического развития.

Успешное развитие налоговой политики – это качественная реализация государством своей функции социального регулятора. Таким образом, государство собирает налоги и пополняет бюджет, мотивируя рост производства, устанавливая оптимальный размер налога для налогоплательщиков.

После выборов Президента РФ в 2018 г. законодательство о налогах и сборах подверглось значительному пересмотру. Появились новые налоги (налог на дополнительный доход, налог на профессиональный доход), введен новый режим для самозанятых, повышена ставка НДС, внесены изменения в элементы других налогов.

С 1 января 2019 г. вступила в действие гл. 25.4 НК РФ «Налог на дополнительный доход от добычи углеводородного сырья». Ставка налога составляет 50 %. При этом предусмотрена уплата минимальной суммы налога.

Основными направлениями бюджетной, налоговой и таможенно-тарифной политики на 2019 г. и на плановый период 2020 и 2021 годов» предусматривается, что введение НДД снизит суммарную величину НДПИ и вывозной таможенной пошлины на нефть. Предполагается, что НДД позволит перераспределить фискальную нагрузку и перенести ее основную часть на более поздние этапы разработки месторождений.

С 1 января 2019 г. в Москве, Московской и Калужской областях и в Республике Татарстан начался эксперимент по использованию нового режима обложения самозанятых – налога на профессиональный доход.

Эксперимент должен продлиться до 31 декабря 2028 г. Таким образом в течение 10 лет изменения в данный режим в части увеличения налоговых ставок и (или) уменьшения предельного размера доходов вноситься не должны.

Уплата налога на профессиональный доход позволяет самозанятым лицам не уплачивать налог на доходы физических лиц (НДФЛ) с доходов, которые облагаются налогом на профессиональный доход; НДС (за исключением НДС при ввозе товаров на таможенную территорию РФ); страховые взносы (взамен можно перечислять взносы в пенсионный фонд добровольно).

Налог на профессиональный доход взимается по ставке 4 % с дохода от реализации физическим лицам или по ставке 6 % с дохода от реализации индивидуальным предпринимателям для использования в предпринимательской деятельности и юридическим лицам.

С 1 января 2019 г. основная ставка НДС составила 20 %. Одним из радикальных вариантов была отмена пониженной ставки 10 %. «Компромиссным» вариантом оказалось повышение основной ставки при неизменных остальных. Увеличение ставки до 20 % уже учтено в прогнозах Центрального банка России по инфляции, которая может составить 5,5 % (вместо целевого показателя в 4,0 %).

Налоговая система России на данный период времени является несовершенной. Министерство финансов РФ и Федеральная налоговая служба постоянно вносят поправки и изменения в налоговый кодекс, надеясь на улучшение уровня налогообложения и финансового состояния страны, и, следует отметить, что в какой-то степени данные действия положительно влияют на совершенствование налоговой системы России.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Налоговый Кодекс Российской Федерации (части первая и вторая) // Правовой сервер «Консультант Плюс». [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/

- Актуальные проблемы налоговой политики: IX Международной научно-практической конференции молодых налоговедов (Минск – Москва – Екатеринбург – Иркутск – Владивосток, апрель 2017 г.) : сб. статей / Школа экономики и менеджмента, Дальневосточ. федерал. ун-т. – Электрон. дан. – Владивосток: Дальневост. федерал. ун-т, 2017. – 359 с.

- Алексейчева Е.Ю. Налоги и налогообложение. Учение для бакалавров / Е.Ю. Алексейчева, Е.Ю. Куломзина, М.Д. Магомедов. – М.: Издательско-торговая корпорация «Дашков и К», 2017. – 300 с.

- Ашмянская Я.С. Налоговая децентрализация: в поисках «хорошего местного налога» // Налоги. – 2019. – № 3. – С. 30-34.

- Бондаренко Т.Н., Печенкина Ю.Е. Налоговая политика как элемент развития взаимодействия государства и бизнес-сообщества // Международный студенческий научный вестник. – 2018. – № 4-3. – С. 387-389.

- Ганусенка Е.В. Налоговая политика в механизме взаимодействия государства, права и экономики // Сибирский юридический вестник. – 2017. – № 1. – С. 15-22.

- Глущенко Я. С. Цели и задачи реформирования налоговой системы РФ // Молодой ученый. – 2018. – №11.4. – С. 74-76

- Голуб Д.С. Новые тенденции в налоговой политике России // Вестник университета. – 2017. – №3. – С. 100-104.

- Данькина И.А. Проблемы налогообложения в России // Символ науки. – 2019. – №11-1. – С. 44-47.

- Наибов З. Роль налогов и дотаций в эффективном регулировании рыночной экономики // EUROPEAN RESEARCH. – 2017. – С. 196-200.

- Налоги и налогообложение: учебник и практикум для СПО / под ред. Д.Г. Черника, Ю.Д. Шмелева. – 2-е изд., перераб. и доп. – М.: Издательство Юрайт, 2016. – 495 с.

- Пансков В. Г. Налоги и налогообложение. Практикум: учебное пособие для вузов. – М.: Издательство Юрайт, 2019. – 319 с.

- Пугачев А.А. Направления и возможности для совершенствования российской модели налогового федерализма // Финансы. – 2019. – № 6. – С. 42-45.

- Токаева С.К. К вопросу о причинах и последствиях роста дотационности бюджетов бюджетной системы РФ // Экономика и предпринимательство. – 2016. – № 4-1. – С. 1067-1069.

- Токаева С.К., Туаева В.Ю. Роль налогового потенциала в формировании доходов региональных и местных бюджетов // В сб.: Актуальные вопросы социально-экономического развития регионов России. Сб. трудов. Владикавказ, 2016. – С. 132-137.

- Ульяненко Д.И. Оценка состояния и проблем действующей современной системы налогообложения России // Ростовский научный журнал. – 2019. – С. 239-248.

- Цирихова З.В. Основные направления налоговой политики на 2016-2018 годы // Научные известия. – 2018. – №5. – С. 54-57.

- Черник Д.Г. Теория и история налогообложения: учебник для академического бакалавриата / Д.Г. Черник, Ю.Д. Шмелев; под ред. Д.Г. Черника. – М.: Издательство Юрайт, 2016. – 364 с.

- Налоговая аналитика: официальный сайт Федеральной налоговой службы РФ [Электронный ресурс]. – Режим доступа: http://analytic.nalog.ru/portal/index.ru-RU.htm (дата обращения: 25.08.2019).

- Минфин России [Электронный ресурс] – Режим доступа: https://www.minfin.ru/ru (дата обращения: 25.08.2019).

- Налоговая политика России на 2017-2019 годы [Электронный ресурс]. – Режим доступа: https://2019-god.com/nalogovaya-politika-rossii-na-2017-2019-gody/ (дата обращения: 25.08.2019).