Файл: Прогнозирование эффективности реальных инвестиций коммерческого банка (на примере ПАО «Сбербанк России) (Теоретические аспекты инвестиционной политики коммерческого банка).pdf

Добавлен: 13.03.2024

Просмотров: 40

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты инвестиционной политики коммерческого банка

1.1. Понятие инвестиционной политики коммерческого банка

1.2. Формирование основные направлений инвестиционной политики коммерческого банка

Глава 2. Анализ основных направлений инвестиционной политики ПАО «Сбербанк»

2.1. Организационно – экономическая характеристика ПАО «Сбербанк»

2.2. Анализ финансового состояния ПАО «Сбербанк»

2.3. Особенности инвестиционной политики ПАО «Сбербанк»

|

Непроцентный доход на собственный капитал, руб./руб. (п.2/п.4) |

0,118 |

0,119 |

0,193 |

64,34 |

|

Чистый процентный доход на 1 руб. обязательств, руб./руб. (п.1/п.5) |

0,058 |

0,054 |

0,034 |

-40,67 |

|

Непроцентный доход на 1 руб. обязательств, руб./руб. (п.2/п.5) |

0,016 |

0,016 |

0,019 |

19,07 |

|

Чистый спред, % ((п.6/п.8)-(п.7/п.9))х100 |

4,848 |

4,241 |

1,681 |

-65,32 |

|

Чистая процентная маржа ((п.6-п.7)/п.3) |

0,051 |

0,050 |

0,044 |

-13,75 |

Особое значение для анализа прибыльности работы банка имеют относительные показатели, характеризующие сумму доходов (как процентных, так и непроцентных), которая приходится на 1 рубль активов, собственного капитала, обязательств.

Эти показатели свидетельствуют о том, что отдача ресурсов (а, следовательно, и эффективность работы банка) сократились. В частности, сумма чистого процентного дохода на 1 рубль активов сократилась на 38,61%: если в 2014 г. эта величина составляла 0,051 руб./руб., то в 2016 г. - 0,031 руб./руб. Непроцентные доходы на 1 рубль активов увеличились на 23,20%. Именно на эти операции следует обратить особое внимание при выявлении направлений повышения финансовых результатов.

Собственный капитал также стал приносить на 18,11% чистых процентных доходов меньше: если в 2014 г. на 1 рубль собственного капитала приходилось 0,419 руб. чистых процентных доходов, то в 2016 г. - 0,343 руб. Сумма чистых процентных доходов на 1 рубль обязательств, стала также меньше: в 2014 г. эта сумма составляла 0,058 руб./руб., в 2016 г. - 0,034 руб./руб.

2.3. Особенности инвестиционной политики ПАО «Сбербанк»

Инвестиционная политика ПАО «Сбербанк» предполагает формирование системы целевых ориентиров инвестиционно-кредитной деятельности, выбор наиболее эффективных способов их достижения. В организационном аспекте она выступает как комплекс мероприятий по организации и управлению инвестиционно-кредитной деятельностью, направленных на обеспечение оптимальных объемов и структуры инвестиционных активов, рост их прибыльности при допустимом уровне риска.

Инвестиционная политика ПАО «Сбербанк» утверждается Советом Акционеров. К инвестиционной политике относится: финансирование инвестиционных проектов на основе проектного финансирования; кредитование предприятий; участие в проектном финансировании приоритетных отраслей, не забывая о необходимости, призванного не допускать злоупотребления в данной сфере.

ПАО «Сбербанк» обладает четко организованным аппаратом управления, позволяющим осуществлять банковское кредитование корпоративных клиентов и крупных инвестиционных проектов с максимальной доходностью и минимальными рисками.

Подразделением, занимающимся деятельностью ПАО «Сбербанк» по проведению операций инвестиционного кредитования и проектного финансирования является Управление кредитования, который по направлению деятельности разделяется на Управление кредитования и проектного финансирования и Управление финансирования недвижимости.

В реализации инвестиционной политики ПАО «Сбербанк», согласно Регламента Финансирования инвестиционных проектов от в ред. от 27.07.2011г.осуществляет следующую деятельность:

- финансирование компаний, реализующих проекты топливноэнергетического комплекса и металлургии;

- финансирование компаний, реализующих проекты перерабатывающих отраслей, агропромышленного комплекса, транспорта и транспортной инфраструктуры (почты, аэропорты и так далее);

- финансирование компаний, реализующих проекты по производству строительных материалов, продукцию которых предполагается реализовывать на открытом рынке;

- финансирование компаний, реализующих проекты высокотехнологических отраслей;

- финансирование компаний, реализующих проекты в электроэнергетической отрасли, за исключением проектов, реализуемых в рамках комплексных программ в области жилищно-коммунального хозяйства;

- финансирование компаний, реализующих проекты по строительству, приобретению, модернизации и реконструкции объектов производственной или социальной инфраструктуры (в том числе таможенные терминалы и горнолыжные курорты), строящиеся компаниями для собственных нужд, кроме логистических центров торговых сетей и других торговых складов.

Этапы работы по подготовке проектного финансирования

1. «Должное изучение» проекта. Предварительное исследование и анализ материалов по проекту с привлечением специализированных консультантов

2. «Выход на рынок». Подготовка пакета по финансированию и выход на рынки финансирования (обращение к потенциальным кредиторам);

3. Переговоры и документирование сделки. Формирование группы кредиторов и согласование и подписание финансовой документации по сделке;

4. Финансовое закрытие. Предоставление финансирования (кредит, другие продукты) и реализация проекта.

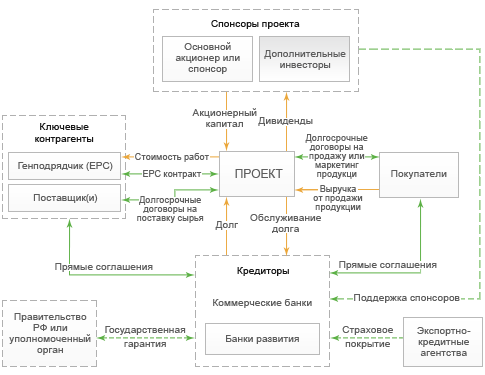

Рисунок 8-Примерная схема сложноструктурированной сделки проектного финансирования

Результаты реализации сделки проектного финансирования

Акционеры / спонсоры привлекают финансирование на оптимальных условиях для реализации проекта; Кредиторы получают качественного заемщика; Регион / бюджет получают создание новых рабочих мест и дополнительные налоговые отчисления.

Особенностью инвестиционной политики ПАО «Сбербанк» является наличие собственной структуры, которая занимается проблемами инвестиций и формирования инвестиционных стратегий.

Merchant Banking (MB) – департамент собственных инвестиций Сбербанка России, предоставляющий российским компаниям-заемщикам Сбербанка капитал для финансирования органического и неорганического роста. В качестве объединенного подразделения MB функционирует с 2012 года, однако ключевые директора команды работают в Сбербанке с 2010 года и инвестировали за этот период в компании различных секторов экономики $475 млн.

MB предоставляет мезонинное финансирование и приобретает миноритарные пакеты привилегированных или обыкновенных акций, при этом используются механизмы ликвидности, обеспечивающие выход MB из проектов на горизонте трех–пяти лет. MB придерживается гибкого подхода и инвестирует в проекты объемом от $30 млн до $100 млн и более, в случае необходимости осуществляет докапитализацию портфельных компаний.

Этапы проектного финансирования инвестиционного проекта по строительству, где ПАО «Сбербанк» является инвестором (кредитором) следующие: предварительный анализ; документальное оформление сделки; кредитование и реализация инвестиционного проекта.

Предварительный анализ касается не только перспектив инвестиционного проекта, но и охватывает анализ текущего состояния рынка, налогового и хозяйственного законодательства, самого хозяйствующего субъекта, бизнес-плана проекта и других основополагающих документов. Документальное оформление сделки наступает после согласования участниками проектного финансирования ключевых моментов, связанных с реализацией данного процесса.

На данном этапе происходит согласование протокола о намерениях, заключаются кредитное соглашение, договоры об открытии банковских счетов, залога, уступки прав, соглашение с инвестором и др. На заключительном этапе проектного финансирования происходит предоставление кредитных средств, за счет которых, в основной своей массе, обеспечивается реализация инвестиционного проекта.

В настоящее время банком разработаны различные способы минимизации проектных рисков. Для этих целей проводятся анализ и оценка отдельных видов рисков, в том числе нефинансового характера, с привлечением лицензионных оценщиков и аудиторов.

Также кредиторы в ходе реализации проекта осуществляют мониторинг соответствующих рисков посредством технического надзора, инжиниринговых и сюрвейерских услуг, проводят детальное изучение структур и лиц, участвующих в проекте. При принятии решений о финансировании придается юридическому заключению по всем аспектам его реализации.

Следующее направление, связанное с особенностью инвестиционной деятельности ПАО «Сбербанк», - это упрочнение позиций на рынке ценных бумаг, формирование оптимального кредитного портфеля. ПАО «Сбербанк» имеет достаточно большой объем свободных средств, которые целесообразно вкладывать в разные виды активов с целью извлечения дохода.

При альтернативности видов инвестиций организация сталкивается с задачей выбора среди имеющихся финансовых инструментов.

При принятии решения необходимо учитывать следующие условия: сумма средств, определяемая для инвестирования; вид инвестиций; норма ожидаемого дохода, для выбранного варианта инвестирования средств; риск, связанный с принятием решений. В краткосрочной перспективе портфельное инвестирование может обеспечить получение высокой нормы доходности по сравнению с остальными формами инвестирования.

2.4. Анализ инвестиционной деятельности ПАО «Сбербанк»

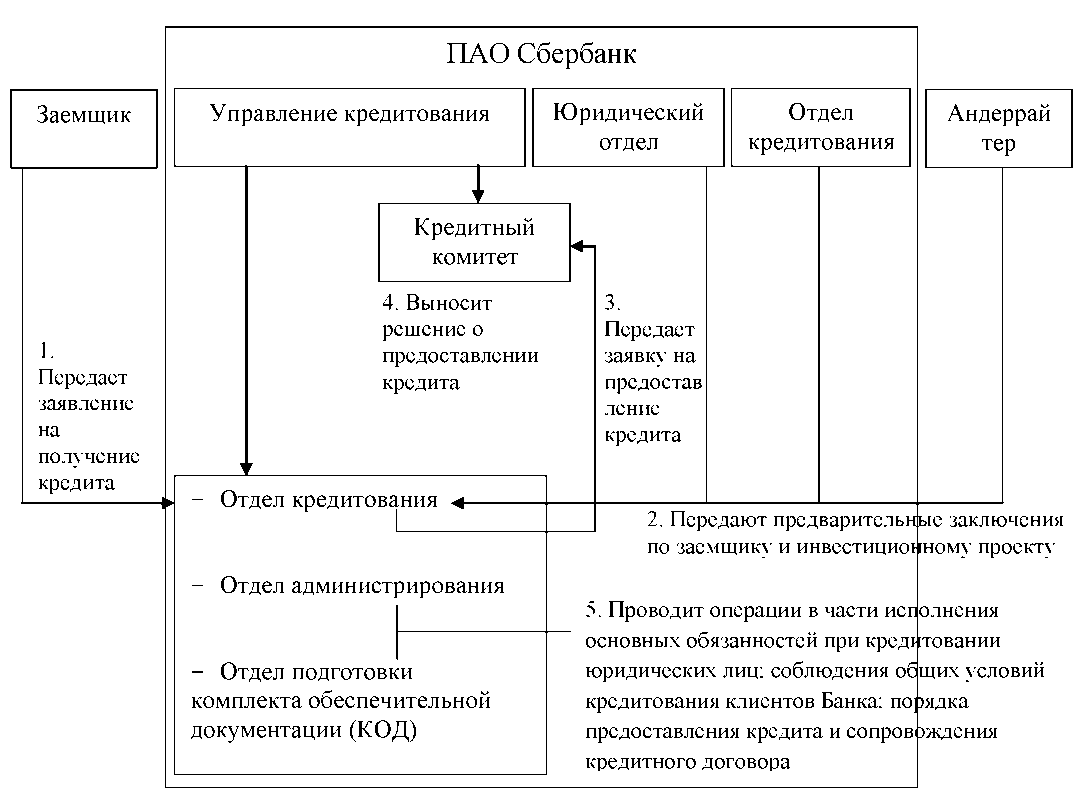

Упрощенную схему управления кредитованием инвестиционных проектов в ПАО Сбербанк можно представить следующим образом (Рис. 9)

Согласно рисунка 9, основная ответственность за принятие проекта к инвестиционному кредитованию лежит на Кредитном комитете, который выносит решение на основе заключений отдела кредитования, а также других отделов Банка.

Как указывалось, выше, ПАО «Сбербанк» принимает активное участие в кредитовании инвестиционных проектов. Наиболее значимые из проектов, реализуемых за счет кредитных средств Банка на условиях банковского проектного финансирования, приведены в таблице 10.

Таблица 10

Наиболее значимые инвестиционные проекты, реализуемые

ПАО Сбербанк на принципах проектного финансирования

|

Отрасль промышленности |

Название инвестиционного проекта |

|

Деревообрабатывающая |

Строительство завода по производству ДСП ОАО «Карелия ДСП» в г. Медвежьегорске |

|

Пищевая |

Строительство завода по производству растворимого кофе методом лиофилизации ОАО «Московская кофейня на паяхъ», Московская область |

|

Транспорт |

Строительство транспортного терминала «Международный аэропорт Внуково» |

|

Золотодобыча |

Освоение золоторудного месторождения Ветренское ОАО «Сусуманзолото» |

|

Электроэнергетика |

Строительство первой очереди Мутновской геотермальной станции ОАО «Геотерм» на Камчатке |

|

Связь |

Обновление национальной спутниковой группировки ФГУП «Космическая связь» |

|

Нефтепереработка |

Организация производства автомобильного бензина ОАО «ТАИФ» в Республике Татарстан |

|

Цветная металлургия |

Строительство Хакасского алюминиевого завода |

|

Газодобыча |

Обустройство Берегового газоконденсатного месторождения «Сибирская нефтегазовая компания», Ямало-Ненецкий автономный округ |

|

Трубная |

Строительство завода по производству труб большого диаметра в г. Ижоре |

В первую очередь обязанность по сопровождению инвестиционно-кредитного договора, выполнение которой невозможно без применения различных способов обеспечения и методов контроля выполнения сторонами условий сделки, возлагается на отдел администрирования и отдел подготовки КОД.

ПАО «Сбербанк» инвестирует денежные средства в большинство крупнейших девелоперских компаний России. Банк осуществляет финансирование проектов по строительству коммерческой недвижимости в размере до 70 % бюджета проекта при проектном финансировании и до 80 % бюджета проекта при инвестиционном кредитовании.

Рисунок 9 - Схема управления кредитованием инвестиционных проектов по строительству объектов коммерческой недвижимости в ПАО Сбербанк

В качестве примера можно привести договор на предоставление не возобновляемой кредитной линии на сумму 185,84 миллионов евро Московского отделение Сбербанка и Компании PPF Real Estate Russia, кредитная линия открыта на семь лет. Средства, полученные по кредитному договору будут направлены на строительство первой очереди одного из крупных девелоперских проектов в Российской Федерации - многофункциональный бизнес центр ComCity. Напомним, что проектирование и строительство центра ComCity начато еще в 2012 году.