Добавлен: 14.03.2024

Просмотров: 87

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты упрощенной формы бухгалтерского учета

1.1. Сфера применения упрощенной формы бухгалтерского учета и требования к ней

1.2. Особенности применения упрощенной системы бухгалтерского учета

Глава 2. Исследование упрощенной формы бухгалтерского учета на малом предприятии ООО «Ритм»

2.1. Характеристика учетной системы на малом предприятии

2.3. Учетная политика малых предприятий

Глава 3. Направления развития бухгалтерского учета на малом предприятии

5) предприятия малого бизнеса могут не применять отдельные положения по бухгалтерскому учету (например, ПБУ 18/02 «Учет расчетов по налогу на прибыль»), могут не формировать оценочные обязательства в соответствии с ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»;

6) малые предприятия могут вести учет основных средств, нематериальных активов и финансовых вложений без переоценки.

При использовании малым предприятием упрошенной системы учета, рекомендуемой Минфином РФ, возникает проблема в части перехода субъектов малого бизнеса с упрошенной системы бухгалтерского учета на полноценный учет при потере статуса малого предприятия. Конечно, автоматизация учета позволит ретроспективно отразить многие факты хозяйственной деятельности в бухгалтерском учете, но если на малом предприятии применялась упрошенная система учета, то часть информации придется восстанавливать уже исходя из имеющихся первичных документов.

Глава 2. Исследование упрощенной формы бухгалтерского учета на малом предприятии ООО «Ритм»

2.1. Характеристика учетной системы на малом предприятии

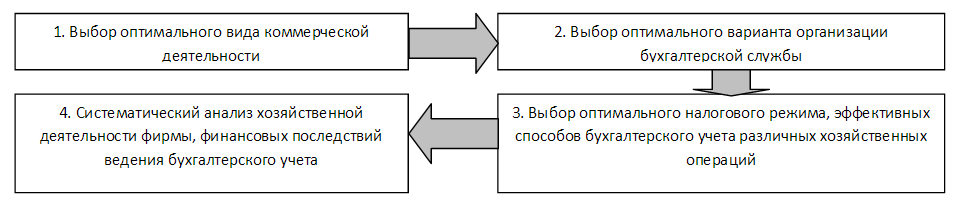

В условиях конкурентной среды субъекты малого предпринимательства могут реально влиять на финансово-экономические показатели своей коммерческой деятельности, используя возможности эффективного ведения

бухгалтерского учета и анализа. Ведь современное законодательство предоставляет им множество различных преимуществ в данной сфере. К их числу можно отнести: наличие альтернатив по организации бухгалтерской службы,

возможность применения льготных налоговых режимов[18]. Главное - подобрать максимально возможный набор оптимальных способов ведения учета, подкрепляя их систематическим анализом экономической информации.

Алгоритм построения учетно-аналитической системы малого предприятия представлен на рис. 1.

Рисунок 1 – Алгоритм оптимизации учетно-аналитической системы малого предприятия[19]

Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ.

Стратегическим решением является выбор оптимального вида коммерческой деятельности[20]. Это, в первую очередь, вопрос экономики и менеджмента фирмы (необходимо, изучив рыночную конъюнктуру, определить свободную нишу с максимально возможным уровнем рентабельности хозяйственной деятельности). При этом необходимо параллельно оценивать возможности использования максимального количества льгот, с фискальной точки зрения. Иными словами, следует учитывать уровень фискальной нагрузки, которая, по мнению Кузнецовой О. Н.[21], включает налоговые обязательства предприятия, а также его взносы во внебюджетные фонды по отношению к нетто-выручке. Например, малые предприятия могут получить минимальную фискальную нагрузку, если выбрать: отдельные виды деятельности, попадающие под налоговый режим по уплате единого налога на вмененный доход (ЕНВД) – розничная торговля, услуги автосервиса; отдельные виды деятельности в сфере производства (текстильное и швейное производство, производство мебели, производство игр и игрушек, транспорт и связь), а также в социальной сфере (здравоохранение и предоставление социальных услуг, образование, деятельность спортивных объектов) [22].

В первом случае фискальная нагрузка будет низкой за счет минимизации исключительно налоговой составляющей.

ЕНВД по большинству видов деятельности является минимальным по размеру налогом (в десятки раз меньшим, чем налог на реальную прибыль с этих же видов деятельности). При этом ЕНВД исключает уплату НДС, налога на прибыль и налога на имущество организаций (если только это имущество не оценивается по кадастровой стоимости, но такой механизм оценки в 2015 г. действовал только в четырех регионах России) [23].

Во втором случае фискальная нагрузка существенно снизится за счет минимизации взносов во внебюджетные фонды, при условии применения предприятиями, функционирующими в производственной или социальной сфере (по установленному перечню видов деятельности) упрощенной системы налогообложения (УСН). Так, базовый тариф для таких фирм уменьшается с 30 % до 20 %. При этом применение УСН, также как и в случае с ЕНВД освобождает предприятие от уплаты НДС, налога на прибыль и налога на имущество организаций[24].

Второй этап связан с выбором того, кто будет вести бухгалтерский учет на малом предприятии. С учетом специфики малых размеров таких экономических субъектов, как правило, оптимальными вариантами организации бухгалтерской службы являются: аутсорсинг; ведение бухгалтерского учета лично руководителем[25].

Аутсорсинг - это аренда персонала, в данном случае - бухгалтерских работников, то есть учет на малом предприятии будет вести сторонняя специализированная бухгалтерская фирма. Преимущества аутсорсинга:

1) минимальные финансовые расходы (предприятие клиент экономит на страховых взносах во внебюджетные фонды, на отпускных; кроме того, такого рода услуги могут даже быть дешевле, чем оплата труда наемного бухгалтера);

2) более качественный уровень бухгалтерского сопровождения (применение аутсорсинга, в конечном итоге, может исключить или свести до минимума дальнейшие действия по построению эффективной учетно-аналитической системы на малом предприятии, поскольку данные функции фактически возьмет на себя компания-аутсорсер).

Если же все-таки малое предприятие решит справляться собственными силами с ведением бухгалтерского учета, то очень удобно, когда его ведет сам руководитель (совмещая две должности). Экономическая выгода - очевидна[26].

Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ.

2.2. Выбор налогового режима, эффективных

способов бухгалтерского учета различных хозяйственных операций

Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ. Для достижения обозначенной цели необходимо решить следующий перечень задач: 1) изучить историю происхождения и развития транспортного налогообложения в России и за рубежом; 2) дать характеристику основным элементам транспортного налога; 3) исследовать проблемы действующей системы транспортного налога; 4) предложить возможные варианты реформирования транспортного налога. Объектом исследования является транспортный налог в Российской Федерации. Основными методами изучения сущности и роли транспортного налога в

формировании бюджета государства, используемыми в данной работе, являются теоретические и эмпирические методы, такие как: теория, классификация, индукция, научное исследование, измерение, анализ.