Файл: Выполнение практических заданий по дисциплине финансовый менеджмент.doc

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 17.03.2024

Просмотров: 33

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

| АDS1п/г | = | 50+109+120+105+140+160 | = | 3,80 тыс. руб. |

| 180 |

Оборачиваемость дебиторской задолженности за 1-е полугодие (DSO1п/г) определяется по формуле:

DSO1квартал =ДЗ 30.03/ADS1квартал

DSO1квартал = 150,5/3,10=48,6 дней

DSO1п/г =ДЗ 30.06/ADS1п/г

DSO1п/г =198 /3,8 = 52,1 дня

в) Классификация дебиторской задолженности по срокам возникновения представлена в табл. 2

Таблица 2 - Классификация дебиторской задолженности по срокам возникновения

| Срок возникновения, дни | Дебиторская задолженность на конец квартала* | |||

| 31 марта | 30 июня | |||

| тыс. руб. | % | тыс. руб. | % | |

| 0-30 | 80%*120=96 | 63,79 | 80%*160=128 | 64,65 |

| 31-60 | 50%*109=54,5 | 36,21 | 50%*140=70 | 35,35 |

| 61-90 | 0 | - | 0 | - |

| Всего | 150,5 | 100% | 198 | 100% |

* – в марте оплачено 100% январской реализации, 50% (30%+20%) февральской и 20% мартовской;

в июне оплачено 100% апрельской реализации, 50% майской и 20% июньской реализации и т.д.

г) Ведомость непогашенных остатков представлена в табл. 3

Таблица 3 - Ведомость непогашенных остатков

| Период | Выручка от продаж, тыс. руб. | Дебиторская задолженность, возникшая в данном месяце | |

| тыс. руб. | в % к выручке | ||

| IV | 105 | - | - |

| V | 140 | 70 (погашено 50% от 140) | 50 |

| VI | 160 | 128 (погашено 80% от 160) | 80 |

| II квартал | 405 | 198 | 130 |

5. В настоящем компания осуществляет продажу в кредит на условиях «1/10 чистых 30» при этом величина потерь по безнадежным долгам составляет 1% от общего объема реализации.

Из 99% (в денежном выражении) клиентов, оплачивающих товар, 50% пользуются скидкой и производят оплату на 10-й день, остальные 50% на 30-й день.

Общий годовой объем реализации компании составляет 2 млрд. руб., величина переменных затрат 75% от объема реализации.

Финансирование дебиторской задолженности происходит при помощи кредитной линии на условии 10% годовых.

Кредитный менеджер рассматривает возможность изменения условий кредита на «2/10 чистых 40». Он полагает, что в этом случае годовой объем реализации возрастет до 2,5 млрд. руб.

В то же время потери по безнадежным долгам увеличатся в 2 раза и составят 2% от нового объема реализации.

Ожидается, что 50% клиентов, оплачивающих товар, захотят воспользоваться скидкой и произведут оплату на 10-й день, тогда как остальные 50% оплатят на 40-й день.

Задание:

а. Определите период оборачиваемости дебиторской задолженности в условиях текущей и предлагаемой кредитной политики.

б. Найдите величину прироста дебиторской задолженности и прироста прибыли от продаж. Следует ли компании изменить условия продажи в кредит?

Решение:

а) Период обращения дебиторской задолженности (ОДЗ) определяется следующим образом:

ОДЗ = Кс·Тс + Ко·То,

где Кс, Ко – доля клиентов, соответственно, пользующихся и не пользующихся скидкой;

Тс, То – максимальный срок задержки платежа, соответственно, в случае использования скидки и отказа от скидки, дни.

Период обращения дебиторской задолженности, соответственно, в условиях текущей и планируемой политики составит:

ОДЗ0 = 50%*10 + 50%*30 = 20 дней (50% на 30-й день).

ОДЗ1 = 50%*10 + 50%*40 = 25 дней (остальные 50% оплатят на 40-й день).

б) Величина прироста дебиторской задолженности (ΔДЗ) в случае увеличения объема реализации определяется по формуле

ΔДЗ = (ОДЗ1 – ОДЗо) (Во/ 360) + Кмп[ОДЗ1 (В1 – Во)/ 360],

где

ОДЗ0,1 - средний срок оборота при старой и новой кредитной политике соответственно, дни,

Во,1 – выручка от реализации при старой и новой кредитной политике соответственно, тыс. руб.,

Кмп – коэффициент маржинальной прибыль (маржинальная прибыль/выручка от реализации).

∆ДЗ= (25-20)*(2000000/360)+(0,75*25*(2500000-2000000))/360 = 53819,44

Изменение прибыли от продаж определить по формуле:

∆П=(S1-S0)*(1-V)-g*∆ДЗ-(B1*S1-B0*S0)-(D1*S1*P1-D0*S0*P0),

где S1 и S0 – прогнозируемый после изменения кредитной политики и фактический объем реализации, руб.;

V – доля переменных затрат, в долях от объема реализации;

B1,B0 – предполагаемый и текущий процент безнадежных долгов,%;

D1,D0 – предполагаемый и текущий процент торговой скидки,%;

P1, P0 – доля объема реализации со скидкой в валовой объеме реализации до и после изменения кредитной политики, %;

g – цена инвестиций в дебиторскую задолженность, %;

∆П=(2500000-2000000)*(1-0,75)-0,1*53819,43-(0,02*2500000-0,01*2000000)-(0,02*2500000*0,5-0,01*2000000*0,5)=74618,07 руб.

Вывод: величина прибыли положительная, это означает, что изменения условий продаж приемлемые.

Ответим на вопрос: следует ли компании изменить условия продажи в кредит?

Определим прирост дебиторской задолженности

∆ДЗ=(DSОN-DSО0)*(S0/360)+(V*DSO0*(SN-S0))/360)

∆ДЗ=(25-20)*(2500000/360)+((0,75*20*(2000000-2500000))/360)=13888,88 руб.

∆П=(2500000-2000000)*(1-0,75)-0,1*13888,88-(0,02*2500000-0,01*2000000)-(0,02*2500000*0,5-0,01*2000000*0,5)= 78611,11 руб.

Вывод: не следует изменять условия продажи в кредит, т.к. объём прибыли увеличился.

Практическое занятие 3 (тема 4). Оценка эффективности и рисков инвестиционных проектов

1. Руководство фирмы рассматривает возможность инвестирования 10 млн. руб. в трудосберегающее оборудование. Ожидается, что срок эксплуатации оборудования составляет четыре года и его использование позволит снизить затраты на оплату труда на 4 млн. руб. в год.

Налог на прибыль составляет 20% и в ее учетной политике используется метод равномерного начисления амортизации.

Каким будет денежный поток (после уплаты налогов) от реализации инвестиционного проекта с первого по четвертый год?

Если минимально приемлемая для фирмы ставка доходности этого проекта (рыночная ставка капитализации) равна 15% годовых, стоящее ли это вложение капитала?

Чему равны IRR и NPV проекта?

Решение:

Наше решение оформим в табличной форме.

| Показатель | 0 год | Год 1 | Год 2 | Год З | Год 4 | Итого |

| Доходы от экономии на затратах по оплате труда, млн. руб. | | | | | | |

| Инвестиции, млн. руб. | | | | | | |

| Амортизационные отчисления, млн. руб. | | | | | | |

| Налог на прибыль, млн. руб. | | | | | | |

| Чистый денежный поток, млн. руб. | | | | | | |

1. Определим «Амортизационные отчисления»

Амортизация списывается равными частями, поэтому в год она составит: 10 / 4 = 2,5 млн. руб.

2. Определим «Налог на прибыль»

Налог на прибыль = (Доходы – Расходы) * 20% = (4 – 2,5) *20% = 0,3 млн. руб.

3. Определим «Чистый денежный поток»

Чистый денежный поток = Приток в виде экономии – отток в виде налога на прибыль = 4 – 0,3 = 3,6 млн. руб.

Амортизация на денежный поток не влияет.

4. Для фирмы данное вложение стоящее, так как внутренняя доходность (IRR) и чистая приведенная стоимость (NPV) составят следующие значения:

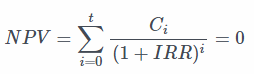

IRR — внутренняя доходность – это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта равна нулю.

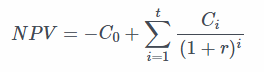

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

Где NPV – чистая приведенная стоимость,

C – чистый денежный поток,

R – процентная ставка,

0, 1, 2, 3, 4 – количество периодов времени от сегодняшнего момента.

| Показатель | 0 год | Год 1 | Год 2 | Год З | Год 4 | Итого |

| Первоначальные инвестиции/ Расходы проекта, млн. руб. | 10 | | | | | 10 |

| Доходы от экономии на затратах по оплате труда, млн. руб. | | 4 | 4 | 4 | 4 | 16 |

| Амортизационные отчисления, млн. руб. | | 2,5 | 2,5 | 2,5 | 2,5 | 10 |

| Налог на прибыль, млн. руб. | | 0,3 | 0,3 | 0,3 | 0,3 | 1,2 |

| Чистый денежный поток, млн. руб. | -10 | 3,7 | 3,7 | 3,7 | 3,7 | 4,8 |

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнение останется одна переменная R. Ставка процента, которая будет решением данного уравнения, то есть при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности.

NPV = -10 +3,7 / (1+0,15)1 + 3,7 / (1+0,15)2 + 3,7 / (1+0,15)3 + 3,7 / (1+0,15)4 = 0,57 млн. руб.

IRR = 17,7594%

Ответ: чистая приведенная стоимость составила 0,57млн.руб., внутренняя норма доходности (IRR) соствила 17,7594% - проект выгодный.

Задание 2. Компания TTK рассматривает проект производства нового продукта. Продукт имеет шестилетний срок жизни. Выручка и прогнозируемая посленалоговая прибыль по новому продукту приведены в таблице:

| Годы | Выручка по проекту, тыс. руб. | Посленалоговая операционная (чистая) прибыль, тыс. руб. | Амортизация |

| 1 | 2 000 | 100 | 100 |

| 2 | 4 000 | 150 | 100 |

| 3 | 5 000 | 190 | 100 |

| 4 | 7 000 | 380 | 100 |

| 5 | 4 000 | 150 | 100 |

| 6 | 2 000 | 100 | 100 |