ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 17.03.2024

Просмотров: 119

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Таблица 3.10- Поток денежный средств от финансовой деятельности

| Наименование | Шаг (год) планирования | Итого за период | |||||||

| 0 2018 | 1 2019 | 2 2020 | 3 2021 | 4 2022 | 5 2023 | 6 2024 | 7 2025 | ||

| 1. Поток реальных средств (ЧРД) | | | | | | | | | |

| 1.1. По шагам | -15 761,41 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 80 394,74 |

| 1.2. Нарастающим итогом. | -15 761,41 | -2 024,82 | 11 711,78 | 25 448,37 | 39 184,96 | 52 921,55 | 66 658,14 | 80 394,74 | |

| 2. Поток дисконтированных средств | | | | | | | | | |

| (ЧДД) | | | | | | | | | |

| 2.1. По шагам | -15 761,41 | 11 543,35 | 9 700,30 | 8 151,51 | 6 850,01 | 5 756,31 | 4 837,24 | 4 064,90 | 35 142,21 |

| 2.2. Нарастающим итогом. | -15 761,41 | -4 218,05 | 5 482,24 | 13 633,76 | 20 483,76 | 26 240,07 | 31 077,31 | 35 142,21 | |

В тыс. руб.

В тыс. руб.

Таблица 3.11- Поток денежных средств от инвестиционной и операционной деятельности

| .Наименование | Шаг (год) планирования | Итого за период | ||||||||

| 0 2018 | 1 2019 | 2 2020 | 3 2021 | 4 2022 | 5 2023 | 6 2024 | 7 2025 | |||

| 13 736,59 13 736,59 | 13 736,59 27 473,18 | 13 736,59 41 209,78 | 13 736,59 54 946,37 | 13 736,59 68 682,96 | 13 736,59 82 419,55 | 13 736,59 96 156,14 | 13 736,59 109 892,74 | 109 892,74 | |

Таблица 3.12- Сальдо денежных потоков

Таблица 3.13 - Ставка дисконтирования и чистый дисконтированный доход

В тыс, руб.

| Наименование | Шаг (год) планирования | Итого за период | |||||||

| 0 2018 | 1 2019 | 2 2020 | 3 2021 | 4 2022 | 5 2023 | 6 2024 | 7 2025 | ||

| 0 | -15 761,41 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 13 736,59 | 80 394,74 |

| 0,1 | -15 761,41 | 12 487,81 | 11 352,56 | 10 320,50 | 9 382,28 | 8 529,34 | 7 753,95 | 7 049,04 | 51 114,07 |

| 0,2 | -15 761,41 | 11 447,16 | 9 539,30 | 7 949,42 | 6 624,51 | 5 520,43 | 4 600,36 | 3 833,63 | 33 753,40 |

| о,з | -15 761,41 | 10 566,61 | 8 128,16 | 6 252,43 | 4 809,56 | 3 699,66 | 2 845,90 | 2 189,15 | 22 730,07 |

| 0,4 | -15 761,41 | 9 811,85 | 7 008,47 | 5 006,05 | 3 575,75 | 2 554,11 | 1 824,36 | 1 303,12 | 15 322,28 |

| 0,5 | -15 761,41 | 9 157,73 | 6 105,15 | 4 070,10 | 2 713,40 | 1 808,93 | 1 205,96 | 803,97 | 10 103,83 |

| 0,6 | -15 761,41 | 8 585,37 | 5 365,86 | 3 353,66 | 2 096,04 | 1 310,02 | 818,76 | 511,73 | 6 280,03 |

| 0,7 | -15 761,41 | 8 080,35 | 4 753,15 | 2 795,97 | 1 644,69 | 967,46 | 569,10 | 334,76 | 3 384,06 |

| 0,8 | -15 761,41 | 7 631,44 | 4 239,69 | 2 355,38 | 1 308,55 | 726,97 | 403,87 | 224,37 | 1 128,87 |

| 0,9 | -15 761,41 | 7 229,79 | 3 805,15 | 2 002,71 | 1 054,06 | 554,77 | 291,98 | 153,68 | -669,28 |

| 1 | -15 761,41 | 6 868,30 | 3 434,15 | 1 717,07 | 858,54 | 429,27 | 214,63 | 107,32 | -2 132,13 |

| 0,8602 | -15 761,41 | 7 384,36 | 3 969,60 | 2 133,93 | 1 147,14 | 616,66 | 331,50 | 178,20 | 0,00 |

Результаты расчетов по оценке коммерческой эффективности проекта по приобретению системы TrackMaster представлены в таблицах 3.5-3.10

За период планирования, жизненный цикл (8 лет), инвестиционный проект по приобретению системы TrackMaster потребует 29498 тыс. руб. капитальных вложений и принесет на конец периода планирования 81574,66 тыс. руб. чистой прибыли.

Чистый реальный доход проекта системы TrackMaster составит 109892,74 тыс. руб., чистый дисконтированный доход -64640,21тыс. руб.

Индекс доходности, исчисленный по дисконтированным потокам, составляет:

ИД =

64640,21

29498

= 2,19

Индекс доходности, исчисленный по реальным потокам, составляет:

= 3,725

109892,74

ИД =

29498

Индекс доходности ИД > 1, что свидетельствует об эффективности данного инвестиционного проекта.

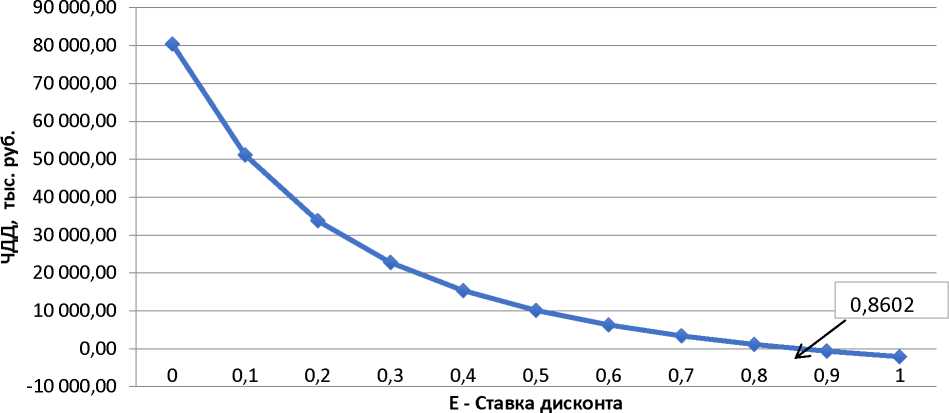

Расчет внутренней нормы доходности сводится к расчету такой нормы дисконтирования (Е), которая обращает в нуль величину чистого дисконтированного дохода (рисунок 3.11).

По рисунку 3.10 видно, что внутренняя норма доходности инвестиций составляет 86,02 % в год.

Таким образом, положительный чистый дисконтированный доход 64 640,21 тыс. руб. и индекс доходности, равный 2,19, позволяют охарактеризовать проект как эффективный.

Внутренняя норма доходности 86,02 % и срок окупаемости 1 год 2 месяца устраивают предприятие, как инвестора. Положительное сальдо денежных потоков свидетельствует об осуществимости проекта при избранной схеме финансирова-

ния.

Рисунок 3.10 - Определение внутренней нормы доходности (ВНД)

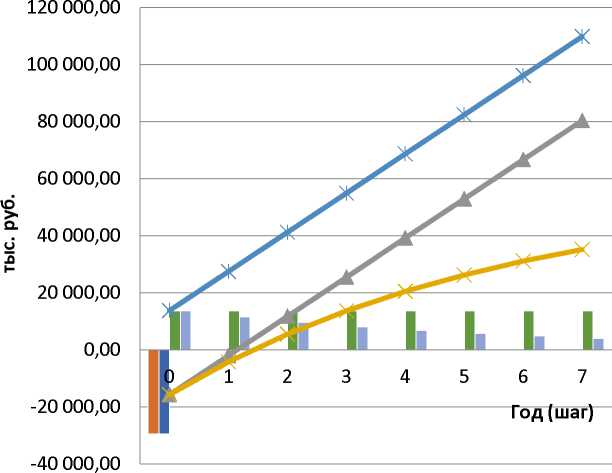

На основе данных таблиц составлен график (рисунок 3.9), наглядно демонстрирующий показатели эффективности проекта: чистый реальный доход, чистый дисконтированных доход, потоки дисконтированных средств от инвестиционной и операционной деятельности, потоки реальных средств от инвестиционной и операционной деятельности, а также сальдо денежных потоков.

Поток дисконтированных средств от инвестиционной деятельности

Поток реальных средств от операционной деятельности

Поток реальных средств от инвестиционной деятельности

)( Чистый дисконтированный доход (ЧДД)

Поток дисконтированных средств от операционной деятельности

)|( Сальдо денежных потоков (СДП)

Рисунок 3.11 - Эффективность предполагаемого проекта

Осуществление этого и подобных ему мероприятий позволит существенно повысить эффективность деятельности предприятия и выйти на новый качественный уровень своего развития.

-

Анализ чувствительности инвестиционного проекта к риску

Анализ и оценка рисков занимают важное место в системе анализа долгосрочных инвестиций. Модели оценки капитальных активов предполагают, что инвесторы не склонны рисковать, поэтому из двух активов, приносящих равный доход, выберут тот, риск которого меньше.

Анализ чувствительности - это исследование, показывающее, как изменится эффективность инвестиционного проекта при изменении какого-либо фактора финансовой модели. Целю данного анализа является выявление условий реализации проекта, наиболее значимых с точки зрения риска.