ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 17.03.2024

Просмотров: 186

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Источники формирования основных фондов: Согласно Положению по бухгалтерскому учету «Учет основных средств» (ПБУ 6/97), утвержденному приказом Министерства финансов РФ от 03.09.97 г., в российском бухгалтерском учёте к основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты. В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Износ основных средств и амортизация

В процессе эксплуатации основные средства подвергаются износу, то есть частичной или полной утрате способности выполнять присущие им функции. Поэтому возникает необходимость возмещения износа, который может быть либо физическим, либо моральным.

Физический износ − невозможность выполнять функции из-за физических поломок, разрушений.

Моральный износ − снижение эффективности использования основных средств. Различают в зависимости от причин моральный износ 1 и 2 рода. Моральный износ 1 рода − появление аналогическое основное средство с лучшими эксплуатационными характеристиками. Моральный износ 2 рода − появление аналогичного основного средства, но более дешевого.

Способами возмещения износа являются:

-

капитальный ремонт; -

модернизация; -

реновация (т.е. полное обновление).

Очевидно, что любой из перечисленных способов износа требует финансирования. Поступление денежных средств на эти цели осуществляется за счет амортизации основных средств − процесса постепенного переноса стоимости основных средств в себестоимость изготавливаемой продукции. В этом смысле можно говорить о специфическом (стоимостном) кругообороте основных средств.

Согласно ПБУ 6/01, предприятие имеет право самостоятельно определять срок полезного использования приобретаемых основных фондов.

ПБУ 6/97 вводит следующие способы начисления амортизации:

-

линейный; -

уменьшаемого остатка; -

списание стоимости по сумме чисел лет срока полезного использования; -

начисление амортизации пропорционально объему продукции (работ, услуг).

Предприятие может одновременно применять несколько способов начисления амортизации применительно к различным группам объектов основных средств, например, по рабочим машинам − линейный способ, по вычислительной технике − способ уменьшаемого остатка и т.п. При этом принятый способ начисления амортизации нельзя менять в течение всего срока полезного использования объекта основных средств (машины, компьютеры и др.). Выбранные способы амортизации входят в учетную политику предприятия.

При линейном способе годовая сумма амортизации определяется по первоначальной стоимости объекта основных средств и принятой норме амортизации, исчисленной исходя из срока полезного использования этого объекта.

Норма амортизации − это установленный в процентах размер амортизационных отчислений по каждому виду основных фондов за год. Норма амортизации (Н) определяется по формуле

где Фперв − первоначальная стоимость основных фондов, руб.;

Т − нормативный срок службы данного вида основных фондов, лет.

Так, если первоначальная стоимость станка 40 тыс. руб., срок его полезного использования 5 лет, то годовая норма амортизации составит:

Годовая сумма амортизационных отчислений (А) составит:

При способе уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости основных средств на начало отчетного года и нормы амортизационных отчислений на основе срока полезного использования объекта. Таким образом, в первый год эксплуатации списывается относительно большая часть стоимости, далее темп списания замедляется.

где Ку – коэффициент ускорения амортизации по сравнению с линейным способом. Его значение обычно составляет от 2 до 3.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и годового соотношения, где в числителе - число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта.

где t – текущий год использования объекта основных средств.

Так, при первоначальной стоимости станка 40 тыс. руб. и сроке его полезного использования 5 лет сумма чисел лет срока службы составляет:

5+ 4+ 3+ 2+ 1 = 15 лет.

Начисление амортизации по годам использования объекта составило.

1-й год: 5/15 = 33,3%; 40 тыс. руб. 33,3% = 13,32 тыс. руб.;

2-й год: 4/15 =26,7%; 40 тыс. руб.. 26„7% = 10,68 тыс. руб. и т.д.

При начислении амортизации пропорционально объему продукции исходят из натурального показателя объема продукции в отчетном периоде и соотношения первоначальной стоимости объекта и предполагаемого объема продукции за весь срок использования объекта.

По наиболее эффективным видам основных средств„перечень которых определяется отраслевыми органами, министерствами, предприятиям разрешена ускоренная амортизация, т.е. начисление амортизации по повышенным нормам (но не более, чем вдвое). Малым предприятиям разрешена ускоренная амортизация по всем основным фондам со сроком службы более трех лет.

Методы амортизации для бухгалтерского и налогового учета

В бухгалтерском учете есть четыре метода начисления амортизации основных средств: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему выпущенной продукции.

В налоговом учете всего два метода амортизации: линейный и нелинейный.

Поэтому, чтобы сблизить бухгалтерский и налоговый учет, можно использовать линейный метод.

Однако, выбрав для налогового учета нелинейный метод, организация может в первые годы эксплуатации основного средства уменьшить облагаемую налогом прибыль в большей сумме.

Выбранный способ амортизации организация обязана применять весь срок службы основного средства.

Кроме того, выбранный метод следует закрепить в учетной политике организации для целей как бухгалтерского, так и налогового учета.

Примерный срок службы основных средств для их налогового учета можно посмотреть в Классификации основных средств, включаемых в амортизационные группы. Она утверждена постановлением Правительства РФ от 01.01.2002 №1. Этой классификацией можно воспользоваться и в бухгалтерском учете.

Если в классификации срок полезного использования для какого-либо основного средства не указан, то организация может установить его на основании технической документации (паспорта, описания, инструкции по эксплуатации и т. д.).

Если же сроки не указаны и в технической документации, то следует обратиться с запросом к изготовителю. Самостоятельно установить срок полезного использования организация не может.

Повышение эффективности использования основных средств

Проблема повышения эффективности использования основных средств и производственных мощностей предприятий занимает центральное место в период перехода России к цивилизованным рыночным отношениям. От решения этой проблемы зависит место предприятия в промышленном производстве, его финансовое состояние, конкурентоспособность на рынке.

Имея ясное представление о роли основных средств в производственном процессе, факторах, влияющих на использование основных средств, можно выявить методы, направления, при помощи которых повышается эффективность использования основных

средств и производственных мощностей предприятия, обеспечивающая снижение издержек производства и рост производительности труда.

Для повышения эффективности использования основного капитала, основных производственных фондов необходимо повышение степени их загрузки, эффективное обновление фондов, использование прогрессивного оборудования, современных технологий, квалифицированных и дисциплинированных работников.

Л-3

Оборотные средства

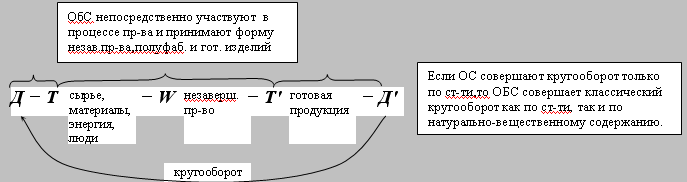

Оборотные средства – это часть ресурсов фирмы, полностью используемых за 1 производственный цикл, полностью переносят свою стоиомость в себестоимость изготавливаемой продукции/работы/услуги, изменяя при этом свою натурально-вещественную

По характеру использования выделяют:

Нормируемые оборотные средства

Норма оборотных средств – это относительная величина, соответствующая минимальному, экономически обоснованному объёму запасов товарно-материальных ценностей. Как правило она устанавливается в днях.

Нормирование оборотных средств − это определение расчетным путем минимально необходимого размера соответствующей группы оборотных средств с тем, чтобы с одной стороны, обеспечить бесперебойность производства, а с другой стороны, − не создать «замораживание» оборотных средств. Экономически обоснованная потребность в соответсвующих видах оборотных средств.

Если нормы оборотных средств могут действовать более 1 года, то нормативы рассчитываются на каждый конкретный период(год, квартал)

К нормируемым оборотным средствам относят:

-

производственные запасы; -

незавершенное производство; -

готовая продукция.

Нормирование оборотных средств осуществляется на каждом предприятии в строгом соответствии со сметами затрат на производства и непроизводственные нужды. Тем самым обеспечивается взаимосвязь производственных и финансовых показателей, столь необходимая для успешного предпринимательства.