ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 28.03.2024

Просмотров: 9

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Тема: «Анализ финансовой устойчивости предприятия»

Цель анализа финансовой устойчивости сводится к трем моментам:

-

узнать, насколько компания зависима от заемных источников; -

понять, способна ли она тянуть такую долговую нагрузку; -

определить, какие перспективы ее ждут, если в структуре капитала ничего не изменится.

Оценка проводится с помощью:

-

абсолютных величин. Это собственные оборотные средства и чистые активы; -

относительных показателей. Это несколько коэффициентов, в основе которых находится соотношение между составляющими пассива и актива; -

классификационного подхода. Предполагает существование четырех типов финансовой устойчивости компании – от абсолютной независимости до кризисного состояния.

В статье рассмотрим каждое из трех направлений. Сначала в теории, затем подкрепим практикой. Для нее понадобится бухгалтерский баланс и отчет о финансовых результатах. Воспользуемся данными ОАО «Тульская кондитерская фабрика «Ясная Поляна» (ОАО «Ясная Поляна») за 2020 г.

Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

Познакомимся с расчетом двух величин. Речь про:

-

чистые активы; -

собственные оборотные средства.

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Вот упрощенная формула для их вычисления:

ЧА = А – О

где:

-

А – активы (строка 1600 баланса); -

О – обязательства (сумма строк 1400 и 1500 баланса).

Из формулы следует, что чистые активы и собственный капитал (СК) равны друг другу. Это так, потому что балансовое равенство выглядит так: А = СК + О.

А это более сложный подход. Регламентирован приказом Минфина РФ от 28.08.2014 г. № 84н. Вот формула на его основе:

ЧА = (А – ДЗУК) – (О – ДБП)

где:

-

ДЗУК – дебиторская задолженность учредителей по вкладам в уставный капитал (отдельной строки в балансе нет, сумму можно найти в оборотно-сальдовой ведомости как дебетовый остаток по счету 75); -

ДБП – доходы будущих периодов в связи с поступлением госпомощи и безвозмездным получением имущества (строка 1530 баланса).

Отметим: ДЗУК

и ДБП – часто отсутствуют. Поэтому обычно применяется первый вариант расчета.

Что можно уяснить на основе ЧА? Два момента.

Первый. Увеличиваются ли собственные источники имущества.

Если чистые активы год от года растут, значит, так и происходит. Причем подобный рост активов – самый благодатный. Увеличение собственного капитала не закапывает предприятие в долговую яму и не приводит к повышению процентных расходов по кредитам и займам.

Второй. Не нужно ли компании уменьшать уставный капитал или даже ликвидироваться.

Законы «Об АО» и «Об ООО» обязывают организации ежегодно считать ЧА и сравнивать их с уставным капиталом. Если они окажутся меньше, тогда последний нужно снижать так, чтобы стал не выше ЧА.

Бывают ситуации, когда уменьшать уставный капитал некуда. Например, он и так был на минимально допустимом уровне (10 тыс. руб. для ООО и непубличных АО, 100 тыс. руб. для ПАО). Или ЧА оказались отрицательными. Подобное происходит, когда у компании накоплен огромный непокрытый убыток. То есть несколько лет подряд ее расходы оказывались выше доходов. Или так вышло по итогам одного года, но превышение первых над вторыми было многократным.

В любом из этих случаев общество должно объявить о своей ликвидации. Это требование из п. 4 ст. 30 и п. 6 ст. 35 Законов «Об ООО» и «Об АО» соответственно.

Второй абсолютный показатель для оценки финансовой устойчивости – собственные оборотные средства (СОС). У него есть другие названия. К примеру, собственный оборотный или чистый оборотный капитал.

Смысл в чем-то схож с ЧА, ведь это оборотные активы за минусом обязательств. СОС отражают, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

Вычисляются по одной из двух формул:

СОС1 = ОА – О

СОС2 = СК – ВА

где:

-

ОА – оборотные активы (строка 1200 баланса); -

СК – собственный капитал (строка 1300 баланса); -

ВА – внеоборотные активы (строка 1100 баланса).

Расчет по любой из них даст один и тот же результат. Причина – в балансовом равенстве. Выше приводили его сокращенную версию. Вот более расширенная: ВА + ОА = СК + О.

СОС бывают отрицательными. Означает, что текущие активы компании сформированы только за счет обязательств. Это крайне негативное явление.

На значении данного показателя строятся оценка типа финансовой устойчивости, а также расчет нескольких коэффициентов. Об этом расскажем в следующих частях статьи. А пока обратимся к практике. Посчитаем в таблице 1 ЧА и СОС для ОАО «Ясная Поляна».

Таблица 1. Считаем абсолютные показатели финансовой устойчивости

| Показатель, млн руб. | 31.12.2019 | 31.12.2020 |

| Исходные данные: | ||

| – активы | 3 268,0 | 2 550,8 |

| – оборотные активы | 1 165,5 | 362,2 |

| – дебиторская задолженность по вкладам в уставный капитал | 0,0 | 0,0 |

| – долгосрочные обязательства | 536,7 | 345,6 |

| – краткосрочные обязательства | 664,3 | 608,3 |

| – доходы будущих периодов | 0,0 | 0,0 |

| Расчетные значения: | ||

| – чистые активы | 2 067,1 | 1 596,9 |

| = (3 268,0 – 0,0) – (536,7 + 664,3 – 0,0) | = (2 550,8 – 0,0) – (345,6 + 608,3 – 0,0) | |

| – собственные оборотные средства | -35,4 | -591,8 |

| = 1 165,5 – 536,7 – 664,3 | = 362,2 – 345,6 – 608,3 | |

Оба показателя за 2020 году резко снизились.

По ЧА сокращение хоть и значимо – почти 23%, но не критично. Величина положительная и в разы больше уставного капитала. Последний равняется 5,2 млн руб. И это в 300 раз меньше ЧА.

Главная причина уменьшения показателя – выплата дивидендов акционерам в сумме около 600 млн руб. И это при том, что чистая прибыль в 2020-м составила лишь 130 млн руб.

Это показывает: удовлетворение интересов собственников всегда ухудшает финансовое состояние бизнеса. Ведь в таком случае деньги выводятся из оборота и перестают работать на компанию. С другой стороны, дивиденды повышают привлекательность организации для потенциальных инвесторов. В случае выпуска дополнительных акций спрос на них будет выше.

Ситуация с СОС хуже, чем с ЧА. Они были отрицательными уже на конец 2019-го. На 31.12.2020 г. ушли в еще больший минус, сократившись почти в 17 раз. Основная причина: уменьшение оборотных активов в 3 раза при том, что обязательства стали ниже лишь в 1,3.

За счет чего обеднел оборот? Основную роль сыграли два фактора:

-

сокращение дебиторской задолженности почти в 5 раз на 513 млн руб.; -

погашение другой компанией предоставленного ей краткосрочного займа на 368 млн руб.

Оба момента стоит расценивать как положительные. Только вот денежный остаток на 31.12.2020 г. увеличился лишь на 93 млн руб. Выше написали, почему так. По крайней мере 600 млн руб. потратили на выплату дивидендов.

Этап 2. Оценка типа финансовой устойчивости компании

В экономическом анализе есть подход, который делит организации на четыре группы по типу финансовой устойчивости. Перечислили их в таблице 2.

Таблица 2. Типы финансовой устойчивости и их характеристика

| Тип | Характеристика |

| Абсолютная устойчивость | Запасы компании сформированы за счет собственных оборотных средств. Это маркер высокой финансовой независимости от кредиторов. Вероятность банкротства минимальна, так как обязательств по сравнению с активами немного |

| Нормальное состояние | Собственных оборотных средств не хватает для покрытия запасов. Однако организация привлекает долгосрочные обязательства и этим выправляет ситуацию. Когда текущие активы финансируются за счет долгов со сроком погашения свыше года, то это оптимальный вариант. За этот период запасы обернутся несколько раз. Значит, получится безболезненно закрыть обязательства |

| Неустойчивое состояние | Собственных оборотных средств и долгосрочных обязательств недостаточно для финансирования запасов. Приходится брать краткосрочные заемные средства. Из-за этого ситуация становится напряженной в плане возврата долга. Ведь если оборачиваемость запасов длиннее по времени, чем срок кредита, то первые еще не успеют принести доход и деньги, когда наступит дата погашения обязательств |

| Кризисное состояние | Ситуацию не спасают ни долгосрочные обязательства, ни краткосрочные кредиты и займы. Их либо нет, либо величина недостаточна. Поэтому финансирование запасов происходит за счет кредиторской задолженности, в том числе просроченной. Вероятность банкротства, как неспособности рассчитаться вовремя, возрастает кратно |

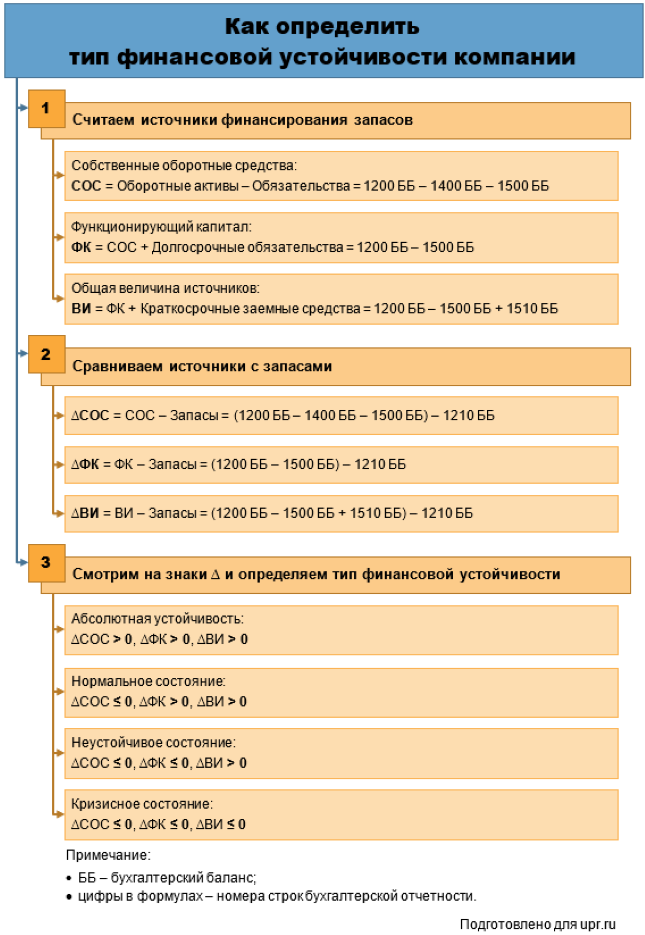

Как узнать, к какому типу относится организация? Реализовать следующие этапы:

-

посчитать три источника финансирования запасов; -

сравнить каждый из них с величиной последнего; -

посмотреть на знаки трех полученных значений.

Смотрите на схеме 1, как считаются величины источников и какие знаки соответствуют конкретному типу финансовой устойчивости.

Рисунок 1. Как определить тип финансовой устойчивости

Определим тип финансовой устойчивости для ОАО «Ясная Поляна».

Первый источник формирования запасов – СОС – посчитали выше. На обе анализируемые даты значения оказались отрицательными. Значит, финансовая устойчивость общества точно не является абсолютной. Какой именно – посмотрим по данным таблицы 3.

Таблица 3. Определяем тип финансовой устойчивости

| Показатель, млн руб. | 31.12.2019 | 31.12.2020 |

| Величина источников формирования запасов: | ||

| – собственные оборотные средства (СОС) | -35,4 | -591,8 |

| – функционирующий капитал (ФК) | 501,2 | -246,1 |

| – общая величина источников (ВИ) | 727,8 | -25,9 |

| Величина для сравнения: | ||

| – запасы | 117,4 | 99,8 |

| Разница между источниками и запасами: | ||

| – ∆СОС | -152,8 | -709,2 |

| – ∆ФК | 383,8 | -363,5 |

| – ∆ВИ | 610,4 | -143,3 |

| Тип финансовой устойчивости | Нормальное состояние | Кризисное состояние |