ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 28.03.2024

Просмотров: 10

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

За 2020-й ситуация сменилась с нормальной на кризисную. На 31.12.2020 на формирование запасов не хватало ни долгосрочных обязательств, ни краткосрочных кредитов и займов. При таком раскладе они финансируются за счет кредиторки.

Это самый рискованный вариант с точки зрения просрочки с оплатой. Последняя – первый шаг к банкротству компании. По Закону «О несостоятельности (банкротстве)» процедура может инициироваться для организаций, которые не платят по долгам три месяца и более. При этом размер их просроченных обязательств должен превышать 300 тыс. руб.

Этап 3. Анализ относительных показателей финансовой устойчивости предприятия

Относительные показатели финансовой устойчивости обладают важным преимуществом по сравнению с абсолютными. У них есть нормативное значение. Это позволяет аналитику лучше понимать ситуацию и давать бóльшую конкретику в выводах.

Например, единственный ориентир для СОС – это неотрицательная величина. У одной компании показатель окажется равным 1 руб., а у другой – 1 млн руб. Разница в сумме весьма ощутима. Но формально обе организации являются финансово устойчивыми по данному параметру.

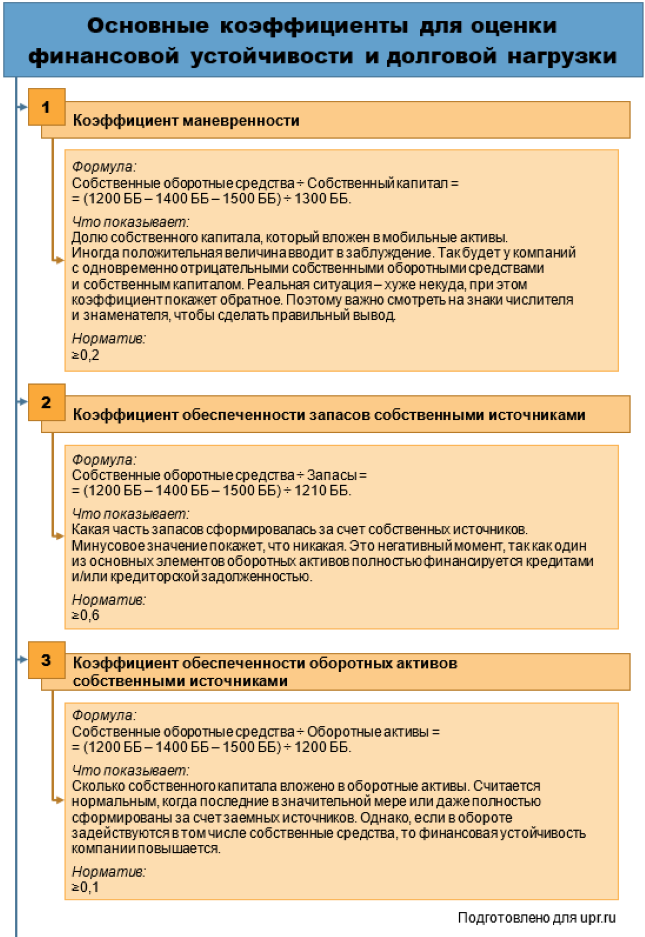

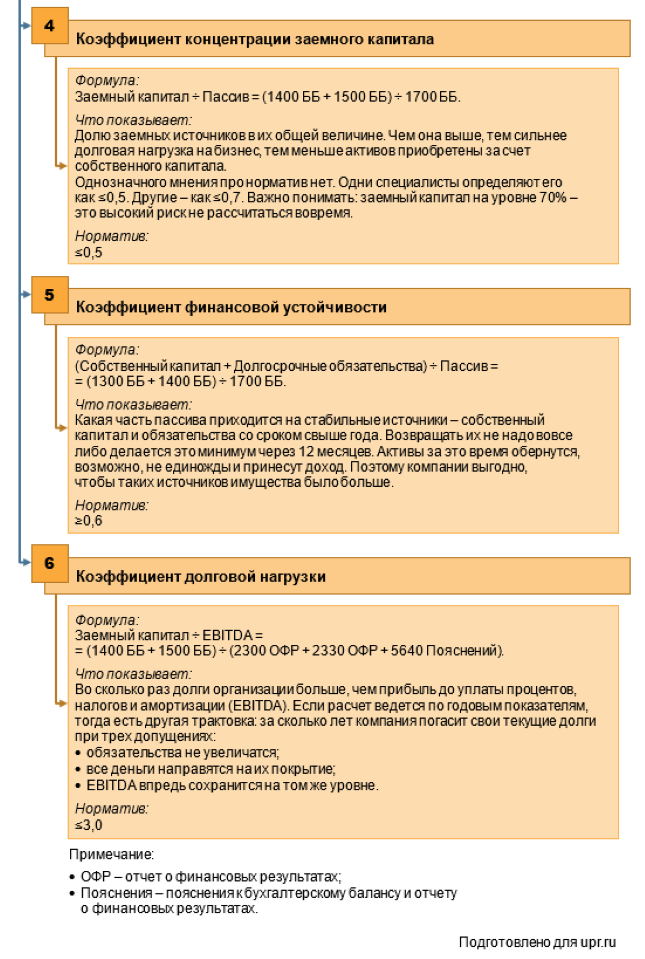

Коэффициенты в этом отношении дают более объективную картину. Остановимся на шести показателях:

-

в основе первых трех лежит соотношение между СОС и балансовыми значениями собственного капитала, запасов и оборотных активов; -

четвертый и пятый базируются на взаимосвязи строк пассива; -

в шестом используется прибыль EBITDA, в сравнении с которой оценивается заемный капитал.

На схеме 2 показали формулы и экономический смысл.

Рисунок 2. Какими относительными показателями измерить финансовую устойчивость

Рисунок 2. Какими относительными показателями измерить финансовую устойчивостьРассчитаем коэффициенты для ОАО «Ясная Поляна» в таблице 4.

Таблица 4. Вычисляем относительные показатели финансовой устойчивости

| Показатель, ед. | Норматив | 31.12.2019 | 31.12.2020 |

| Коэффициенты: | |||

| – маневренности | ≥0,2 | -0,017 | -0,371 |

| – обеспеченности запасов собственными источниками | ≥0,6 | -0,302 | -5,931 |

| – обеспеченности оборотных активов собственными источниками | ≥0,1 | -0,030 | -1,634 |

| – концентрации заемного капитала | ≤0,5 | 0,367 | 0,374 |

| – финансовой устойчивости | ≥0,6 | 0,797 | 0,762 |

| – долговой нагрузки | ≤3,0 | 5,373 | |

Первые три коэффициента вышли отрицательными. По-другому не могло быть. Ведь в их числителе находится СОС, а он на обе отчетные даты меньше нуля. Выходит, с точки зрения соотношения между элементами актива и пассива у организации дела плохи. Причем на 31.12.2020 г. они ухудшились кратно. В обороте совсем нет собственных средств, зато очень много заемных. Финансовая зависимость от кредиторов выросла.

Показатели концентрации заемного капитала и финансовой устойчивости – единственные из шести рассчитанных значений, которые удовлетворяют норме. Значит, структура капитала сама по себе является приемлемой. Заемные средства составляют около 36-37% от пассива. Причем значительна величина долгосрочных долгов. Важно, что это не только отложенные налоговые обязательства, но и кредиты/займы на срок свыше года на сотни миллионов рублей.

Чем хороши последние? Одну причину назвали на второй схеме: скорее всего, активы за более, чем 12 месяцев сделают не один оборот и принесут доход. Будет из чего платить проценты. Второй момент: долгосрочные заемные средства – это косвенный показатель доверия компании со стороны заимодавцев. Согласитесь, никто не даст взаймы бизнесу, который не сегодня-завтра развалится. Раз дают, да еще на срок свыше года, значит, убеждены: общество просуществует этот период и будет способно платить по долгам.

Посчитали только одно значение коэффициента долговой нагрузки. Причина: в его знаменателе находится EBITDA. Это финансовый результат, который определяется накопительно за период. Заемный капитал из числителя формируется на дату. Чтобы совместить в одной формуле интервальное и точечное значения, последние перевели в формат первых. То есть усреднили, сложив половинки величин на конец 2019 и 2020. Получили величину за 2020-й.

Долговая нагрузка оказалась существенно выше нормы. Если сложившаяся ситуация не изменится, то «Ясной Поляне» понадобится больше пяти лет, чтобы покрыть свои долги прибылью до уплаты процентов, налогов и амортизации.

Общий итог проведенного анализа:

-

компания существенно зависит от заемных средств. Именно они финансируют ее оборот. За 2020-й ситуация лишь ухудшилась; -

соотношение между собственным и заемным капиталом находится в пределах нормы, однако в сравнении с финансовым результатом величина последнего на порядок выше требуемой. Выходит, в том числе денежный поток недостаточен для покрытия такой величины обязательств; -

общество ходит по краю долговой ямы. При этом ситуация усугубляется выводом средств на дивиденды собственникам. Пожалуй, есть смысл в более сдержанном подходе к распределению доходов акционерам, чтобы не обескровливать денежный оборот и не повышать вероятность банкротства.

В статье поделились несложной методикой анализа финансовой устойчивости. Всего пара абсолютных показателей и несколько относительных подскажут, насколько организация зависит от внешних заимствований, чьи средства присутствуют в ее обороте и далеко ли до банкротства.