Файл: Введение роль оборотных средств в развитии предприятия.docx

Добавлен: 29.03.2024

Просмотров: 14

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Группировка оборотных средств по способу отражения в балансе предприятия позволяет выделить следующие их группы[4, с. 175]:

-

Материальные оборотные средства в запасах (ЕЗ). Сюда входят следующие статьи из раздела II актива баланса: производственные запасы, незавершенное производство, расходы будущих периодов, готовая продукция, товары, прочие запасы. -

Дебиторская задолженность (ЕДЗ). В состав дебиторской задолженности включаются следующие статьи из раздела II актива баланса: товары отгруженные, расчеты с дебиторами (за товары и услуги, по векселям полученным, с дочерними предприятиями, с бюджетом, с персоналом по прочим операциям, с прочими дебиторами), авансы, выданные поставщикам и подрядчикам, прочие оборотные активы. -

Денежные средства (ЕД). В состав денежных средств включаются следующие статьи из раздела II актива баланса: касса, расчетный счет, валютный счет, прочие денежные средства, краткосрочные финансовые вложения. -

Общая сумма оборота капитала (Е).

Е=ЕЗ+ЕДЗ+ЕД (1)

Классификация оборотных средств по степени их ликвидности и степени финансового риска характеризует качество средств предприятия, находящихся в обороте. Задача такой классификации - выявление тех текущих активов, возможность реализации которых представляется маловероятной. Эффективное управление оборотным капиталом предприятия предполагает не только поиск и привлечение дополнительных источников финансирования, но и рациональное их размещение в активах предприятия, особенно в текущих активах[9, с. 44].

Деление оборотных средств на быстро реализуемые и медленно реализуемые не является абсолютным и зависит от конкретной реальной ситуации, складывающейся в каждый данный отчетный период деятельности предприятия. Может сложиться так, что остатки готовой продукции на складе предприятия реализуются быстрее (за наличные), чем наступят сроки погашения дебиторской задолженности. Поэтому для каждого предприятия и для каждого отдельного периода существует своя индивидуальная группировка активов по степени ликвидности.

Ликвидность текущих активов является главным фактором определяющим степень риска вложений капитала в оборотные средства.

Таблица 2 - Состав и структура оборотных средств по степени ликвидности[4, с. 177]

| Группа оборотных средств | Статьи актива баланса |

| 1. Наиболее ликвидные | 1.1 Денежные средства: касса расчетный счет валютный счет прочие денежные средства 1.2 Краткосрочные финансовые вложения |

| 2. Быстро реализуемые активы | 2.1 Товары отгруженные 2.2 Дебиторская задолженность за товары, работы, услуги по векселям полученным с дочерними предприятиями с бюджетом с персоналом по прочим операциям с прочими дебиторами 2.3 Прочие оборотные активы |

| 3. 3. Медленно реализуемые активы | 3.1 Запасы |

Накопленные оценки реализуемости тех или иных видов оборотных средств за длительный период времени позволяет определить вероятность риска вложений в эти активы.

Таблица 3 - Группировка оборотных средств по степени риска вложений капитала

| Группа оборотных средств | Статьи актива баланса |

| 1.Оборотные средства с минимальным риском вложения | 1.1 Денежные средства: касса расчетный счет валютный счет прочие денежные средства

|

| 2. Оборотные средства с малым риском вложения | 2.1 Дебиторская задолженность за вычетом сомнительной 2.2 Производственные запасы (за вычетом залежалых) 2.3 Остатки готовой продукции и товаров (за вычетом не пользующейся спросом) |

| 3.Оборотные средства со средним риском вложений | 3.1 Незавершенное производство (за вычетом сверхнормативного) 3.2 Расходы будущих периодов |

| 4. Оборотные средства с высоким риском | 4.1 Сомнительная дебиторская задолженность 4.2 Залежалые производственные запасы 4.3Сверхнормативное незавершенное производство 4.4 Готовая продукция и товары, не пользующиеся спросом 4.5 Прочие элементы оборотных средства, которые не вошли в предыдущие группы |

Данная группировка оборотных средств нужна финансовому менеджеру, задачей которого является контроль над рациональным размещением капитала в текущих активах. Эффективно управлять ликвидностью - значит не допускать увеличения доли активов с высокой и средней степенью риска.

1.2 Кругооборот оборотных средств

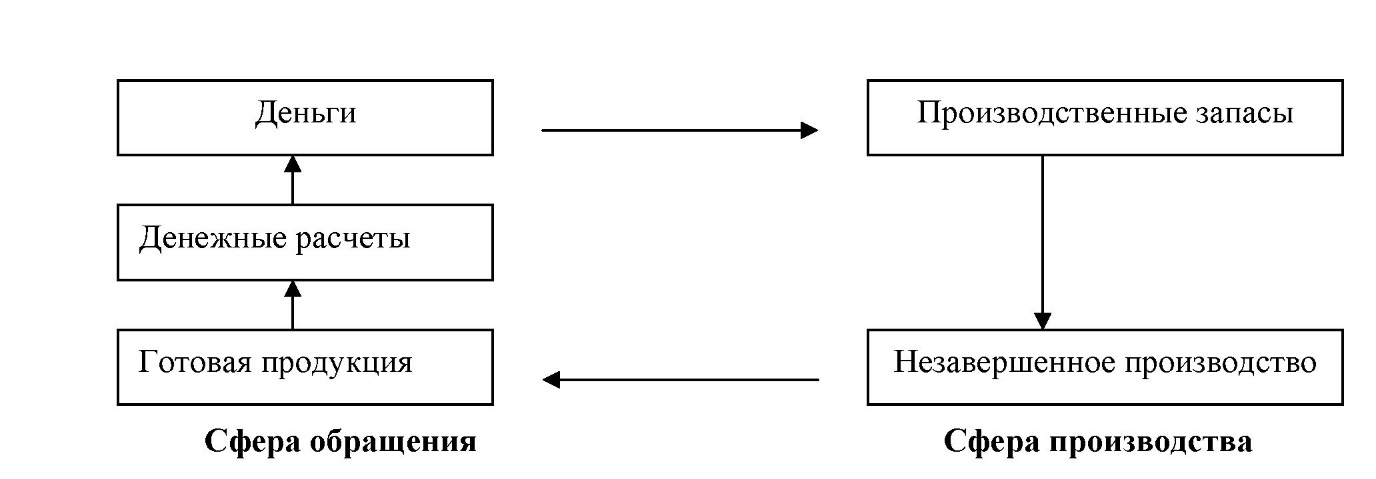

Оборотные средства предприятия постоянно находятся в движении, совершая кругооборот. Из сферы обращения они переходят в сферу производства, а затем из сферы производства вновь в сферу обращения и т.д.

В общем виде кругооборот оборотных средств изображен на рис.1.

Рисунок 1 - Кругооборот оборотных средств[4, с. 180]

Принято выделять 3 стадии кругооборота:

- оборотные средства выступают в денежной форме и используются для создания производственных запасов - денежная стадия;

- производственные запасы потребляются в процессе производства, образуя незавершенное производство и превращаясь в готовую продукцию;

- в результате процесса реализации готовой продукции получают необходимые денежные средства для восполнения производственных запасов.

Затем кругооборот повторяется и, таким образом, непрерывно создаются условия для возобновления процесса производства.

Кругооборот денежных средств начинается с момента оплаты компанией материальных ресурсов и других элементов, необходимых производству, и заканчиваться возвратом этих затрат в виде выручки от реализации продукции. Затем денежные средства вновь используются компанией для приобретения материальных ресурсов и запуска их в производство.

Время, в течение которого оборотные средства совершают полный кругооборот, т.е. проходят период производства и период обращения, называется периодом оборота оборотных средств. Этот показатель характеризует среднюю скорость движения средств на предприятии (компании) или в отрасли. Он не совпадает с фактическим сроком производства и реализации определенных видов продукции [2, с. 58].

1.3 Показатели эффективности использования оборотных средств

Рациональное хозяйствование с оборотными средствами возможно лишь при выполнении следующих принципов, адекватных рыночным отношениям:

- обеспечение оптимального соотношения между требуемым объемом оборотных средств и их производственной потребностью;

- экономное и рациональное распоряжение товарно-материальными ценностями;

- минимизация расходов на создание производственных запасов;

- обеспечение минимального нахождения оборотных средств в производственных запасах при соблюдении непрерывности производственного процесса;

- максимально возможное самофинансирование потребностей в оборотных средствах [11, с. 114].

Данные принципы и определяют те задачи, которые стоят перед анализом оборотных средств предприятия.

Одним из важнейших разделов анализа бухгалтерской отчетности, дающем представление об имущественном и финансовом положении, считает Ефимова О.В., является анализ оборотных активов. К оборотным активам Ефимова О.В. относит те активы, которые будут обращены в денежные средства, проданы или потреблены в течении 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев. Поэтому для целей анализа необходимо исключить из состава оборотных средств дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Для анализа состава оборотных активов автор предлагает условно разделить их в зависимости от степени ликвидности на три группы:

а) ликвидные средства, находящиеся в немедленной готовности к реализации (денежные средства, высоко ликвидные ценные бумаги);

б) ликвидные средства, находящиеся а распоряжении организации (обязательства покупателей, запасы товарно-материальных ценностей);

в) неликвидные средства (сомнительная дебиторская задолженность, незавершенное производство, расходы будущих периодов).

Результаты анализа состава оборотных средств позволяют подойти к практическому решению вопроса о потребности в их финансировании. С этой целью проводится анализ, выявляющий рациональные для данной организации соотношения оборотных активов и источников их формирования: краткосрочных обязательств и собственного капитала. [11, с. 115]

Одним из основных показателей, который применяют в процессе такого анализа, являются чистые оборотные активы, определяемые как разность оборотных активов и краткосрочных обязательств. Данный показатель характеризует величину потребности в собственном оборотном капитале или, более точно, потребность в финансировании оборотных средств, связанную с превышением оборотных активов над краткосрочными обязательствами.

Фащевский В.Н., доцент РЭА, утверждает, что в настоящее время в экономической литературе и на практике уделяется недостаточно внимания анализу эффективности использования оборотных средств предприятий. Такой анализ эффективности использования оборотных средств предприятий. Такой анализ в значительной степени подменяется анализом финансовой устойчивости, ликвидности, кредитоспособности предприятий, проводимым с точки зрения конкретных пользователей информации - поставщиков, налоговой инспекции, банков, и т.д. [8, с. 14]

Наибольшие распространение получила система показателей ликвидности, в определенной степени отражающих финансовое состояние предприятия и использование им оборотных средств. Однако показатели ликвидности предполагают, как правило, реализацию его оборотных активов, отраженных во втором разделе актива баланса, для погашения краткосрочных обязательств, т.е. кредиторской задолженности. Понятно, что предприятие полностью реализовавшиеся свои оборотные активы (особенно производственные запасы или незавершенное производство) с целью оплаты своих долгов, не сможет нормально функционировать. Поэтому показатели ликвидности во многом являются условными и не могут объективно характеризовать финансовое состояние и использование оборотных средств.

Ковалев В.В. отмечает, что риск потери ликвидности, обусловленный изменениями в оборотных активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. [10, с. 55]

Для левостороннего риска характерны следующие явления:

Недостаточность денежных средств. Предприятие должно иметь денежные средства для ведения текущей деятельности на случай непредвиденных расходов и на случай вероятных эффективных капиталовложений. Нехватка денежных средств в нужный момент связана с риском прерывания производственного процесса, возможным невыполнением обязательств, либо с потерей возможной дополнительной прибыли.

Недостаточность собственных кредитных возможностей. Этот риск связан с тем, что при продаже собственной продукции с отсрочкой платежа или в кредит покупатели могут оплатить их в течение нескольких дней или даже месяцев, в результате чего образуется дебиторская задолженность. С одной стороны, нормальный рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, предприятие может вынести не всякий размер дебиторской задолженности, поскольку неоправданная дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, а превышение ею некоторого предела может также привести к потере ликвидности и даже остановке производства.

Недостаточность производственных запасов. Предприятие должно располагать достаточным количеством сырья и материалов для проведения эффективного процесса производства; готовой продукции должно хватать для выполнения всех заказов. Неоптимальный объем запасов связан с риском дополнительных издержек или остановки производства.

Излишний объем оборотных активов. Поскольку величина активов напрямую связана с издержками финансирования, то поддерживание излишних активов сокращает доходы.

Все вышесказанное красноречиво подтверждает, насколько актуальным является анализ наличия, состава и эффективности использования ресурсов предприятия. [11, с. 117]

Ускорение оборачиваемости оборотных средств (активов) уменьшает потребность в них, позволяет предприятию высвобождать часть оборотных средств либо для производственных или долгосрочных производственных нужд предприятия (абсолютное высвобождение), либо для дополнительного выпуска продукции.

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства, а, следовательно, высвобождаются и денежные ресурсы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятия, в результате чего улучшается финансовое состояние, укрепляется платежеспособность. [13, с. 74]