Файл: Теоретические основы совершения сделок слияния и поглощения.doc

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 17.10.2024

Просмотров: 10

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Третьим методом предлагается обозначить использование обязательств инициируемого участника.

При преднамеренной кредиторской задолженности вхождение в состав кредиторов с самого начала используется как способ приобретения корпоративного контроля, это происходит в основном через выдачу займов или кредитов, а также с помощью выкупа обязательств у существующих кредиторов. Способ предполагает, что кредитор в силу невозможности должника выполнить свои обязательства приобретает корпоративный контроль над должником путем прямого обмена обязательств на долю в уставном капитале.

Процедура несостоятельности проходит по одному из следующих сценариев:

-

выход текущих собственников при мировом соглашении;

-

действия в рамках наблюдения, внешнего управления, оздоровления;

17

-

действия в рамках конкурсного производства.

В случае с договором управления подразумевается привлечение управляющей компании с последующим приобретением прав контроля. Инициаторами выступают два основных участника - управляющая компания и топ-менеджмент. В рамках своих возможностей и закона управляющие могут перевести денежные потоки, клиентов, партнеров, часть имущественного комплекса на аффилированные компании.

При качественном анализе проводимых сделок M&A возникают некоторые аспекты, также требующие рассмотрения.

К организационному аспекту M&A следует отнести потерю самостоятельности в управлении компанией. Интеграция ограничивает в той или иной степени самостоятельность собственников и высшего менеджмента компаний-участников, причем в зависимости от вида и формы это может существенно меняться. К тому же создание интегрированного участника с увеличением масштабов деятельности неизбежно увеличивает степень внутренней бюрократии и способствует определенному снижению оперативности принятия решений. Эффективность управления деятельностью отдельных структурных подразделений снижается. Поэтому оптимальная степень централизации является не последним фактором, принимаемым во внимание при выборе варианта интеграции.

Проблема последующей совместимости, как корпоративных культур, так и технологий, подходов к решению задач, должна быть осознана и проработана намного раньше, чем будут заключены соответствующие договоренности.

Несколько правил целесообразного поведения при интеграции компаний:

- максимальное стремление к согласованности процесса и получению полной информации о потенциальных участниках с целью избежать возможных негативных последствий и снизить издержки

18

-

изучение истории участников, мнений партнеров и клиентов об истинных причинах участия в процессе -

тщательная проверка информации, полученной во время переговоров, учет изменений за время предварительного процесса и корректировка полученных результатов

-

учет возможной реакции рынка - в зависимости от применяемых инструментов интеграции: участников, миноритариев, партнеров, клиентов и властных органов.

-

разработка стратегии дальнейшей совместной работы, проработка кризисных ситуаций и противоречий участников, вплоть до отказа от интеграции

Законодательный аспект, в первую очередь, касается учета текущего законодательства и его изменений в перспективе.

Действующее законодательство предписывает компаниям согласовывать сделки с антимонопольным органом в целом перечне случаев, например, при:

-

слиянии, присоединении финансовых и коммерческих организаций; -

приобретении в результате одной или нескольких сделок юридическим или физическим лицом более 20% акций финансовой или коммерческой организации;

-

совершении сделок по приобретению более 10% активов финансовой или коммерческой организации и др.

Еще один аспект интеграции - социальный. Его основными чертами являются учет мнения сотрудников, работающих на участников процесса интеграции. Ценность многих компаний прямо зависит от таких специфических активов, как человеческие ресурсы, - профессионализм менеджеров, квалификация рабочих, инженеров, исследователей. Смена собственников приводит к пересмотру сложившихся критериев оценки персонала, к изменению приоритетов расходования средств и т.п. Если эти

19

специалисты не будут чувствовать себя удовлетворенными своим положением в компании, образованной после интеграции, они могут уйти.

Большинство предпринимателей, покупающих бизнес, готовы работать с уже сформировавшейся командой, особенно если это квалифицированные и редкие специалисты. Смена собственника редко проходит безболезненно для бизнеса, особенно если фирму покидает ее основатель. В таких случаях бизнес вообще может оказаться под угрозой, т.к. обрываются связи с поставщиками и клиентами, а также сотрудниками. Порой команда распадается еще до того, как найден покупатель.

Чаще всего используют два способа введения в бизнес нового управляющего - это постепенный переход от партнера или приход нового собственника. В первом случае новый владелец начинает работать в компании как партнер и постепенно входить в дело, персоналу он представляется как совладелец, а в результате становится «преемником». Второй способ предполагает проведение собрания сотрудников, на котором новый собственник расскажет о своих планах и заверит, что ничего в условиях работы не изменится.

Рассмотренные аспекты наряду с экономическими расчетами оказывают существенное влияние на подготовительных этапах сделки M&A. На этом рубеже участники должны получить оптимальную картину и достаточное количество данных для принятия решения о переходе к этапу непосредственного осуществления сделки.

20

Глава II. Слияния и поглощения компании

2.1. Основные мотивы слияния и поглощения компании

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияния и поглощения компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияния и поглощения.

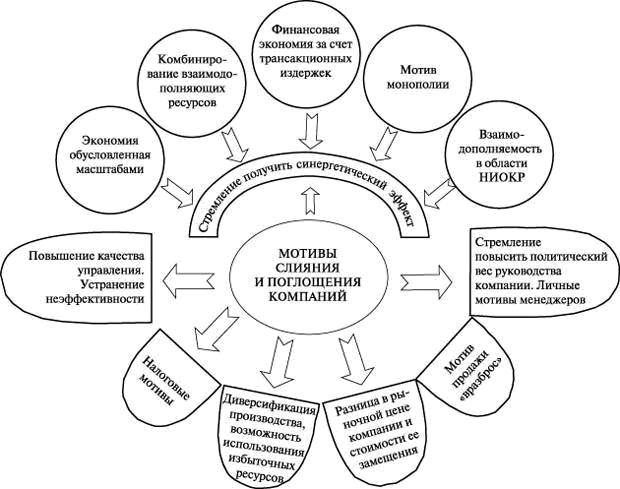

Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияния и поглощения компаний (рис. 2).

Получение синергетического эффекта.Основная причинареструктуризации компаний в виде слияния и поглощения кроется в стремлении получить и усилить синергетический эффект, т.е. взаимодополняющее действие активов двух или нескольких предприятий, совокупный результат которого намного превышает сумму результатов отдельных действий этих компаний. Синергетический эффект в данном случае может возникнуть благодаря:

-

экономии, обусловленной масштабами деятельности;

-

комбинирования взаимодополняющих ресурсов;

-

финансовой экономии за счет снижения трансакционных издержек;

-

возросшей рыночной мощи из-за снижения конкуренции (мотив монополии); -

взаимодополняемости в области НИОКР.

21

Рис. 2. Основные мотивы слияния и поглощения компаний.

Экономия, обусловленная масштабами, достигается тогда, когдасредняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции. Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д.. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы. Однако надо помнить, что существуют определенные пределы увеличения объема производства, при превышении которых издержки на производство могут существенно возрасти, что приведет к падению рентабельности производства.

Слияния и поглощения компаний могут порой обеспечивать экономию, полученную за счет централизации маркетинга, например, через объединение

22

усилий и придание гибкости сбыту, возможности предлагать дистрибьюторам более широкий ассортимент продуктов, использовать общие рекламные материалы.

Получение экономии, обусловленной масштабами деятельности, особенно характерно для горизонтальных слияний. Но и при образовании конгломератов порой возможно ее достижение. В этом случае добиваются экономии, обусловленной масштабами, за счет устранения дублирования функций различных работников, централизации ряда услуг, таких как бухгалтерский учет, финансовый контроль, делопроизводство, повышение квалификации персонала и общее стратегическое управление компанией.

Но при этом необходимо отметить, что интегрировать поглощаемую компанию в действующую структуру обычно чрезвычайно сложно. Поэтому некоторые компании после слияния продолжают функционировать как совокупность отдельных и иногда даже конкурирующих подразделений, имеющих разную производственную инфраструктуру, научно-исследовательские и маркетинговые службы. Даже экономия за счет централизации отдельных функций управления может оказаться недостижимой. Сложная структура корпорации, прежде всего, конгломератного типа, наоборот, способна привести к увеличению численности административно-управленческого персонала.

Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Каждая из них имеет то, что необходимо для другой, и поэтому их слияние может оказаться эффективным. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимости до слияния, так как каждая приобретает то, что ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Слияния с целью получить взаимодополняющие ресурсы характерны как для крупных фирм, так и для малых предприятий. Зачастую объектом поглощения со стороны крупных компаний становятся малые предприятия,

23

так как они способны обеспечивать недостающие компоненты для их успешного функционирования. Малые предприятия создают подчас уникальные продукты, но испытывают недостаток в производственных