Файл: Оборотные средства предприятия и пути улучшения их использования.pdf

Добавлен: 16.02.2024

Просмотров: 56

Скачиваний: 0

Выручка ООО «Эльдорадо» продемонстрировала негативную динамику. За 2017-2019 гг. данный показатель снизился на 12,84%. Прирост в 2018 г. по сравнению с 2017 г. составил 175 836 тыс. руб. или 73,98%. Затем снижение в 2019 г. по сравнению с 2018 г. составило 206 348 тыс. руб. или 49,90%. Таким образом, изменение выручки оказало негативное влияние на изменение валового финансового результата ООО «Эльдорадо».

Себестоимость ООО «Эльдорадо» продемонстрировала негативную динамику. За 2017-2019 гг. данный показатель увеличился на 4,35%. Прирост в 2018 г. по сравнению с 2017 г. составил 112 223 тыс. руб. или 91,67%. Затем снижение в 2019 г. по сравнению с 2018 г. составило 106 900 тыс. руб. или 45,56%. Таким образом, изменение себестоимости оказало негативное влияние на изменение валового финансового результата ООО «Эльдорадо». Необходимо отметить, что основная деятельность компании 2019 г. стала более затратоемкой по сравнению с 2017 г. Действительно, если в 2017 г. на 1 руб. выручки приходилось 51,51 коп. в виде себестоимости, тогда как в 2019 г. этот показатель был выше и составлял 61,66 коп. Таким образом, по данному критерию в структуре выручки произошли негативные изменения. В итоге выручка снизилась, а себестоимость выросла. Совместное влияние этих факторов оказало негативное влияние на сумму валового финансового результата.

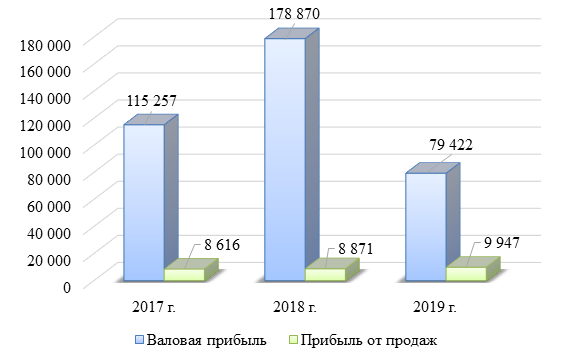

ООО «Эльдорадо» работает, получая положительный валовый финансовый результат. Например, в 2017 г. сумма валовой прибыли составила 115 257 тыс. руб.; в 2018 г. – 178 870 тыс. руб.; в 2019 г. – 79 422 тыс. руб. В 2018 г. по сравнению с 2017 г. сумма валовой прибыли увеличилась на 55,19%. Затем в 2019 г. по сравнению с 2018 наблюдалось снижение на 55,60%. В целом в течение анализируемого периода сумма валовой прибыли сократилась на 31,09%, что негативным образом характеризует ситуацию с финансовыми результатами компании.

Коммерческие расходы ООО «Эльдорадо» снизились. В 2019 по сравнению с 2017 гг. их сумма снизилась на 34,85%. Таким образом, изменение суммы коммерческих расходов оказало позитивное влияние на изменение финансового результата от продаж ООО «Эльдорадо».

ООО «Эльдорадо» работает, получая положительный финансовый результат от продаж. Например, в 2017 г. сумма прибыли от продаж составила 8 616 тыс. руб., в 2018 г. – 8 871 тыс. руб.; в 2019 г. – 9 947 тыс. руб. В 2018 г. по сравнению с 2017 г. сумма прибыли от продаж увеличилась на 2,96%. Затем в 2019 г. по сравнению с 2018 г. имел место прирост на 12,13%. В целом в течение анализируемого периода сумма прибыли от продаж выросла на 15,45%, что положительно характеризует ситуацию с финансовыми результатами компании.

Динамика валового финансового результата и финансового результата от продаж проиллюстрирована на рисунке 7.

Рисунок 7 – Динамика валового финансового результата и финансового результата от продаж ООО «Эльдорадо» за 2017-2019 гг. (тыс. руб.)

Сальдо прочих доходов и расходов ООО «Эльдорадо» продемонстрировало негативную динамику. Это означает, что изменение указанных статей Отчета о финансовых результатах оказало негативное влияние на изменение прибыли до налогообложения ООО «Эльдорадо».

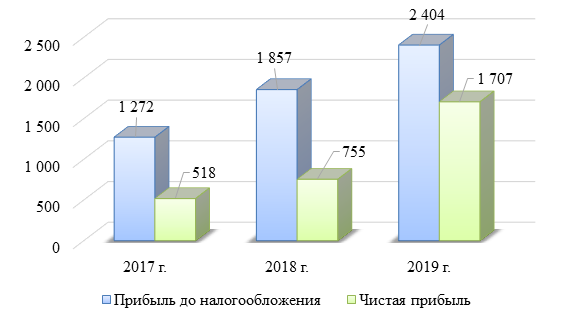

ООО «Эльдорадо» работает, получая положительный финансовый результат до налогообложения. Например, в 2017 г. сумма прибыли до налогообложения составила 1 272 тыс. руб.; в 2018 г. – 1 857 тыс. руб.; в 2019 г. – 2 404 тыс. руб. В 2018 г. по сравнению с 2017 г. сумма прибыли до налогообложения увеличилась на 45,99%. Затем в 2019 г. по сравнению с 2018 г. имел место прирост на 29,46%. В целом в течение анализируемого периода сумма прибыли до налогообложения выросла на 88,99%, что положительно характеризует ситуацию с финансовыми результатами компании.

Динамика финансового результата до налогообложения и чистого финансового результата проиллюстрирована на рисунке 8.

Рисунок 8 – Динамика финансового результата до налогообложения и чистого финансового результата ООО «Эльдорадо» за 2017-2019 гг. (тыс. руб.)

ООО «Эльдорадо» работало, получая положительный чистый финансовый результат. Например, в 2017 г. сумма чистой прибыли составила 518 тыс. руб., в 2018 г. – 755 тыс. руб.; в 2019 г. – 1 707 тыс. руб. В 2018 г. по сравнению с 2017 г. сумма чистой прибыли увеличилась на 45,75%. Затем в 2019 г. по сравнению с 2018 г. имел место прирост на 126,09%. В целом в течение анализируемого периода сумма чистой прибыли выросла на 229,54%, что положительно характеризует ситуацию с финансовыми результатами компании. Позитивная динамика чистого финансового результата позволяет предложить, что за счет данного фактора эффективность работы компании повысилась.

Осуществляем факторный анализ изменения чистой прибыли в 2018 г. по сравнению с 2017 г.:

ЧП 2017 = 237 684 -122 427 -106 641 -5 313 + 1 361 -3 392 -754 = 518 тыс. руб.;

ЧП усл1 = 413 520 -122 427 -106 641 -5 313 + 1 361 -3 392 -754 = 176 354 тыс. руб.;

ЧП усл2 = 413 520 -234 650 -106 641 -5 313 + 1 361 -3 392 -754 = 64 131 тыс. руб.;

ЧП усл3 = 413 520 -234 650 -169 999 -5 313 + 1 361 -3 392 -754 = 773 тыс. руб.;

ЧП усл4 = 413 520 -234 650 -169 999 -5 061 + 1 361 -3 392 -754 = 1 025 тыс. руб.;

ЧП усл5 = 413 520 -234 650 -169 999 -5 061 + 447 -3 392 -754 = 111 тыс. руб.;

ЧП усл6 = 413 520 -234 650 -169 999 -5 061 + 447 -2 400 -754 = 1 103 тыс. руб.;

ЧП 2018 = 413 520 -234 650 -169 999 -5 061 + 447 -2 400 -1 102 = 755 тыс. руб.

Осуществляем расчет влияния на чистую прибыль отдельных факторов:

выручки: 176 354 - 518 = 175 836 тыс. руб. (влияние положительное);

себестоимости продаж: 64 131 - 176 354 = -112 223 тыс. руб. (влияние негативное);

коммерческих расходов: 773 - 64 131 = -63 358 тыс. руб. (влияние негативное);

процентов к уплате: 1 025 - 773 = 252 тыс. руб. (влияние положительное);

прочих доходов: 111 - 1 025 = -914 тыс. руб. (влияние негативное);

прочих расходов: 1 103 - 111 = 992 тыс. руб. (влияние положительное);

факторов, связанных с налогообложением прибыли: 755 - 1 103 = -348 тыс. руб. (влияние негативное).

Общее влияние всех факторов составляет:

175 836 + (-112 223) + (-63 358) + 252 + (-914) + 992 + (-348) = 237 тыс. руб.

Осуществляем проверку:

755-518=237 тыс. руб.

Среди факторов, оказавших положительное влияние на динамику чистой прибыли, следует назвать изменение: выручки, процентов к уплате, прочих расходов. К числу факторов, оказавших негативное влияние на изменение чистой прибыли, следует назвать изменение себестоимости продаж, коммерческих расходов, прочих доходов, факторов, связанных с налогообложением прибыли. В итоге в 2018 г. по сравнению с 2017 г. превалирующим оказалось влияние факторов, оказавших положительное влияние на чистый финансовый результат.

Общее влияние всех факторов составляет:

(-206 348) + 106 900 + 100 524 + (-714) + (-110) + 295 + 405 = 952 тыс. руб.

Осуществляем проверку:

1 707-755 = 952 тыс. руб.

В 2018 г. по сравнению с 2017 г. среднегодовая стоимость активов ООО «Эльдорадо» увеличилась на 8,24%, среднегодовая сумма собственного капитала увеличилась на 11,26%, выручка увеличилась на 73,98%, а чистая прибыль компании увеличилась на 45,75%.

Это означает, что требование о росте всех перечисленных показателей в 2018 г. соблюдалось. Темп роста выручки опережал темп роста среднегодовой стоимости активов. Это позволяет сделать вывод о повышении скорости оборота ресурсов и увеличении экономического потенциала бизнеса.

Темп роста собственного капитала опережал темп роста среднегодовой стоимости активов.

Это позволяет сделать вывод о повышении финансовой устойчивости компании. Тем не менее, не все критерии «золотого правила экономики» в течение рассматриваемого периода соблюдались.

Соответствующие расчеты представлены в таблице 2.

Таблица 2

Проверка соблюдения критериев «золотого правила экономики»

|

Показатели |

2017 г. |

2018 г. |

Темп прироста в 2018 г. по сравнению с 2017 г., % |

2019 г. |

Темп прироста в 2019 г. по сравнению с 2018 г., % |

|---|---|---|---|---|---|

|

Исходные данные: |

|||||

|

1. Среднегодовая стоимость активов, тыс. руб. |

92 957 |

100 619 |

108,24 |

108 448 |

107,78 |

|

2. Среднегодовая сумма собственного капитала, тыс. руб. |

5 651 |

6 288 |

111,26 |

7 764 |

123,48 |

|

3. Выручка, тыс. руб. |

237 684 |

413 520 |

173,98 |

207 172 |

50,10 |

|

4. Чистая прибыль (убыток), тыс. руб. |

518 |

755 |

145,75 |

1 707 |

226,09 |

В 2019 г. по сравнению с 2018 г. среднегодовая стоимость активов ООО «Эльдорадо» увеличилась на 7,78%, среднегодовая сумма собственного капитала увеличилась на 23,48%, выручка снизилась на 49,90%, а чистая прибыль компании увеличилась на 126,09%. Это означает, что требование о росте соблюдается только в отношении стоимости активов, суммы собственного капитала и прибыли. Наличие показателей с отрицательным изменением позволяет сделать вывод о том, что «золотое правило экономики» не соблюдалось. Темп роста собственного капитала опережал темп роста среднегодовой стоимости активов. Это позволяет сделать вывод о повышении финансовой устойчивости компании.

2.2 Анализ состояния оборотных активов организации и источников их формирования

Анализ показателей рентабельности представлен в таблице 3.

Таблица 3

Анализ показателей рентабельности ООО «Эльдорадо»

|

Показатели |

2017 г. |

2018 г. |

2019 г. |

|---|---|---|---|

|

Исходные данные: |

|||

|

1. Прибыль от продаж, тыс. руб. |

8 616 |

8 871 |

9 947 |

|

2. Выручка, тыс. руб. |

237 684 |

413 520 |

207 172 |

|

3. Себестоимость производства, тыс. руб. |

122 427 |

234 650 |

127 750 |

|

4. Коммерческие расходы, тыс. руб. |

106 641 |

169 999 |

69 475 |

|

5. Управленческие расходы, тыс. руб. |

0 |

0 |

0 |

|

6. Чистая прибыль, тыс. руб. |

518 |

755 |

1 707 |

|

7. Среднегодовая стоимость активов, тыс. руб. |

92 957 |

100 619 |

108 448 |

|

8. Среднегодовая стоимость собственного капитала, тыс. руб. |

5 651 |

6 288 |

7 764 |

|

Расчетные показатели: |

|||

|

Рентабельность продаж, % (п. 1 × 100 / п. 2) |

3,62 |

2,15 |

4,80 |

|

Рентабельность основной деятельности, % (п. 1 × 100 / (п. 3 + п. 4 + п. 5)) |

3,76 |

2,19 |

5,04 |

|

Рентабельность активов, % (п. 6 ×100 / п. 7) |

0,56 |

0,75 |

1,57 |

|

Рентабельность собственного капитала, % (п. 6 × 100 / п. 8) |

9,17 |

12,01 |

21,99 |

Основная деятельность компании была рентабельной. В 2017 г. значение соответствующего показателя составляло 3,76%; в 2018 г. – оказалось равным 2,19%; в 2019 г. – составило 5,04% (т.е. компания работала прибыльно). Таким образом, динамика рассматриваемого показателя на протяжении 2017-2019 гг. оказалась нестабильной. В 2018 г. по сравнению с 2017 г. темп изменения данного показателя составил -41,76%. В следующем году изменение оказалось равным 130,14%. Таким образом, в целом за рассматриваемый период рентабельность основной деятельности компании повысилась, что положительно характеризует произошедшие изменения.

Продажи компании являлись рентабельными. В 2017 г. значение данного показателя составляло 3,62%; в 2018 г. – оказалось равным 2,15%; в 2019 г. – составило 4,80% (т.е. компания работала прибыльно). Таким образом, динамика рассматриваемого показателя на протяжении 2017-2019 гг. оказалась нестабильной. В 2018 г. по сравнению с 2017 г. темп изменения данного показателя составил -40,61%. В следующем году изменение оказалось равным 123,26%. Таким образом, в целом за рассматриваемый период рентабельность продаж повысилась, что положительно характеризует произошедшие изменения.

Использование активов компании на протяжении анализируемого периода было рентабельным. В 2017 г. значение данного показателя составляло 0,56%; в 2018 г. – оказалось равным 0,75%; в 2019 г. – составило 1,57% (т.е. компания работала прибыльно). Таким образом, динамика рассматриваемого показателя на протяжении 2017-2019 гг. оказалась положительной. В 2018 г. по сравнению с 2017 г. прирост данного показателя составил 33,93%. В следующем году прирост составил 109,33%. Такая динамика положительно характеризует ситуацию с рентабельностью активов.

Использование собственного капитала компании на протяжении анализируемого периода было рентабельным. В 2017 г. значение данного показателя составляло 9,17%; в 2018 г. – оказалось равным 12,01%; в 2019 г. – составило 21,99% (т.е. компания работала прибыльно). Таким образом, динамика рассматриваемого показателя на протяжении 2017-2019 гг. оказалась положительной. В 2018 г. по сравнению с 2017 г. прирост данного показателя составил 30,97%. В следующем году прирост составил 83,10%. Такая динамика положительно характеризует ситуацию с рентабельностью собственного капитала. Анализ динамики рентабельности собственного капитала с помощью модели Дюпон представлен в таблице 4.

Таблица 4

Анализ рентабельности собственного капитала по модели Дюпон

|

Показатели |

2017 г. |

2018 г. |

2019 г. |

|---|---|---|---|

|

Исходные данные: |

|||

|

1. Чистая прибыль, тыс. руб. |

518 |

755 |

1 707 |

|

2. Выручка, тыс. руб. |

237 684 |

413 520 |

207 172 |

|

3. Среднегодовая стоимость активов, тыс. руб. |

92 957 |

100 619 |

108 448 |

|

4. Среднегодовая стоимость собственного капитала, тыс. руб. |

5 651 |

6 288 |

7 764 |

|

Расчетные показатели модели: |

|||

|

5. Рентабельность продаж, доли единицы (п. 1 / п. 2) |

0,0022 |

0,0018 |

0,0082 |

|

6. Коэффициент оборачиваемости активов, оборотов (п. 2 / п. 3) |

2,5569 |

4,1098 |

1,9103 |

|

7. Мультипликатор собственного капитала, доли единицы (п. 3 / п. 4) |

16,4496 |

16,0029 |

13,9690 |

|

Результирующий показатель модели: |

|||

|

8. Рентабельность собственного капитала (п. 1 / п. 4 или п. 5 × п. 6 × п. 7) |

0,0917 |

0,1201 |

0,2199 |

|

Влияние факторов на изменение результирующего показателя: |

|||

|

9. Влияние изменения рентабельности продаж ((п. 5 (тек) - п. 5 (баз)) × п. 6 (баз) × п. 7 (баз)) |

- |

-0,0149 |

0,4218 |

|

10. Влияние изменения оборачиваемости активов (п. 5 (тек) × (п. 6 (тек) - п. 6 (баз)) × п. 7 (баз)) |

- |

0,0466 |

-0,2900 |