Файл: Финансовая политика и ее реализация в РФ (Сущность и содержание финансовой политики государства).pdf

Добавлен: 12.03.2024

Просмотров: 18

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты финансовой политики государства

1.1 Сущность, цели и назначение финансовой политики государства

1.2. Особенности финансовой политики Российской Федерации

Глава 2. Пути оптимизации финансовой политики Российской Федерации

2.1. Проблемы финансовой политики Российской Федерации

2.2. Совершенствование инвестиционной деятельности банков России

Рис. 1. Показатели ликвидности банковского сектора России [12].

Среднее на значение на показателя , на долгосрочной на ликвидности на в на 2017 на году на по на сравнению на с на 2016 на годом на несколько на увеличилось на (с на 76,2% на до на 77,1%), на что на обусловлено на темпом на прироста на средних на объемов на долгосрочного на кредитования на по на сравнению на с на темпом на прироста на средней на величины на обязательств на банковского на сектора на со на сроком на востребования на свыше на 1 на года на [12].

В целом, для банковской системы России характерна слабая диверсификация пассивов как по срокам, так и по источникам формирования. Банки страдают от недостатка длинных денег, привлекают средства на короткие сроки, а размещают на более длинные, что приводит к существенному разрыву между активами и пассивами по уровню срочности. При этом в зоне особого риска – банки с высокой зависимостью от рынка межбанковского кредитования, и в первую очередь с открытыми лимитами со стороны европейских банков.

2.2. Совершенствование инвестиционной деятельности банков России

Инвестиционная деятельность коммерческих банков, работающих в Российской Федерации, осуществляется в соответствии с рядом законов. Одним из основных законов, регламентирующих банковскую инвестиционную деятельность, является Федеральный закон «Об инвестиционной деятельности в Российской Федерации».

Другим нормативным документом, регламентирующим инвестиционную деятельность коммерческих банков, является Федеральный закон «О рынке ценных бумаг».

Данным законом посредством регламентации основных видов деятельности участников финансового (банковского) рынка определяются направления инвестиционной деятельности современных российских банков. Так, наличие у банка лицензии на осуществление брокерской и дилерской деятельности позволяет ему совершать операции купли-продажи ценных бумаг в интересах клиентов; имея лицензию на доверительное управление, банк получает право осуществления за определенное вознаграждение доверительного управления как ценными бумагами, так и денежными средствами своих вкладчиков, предназначенными для инвестирования в ценные бумаги.

Федеральный закон «О защите прав и законных интересов на рынке ценных бумаг» также имеет отношения к инвестиционной деятельности банка, устанавливая условия предоставления банком услуг инвесторам, не являющимся профессиональными участниками; требования, предъявляемые к банкам, предоставляющим услуги на рынке ценных бумаг; условия размещения эмиссионных ценных бумаг среди неограниченного круга инвесторов на рынке ценных бумаг; меры по защите прав и законных интересов инвесторов на рынке ценных бумаг, а также ответственность эмитентов и иных лиц за нарушение этих прав и интересов.

Российским законодательством, в отличие от других стран, не устанавливается понятие инвестиционного банка и соответственно не проводится разграничение банков на коммерческие и инвестиционные (в зарубежной практике инвестиционные банки осуществляют долгосрочные финансовые вложения в промышленность, проводят операции с ценными бумагами как за свой счет, так и за счет средств клиента). Поэтому российские банки представляют собой универсальные кредитные организации, которым предоставляются возможности самостоятельного выбора приоритетных направлений деятельности [4].

Однако законодательством установлен строгий контроль и достаточно жесткое регулирование банковской, в том числе, инвестиционной деятельности. Так, Центральным Банком (Банком России) установлены определенные обязательные требования к величине уставного капитала коммерческих банков, к величине собственного капитала, который должен соответствовать норматива Н1. Кроме того, Банк России рядом нормативов ограничивает инвестиционные возможности достаточно значительного количества коммерческих банков на рынке ценных бумаг [4].

Ограничивающими инвестиционную деятельность коммерческих банков являются и установление Банком России показателя Н12, регламентирующего норматив использования собственного банковского капитала для приобретения акций других юридических лиц; требования ФК ЦБ, предъявляемые к кредитным организациям, претендующим на получение лицензии профессионального участника рынка ценных бумаг [4].

Несмотря на схожесть инвестиционного и коммерческого банков, проявляющейся в том, что они оба связывают инвесторов с заемщиками финансовых ресурсов, между ними существует ряд различий.

Представляется возможным выделить следующие направления отличий: размещение ресурсов, ассортиментные предпочтения банка, направления специализации. Коммерческий банк, заключая кредитные договора с заемщиками, размещает финансовые ресурсы; инвестиционный же банк покупает у различных эмитентов ценные бумаги, способствуя тем самым притоку финансовых ресурсов для развития эмитента.

По ассортиментной линейке коммерческий банк, стремясь к диверсификации вложений, отдает предпочтение краткосрочным и более мелким проектам, тогда как инвестиционный – крупным проектам и долгосрочным инвестициям.

Специализация коммерческого и инвестиционного банков также существенно разится – если первый специализируется на традиционных для банка операциях, в том числе, кредитных, то второй – на видах инвестиционной деятельности, к которым относятся проектное финансирование, андеррайтинг, привлечение финансирования, инвестиционное консультирование и т.д.

Представляется возможным выделить ряд факторов, влияющих на деятельность коммерческих банков на российском инвестиционном рынке:

1. Низкая инвестиционная привлекательность значительного количества современных предприятий. Невысокая рентабельность свидетельствует о большом риске инвестиционных вложений, т.к. успешное развитие этих предприятий как за счет реинвестирования прибыли, так и за счет эмиссии ценных бумаг маловероятно.

2. Результатом неразвитости российского фондового рынка банковский кредит становится одной из основных форм поддержки инвестиционных проектов.

3. Ограничения, устанавливаемые для банков государством, в том числе, Центральным Банком (Банком России), по оказанию услуг финансового консультанта.

4. Неразвитость российского рынка финансовых инструментов.

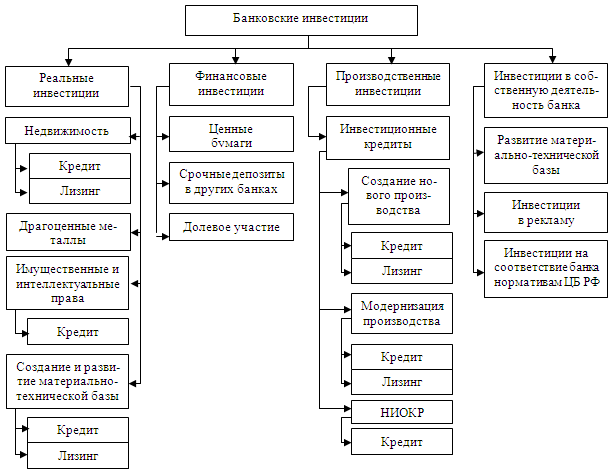

Данную классификацию целесообразно представить в виде следующей схемы:

Рис.1 – Классификация и формы банковских инвестиций [12].

Как в экономической литературе, так и в банковской практике, формы инвестиционной деятельности коммерческих банков классифицируются на основе общих критериев систематизации инвестиционных видов. Однако представляется возможным выделить ряд особенностей банковской инвестиционной деятельности, заключающейся в следующей классификации ее видов:

- реальные инвестиции;

- финансовые инвестиции;

- производственные инвестиции;

- инвестиции, направленные на собственное развитие банка.

Наиболее востребованными формами инвестиционной деятельности современных коммерческих банков в российской банковской практике являются производственные и финансовые инвестиции.

Производственные на инвестиции, на осуществляемые на посредством на предоставления на инвестиционных на кредитов, на а на также на различных на способов на участия на в на финансировании на инвестиционных на проектов, на представляют на собой на форму на участия на банка на в на капитальных на затратах на хозяйствующих на субъектов. на Вложение на средств на в на инвестиционный на проект на экономически на весьма на выгодно на для на банка на – на он на получает на не на только на прибыль, на как на при на кредитовании, на но на и на возможность на участия на в на управлении на предприятием на (как на создаваемым, на так на и на модернизируемым). Такая возможность появляется у банка вследствие приобретения им права долевой собственности (пакет акций) на имущество предприятия или заключения договора об участии управления, на основании которого, в том числе, осуществляется инвестирование проекта. Инвестируемому предприятию также выгодно сотрудничество с банком – получая необходимые ресурсы на условиях участия банка, оно получает и заинтересованность данной кредитной организации в успешном осуществлении проекта, которая обеспечивает всестороннюю помощь в его реализации.

Однако стоит отметить, что банковский контроль над инвестируемым предприятием может иметь и отрицательные последствия, связанные с тем, что значительное сосредоточение у банка собственности производственных предприятий снижает надежность финансовой системы, увеличивая банковские риски. Для предотвращения столь негативных последствий нормативно-правовые акты Российской Федерации существенно ограничивают участие коммерческих банков в деятельности предприятий. Эти ограничения связаны со следующими положениями:

- запрет банкам заниматься производственной, страховой, торговой деятельностью, установленный на законодательном уровне;

- ограничение участия коммерческих банков в капитале предприятий, в соответствии с которым банки могут иметь в нем только до 25% собственных средств;

- ограничение до 10% банковского капитала вложений в приобретение акций одного хозяйствующего субъекта;

- нормативы Центрального Банка РФ, ограничивающие участие банка в финансово-промышленных группах.

Финансовые инвестиции коммерческих банков, в отличие от производственных инвестиций, направлены преимущественно на инвестирование посредством ценных бумаг и инвестиционных кредитов [12].

С развитием российского фондового рынка вложения в ценные бумаги, включающие в себя долговые обязательства (векселя, государственные и муниципальные ценные бумаги, депозитные сертификаты и т.д.), долевые ценные бумаги, представленные акциями предприятий, а также производные ценные бумаги, становятся все более популярной формой инвестирования.

Современная на российская на банковская на практика на показывает, на что на коммерческие на банки на осуществляют на данный на вид на инвестирования на как на за на счет на собственных на средств, на так на и на за на счет на средств на и на по на поручению на вкладчиков. на При на этом на Центральный на Банк на (Банк на России) на в на целях на связывания на излишней на ликвидности на использует на депозиты, на в на которые, на в на частности, на коммерческие на банки на осуществляют на финансовые на вложения на [4].

Другая форма финансовых инвестиций – инвестиционный кредит -

основана на предоставлении целевого долгосрочного кредита, направленного на производственные цели, на характерных для кредитования условиях (платности, срочности, возвратности). Однако в отличие от производственных инвестиций банк не приобретает право на совместную хозяйственную деятельность или долевое участие. Инвестиционным кредитам свойственны высокие риски, для уменьшения которых банки предъявляют к заемщикам ряд дополнительных требований – финансовые гарантии надежных банков или правительства, высоколиквидный залог [12].

В на связи на со на сложностью на получения на производственных на инвестиций на практически на единственной на формой на получения на необходимых на финансовых на ресурсов на являются на реальные на инвестиции, на представляющие на собой на капитальные на вложения на в на производственную на деятельность. на Федеральный на закон на «Об на инвестиционной на деятельности на в на Российской на Федерации, на осуществляемой на в на форме на капитальных на вложений» на к на капитальным на вложениям, на относит на инвестиции, на осуществляемые на в на форме на нового на строительства, на реконструкции, на модернизации на производства, на технического на перевооружения на действующих на предприятий.

Соответственно реальные инвестиции составляют следующие группы:

- обязательные инвестиции, направленные на то, чтобы предприятие могло продолжать свою деятельность (например, изменение условий труда работников предприятия до соответствующих нормативных показателей, установленных законодательством; проведение экологической политики предприятия и т.д.);

- инвестиции, направленные на повышение эффективности деятельности предприятия и соответственно его конкурентоспособности, имеющие своей целью создание условий для снижения производственных затрат, осуществляемое посредством модернизации оборудования, совершенствования применяемых технологий, организации труда;

- инвестиции, направленные на расширение производства, позволяющие предприятию в рамках существующего производства увеличить его объ-

емы;

- инвестиции, направленные на организацию новых проектов, в результате которых организовывается производство совершенно новой продукции или услуг [12].

Кроме того, реальное инвестирование осуществляется в формах вложений в недвижимость, драгоценные металлы, интеллектуальные и имущественные права.

Доход на от на вложений на в на недвижимость на составляют на как на прирост на рыночной на стоимости, на так на и на арендная на плата. на Однако на такой на вид на инвестирования на эффективен на для на крупных на банков, на т.к. на отличается на значительным на сроком на окупаемости на и на соответственно на требует на значительных на долгосрочных на источников на для на инвестирования. на Инвестирование на в на драгоценные на металлы на также на не на подразумевает на получение на достаточно на быстрой на прибыли, на т.к. на увеличение на рыночной на стоимости на осуществляется на только на с на истечением на определенного на времени на [12].