Файл: Анализ факторов и резервов минимизации переменных и постоянных затрат коммерческого банка (на примере ПАО «Тольяттихимбанк»).pdf

Добавлен: 13.03.2024

Просмотров: 34

Скачиваний: 0

СОДЕРЖАНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА РАСХОДОВ КОММЕРЧЕСКОГО БАНКА

1.1. Расходы коммерческого банка: понятие, виды, структура

1.2. Методика анализа расходов коммерческого банка

ГЛАВА 2. АНАЛИЗ РАСХОДОВ ПАО «ТОЛЬЯТТИХИМБАНК»

2.1. Общая характеристика банка

2.2. Анализ динамики и структуры расходов банка

2.3. Влияние расходов на прибыль банка

Таким образом, проведенное во второй главе работы исследование позволяет сделать следующие выводы. Общие расходы банка в 2017 г. превысили показатель 2015 г. на 149,59 %, а показатель 2016 г. – на 87,21 %.

Большая часть расходов банка приходится в 2017 г. на расходы по операциям с иностранной валютой, драгоценными металлами и драгоценными камнями – 37,85 %, что существенно выше показателей двух предыдущих лет (на 28,92 пункта – показателя 2015 г. и на 32,38 пункта – показателя 2016 г.). В 2017 г. отмечается существенный рост удельного веса расходов по операциям с ценными бумагами – на 17,39 пункта относительно уровня 2015 г. и на 18,35 пункта – относительно уровня 2016 г. В то же время существенно снизился удельный вес прочих расходов банка, которые в 2017 г. составили 9,31 % от общей суммы расходов (на 39,15 пункта ниже, чем в 2015 г. и на 38?56 пункта – ниже, чем в 2016 г.).

Прибыль банка в 2017 г. на 43,40 % ниже, чем в 2015 г. и на 74,73 % ниже, чем в 2016 г. За счет роста расходов банка на 2033969 тыс.руб. прибыль банка сократилась на 2033969 тыс.руб.

ГЛАВА 3. ПУТИ СНИЖЕНИЯ РАСХОДОВ БАНКА

Контроль расходов – важнейшее направление менеджмента коммерческого банка.

Служба внутреннего контроля (СВК) организует свою деятельность в соответствии с принципами Базельского комитета в целях:

- обеспечения соблюдения всеми сотрудниками банка требований внутренних документов, а также требований российского законодательства и нормативных актов ЦБ РФ;

- обеспечения эффективности и результативности финансово-хозяйственной деятельности банка при совершении сделок, управления активами и пассивами, включая обеспечение сохранности активов.

В зависимости от объёма расходов банка должна строиться политика в контролируемой сфере деятельности, определяться количественный и профессиональный состав служащих отдела контроля расходов СВК. Необходимо отметить, что рентабельность такого подразделения в СВК зависит от объёма произведённых банком расходов. Чем крупнее банк, тем больше его затраты на содержание, тем больше акционеры заинтересованы в осуществлении независимой экспертизы действий своих менеджеров и контроле затрат.

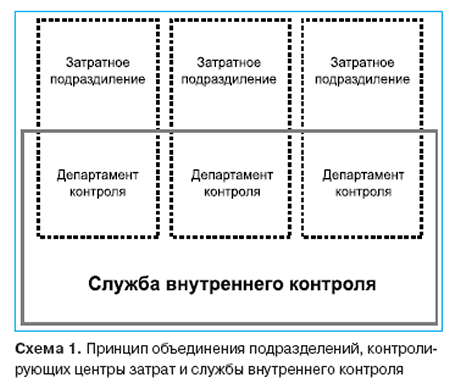

СВК может использовать информацию, поступающую от контролирующих подразделений, созданных внутри департаментов и в то же время обязано проверять их конкретную деятельность. В целях сокращения управленческих расходов и времени на принятие решений, касающихся оформления договоров и прохождения оплаты хозяйственных счетов в банке рационально принять решение об объединении подразделений по проверке неоперационных расходов в «Центрах затрат» и подразделения внутреннего аудита. Данный принцип изображён на схеме 1.

Подразделение контроля неоперационных расходов создано в СВК ещё и потому, что СВК имеет особый статус в банке, так как действует под непосредственным руководством совета директоров и независимо от остальных подразделений, что даёт возможность производить независимую оценку деятельности банка.

Рисунок 1. Принцип объединения подразделений, контролирующих центра затрат и службы внутреннего контроля

Основная цель создания подразделения контроля неоперационных расходов в банке - это сохранение и рациональное использование денежных ресурсов и имущества акционеров. Задача сотрудников СВК заключается в том, чтобы профессионально определить целесообразность затрат, эффективность потраченных средств, «промониторить» рынок и в случае необходимости дать предложения по снижению расходов. И ни в коем случае не нарушить технологический процесс приобретения товаров и услуг, тем самым остановив бизнес или администрирование в банке.

Последующий контроль, предпринимаемый аудиторами, оказывает определённое воздействие на менеджеров, участвующих в процессе расходования средств. Однако аудиторы не контролируют сам процесс и, таким образом, не могут на этапе подготовки расходов отследить риски и нарушения, возникающие в процессе приобретения товаров и услуг. В банке предлагается осуществлять предварительный контроль. Во многих случаях его невозможно «оцифровать», то есть точно определить полезность участия сотрудника СВК на стадии проработки документов, заключения договоров, оплаты счетов. Однако на многих сотрудников само участие в процессе расходования средств СВК оказывает необходимое, положительное для банка воздействие, что отражается на результатах экономии средств всего предприятия.

Выполнению вышеизложенных задач помогают разработанные следующие направления контроля.

1. Контроль при заключении договоров, счетов, заявок, служебных документов на материально-техническое обеспечение, в том числе на приобретение помещений, техники, сооружений, технического и банковского оборудования, вычислительной, информационной и другой оргтехники, средств связи, канцелярских, хозяйственных и бытовых товаров, полиграфической и иной PR-продукции и других товарно-материальных ценностей, согласование условий и сроков поставок и реализации материально-технических ценностей, согласование целесообразности и стоимости заключаемых договоров.

2. Контроль при заключении договоров, счетов, заявок, служебных документов на осуществление различного вида услуг, в том числе на выполнение строительных работ; эксплуатационных работ; хозяйственных услуг; типографских и PR- услуг; контроля услуг, связанных с охраной; согласования условий и сроков поставок услуг; согласования целесообразности и стоимости заключаемых договоров.

3. Осуществление контроля затрат при заключении договоров аренды (в том числе помещений) и лизинг.

4. Контроль за соблюдением подразделениями положений внутренних и внешних документов, регламентирующих вопросы хозяйственно-финансовой и материально-технической деятельности.

5. Контроль за наличием основания для включения подразделениями статей расходов в смету содержания банка.

6. Контроль за соблюдением тендерным комитетом условий обеспечения конкурентной среды, эффективного использования ресурсов подрядчиками.

Вся работа по обеспечению контроля заканчивается рекомендациями по снижению расходов.

Сотрудники СВК, осуществляющие контроль за расходами, должны обладать широким кругозором в области хозяйственной деятельности. Оптимальным считаем наличие в СВК специалистов, работавших ранее в подразделениях обеспечения бизнеса, строительных компаниях и профессионалов, разбирающихся в IT-технологиях.

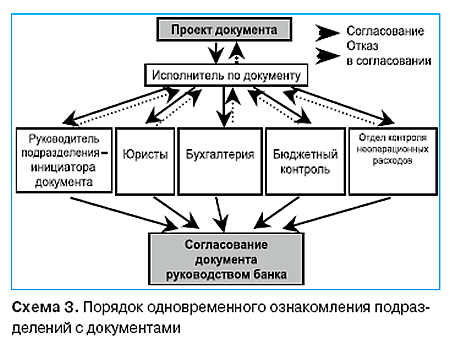

Существует две оптимальные схемы ознакомления с документами (договоры, счета) на этапе их согласования. Веерное ознакомление: перед подписанием документ (в копии) одновременно рассылается всем заинтересованным в предварительном ознакомлении подразделениям банка (рис. 2).

Рисунок 2. Порядок одновременного ознакомления подразделений с документами

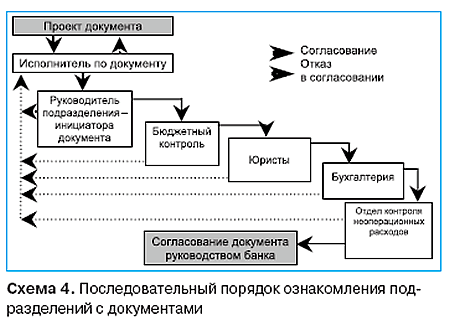

Последовательное ознакомление: перед подписанием с документом (в копии или оригинале) последовательно знакомятся все заинтересованные подразделения банка (рис 3).

В банке рационально выбрать схему последовательного ознакомления с документами. Последовательное ознакомление позволяет максимально подробно и эффективно получать информацию по рассматриваемому документу. При этом СВК как контролирующий орган банка получает полную историю о процессе рассмотрения документа, что позволяет производить объективный контроль за процессом рассмотрения документов как комплектно, так и поэтапно.

Рисунок 3. Последовательный порядок ознакомления подразделений с документами

Учитывая размеры банка и его затраты на содержание, можно определить, что регулярный контроль счетов осуществляется в том случае, если сумма по счёту равна или превышает 1 000 долл. США. Такой подход позволяет, не отвлекаясь на мелкие счета, более детально «мониторить» специализированный рынок товаров и услуг и более профессионально выдавать рекомендации по сокращению расходов или уменьшения рисков. И в то же время существующая в банке электронная система документооборота LOTUS NOTES позволяет в случае необходимости отследить историю и проконтролировать любой счёт независимо от его суммы. Следует отметить, что каждый банк должен сам устанавливать для себя рубеж контроля в зависимости от специфики, объёмов затрат и штатного расписания СВК.

Если у банка большой объём неоперационных расходов, немалый штат сотрудников, имеются объекты недвижимости, сложная иерархия управления и если руководство такой компании заинтересовано в сокращении расходов на содержание, в минимизации рисков при сотрудничестве с контрагентами, а также в чётком контроле за хозяйственной деятельностью, то создание отдела контроля расходов будет являться одним из самых эффективных способов для решения этих задач.

Выводы

В целях совершенствования процессов управления расходами банка рекомендовано создание в банке системы внутреннего контроля расходов. СВК может использовать информацию, поступающую от контролирующих подразделений, созданных внутри департаментов и в то же время обязано проверять их конкретную деятельность. В целях сокращения управленческих расходов и времени на принятие решений, касающихся оформления договоров и прохождения оплаты хозяйственных счетов в банке рационально принять решение об объединении подразделений по проверке расходов в «Центрах затрат» и подразделения внутреннего аудита.

ЗАКЛЮЧЕНИЕ

Расходы коммерческого банка – это затраты, понесенные в процессе осуществления его деятельности; расход – это использование денежных средств на производственную и не производственную деятельность. Группировка расходов банка осуществляется для того, чтобы можно было оценить финансовый результат и уровень прибыльности по каждому из направлений деятельности банка. Расходы коммерческого банка классифицируют следующим образом: операционные расходы; расходы по обеспечению функционирования деятельности банка; прочие расходы.

Управление расходами коммерческого банка направлено на оптимизацию структуры расходов, снижение расходов банка с целью обеспечения приемлемого уровня рентабельности банковских услуг. Управление расходами банка включает планирование и прогнозирование расходов; анализ фактического уровня расходов; разработку мероприятий, направленных на снижение расходов и оптимизацию их структуры.

Проведенный анализ показал, что общие расходы ПАО «Тольяттихимбанк» в 2017 г. превысили показатель 2015 г. на 149,59 %, а показатель 2016 г. – на 87,21 %.

Большая часть расходов банка приходится в 2017 г. на расходы по операциям с иностранной валютой, драгоценными металлами и драгоценными камнями – 37,85 %, что существенно выше показателей двух предыдущих лет (на 28,92 пункта – показателя 2015 г. и на 32,38 пункта – показателя 2016 г.). В 2017 г. отмечается существенный рост удельного веса расходов по операциям с ценными бумагами – на 17,39 пункта относительно уровня 2015 г. и на 18,35 пункта – относительно уровня 2016 г. В то же время существенно снизился удельный вес прочих расходов банка, которые в 2017 г. составили 9,31 % от общей суммы расходов (на 39,15 пункта ниже, чем в 2015 г. и на 38?56 пункта – ниже, чем в 2016 г.).

Прибыль банка в 2017 г. на 43,40 % ниже, чем в 2015 г. и на 74,73 % ниже, чем в 2016 г. За счет роста расходов банка на 2033969 тыс.руб. прибыль банка сократилась на 2033969 тыс.руб.

В целях совершенствования процессов управления расходами банка рекомендовано создание в банке системы внутреннего контроля расходов. СВК может использовать информацию, поступающую от контролирующих подразделений, созданных внутри департаментов, и в то же время обязано проверять их конкретную деятельность. В целях сокращения управленческих расходов и времени на принятие решений, касающихся оформления договоров и прохождения оплаты хозяйственных счетов в банке рационально принять решение об объединении подразделений по проверке расходов в «Центрах затрат» и подразделения внутреннего аудита.

СПИСОК ЛИТЕРАТУРЫ

- Конституция Российской Федерации. – М.: Норма, 2017.

- Гражданский кодекс Российской Федерации. – М.: Норма, 2017.

- Закон Российской Федерации «О Центральном Банке Российской Федерации (Банк России)» с изменениями и доп..

- Закон Российской Федерации «О банках и банковской деятельности в Российской Федерации» от 03.02.1996 г. / Справочно-поисковая система «Консультант».

- Банки и банковское дело. / Под ред. И.Т.Балабанова. - М.: Инфра-М, 2016. – 413 с.

- Банковское дело. / Под ред. В.И.Колесникова, Л.П.Кроливецкой. - М.: Инфра-М, 2015. – 312 с.

- Банковское дело /Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2016.

- Гамидов Г.М. Банковское и кредитное дело.- М.: ЮНИТИ, 2016.

- Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов/ Под ред. Л.Т. Гиляровской. – СПб: Питер, 2015.

- Миркин Я.М. Банковские операции.- М.: Инфра-М, 2015.

- Нестерова Т.Н. Банковские операции.- М.: Инфра – М, 2015.

- Управление деятельностью коммерческого банка / Под ред. О.И.Лаврушина. – М.: Финансы и статистика, 2014.

- Жарковская Е.П. Банковское дело. – М.: Омега, 2015.

- Ильясов С.М. Управление активами и пассивами банков // Деньги и кредит. - 2014. - № 5. - С.20-26.