Добавлен: 14.03.2024

Просмотров: 52

Скачиваний: 0

СОДЕРЖАНИЕ

1. Характеристика законодательства Российской Федерации о банкротстве

1.1 Эволюция законодательства о банкротстве РФ

1.2 Функционирование институтов несостоятельности в РФ

2. Характеристика банкротства страховых организаций

2.1 Финансовая устойчивость и диагностика состояния банкротства страховой компании

2.2 Общие вопросы банкротства страховой компании

2.3 Порядок принятия органом страхового надзора решения о назначении временной администрации

2.4 Ограничение полномочий исполнительных органов страховой организации

Арбитражный управляющий теперь работает не в одиночку. По закону эти частные предприниматели обязаны входить в одну из саморегулируемых организаций. Каждый арбитражный управляющий, кроме наличия страховых полисов, должен внести в компенсационный фонд своей организации не менее пятидесяти тысяч рублей. Компенсационный фонд тоже будет использоваться на возмещение убытков в случае неправильной деятельности арбитражных управляющих. Общий компенсационный фонд может быть использован в случае неправильной работы одного управляющего.

Саморегулируемая организация должна контролировать действия каждого своего арбитражного управляющего, и в случае, если он действует неправильно, она должна принимать к нему меры, вплоть до исключения из саморегулируемой организации. А исключение из саморегулируемой организации обязывает его уйти с предприятия.

Нормы Закона о банкротстве определяют, что арбитражный суд может назначить арбитражным управляющим физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, обладающее специальными знаниями и не являющееся заинтересованным лицом в отношении должника и кредиторов. Интересно, что арбитражным управляющим может быть только лицо, зарегистрированное в качестве индивидуального предпринимателя. В соответствии со ст. 2 ГК РФ предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицам[5]. С одной стороны, деятельность арбитражного управляющего содержит в себе признаки предпринимательской деятельности.

Это требующая государственной регистрации самостоятельная деятельность, осуществляемая с целью получения прибыли на свой риск и под свою ответственность.

Но правовое положение арбитражного управляющего как индивидуального предпринимателя имеет свои особенности. Оно обусловлено спецификой процедур банкротства и находит свое выражение в необходимости особого распределения предпринимательских рисков и осуществления арбитражным управляющим деятельности как от своего имени, так и от имени должника, как в интересах должника, так и в интересах кредиторов.

банкротство законодательство надзор страховой

2. Характеристика банкротства страховых организаций

2.1 Финансовая устойчивость и диагностика состояния банкротства страховой компании

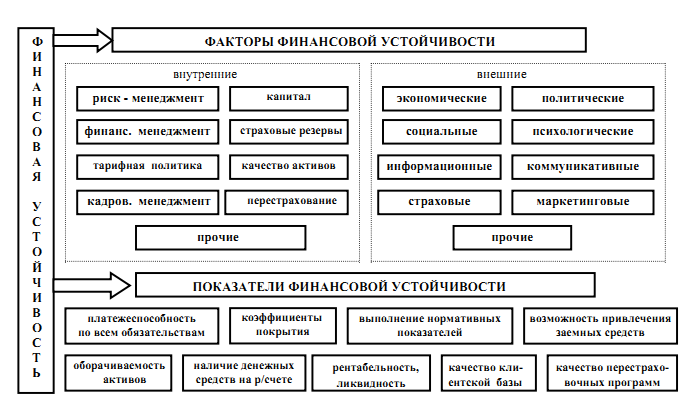

Факторами финансовой устойчивости компании представляются те явления: качественные и количественные, внутренние и внешние, которые воздействуют на состояние компании, определяют степень ее финансовой устойчивости или стадию финансового состояния. Степень финансовой устойчивости определяется множеством факторов. К ним относятся все явления политики, экономики, менеджмента, правового и налогового поля в широком смысле, а также абсолютные величины и динамика микроэкономических показателей, определяющих устойчивость компании, в качестве примера приведенные на рисунке 2.1.

Факторы, приведенные на рисунке 2.1., не ранжированы. Исходя из практики автора и практики страхового бизнеса, описанной в литературе и периодической печати, любой из них, в зависимости от воздействия тех или иных составляющих рисковой среды, может стать доминирующим в динамике финансового состояния страховой компании. Проявляется же их воздействие на финансовое состояние через показатели, с помощью которых можно в динамике оценивать степень финансовой устойчивости компании вплоть до ее перехода в иное качество и в сравнении с другими страховщиками.

Рис. 2.1 – Факторы финансовой устойчивости страховой компании

Можно выделить следующие стадии финансового состояния страховой компании таблица 2.1

Таблица 2.1 – Стадии финансового состояния страховой организации

|

Стадия Признак |

Устойчивое финансовое состояние |

Неустойчивое финансовое состояние |

Пограничное финансовое состояние (пороговое) |

Финансовая несостоятельность |

|

|

Санация (переходное) |

Банкротство (пороговое) |

||||

|

Платежеспособность |

нормальная |

переменная |

нет |

ограничена |

нет или ограниченна |

|

Ликвидность |

достаточная |

низкая, может увеличиваться |

низкая, может увеличиваться |

повышается |

низкая |

|

Адаптация к среде |

высокая |

средняя |

переменная |

высокая |

переменная |

|

Отклонения от финансовых нормативов |

нет |

Нерегулярные отдельные |

регулярные |

нерегулярные |

все |

|

Структура баланса |

здоровая |

нормальная |

требует реструктурирования |

требует реструктурирования |

реструктурирование |

1. Устойчивое финансовое состояние.

Характеризуется нормальной платежеспособностью, достаточным уровнем ликвидности, здоровым балансом, гибкой адаптацией к изменениям рисковой среды, отсутствием отклонений фактических показателей финансовой деятельности от нормативных (маржа платежеспособности, размещение страховых резервов, ограничение по максимальному риску, и т.д.).

2. Неустойчивое финансовое состояние.

Страховая компания сохраняет платежеспособность, в состоянии осуществлять страховые выплаты вовремя, но при этом нарушены нормативные требования, финансовый анализ свидетельствует о снижении ликвидности, ухудшились прогнозные показатели банкротства.

3. Пограничное финансовое состояние (пороговое).

Компания не в состоянии осуществлять страховые выплаты, платежи в бюджет и текущие платежи. Это состояние является пороговым, так как из него компания может выйти в санацию или в банкротство и, как следствие, изменить свое качественное состояние.

4. Финансовая несостоятельность.

Санация не выделяется автором как отдельная стадия, но отнесена в четвертую стадию, как возможное переходное состояние (возможно восстановление финансовой устойчивости). Страховая компания обладает теми же признаками неустойчивости, что и в пограничном состоянии, но, в силу изменения факторов финансовой устойчивости, изменился «вектор финансовой устойчивости» в сторону ее повышения.

Банкротство (пороговое).

За исключением возможных мировых соглашений нет ни одного признака финансовой устойчивости. Мировые соглашения могут заключаться только до фактического признания банкротства. На стадии внешнего управления, тем не менее, еще возможно сохранение фирмы. Более корректно с финансовой точки зрения говорить о несостоятельности, как крайней точке финансовой неустойчивости. По мнению автора под несостоятельностью следует понимать такое финансовое состояние, при котором страховая компания не способна адаптироваться к подвижной экономической среде, обеспечивать свои обязательства, реализовываться как страховщик в рыночной экономике и восстанавливать финансовую устойчивость. Результатом финансовой несостоятельности становится банкротство.

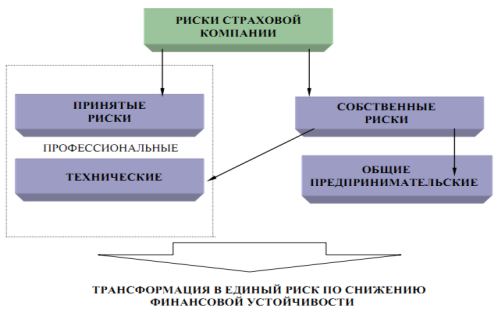

Страховым компаниям присущи все виды рисков, которые существуют и появляются в условиях рыночных отношений у каждого их участника. Поэтому, определяя финансовое состояние страховой компании: от устойчивого до несостоятельности в условиях риска, связанного со страховой защитой, следует учитывать трансформацию всех потенциальных рисков рыночной среды страховых компаний в единый риск по снижению финансовой устойчивости.

Риски страхователей также преобразуются в единый риск по снижению финансовой устойчивости страховых компаний при наступлении страховых случаев. Причем его не всегда можно назвать доминирующим для страховой компании.

Наряду с делением на управляемые и неуправляемые, соответственно, на внутренние и внешние, риски страховых компаний можно разделить еще на две группы: все риски, возникающие, как у любого субъекта экономики и принятые риски страхователей, рисунок 2.2.

Рис. 2.2 – Риски страховых компаний

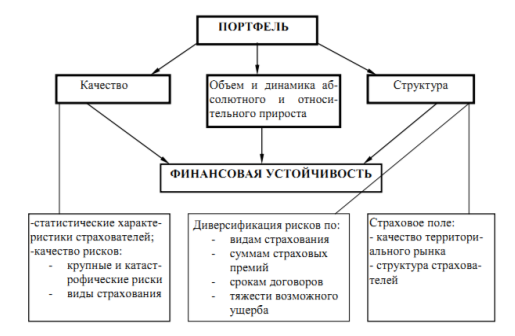

Составляющие страхового портфеля, как фактора финансовой устойчивости, представлены на рисунке 2.3.

Размер и структура тарифных ставок имеют значение не только как гарантия соответствия обязательств страховщиков их ресурсам.

Наличие разницы расчетной и реальной совокупности, для которой определен тариф, и порождающее «ошибку страховщика», позволяет предположить возможность компенсации этой ошибки при переходе на следующий количественный уровень совокупностей. Меры по формированию системы возможной санации страховых компаний, предложенные автором в третьей главе, в частности, формирование государственного страхового фонда компаний, призваны способствовать привлечению страхователей, увеличению страховых полей. Тогда будет возможна реализация закона больших чисел в масштабах совокупного страхового поля России, и в целях применения закона выборки можно будет считать страховую совокупность, динамичную по структуре, относительно стационарной, что актуально для массовых видов страхования, в настоящее время в большинстве – нерентабельных.

Рис. 2.3 - Влияние показателей страхового портфеля на финансовую устойчивость

2.2 Общие вопросы банкротства страховой компании

Мировой экономический и финансовый кризис оказал значительное влияние на российскую экономику. Обострились проблемы развивающегося страхового рынка РФ. Одной из проблем является ориентированность ряда компаний на увеличение объёма продаж без обеспечения должного контроля за финансовой устойчивостью.

Сокращение объёма собираемых премий при уменьшении страховых резервов, обеспеченных высоколиквидными активами, серьёзно ухудшило положение таких страховщиков. Большинство страховых компаний не имеют возможности достичь финансовой состоятельности и гарантировать финансовую стабильность страхователям.

В настоящее время количество российских страховых компаний имеет устойчивую тенденцию к сокращению. Даже у некоторых крупных компаний уровня топ-30 ощущается недостаток собственных средств. И они принимают решение о привлечении капитала, в том числе зарубежного.

Одним из множества показателей надёжности страховщика является его уставный капитал. С 2012 года по законодательству уставный капитал страховщика должен составлять 120 млн руб. В связи с этим многие компании предпочтут либо уйти с рынка, либо предпринять меры для слияния с коллегами.

Функции государственного надзора за страховой деятельностью в Российской возложены на Федеральную службу по финансовым рынкам (ФСФР) и Банк России. Ранее осуществлявшая надзор Федеральная служба страхового надзора (Росстрахнадзор) присоединена к ФСФР.

Орган страхового надзора способен первым определить признаки несостоятельности страховой компании, еще до того, как этот факт становится очевидным для большинства её кредиторов. Однако подать заявление о признании компании банкротом этот орган не вправе. Он может только принимать участие в процессе банкротства.

Обратиться в арбитражный суд с заявлением о банкротстве страховой компании может сам должник, конкурсные кредиторы, органы, уполномоченные на взыскание налогов и иных обязательных платежей, временная администрация, контрольный орган и профессиональное объединение страховщиков.

Основными законодательными актами системы правового регулирования несостоятельности (банкротства) страховых компаний являются Федеральный закон «О несостоятельности (банкротстве)» от 26.10.02г. и Федеральный закон «Об организации страхового дела в российской Федерации».

В соответствии с действующим законодательством страховая компания считается неспособной удовлетворить требования кредиторов по денежным обязательствам, если сумма требований кредиторов по денежным обязательствам и (или) обязательным платежам к страховой компании в совокупности составляет не менее 100 тыс. руб. и эти требования не исполнены в течение 14 дней со дня наступления даты их исполнения.

Основанием для назначения временной администрации и применения мер по предупреждению банкротства страховой организации являются:

Неисполнение или ненадлежащее исполнение в срок, установленный федеральным законом, договором страхования или вступившим в законную силу судебным актом, обязанности по осуществлению страховой выплаты или выплаты страховой суммы;