ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 20.03.2024

Просмотров: 83

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

СОДЕРЖАНИЕ

1.2 Определение системного подхода

1.3 Оценка инвестиционной привлекательности

1.4 Эффективность инвестиционного проекта

1.5 Методы оценки инвестиционного проекта

1.5.1 Срок окупаемости инвестиций.

1.5.2 Коэффициент эффективности инвестиций.

1.5.3 Дисконтирование денежных потоков.

1.5.4 Чистая текущая стоимость.

1.5.5 Рентабельность инвестиций.

Несмотря на перечисленные выше положительные аспекты в применении системного подхода, данный подход имеет также определенный недостаток, а именно возможность применения современного научного метода к управлению предприятием, поскольку система управления крупного предприятия очень сложна, и в связи с этим тяжело выявить множество внешних факторов влияющих на функционирование предприятия. Также невозможно выделить наиболее рациональное количество подсистем во внутренней среде предприятия. Границы установленных подсистем определить трудно, так как использование очень большого массива информации приведет к накоплению дорогостоящих и малопригодных данных, а слишком малого – к неполному решению проблем. Трудно определить вопросы, которые возникнут перед предприятием в будущем, определить массив информации, который будет необходим в будущих периодах времени. Даже если самое эффективное управленческое решение будет разработано, оно, возможно, будет нереализуемо. Несмотря на выявленные недостатки, системный подход дает возможность глубже понять особенности функционирования предприятия.

С целью осуществления объективного отбора подсистем, характеризующих показатель инвестиционной привлекательности, рассмотрим взгляды различных ученых на данную проблему. Так, эксперты рассматривают предприятие как сложную производственно-хозяйственную систему, которая состоит из большого количества взаимодействующих подсистем. Данные подсистемы могут быть структурированы по трем аспектам:

1 – структурные подразделения предприятия. Их структура, межфункциональные связи между ними формируют так называемую организационную структуру предприятия.

2 – происходящие на предприятии бизнес-процессы: планирование, проектирование, изготовление, реализация, управление качеством, ремонт, обслуживание, складирование и т.п. В зависимости от предприятия, его размеров, организации производства, ее масштабов данные процессы могут присутствовать либо все из указанных, либо несколько и т.п.

3 – имеющиеся функции управления на предприятии.

1.4 Эффективность инвестиционного проекта

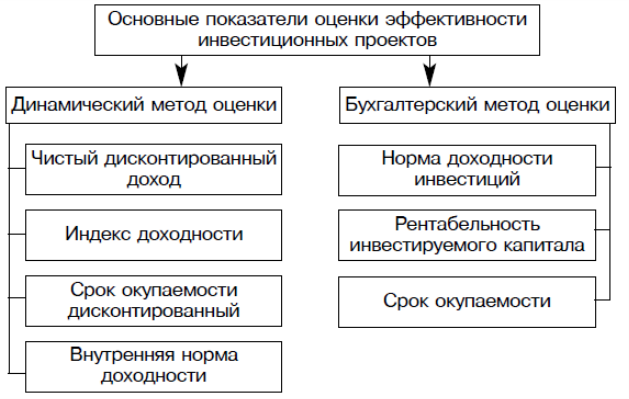

По мнению специалистов, выбор метода оценки эффективности инвестиционного проекта должен характеризоваться соответствием этого метода принципам измеримости, сравнимости, выгодности, согласованности интересов, платности ресурсов, неотрицательности и максимизации эффекта, системности, комплексности, неопровергаемости. При этом, например, А. М. Покровский основным методологическим принципом оценки эффективности инвестиционных проектов определяет принцип системности, объясняя это тем, что все инвестиционные проекты реализуются в рамках определенной внешней среды, характеризуемой комплексом экономических, социальных, политических, экологических факторов, поэтому именно взаимодействие субъекта инвестиционной деятельности с этими факторами и определяет степень эффективности конкретного проекта. Группировка важнейших критериев оценки эффективности инвестиционного проекта в зависимости от используемого метода оценки приведена на рисунке 1.

Рис. 1.

Основные показатели эффективности инвестиционных проектов в рамках динамического и бухгалтерского методов оценки Комментируя вышеприведенный рисунок, отметим, что в основе бухгалтерского метода оценки эффективности инвестиционных проектов лежит соотнесение планируемой величины доходов и затрат без учета момента их возникновения. В то же время, суть динамического метода заключается в сопоставлении денежных потоков инвестиционного проекта с учетом временного фактора. Однако ни один из используемых в рамках этих методов параметров не может в должной мере обеспечить соответствие принципу системности, который, как уже было отмечено, некоторыми специалистами определяется в качестве основы методологии оценки эффективности инвестиционных проектов. В этой связи наиболее целесообразным в условиях возрастающей турбулентности внешней среды бизнеса представляется использование сценарного анализа, направленного на формирование комплексной оценки воздействия ключевых параметров внутренней и внешней среды инвестиционного проекта, позволяя учитывать воздействие факторов неопределенности, возможной неполноты информации

, касающейся условий реализации инвестиционного проекта, которые могут обусловить возникновение негативных последствий для участников проекта. На данной основе формируется достаточно наглядное представление о различных сценариях процесса реализации инвестиционного проекта. В ходе сценарного анализа происходит формирование некого наиболее вероятного варианта развития ситуации — т.н. «базового сценария», в отношении которого осуществляются ключевые расчеты в отношении оценки будущей эффективности инвестиционного проекта. Помимо базового, в большинстве случаев формируются параметры еще для двух сценариев, которые называют «умеренно-оптимистическим» (в его рамках важнейшие параметры внешней среды инвестиционного проекта имеют несколько более высокие значения относительно базового варианта) и «умеренно-пессимистическим» (соответственно, анализируемые параметры внешней имеют значения ниже уровня базового сценария). После этого в отношении всех рассматриваемых сценариев формируются параметры экономической эффективности инвестиционного проекта. Алгоритм реализации сценарного подхода к оценке эффективности инвестиционного проекта может быть представлен следующим образом (рисунок 2).

Рис. 2.

Алгоритм реализации сценарного подхода к оценке эффективности инвестиционного проекта. При этом, чем более волатильной становится внешняя среда деятельности экономического субъекта, тем менее успешной становится процедура экспертной оценки вероятности реализации каждого из рассматриваемых в процессе анализа сценариев, так как уровень достоверности прогнозных оценок в долгосрочной перспективе значительно уменьшается. В подобном случае возникает необходимость расчета большего числа сценариев, которые имеют равнозначный характер и, как следствие, возникает объективная потребность в проведении дополнительных аналитических процедур, связанных с трансформацией комплекса полученных сценариев в единое видение ситуации, являющееся базой для принятия конкретных решений. При этом приобретающим все большую популярность инструментом формирования подобного видения является методология научного предвидения (форсайта). Форсайт как инструмент обычно связывают с процессами научного предвидения на базе задействования стратегического мышления, предназначенного для раскрытия расширенного диапазона доступных стратегических вариантов развития. Связанный с формированием знаний об альтернативных сценариев будущего, форсайт предназначен для повышения способности лиц, принимающих решения, расширять границы восприятия будущих вариантов развития событий. Что касается механизма форсайта инвестиционного проекта, то отметим, что получивший в настоящее время наибольшее распространение алгоритм осуществления форсайта заключается в последовательном выполнении следующих этапов:– первый этап — заинтересованные в форсайте лица формулируют цели и

задачи форсайта инвестиционного проекта, его тип, форму и методики проведения, приоритетные направления и временной горизонт, подбирается исполнитель, ответственный за проведение форсайта; – второй этап — осуществляется подбор экспертов по направлениям проведения форсайта (составление экспертных панелей), уровень профессиональной компетентности и осведомленности которых, в конечном итоге, определяют качество результатов форсайта; – третий этап — проводится анализ наиболее вероятных сценариев применительно к установленному временному горизонту форсайта с использованием той или иной методологии; – четвертый этап — происходит формирование проектов на основе выявленных в ходе форсайт-анализа «сигналов будущего»; – пятый этап — реализуется структурирование полученных результатов, составление сценариев реализации инвестиционного проекта. Отметим, что использование методологии форсайта позволяет осуществить комплексную оценку эффективности всего проекта в ракурсе изменения параметров внутренней и внешней среды, а не только финансовых аспектов инвестиционной деятельности. В частности, вероятность достижения целевых установок проекта и участвующих в его реализации сторон, внешние воздействия и сопутствующие эффекты анализируются вместе с соотношением затрат и финансовых результатов, что обеспечивает более широкий взгляд на оценку различных аспектов эффективности инвестиционного проекта.

1.5 Методы оценки инвестиционного проекта

Принятие инвестиционных решений - такое же искусство, как и принятие любых других предпринимательских (управленческих) решений. Здесь важна и интуиция предпринимателя, и его опыт, и знания квалифицированных специалистов. Определенную помощь могут оказать известные мировой и отечественной практике формализованные методы оценки инвестиционных проектов.

Существует несколько методов оценки инвестиционных проектов. Все они основаны на оценке и сравнении объема предполагаемых инвестиций и будущих денежных поступлений, обусловленных инвестициями.

1.5.1 Срок окупаемости инвестиций.

Одним из самых простых и широко распространенных методов оценки является метод определения срока окупаемости инвестиций. Срок окупаемости определяется подсчетом числа лет, в течение которых инвестиции будут погашены за счет получаемого дохода (чистых денежных поступлений).

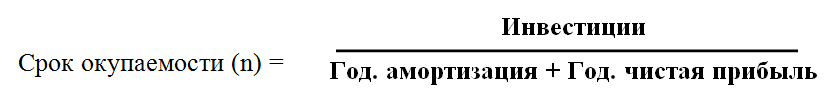

При равномерном распределении денежных поступлений по годам (Рисунок 3):

Рис. 3.

Если денежные доходы (прибыль) поступают по годам неравномерно, то срок окупаемости равен периоду времени (числу лет), за который суммарные чистые денежные поступления (кумулятивный доход) превысят величину инвестиций.

В общем виде срок окупаемости n равен периоду времени, в течение которого

где Pk - чистый денежный доход в год k, обусловленный инвестициями. Рассчитывается как сумма годовой амортизации в k-й год и годовой чистой прибыли за k-й год; I - величина инвестиций.

Метод расчета срока окупаемости наиболее прост с точки зрения применяемых расчетов и приемлем для ранжирования инвестиционных проектов с разными сроками окупаемости. Однако он имеет ряд существенных недостатков.

Во-первых, он не делает различия между проектами с одинаковой суммой общих (кумулятивных) денежных доходов, но с разным распределением доходов по годам.

Этот метод, во-вторых, не учитывает доходов последних периодов, т.е. периодов времени после погашения суммы инвестиций.

Однако в целом ряде случаев применение этого простейшего метода является целесообразным. Например, при высокой степени риска инвестиций, когда предприятие заинтересовано вернуть вложенные средства в кратчайшие сроки, при быстрых технологических переменах в отрасли или при наличии у предприятия проблем с ликвидностью основным параметром, принимаемым во внимание при оценке и выборе инвестиционных проектов, является как раз срок окупаемости инвестиций.