Добавлен: 03.05.2024

Просмотров: 61

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

СОДЕРЖАНИЕ

Глава 1. Налогообложение как элемент экономической культуры общества

1.1 Этапы возникновения налогообложения

1.2 Развитие налогообложения в России

Глава 2. Основные теории налогообложения и их роль в совершенствовании налогообложения

2.1 Основные черты классической теории налогообложения

2.2 Кейнсианская теория налогообложения

2.3 Неоклассическая теория налогообложения

2.4 Неокейнсианская теория налогообложения

Глава 3. Применение в Российской Федерации теоретических разработок в налогообложении

3.1 Современное состояние теории налогообложения в России

3.2 Недостатки действующей системы налогообложения и пути их решения

| Автономная некоммерческая организация высшего образования

| ||||

| | ||||

| КУРСОВАЯ РАБОТА | ||||

| По дисциплине «Макроэкономика» На тему: «Теория налогообложения» | ||||

| Группа Пм21Э371в | ||||

| Студент | | Ю.В. Максимова | ||

| | | | ||

| Преподаватель | | И.С. Потапова | ||

МОСКВА 2022 г.

СОДЕРЖАНИЕ

Введение 3

Глава 1. Налогообложение как элемент экономической культуры общества 4

1.1 Этапы возникновения налогообложения 4

1.2 Развитие налогообложения в России 9

Глава 2. Основные теории налогообложения и их роль в совершенствовании налогообложения 13

2.1 Основные черты классической теории налогообложения 13

2.2 Кейнсианская теория налогообложения 15

2.3 Неоклассическая теория налогообложения 18

2.3.1 Теория экономики предложения 19

2.3.2 Теория монетаризма 21

2.4 Неокейнсианская теория налогообложения 22

Глава 3. Применение в Российской Федерации теоретических разработок в налогообложении 23

3.1 Современное состояние теории налогообложения в России 23

3.2 Недостатки действующей системы налогообложения и пути их решения 25

Заключение 28

Список используемой литературы 29

Введение

Понятие налога в разные времена трактовалось по-разному и с момента появления имело несколько значений. В наше время этот термин содержится в Налоговом Кодексе и определяется вполне однозначно. Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежавших им на праве собственности, хозяйственного ведения или

оперативного управления денежных средств, в целях финансового обеспечения деятельности, государства и муниципальных образований [2]. Основные положения о налогах закреплены в Конституции. В соответствии со статьей 57 Конституции Российской Федерации, «каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положения налогоплательщиков, обратной силы не имеют».

В данной работе рассмотрены основные налоговые теории, которые разъясняют сущность налогообложения и их роль в совершенствовании налогообложения. Безусловно, это тема актуальна и в наше время, так как современное состояние налогообложения показывает, что не существует какой - либо одной теории, которая стала бы рецептом для всех государств в деле строительства налоговых систем. А многочисленные налоговые реформы в большинстве стран свидетельствуют о дальнейшем процессе развития налогов и налоговых систем в целом.

Целью курсовой работы является рассмотрение теоретических аспектов развития научных теорий налогообложения и их влияние на усовершенствование системы налогообложения.

Для реализации поставленной цели, нужно решить следующие задачи:

-

Определить предпосылки формирования теорий налогообложения; -

Выделить основные теории налогообложения; -

Оценить современное состояние налогообложения в России, возможные недостатки налогообложения и пути их решения.

Объектом исследования является налогообложение, а предметом исследования – теории налогообложения, а также их роль в совершенствовании налогообложения.

Для решения поставленных задач использовались такие труды, как: М. Блауга «Экономическая мысль в ретроспективе», где освящены основные взгляды представителей различных направлений, С.А. Бартенева «Экономические теории и школы», Я.С. Ядгарова «История экономических учений» и прочие. Из учебных пособий особенно хотелось бы выделить «Налоги и налогообложение» под редакцией Б.Х. Алиева, а так же «Основы налогового права» под редакцией А.В. Брызгалина. В целом, литературы посвященной научным взглядам разных школ достаточно много.

В качестве теоретической базы курсовой работы также было использовано единое окно доступа к информационным ресурсам и работы ведущих специалистов, были внимательно изучены и переработаны публикации современной периодической печати, монографии и учебные пособия.

Глава 1. Налогообложение как элемент экономической культуры общества

1.1 Этапы возникновения налогообложения

Налоги как основной источник образования государственных финансов через изъятие в виде обязательных платежей части общественного продукта известны с незапамятных времен. Причем налогообложение как элемент экономической культуры свойственен всем государственным системам как рыночного, так и нерыночного типа хозяйствования. В связи с этим о налогообложении можно говорить как о феномене человеческой цивилизации, как о её неотъемлемой части.

В развитии налогообложения можно выделить три периода, каждый из которых характеризуется теми или иными признаками и особенностями.

Первый период развития налогообложения, включающий в себя хозяйственные системы древнего мира и средних веков, отличается неразвитостью и случайным характером налогов. Именно на этом этапе налоги и механизмы их взимания возникают в зачаточном состоянии. Возникновение налогов относят к периоду становления первых государственных образований, когда появляется товарное производство, формируется государственный аппарат – чиновники, армия, суды. Именно необходимостью в содержании государства и его институтов и было обусловлено возникновение налогообложения.

Первоначально налоги существовали в виде бессистемных платежей, носящих преимущественно натуральную форму. Подданные несли повинности личного характера (барщина, участие в походах), а также уплачивали налоги продовольствием, фуражом, снаряжением для армии. В Римской империи и Афинах в мирное время налогов не было и их введение и взимание обуславливалось наступлением военного времени. По свидетельствам историков, персидский царь Дарий (IV в. до н.э.) брал налоги даже евнухами. Иными словами, формы налогообложения определялись общественной потребностью.

По мере развития и укрепления товарно-денежных отношений налоги постепенно принимают почти повсеместно исключительно денежную форму. Если прежде налоги взимались в основном на содержание дворцов и армий, на возведение укреплений вокруг городов, на строительство храмов и дорог, то со временем налоги становятся основным источником доходов для денежного содержания государства.

Одной из первых организованных налоговых систем, многие стороны которой находят отражение и в современном налогообложении, является налоговая система Древнего Рима. На ранних этапах развития Римского государства налоговые механизмы использовались исключительно для финансирования военных действий. Граждане Рима облагались налогами в соответствии со своим достатком на основании заявления о своем имущественном состоянии и семейном положении (прообраз декларации о доходах). Определение суммы налога (ценз) проводилось специально избранными чиновниками.

Развитие государственных институтов Рима объективно привело к проведению императором Августом Октавианом (63 года до н.э. – 14 года н.э.) кардинальной налоговой реформы, в результате которой появился самый первый всеобщий денежный налог, так называемый «трибут». Контроль над налогообложением стали осуществлять специально созданные финансовые учреждения. Основным налогом государства выступил поземельный налог. Налогами облагались также недвижимость, рабы, скот и иные ценности. Кроме прямых появились и косвенные налоги, например, налог с оборота – 1%, налог с оборота при торговле рабами – 4% и др. Уже в Римской империи налоги выполняли не только фискальную функцию, но и функцию регулятора тех или иных экономических отношений. Общее же количество налоговых платежей в Древнем Риме достигало более 2003.

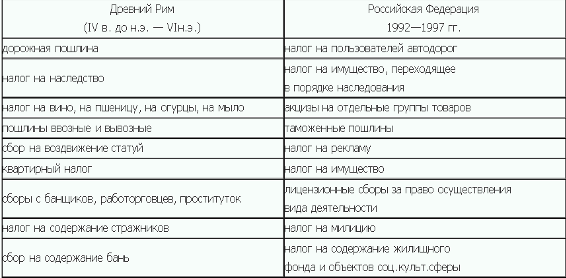

Последующие налоговые системы в основном повторяли в видоизмененном виде налоговые системы древности. Интересно отметить, что многие принципы определения объектов налогообложения и подходы по установлению тех или иных налоговых сборов сохранились до наших дней. Если сравнивать налоговые системы Древнего Рима и России в период 1992-1997 гг., то ряд платежей поражают своей схожестью (рис. 1).

Таблица 1 Налоговые системы Древнего Рима и России в период 1992-1997 гг

Римские сборы на содержание сборщиков налогов и на содержание тюрьмы для недоимщиков в современных условиях очень напоминает видоизмененное формирование фонда социального развития налоговой службы. К счастью, Россия не унаследовала такие экзотические римские налоги как сбор на золотой венок в качестве выражения цезарю верноподданнических чувств, сбор за ярлык для ослов или сбор за прикладывание печати. Интересно отметить, что известный афоризм «Деньги не пахнут» также связан с налогами. Это фразу произнес римский император Тит Флавий Веспасиан (9 – 79 гг.), который ввел налог на отхожие места. Так император ответил на вопрос – зачем ты берешь налог за это.

В Европе XVI–XVII вв. развитые налоговые системы отсутствовали. Повсеместно налоговые платежи имели характер разовых изъятий, причем периодически парламенты государств предоставляли правителям полномочия, в основном чрезвычайные, по взиманию тех или иных видов налогов. Сбором налогов занимались так называемые откупщики, которые выкупали установленные налоги у государства, внося сумму налога в казну полностью. Далее, заручившись государственными полномочиями и применяя принуждение посредством помощников и суботкупщиков, откупщик осуществлял сбор налога с населения, учитывая естественным образом и свою прибыль, которая достигала иной раз одной четвертой от цены откупа.