Файл: Коммерческие риски в современной торговле и пути их решения.pdf

Добавлен: 16.02.2024

Просмотров: 37

Скачиваний: 0

Таким образом, в настоящее время существует достаточно широкий перечень методов управления коммерческими рисками торговой организации, поэтому, выбирая способ снижения риска, необходимо учитывать его стоимость и целесообразность.

Глава 2. Анализ коммерческой деятельности торгового предприятия (на примере ООО «Элефант Сервис»)

Организационно – экономическая характеристика ООО «Элефант Сервис»

Общество с ограниченной ответственностью «Элефант Сервис» (далее ООО «Элефант Сервис») образовано в 2001 году на основании Гражданского кодекса РФ[14], Федерального закона «Об обществах с ограниченной ответственностью» и решения единственного Учредителя. Общество является юридическим лицом и осуществляет свою деятельность на основании законодательства Российской Федерации. Уставный капитал составляет 10 тысяч рублей.

Место нахождения ООО «Элефант Сервис»: Московская область, Люберецкий район, деревня Торбеево, д.48.

Общество является юридическим лицом, обладает полной хозяйственной самостоятельностью и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе; также имеет расчетный, валютный и иные счета в банках на территории России и за рубежом, самостоятельно выступает участником гражданского оборота, может выступать в качестве истца и ответчика в суде.

Сервисный Центр «Элефант Сервис» предлагает полный комплекс услуг по ремонту, диагностике и сервисному обслуживанию строительной техники и грузовых шасси [15](Приложение 3. Предмет деятельности ООО «Элефант Сервис»). Техцентр оснащен новейшим современным диагностическим и ремонтным оборудованием. Производственные помещения сервисной станции рассчитаны на одновременное обслуживание до 6 единиц крупногабаритной техники.

Организационная структура ООО «Элефант Сервис» выглядит следующим образом: (Рис. 2).

Генеральный директор

Водители спецтехники

Менеджер по продажам

Инженер-механик

Бухгалтерия

Рисунок 2. Организационная структура ООО «Элефант Сервис»

Работая в условиях жесткой конкуренции, экономической и политической нестабильности ООО «Элефант Сервис» направляет всю деятельность предприятия на получение максимальной прибыли.

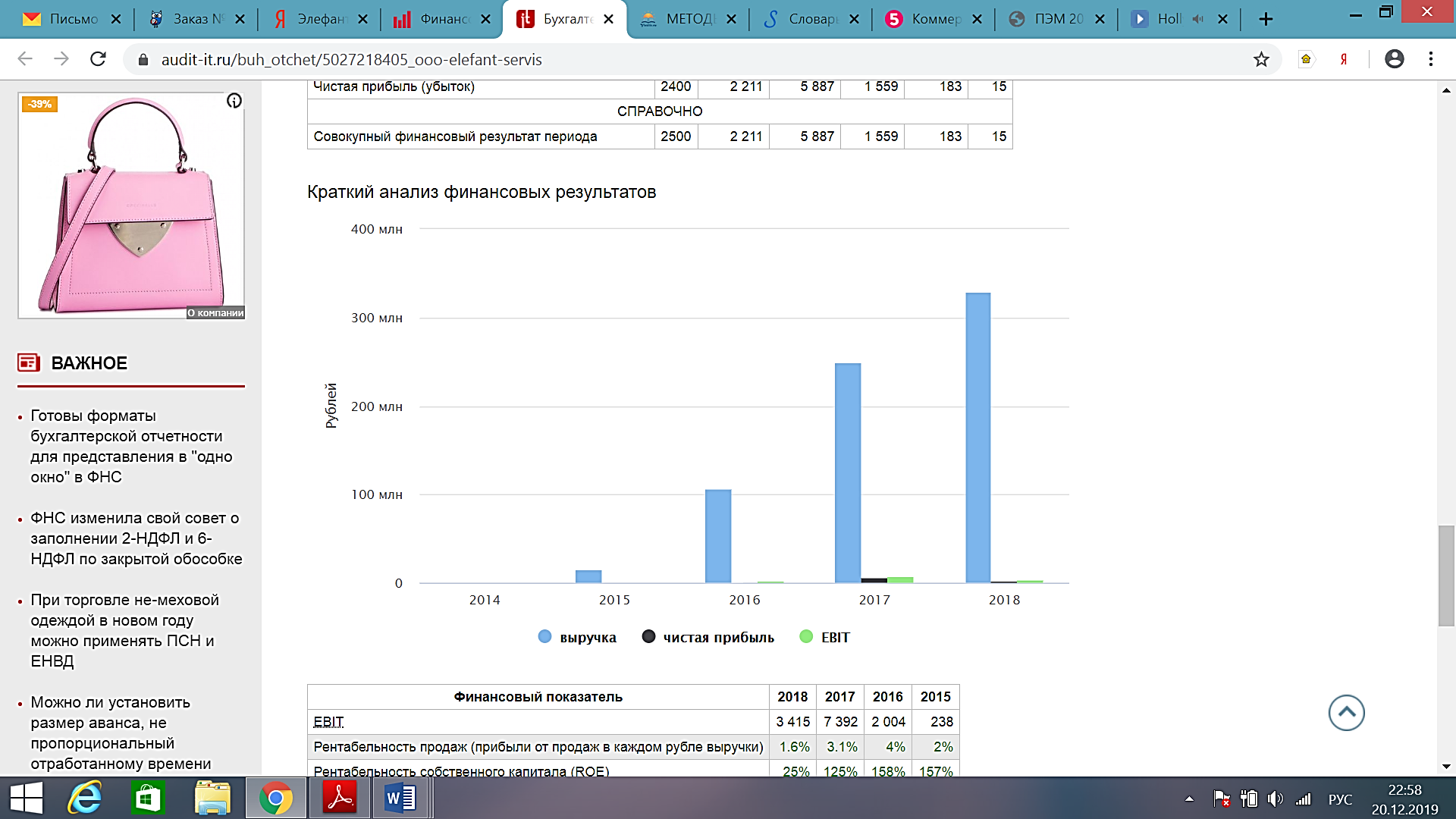

Анализируя основные показатели финансово-хозяйственной деятельности, отметим следующее.

Рисунок 3. Краткий анализ финансовых результатов ООО «Элефант Сервис»[16]

Начиная анализ с 2014 года, необходимо отметить постепенный и достаточно весомый рост выручки от продаж (975 тыс. руб. в 2014 году к 328, 815 млн. руб. в 2018 году) – что является положительным моментом деятельности организации. Данный показатель увеличился в связи с ростом объемов продажи продукции и услуг. Также стоит отметить негативный результат деятельности – снижение объемов чистой прибыли – на 3 676 млн. руб. в 2018 году по сравнению с 2017 годом. При этом также снизились такие показатели, как рентабельность продаж (на 1,5% в 2018 году), рентабельность собственного капитала (почти на 100% в том же году) и рентабельность активов (на 6,3%) (Приложение 3. Финансовые показатели деятельности организации ООО «Элефант Сервис»).

Стоит аналогичным способом изучить финансовое состояние рассматриваемой организации на рынке данного вида деятельности, то есть, по виду экономической деятельности "Техническое обслуживание и ремонт автотранспортных средств" (Таблица 2).

Таблица 2

Сравнение финансовых показателей ООО «Элефант Сервис» с отраслевыми

|

Показатель |

Значение ООО ««Элефант Сервис»» |

Средне-отраслевое значение |

|

1. Финансовая устойчивость |

||

|

1.1. Коэффициент автономии (финансовой независимости) |

0,09 |

0,4 |

|

1.2. Коэффициент обеспеченности собственными оборотными средствами |

0,01 |

0,3 |

|

1.3. Коэффициент покрытия инвестиций |

0,2 |

0,5 |

|

2. Платежеспособность |

||

|

2.1. Коэффициент текущей ликвидности |

1,1 |

1,6 |

|

2.2. Коэффициент быстрой ликвидности |

0,5 |

1,1 |

|

2.3. Коэффициент абсолютной ликвидности |

0,03 |

0,1 |

|

3. Эффективность деятельности |

||

|

3.1. Рентабельность продаж |

1,6 % |

5,1 % |

|

3.2. Норма чистой прибыли |

0,7 % |

3,2 % |

|

3.3. Рентабельность активов |

2,3 % |

10,1 % |

Финансовое состояние ООО "Элефант Сервис" на 31.12.2018 значительно хуже финансового состояния половины всех малых предприятий, занимающихся видом деятельности техническое обслуживание и ремонт автотранспортных средств (код по ОКВЭД 45.20). При этом в 2018 году финансовое состояние Организации ухудшилось.

Общая рентабельность больше 0% означит, что деятельность организации является прибыльной. Чем меньше общая рентабельность, тем меньше предприятие зарабатывает. В нашем случае, в 2018 году общая рентабельность значительно ниже среднеотраслевой – то есть, организация зарабатывает меньше многих своих конкурентов.

Рентабельность активов (капитала) показывает эффективность использования всего имущества предприятия. Повышение рентабельности активов свидетельствует о растущем спросе на продукцию фирмы. Норма коэффициента для торговли составляет 0-0,5. Рассчитанный коэффициент превышает норму, но все также ниже среднеотраслевого.

В сфере услуг приемлемой считается рентабельность продаж равная 15-20%, в оптовой и розничной торговле - 8.2%.[17] ООО «Элефант Сервис» необходимо работать над повышением уровня рентабельности продаж. Данной задачи можно достигнуть за счет грамотной маркетинговой политики, направленной на увеличение клиентской базы и обеспечение роста оборачиваемости товаров, а также за счет получения более выгодных предложений от поставщиков товаров (или субподрядчиков).

2.2. Анализ основных экономических показателей и коммерческих рисков деятельности организации

Источником информации для анализа основных экономических показателей деятельности ООО «Элефант Сервис» является бухгалтерский баланс, позволяющий оценить эффективность размещения капитала организации, его достаточность для текущей и предстоящей хозяйственной деятельности, оценить размер и структуру заемных источников, а также эффективность их привлечения. На основе показателей бухгалтерского баланса внешние пользователи могут принять решения о целесообразности и условиях ведения дел с данной организацией как с партнером; оценить ее кредитоспособность как заемщика; оценить возможные риски своих вложений; целесообразность приобретения акций данной организации и ее активов и другие решения.

Одним из показателей, характеризующих финансовое состояние организации, является ее платежеспособность, то есть возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства.[18] Оценка платежеспособности осуществляется на основе характеристики ликвидных текущих активов. Анализ платежеспособности и ликвидности очень близки, хотя второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Анализ ликвидности баланса проводится на основе сравнения показателей актива и пассива баланса, сгруппированных по степени ликвидности и срочности погашения обязательств.[19] Показатели актива группируются определенным образом (см. Приложение 4. Показатели, сгруппированные по степени ликвидности и по степени срочности обязательств).

Соответственно, представим показатели, характеризующие ликвидность баланса ООО «Элефант Сервис» рассчитанные за 2016-2018 гг. (Таблица 3). Ликвидность баланса считается абсолютной при выполнении следующих условий: А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Таблица 3

Анализ ликвидности баланса ООО «Элефант Сервис» за 2016 – 2018 гг.

|

Показатели |

Годы |

Абс. Отклонение, +/- |

Темп роста, % |

||||

|

2016 |

2017 |

2018 |

2016-2017 гг. |

2017-2018 гг. |

2016-2017 гг. |

2017-2018 гг. |

|

|

Активы, тыс. руб. |

|||||||

|

А1 |

615 |

746 |

30 |

131 |

-716 |

121,3 |

4,0 |

|

А2 |

1056 |

2148 |

3187 |

1092 |

1039 |

203,4 |

148,4 |

|

А3 |

612 |

838 |

1531 |

226 |

693 |

136,9 |

182,7 |

|

А4 |

5850 |

5853 |

14990 |

3 |

9137 |

100,1 |

256,1 |

|

Пассивы, тыс. руб. |

|||||||

|

П1 |

15441 |

9111 |

18545 |

-6330 |

9434 |

59,0 |

203,5 |

|

П2 |

302 |

450 |

985 |

148 |

535 |

149,0 |

218,9 |

|

П3 |

- |

- |

- |

- |

- |

- |

- |

|

П4 |

208 |

25 |

10 |

-183 |

-15 |

12,0 |

40,0 |

Баланс ООО «Элефант Сервис» характеризуется следующими неравенствами:

- 2016 год: А1≤П1, А2≥П2, А3≥П3, А4≥П4;

- 2017 год: А1≤П1, А2≥П2, А3≥П3, А4≥П4;

- 2018 год: А1≤П1, А2≥П2, А3≥П3, А4≥П4.

То есть, можно сделать следующий вывод – так как не выполняется за все 3 года уже как минимум первое неравенство (блок А1 должен быть больше или равен блоку П1), ликвидность баланса ниже абсолютной. В нашей ситуации, судя по сравнению наиболее ликвидных активов с наиболее срочными обязательствами, можно сказать о нехватке срочной ликвидности в размере (А1 – П1). Пути выхода из такой ситуации:

1) увеличение А1, т.е. перевод менее ликвидных активов в бол ее ликвидную форму;

2) снижение П1, т.е. договорное удлинение сроков погашения ближайших обязательств.

В связи с произведенными расчетами и заключенными выводами в виде отклонения ликвидности (а значит, и платежеспособности) организации от нормы, стоит рассмотреть риски, оказывающих влияние на экономическую деятельность организации в целом.

В современных экономических условиях хозяйствующий субъект постоянно находится в ситуации риска, связанной с выбором альтернативных решений, обладающих разными вероятностями их осуществления. [20]

В процессе хозяйственной деятельности организация сталкивается с различного рода рисками (экономическими, отраслевыми, правовыми и прочими внутренними и внешними факторами).

Обязательным этапом процесса управления риском является анализ, в процессе которого производится оценка риска. С риском ликвидности приходится сталкиваться большинству организаций. Он связан с возможностями организации своевременно и в полном объеме погасить имеющиеся на отчетную дату финансовые обязательства: кредиторскую задолженность поставщикам и подрядчикам, задолженность заимодавцам по полученным кредитам и займам, др.[21]

Проанализируем риск потери платежеспособности, используя методику, применяемую в риск-менеджменте. Предлагаемая методика основывается на оценке ликвидности бухгалтерского баланса, приеме финансового анализа. Путем последовательного сопоставления групп активов с соответствующими группами пассивов определяется тип состояния ликвидности баланса (см. Приложение 5. Взаимосвязь ликвидности бухгалтерского баланса и риска потери платежеспособности организации).

Исходя из произведенного анализа ликвидности организации (см. Таблицу 3), наблюдается недостаток наиболее ликвидных активов для покрытия срочных обязательств, а также недостаток собственных средств для покрытия долгосрочных вложений:

А1≤П1 характеризует зону допустимого риска – текущие платежи и поступления характеризуют состояние нормальной ликвидности баланса.[22] В данном состоянии у ООО «Элефант Сервис» существуют сложности оплатить обязательства на временном интервале до 3 месяцев из-за недостаточного поступления средств. В этом случае в качестве резерва могут использоваться активы группы А2, но для превращения их в денежные средства требуется дополнительное время.