Файл: Основные этапы формирования налогового учета в России (Понятие налогового учета)..pdf

Добавлен: 13.03.2024

Просмотров: 25

Скачиваний: 0

Делая выводы, можем отметить:

- что оно явно носило скоропалительный характер, что не могло не повлиять негативно на качество самого текста этого основополагающего в области налогообложения документа.

- кроме этого, пока не удалось решить одну из главных проблем: создать единую комплексную систему налогов в Российской Федерации, стабилизировать ее хотя бы в пределах одного финансового года, устранить противоречия в законодательных актах.

-и все же налоговая система еще содержит большое количество плохо собираемых налогов, осложняющих хозяйственную деятельность предприятий, способствующих уходу бизнеса в тень.

III этап (заключительный). Налоговый учет по всем налогам полностью урегулирован на законодательном уровне. Налоговый учет полностью независим от бухгалтерского учета. Все системы налогового учета по всем налогам государства сформированы. Налоговый учет по всем налогам подчинен единым правилам. Системы налогового учета имеют четко выраженную трехуровневую структуру. [9]

Для дальнейшего мероприятия по формированию налоговой системы, содействующей достижению высоких показателей роста российской экономики, можно предусматривать следующие приоритеты:

Во- первых создание условий, позволяющих России конкурировать на рынке капиталов и других инвестиционных ресурсов. Необходимо обеспечить достаточный уровень доходности на вложенные инвестиции, сопоставимый с уровнем доходности в других странах. Создания благоприятного налоговый режим способствует повышению рентабельности вложенного капитала, повышая тем самым относительную инвестиционную привлекательность и конкурентоспособность российской экономики.

Во- вторых выравнивание налоговой нагрузки между отраслями экономики. Необходимо обеспечить снижение налогового бремени в отношении этих секторов (за исключением производства подакцизных товаров) при некотором повышении нагрузки на сырьевой сектор.

В третьих выравнивание налоговой нагрузки между отдельными хозяйствующими субъектами, занимающимися одной и той же экономической деятельностью. Необходимо исключить возможность манипулирования положениями налогового законодательства для уклонения от уплаты налогов.

Глава 2. Характеристика налогообложения в Российской Федерации

2.1 . Системы налогового учета

Налоговый учет представляет собой систему регистрации и обобщения информации о совершаемых налогоплательщиком однородных операциях, приводящих к возникновению доходов или расходов, учитываемых в определенном положениями Кодекса порядке при исчислении налоговой базы текущего или будущих периодов.

Организация системы налогового учета подразумевает определение совокупности показателей, прямо или косвенно влияющих на размер налоговой базы, критериев их систематизации в регистрах налогового учета, а также порядка ведения налогового учета, формирования и отражения в регистрах информации об объектах учета. [1]

Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, т.е. применяется последовательно от одного налогового периода к другому.

Налоговый учет ведется по каждому налогу отдельно, но имеет свои практические особенности. Хотя общая модель системы налогового учета, с теми или иными допущениями применима к любому из существующих налогов России.

Налоговое право РФ рассматривается, как правило, с трех точек зрения: как отрасль (подотрасль) российского права, как отрасль юридической науки и как учебная дисциплина. И порядок ведения налогового учета по налогу устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Все изменение, при этом, касающиеся отдельных хозяйственных операций и объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства или применяемых методов учета. А любые изменения с начала нового налогового периода.

должны отражаться учетной политике для целей налогообложения и применять

В России налоговое право представляет собой совокупность правовых норм, регулирующих общественные отношения в сфере налогообложения.

Указанные общественные отношения (налоговые правоотношения) составляют предмет налогового права. Система таких отношений представляет собой совокупность следующих общественных отношений:

1. властных отношений по установлению, введению и взиманию налогов и сборов в РФ.

2. правовых отношений, возникающих в процессе исполнения соответствующими лицами своих налоговых обязательств по исчислению и уплате налогов или сборов.

3. правовых отношений, возникающих в процессе налогового контроля и контроля за соблюдением налогового законодательства.

4. правовых отношений, возникающих в процессе защиты прав и законных интересов участников налоговых правоотношений.

5. правовых отношений, возникающих в процессе привлечения к ответственности за совершение налоговых правонарушений.

Участниками, составляющими предмет правового регулирования налогового права общественных отношений в сфере налогообложения, выступают физические и юридические лица, в том числе:

- налогоплательщики, налоговые агенты, налоговые органы, финансовые органы, таможенные органы, органы налоговой полиции, органы внебюджетных фондов и др.

- органы, осуществляющие регистрацию организаций и индивидуальных предпринимателей, места жительства физического лица, учет и регистрацию имущества и сделок с ним(регистраторы), социальные учреждения, процессуальные лица, участвующие в мероприятиях налогового контроля и кредитные организации.

Объектом налогового права является аналитическое исследование общественных отношений в сфере налогообложения.

Также в налоговом праве выделяют два метода:

- публично-правовой метод (или метод власти и подчинения, авторитарный метод, императивный метод)

-гражданско-правовой метод(или диспозитивный метод, метод координации, метод автономии)

Так как отношения, регулируемые налоговым правом по большей части относятся к сфере публичного права, императивный метод правового регулирования применяется в налоговом праве более часто. Диспозитивный метод используется, например, при регулировании отношений по заключению договоров о предоставлении налогового и инвестиционного налогового кредита[4].

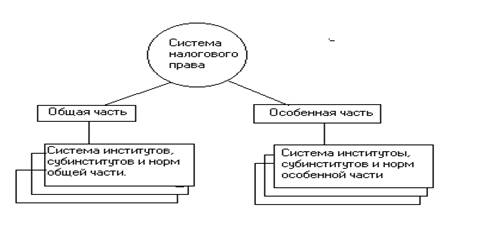

Нормы налогового права группируются в две части – общую часть и особенную часть:

Схема.1

В этой схеме отражены две части: общая и особенная.

Общая часть налогового права входят институты, которые содержат в себе положения, «обслуживающие» все или почти все институты особенной части. Это нормы, устанавливающие принципы налогового права, систему и виды налогов и сборов, права и обязанности участников отношений, регулируемых налоговым правом, основания возникновения, изменения и прекращения обязанностей по уплате налогов, порядок ее добровольного и принудительного исполнения, порядок осуществления налоговой отчетности и налогового контроля, а также способы и порядок защиты прав налогоплательщиков.

А особенная часть налогового права включает в себя нормы, регулирующие порядок взимания отдельных видов налогов.

Обе части налогового права в свою очередь представляют собой системы более низкого порядка, которые объединяют обособленные совокупности взаимосвязанных юридических норм.

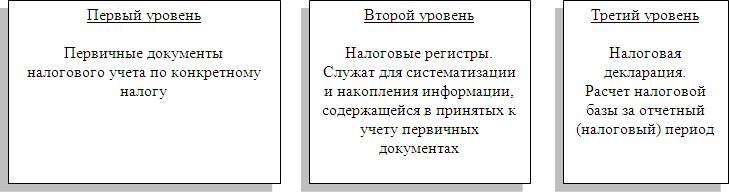

Налоговый учет в идеале имеет трехуровневую структуру:

I уровень – уровень первичных документов;

II уровень – уровень налоговых регистров;

III уровень – налоговая декларация по конкретному налогу.

Схема 2. Трехуровневый налоговый учет по налогу

Первый уровень налогового учета по налогу представляет собой совокупность первичных документов, на основании которых исчисляется налоговая база по налогу и налог. Это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объекте налогообложения. Подтверждение данных налогового учета определено ст. 313 НК РФ. Для налогового учета необходимо использовать или унифицированные формы первичных документов, или формы документов, разработанные самой организацией. Если организация использует собственные первичные учетные документы, то они должны содержать не менее семи обязательных реквизитов, и их форма должны быть утверждена приказом руководителя на основе принятой учетной политики организации. В связи с этим организация устанавливает перечень первичных документов по каждому налогу, их формы, правила оформления, а также ответственных лиц за правильность оформления, документооборота и их сохранность. В основном это накладные, счета фактуры, акты, расчетные ведомости, справки и кассовые документы.

Второй уровень образовывается на основании первого, который включает налоговые регистры по накоплению информации на основании первичных документов. Формы регистров не устанавливаются государством, но их создание закреплено законом. Регистры помогают систематизировать экономические и финансовые операции организации, что облегчает расчет налоговой базы и контроль за деятельностью организации.[5]

Регистры налогового учет ведутся в виде специальных форм на бумажных носителях, электронном виде и (или) любых машинных носителях. Формы регистров налогового учета в обязательном порядке должны содержать наименоваие, дату составления, измерители операции в натуральном (если это возможно) и

денежном выражении, наименование хозяйственных операций, подпись ответственного лица с расшифровкой подписи.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Третий уровень налогового учета- декларация.

Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.[5]

Она представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, в налоговый орган по месту учета налогоплательщика по установленной форме на бумажном носителе или в электронном виде в соответствии с законодательством Российской Федерации.

Со 2 сентября 2010 года на основании изменений, внесенных пункт 8 статьи 1 федерального закона от 27.07.2010 г. № 229-ФЗ действует редакция статьи 34.2 НК РФ. Изменения касаются налоговых форм. Формы налоговых деклараций и порядок их заполнения утверждает ФНС РФ. Но вместе с тем все налоговые формы, принимаемые ФНС России, должны быть согласованы с Министерством финансов. Введение в действие и официальное опубликование требует регистрации новых документов в Минюсте России. [5]

2.2. Классификация налогового учета в России

Под налогом в соответствии с частью первой ст.8 Налогового кодекса Российской Федерации понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств и целях финансового обеспечения деятельности государства и (или) муниципальных образований.

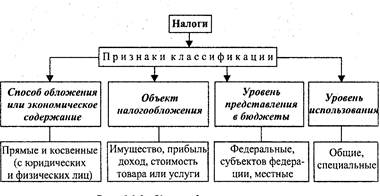

Многообразие существующих налогов вызывает необходимость их классификации (разделения на виды) на определенной основе. В зависимости от экономического содержания налогов, объекта налогообложения, уровня представления и использования налоги можно классифицировать по некоторым группам.

Схема 3. Классификация налогов в РФ

- По способу обложения, или по экономическому содержанию, налоги делятся на прямые и косвенные.

- Прямые –это которые взимаются непосредственно из доходов и уплачиваются непосредственно хозяйствующими субъектами и прямо пропорциональны платежеспособности. Прямые налоги взимаются непосредственно в фиксированной сумме с дохода или с имущества налогоплательщика, так что он ощущает их в виде недополучения дохода. К прямым налогам относятся подоходный налог с физических лиц, налог на прибыль корпораций, имущественные, земельные налоги и др.;