Файл: 5. Наиболее характерная особенность развития рынка природного газа. Методика определения цен на природный газ.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 17.03.2024

Просмотров: 30

Скачиваний: 1

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Наиболее характерная особенность развития рынка природного газа. Методика определения цен на природный газ.

Ценообразование на нефть и нефтепродукты.

Виды финансовых рисков нефтегазовых корпорации.

5. Наиболее характерная особенность развития рынка природного газа. Методика определения цен на природный газ

Природный газ обладает рядом преимуществ по сравнению с другими видами топлива и сырья:

стоимость добычи природного газа значительно ниже, чем других видов топлива;

производительность труда при его добыче выше, чем при добыче нефти и угля;

отсутствие в природных газах оксида углерода предотвращает возможность отравления людей при утечках газа;

при газовом отоплении городов и населенных пунктов гораздо меньше загрязняется воздушный бассейн;

при работе на природном газе обеспечивается возможность автоматизации процессов горения, достигаются высокие КПД;

высокие температуры в процессе горения (более 2000° С) и удельная теплота сгорания позволяют эффективно применять природный газ в качестве энергетического и технологического топлива.

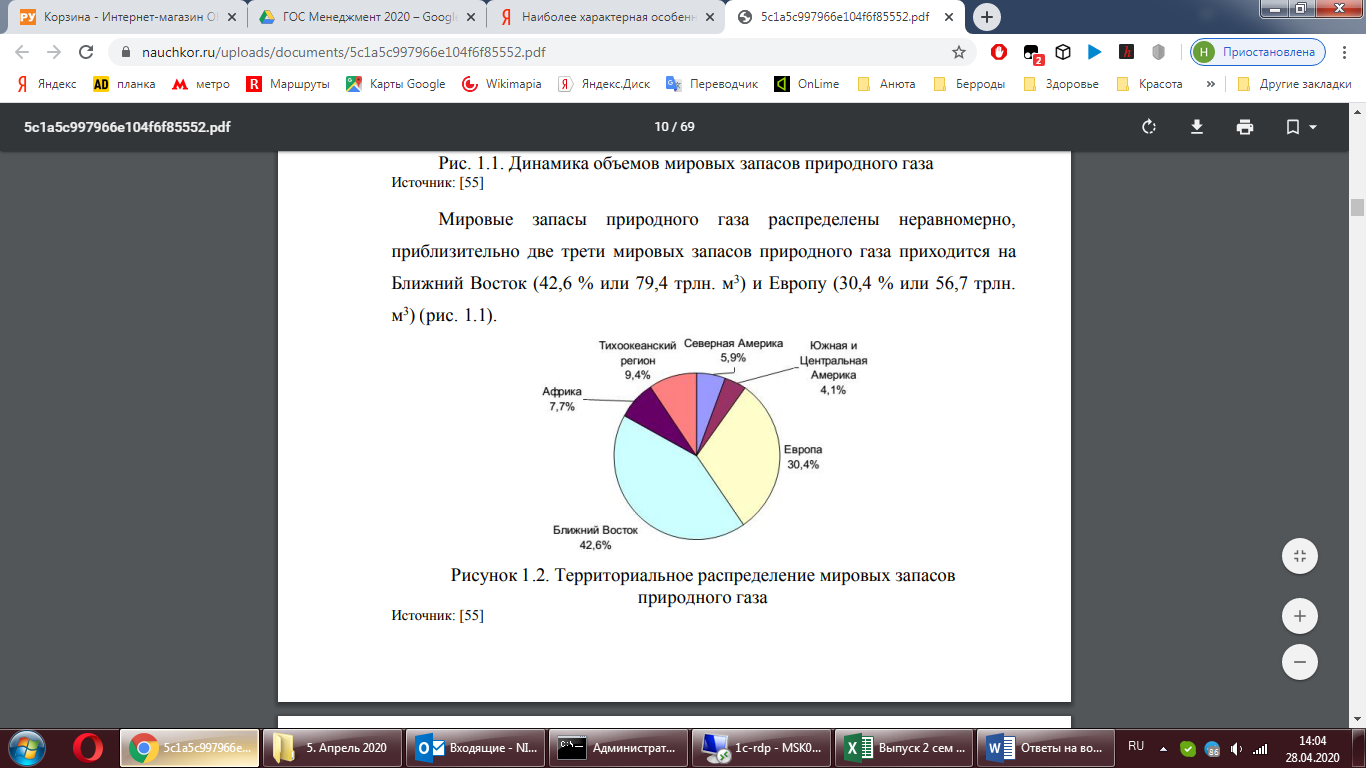

Мировые запасы природного газа распределены неравномерно, приблизительно две трети мировых запасов природного газа приходится на Ближний Восток (42,6 % или 79,4 трлн. м 3) и Европу (30,4 % или 56,7 трлн. м 3).

Территориальное распределение мировых запасов природного газа

Мировой рынок природного газа структурно делится на рынок сбыта природного газа и рынок распределения природного газа. Мировой рынок природного газа является важной подсистемой энергоресурсного обеспечения экономики, состоящей из производителей газа, газосбытовых компаний, газораспределительных организаций, операторов инфраструктуры (газотранспортные организации) и потребителей газа. Однако, исходя из общих характеристик рынка природного газа, можно сделать вывод, что рынок состоит из газового рынка трубопроводов и рынка сжиженного природного газа (СПГ).

До недавнего времени международные рынки газа носили ярко выраженный региональный характер. Сформировались три крупных региональных рынка: европейский, североамериканский и рынок в Юго- Восточной Азии. Особенностью региональных газовых рынков на протяжении всей истории их развития является их относительная изолированность друг от друга, что обусловлено особенностями доминирующей в мире трубопроводной транспортировки. Традиционно трубопроводная торговля газом была сконцентрирована внутри 13 макрорегионов мира. Однако развитие межрегиональной торговли газом – как по трубопроводам, так и в виде СПГ – разрывает эту региональную монополию.

Глобальный рынок газа и в настоящее время регионально фрагментирован. В настоящее время в мире функционирует несколько крупных региональных газовых рынков, среди которых можно выделить 3 рынка которые являются сформировавшимися: это Североамериканский, Европейский и Азиатский, а другие 5 рынков характеризуются как формирующиеся: это рынок СНГ, Центральная и Южная Америка, Ближний и Средний Восток, Австралия и Океания, Африк. Фактор «глобальности» в развитии физического рынка природного газа заключается в том числе и во все большем охвате новых игроков. Так, все существенную роль в торговле природным газом начинают играть «нетрадиционные» развивающиеся рынки – АТР, Восточная Азия, Африка, Ближний и Средний Восток.

Важной особенностью большинства рынков газа является механизм ценообразования, который во многом обусловлен способом его транспортировки. Передача газа от места производства до места потребления, как правило, очень дорогостояща по сравнению со стоимостью самого товара и характеризуется значительной экономией на масштабах. Эти особенности проявляются на конечном этапе сбыта.

В большинстве теорий абсолютно исключается идея установления цен на газ (или любой другой сырьевой товар) ниже уровня экономических затрат на добычу (производство) или ниже себестоимости добычи и транспортировки до конечного потребителя, что происходит во многих странах. Иными словами, эти теории не допускают государственного субсидирования газодобычи.

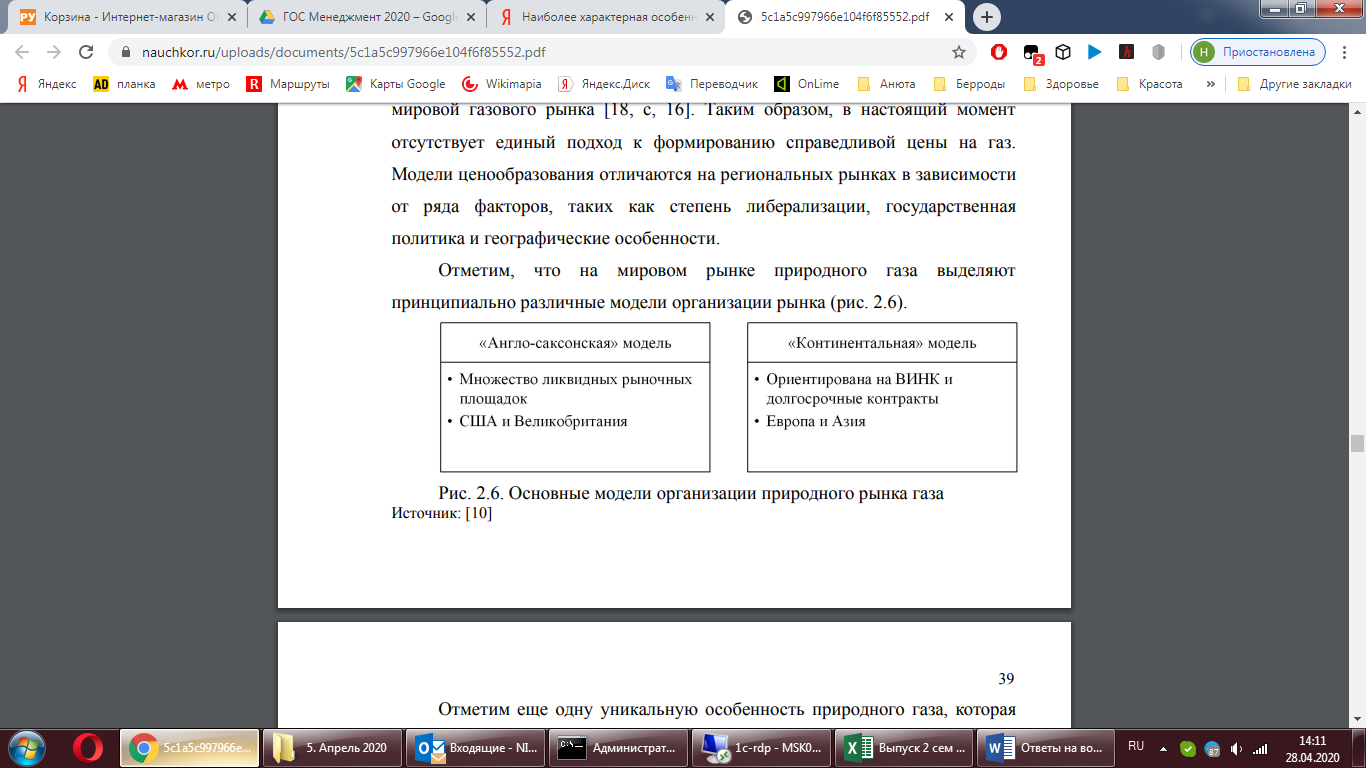

Отметим, что на мировом рынке природного газа выделяют принципиально различные модели организации рынка

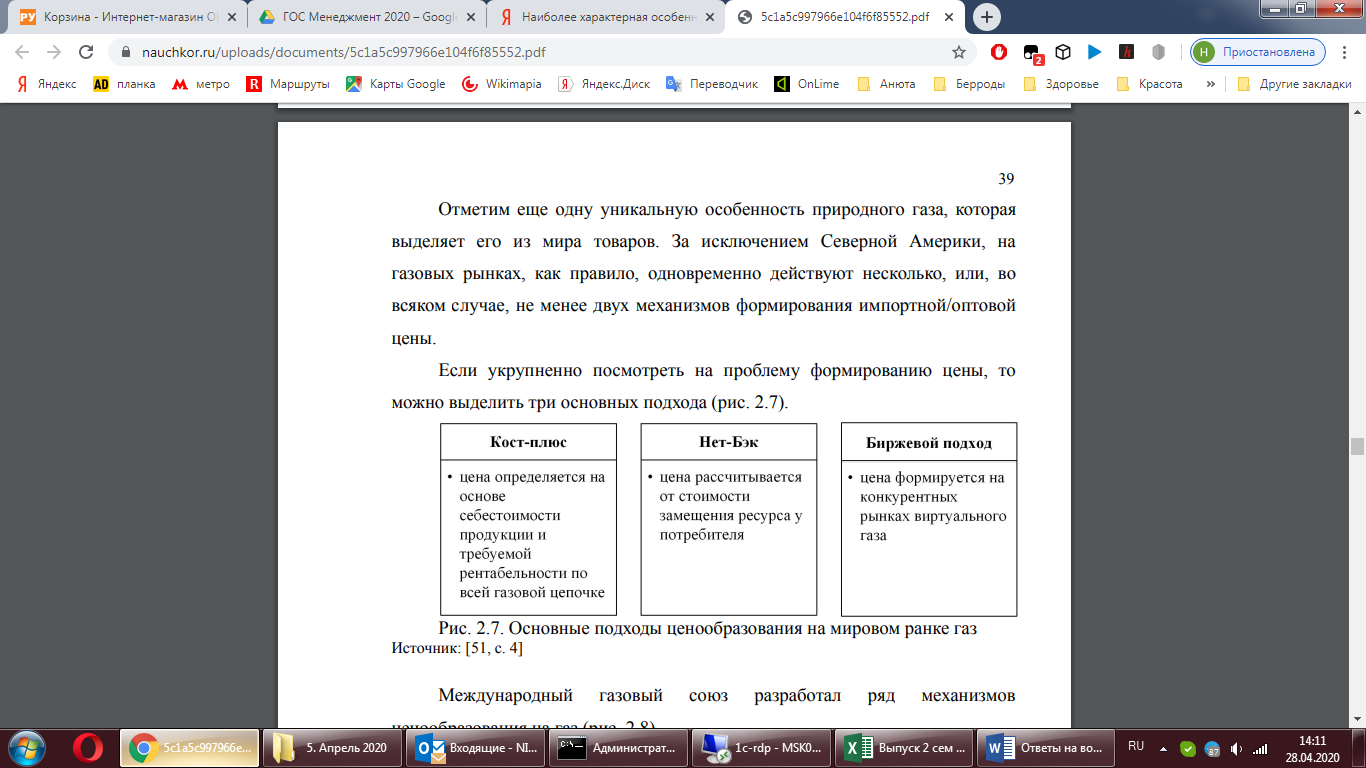

Отметим еще одну уникальную особенность природного газа, которая выделяет его из мира товаров. За исключением Северной Америки, на газовых рынках, как правило, одновременно действуют несколько, или, во всяком случае, не менее двух механизмов формирования импортной/оптовой цены.Если укрупненно посмотреть на проблему формированию цены, то можно выделить три основных подхода

Международный газовый союз разработал ряд механизмов ценообразования на газ:

1. Скользящая цена на нефть: привязка цен, обычно через базовую цену и оговорки о скользящих ценах, к конкурентным видам топлива –

обычно к сырой нефти, газойлю (дизельному топливу) и/или мазуту. В некоторых случаях могут использоваться цены на уголь.

2. Конкуренция внутри газовой отрасли: цена зависит от соотношения спроса и предложения – конкуренции внутри газовой отрасли. При этом торговля осуществляется в разные периоды времени (ежедневно, ежемесячно, ежегодно или в течение более длительных периодов) – в реальных хабах (таких как Хенри Хаб в США) или в фиктивных (виртуальных) хабах (таких как Национальная точка балансировки в Великобритании). При заключении долгосрочных контрактов цена определяется с помощью индексов газовых цен.

3. Двусторонняя монополия: цена определяется по итогам двусторонних переговоров и соглашений между крупным продавцом и крупным покупателем, причем цена фиксируется на определенный период – обычно на один год. В этом случае может быть подписан письменный договор, но зачастую имеется устная договоренность на уровне правительства или государственной компании (монополии).

4. Цена продажи привязывается к конечному продукту за вычетом транспортных расходов: цена, назначаемая поставщиком газа, зависит от цены, получаемой покупателем за производимый этим покупателем конечный продукт. Это может происходить в тех случаях, когда газ используется в качестве исходного сырья в химических предприятиях, таких как заводы по производству аммиака или метанола, и в качестве главной компоненты стоимости.

5. Регулирование: себестоимость обслуживания. Цена определяется или утверждается регулирующими властями или министерством, но уровень цен устанавливается для покрытия «себестоимости обслуживания», включая возврат инвестиций и разумную норму прибыли.

6. Регулирование: социальное и политическое. Цена нерегулярно устанавливается на основании социально-политических факторов – возможно, министерством, в ответ на потребность компенсировать растущие издержки или увеличить доходы государственной казны.

7. Регулирование: ниже себестоимости. Цена сознательно устанавливается ниже средней стоимости производства и транспортировки газа. Часто это принимает форму государственных субсидий местному населению.

8. Цена не устанавливается: добываемый газ либо сжигается, либо бесплатно поставляется промышленности и населению – возможно, в качестве исходного сырья для химических предприятий и заводов, производящих удобрения. Это может быть связанный газ (получаемый при добыче нефти и других жидких ископаемых), считающийся побочным продуктом.

Первые два подхода обычно используются при установлении цен на газ, продаваемый на мировых рынках, тогда как другие категории чаще используются при ценообразовании на внутренних рынках.

11. Ценообразование на нефть и нефтепродукты

Способы ценообразования для нефти и нефтепродуктов при поставках на экспорт и для внутреннего рынка очень похожи и могут быть описаны одинаковым образом:

• вид товара;

• направление отгрузки и валюта (экспорт и доллары или внутренний рынок и рубли);

• способ формирования цены:

◦ фиксированная (без использования котировок);

◦ по котировкам:

▪ вид котировки и единица (тонна или баррель);

▪ вид товара;

Нефть и нефтепродукты являются «классическими» группами товаров, основные правила оптовой торговли которыми складывались в течении многих десятилетий в условиях открытых рынков (прежде всего в Западной Европе и США). В настоящее время эти правила закрепились в стандартных условиях поставки, оплаты и ценообразования торговых контрактов, которыми оформляются договоры и сделки по поставке нефти и нефтепродуктов как на внутренний рынок, так и на экспорт. Условия поставки в как на внутреннем рынке, так и при экспортных поставках в целом описываются правилами ИНКОТЕРМС.

В настоящее время основным ориентиром для цен на нефть и нефтепродукты при экспортных поставках являются результаты биржевых торгов. Торги на нефть и нефтяные фьючерсы проводятся на нескольких крупных биржевых площадках, но экспортеров из России и стран бывшего СССР интересуют только результаты торгов в Европе и Азии, куда в основном и осуществляются поставки. Результаты торгов нефтью и нефтепродуктами и цены, которые сложились в результате этих торгов публикуются несколькими специализированными информационными агентствами. Наиболее популярное и известное из них — агентство «PLATTS» которое публикует актуальные биржевые цены (котировки). Котировки агентства «PLATTS» (в долларах США за одну тонну или баррель) сейчас считаются «официальными» и цены конкретных контрактов поставки нефти и нефтепродуктов часто привязаны именно к ним. Котировки публикуются с детализацией по нескольким основным видам (сортам) нефти и нефтепродуктов (дизельное топливо, авиационное топливо, топочный мазут и т. п.) и по базисам поставки. Под базисами поставки условно можно считать регионы, в которые осуществляется поставка, так для Европы это могут быть акватория Средиземного моря (MED), акватория Северного и Балтийского морей (NWE) и акватория вокруг порта Роттердам (ARA). Внутри России также проводятся биржевые торги нефтью и нефтепродуктами (на биржах в Санкт-Петербурге и в Москве), но пока в силу закрытости внутреннего рынка и небольшой доли объема биржевых торгов относительно объема рынка в целом, их результаты являются лишь одним из факторов ценообразования. Несмотря на это, в России также появились информационные агентства, которые занимаются публикацией нефтяных котировок, например, это агентство «Аргус» (www.argus.ru). Эти котировки (в рублях за одну тонну) учитывают кроме результатов биржевых торгов и фактические отпускные цены по крупным внебиржевым контрактам. Котировки внутреннего рынка также публикуются с детализацией по видам (сортам) нефти и нефтепродуктов и по базисам поставки. Но под базисами поставки в данном случае (опять же условно) можно понимать крупные узлы отгрузки, например, это может быть группа Уфимских заводов или Володарская ЛПДС под Москвой.

На внутреннем рынке в настоящее время преобладает фиксированное ценообразование, когда цена партии нефти или нефтепродуктов заранее зафиксирована в контракте. При поставках на экспорт в основном используется ценообразование по котировкам. Однако в последние годы наметилась тенденция использования ценообразования по котировкам и для внутреннего рынка. Фиксированное ценообразование не вызывает проблем в понимании, планировании и реализации в автоматизированном учете, но ценообразование по котировкам гораздо сложнее как в планировании, так и в его реализации в системах учета оптовой торговли. Так, например, из-за длительных сроков транспортировки нефти и нефтепродуктов и различных базисов поставки по закупке и продаже в условиях «плавающих» котировок приходиться страховать риски снижения котировок (хеджироваться).

24. Виды финансовых рисков нефтегазовых корпорации

Для нефтегазовых компаний данная проблема остается актуальной и на сегодняшний день: отрасль все еще испытывает последствия крупнейшего кризиса в мировой экономике за последние 75 лет. Компании нефтегазовой отрасли оказались подвержены влиянию сложившейся в мире экономической ситуации, на фоне которой возникли риски. Практически все из имеющихся рисков имеют долгосрочный характер.

Простым инструментом, который дает возможность наглядно представить основные риски для нефтегазовой отрасли является диаграмма «Эрнст энд Янг» ( рис.1).

Диаграмма «Эрнст энд Янг

В центральную область диаграммы помещены риски, которые имеют наибольшее значение для ведущих компаний нефтегазовой отрасли в следующем году. Стрелки обозначают прогнозируемое изменение уровня риска к 2014 году.

Диаграмма разделена на четыре сегмента в соответствии с моделью Ernst & Young Risk Universe TM (вселенная рисков). Риски несоответствия законодательным требованиям связаны с политикой, правовыми вопросами, нормативным регулированием и корпоративным управлением. Финансовые риски возникают в результате нестабильности рынков и реального сектора экономики. Стратегические риски обусловлены характером взаимодействия с клиентами, конкурентами и инвесторами. И, наконец, операционные риски оказывают влияние на процессы, системы, персонал и цепочку создания стоимости компании в целом.

Ниже представлен перечень наиболее значимых рисков, с которыми сталкиваются российские нефтегазовые компании.