Файл: Отчет по учебной практике пм. 03Проведение расчетов с бюджетом и внебюджетными фондами.docx

Добавлен: 18.03.2024

Просмотров: 50

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Налоговая ставка (норма налогового обложения) - величина налоговых начислений на единицу измерения налоговой базы. Ставка налога может устанавливаться в абсолютном размере (например, рублей на тонну нефти; рублей за сотку земли) или в процентах к налоговой базе, или быть комбинированной. Как уже отмечалось, процентные ставки могут быть: пропорциональными, прогрессивными, регрессивными.

Порядок исчисления налога – определенные правила исчисления и внесения суммы налога в соответствующий бюджет (валюта, механизм платежа, формы уплаты налога).

Налоговые льготы — это полное или частичное освобождение от уплаты налога, предоставленное налоговым законодательством, а также иное смягчение налогового бремени для налогоплательщика.

Налоговые льготы можно разделить на следующие группы:

– льготы для физических лиц или/и организаций;

– общеэкономические налоговые льготы;

– внешнеэкономические налоговые льготы;

– социальные налоговые льготы и др.

Основные формы налоговых льгот представлены в таблице 1.3.

Таблица 1.3 – Основные формы налоговых льгот

| Форма | Пояснение |

| Изъятие | Выведение из-под налогообложения отдельных предметов (объектов) налогообложения; освобождение от налогов определенных субъектов налогообложения; введение необлагаемого налогом минимума дохода (минимальная часть объекта, не облагаемая налогом) |

| Налоговые скидки | Льготы, направленные на сокращение налоговой базы |

| Освобождение | Льготы, направленные на уменьшение налоговой ставки или окладной суммы налога (понижение налоговой ставки, отсрочка или рассрочка уплаты налога не превышающий один год, инвестиционный налоговый кредит, возврат ранее уплаченного налога, зачет ранее уплаченного налога в счет предстоящих платежей |

Налоговые льготы устанавливаются в отношении отдельных элементов налога. Налоговые льготы по элементам налога представлены в таблице 1.4.

Таблица 1.4 – Налоговые льготы по элементам налога

| Налоговые льготы | Пояснение |

| Льготы в отношении налогоплательщика | Освобождение от уплаты конкретного налога отдельных категорий налогоплательщиков (например, религиозные организации не уплачивают земельный налог) |

| Льготы по объекту налогообложения | Изъятие из налогооблагаемого оборота определенных частей объекта налога (например, от НДС освобождены услуги в сфере образования по проведению учебно-производственного и воспитательного процесса) |

Продолжение таблицы 1.4

| Налоговые льготы | Пояснение |

| Льготы по срокам уплаты налога | Изменение периодичности и сроков уплаты налога в виде отсрочки или рассрочки платежа, инвестиционного налогового кредита |

| Льготы по налоговой базе | Установление определенных вычетов (например, вычеты по НДФЛ - стандартные, социальные, имущественные и другие) |

Налоговым правонарушением признается виновно совершенное противоправное деяние (действие или бездействие) налогоплательщика или налогового агента, за которое Налоговым кодексом РФ устанавливается ответственность. Мерой ответственности за налоговое правонарушение является налоговая санкция, которая устанавливается и применяется в виде денежных взысканий (штрафов). Налог считается установленным, если определены налогоплательщики и элементы налогообложения. Если хотя бы один из элементов налога отсутствует (кроме факультативных элементов), налог не будет считаться установленным, так как не возникает обязанность по его уплате [1].

Нормативно-правовое регулирование налогов представлено в таблице 1.5.

Таблица 1.5 – Нормативно-правовое регулирование налогов

| Наименование документа | Краткое описание |

| Налоговый кодекс Российской Федерации (НК РФ) от 31 июля 1998 года N 146-ФЗ (ред. от 21.11.2022) [2] | Кодифицированный законодательный акт, устанавливающий систему налогов и сборов в Российской Федерации. Налоговый кодекс РФ устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации |

| "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 21.11.2022) [3] | |

| Закон РФ "О налоговых органах Российской Федерации" от 21.03.1991 N 943-1 (ред. от 01.05.2022) [4] | Единая централизованная система контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов |

| "Трудовой кодекс Российской Федерации" от 30.12.2001 N 197-ФЗ (ред. от 04.11.2022) [5] | Кодекс определяет трудовые отношения между работниками и работодателями и имеет приоритетное значение перед другими принятыми федеральными законами, связанными с трудовыми отношениями, с Указами Президента РФ |

| "Земельный кодекс Российской Федерации" от 25.10.2001 N 136-ФЗ (ред. от 05.12.2022) [6] | Кодифицированный нормативно-правовой акт, являющийся основным источником земельного права в России. Состоит из 19 глав и 107 статей. |

| "Водный кодекс Российской Федерации" от 03.06.2006 N 74-ФЗ (ред. от 01.05.2022) [7] | Кодифицированный нормативно-правовой акт, являющийся основным документом, регулирующим водные отношения в России. |

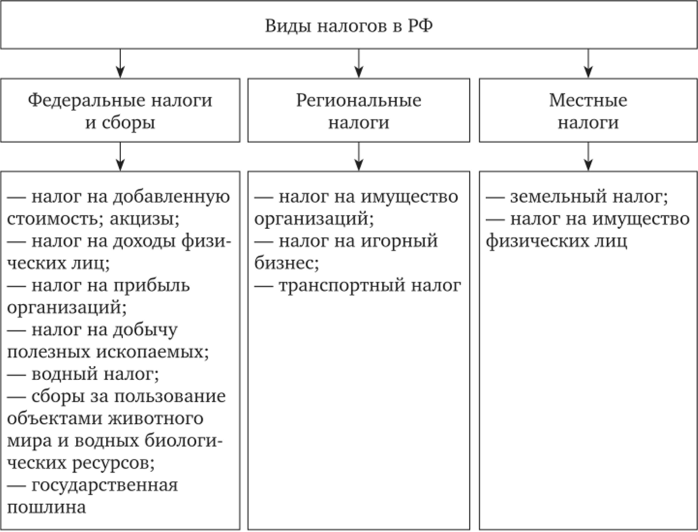

Виды налогов и сборов представлены на рисунке 1.2.

Рисунок 1.2 – Виды налогов и сборов

Прямые и косвенные налоги представлены в таблице 1.6.

Таблица 1.6 – Прямые и косвенные налоги [8]

| Прямые налоги | |

| Наименование | Описание |

| НДФЛ | Взимается с дохода, который был начислен в качестве вознаграждения за труд физическому лицу. То есть с дохода гражданина удерживается 13 % (исключения — 9 %, 35 %) в пользу государства. В большинстве случаев НДФЛ удерживает работодатель сотрудника, то есть налоговый агент |

| ННПО | Рассчитывается с прибыли, полученной организациями в отчетном периоде. Размер платы — 20%, 13%, 15% в пользу государственной казны. Отметим, что налогооблагаемой базой признаются доходы, уменьшенные на сумму произведенных расходов |

| Имущественный | Определяется как процентная ставка к кадастровой и(или) оценочной стоимости имущества. Отметим, что имущество должно находиться в собственности граждан или организаций. Ставки определяются региональными властями в индивидуальном порядке для каждого субъекта РФ |

| Земельный | Исчисляется по отношению к земельным участкам, переданным в собственность граждан и организаций. Порядок налогообложения устанавливают на муниципальном уровне |

| Транспортный | Размер налогового обязательства определяется в зависимости от мощности транспортного средства. Причем для разного рода объектов установлены отдельные фиксированные ставки |

| Специальные налоговые режимы (патент, УСН, ЕСХН) | Устанавливаются как процент от полученной прибыли либо к полученным совокупным доходам. Отдельные спец. режимы представляют собой фиксированный платеж в пользу государственного бюджета |

Продолжение таблицы 1.6

| Косвенные налоги | |

| Наименование | Описание |

| НДС | Представляет собой торговую наценку, которая применяется практически ко всем видам продукции, а также к услугам и работам, реализуемым на территории РФ. Помимо российских товаров, НДС включается в стоимость продукции, ввозимой на территорию России из других государств. Ключевая ставка по НДС — 18 % — устанавливается в большей части продукции. Однако чиновники предусмотрели льготные ставки в 10 и 0 % |

| Акцизы | Отдельный вид наценки, который включается в стоимость товаров, определенного рода продукции (бензин и топливо, спирт и алкогольная продукция, табачные изделия). Наценка устанавливается в фиксированном виде, причем отдельно для каждой категории товаров |

| Таможенные пошлины | Устанавливается вне зависимости от стоимости и вида ввозимой продукции. Рассчитывается исходя из договоренностей, заключенных между РФ и странами-импортерами. Исчисляется на основании декларации, которую импортеры должны подать в течение 15 дней с момента ввоза продукции на территорию нашей страны |

| Государственные пошлины | Уплачивается за осуществление действий юридического характера. Установлены в фиксированном размере |

| Лицензирование бизнеса | Для получения разрешения на ведение отдельного вида деятельности субъекту необходимо пройти процедуру лицензирования. Стоимость лицензирования не зависит от ожидаемого дохода, наличия имущественных активов и прочих показателей |

Сроки уплаты налогов в бюджет представлены в таблице 1.7.

Таблица 1.7 – Сроки уплаты налогов в бюджет

| Наименование налога | Срок уплаты |

| Налог на прибыль | Ежемесячно, не позднее 28 числа |

| НДС | Ежемесячно, не позднее 25 числа |

| НДФЛ | Не позднее рабочего дня, следующего за днем ее выплаты |

| Налог на имущество | Авансовые платежи: 04.05.2022, 01.08.2022, 31.10.2022 Налог за 2022 год – 01.03.2023 |

| Налог на игорный бизнес | |

| Транспортный налог | |

| Земельный налог | Авансовые платежи: 04.05.2022, 01.08.2022, 31.10.2022 Налог за 2022 год – 28.02.2023 |

| Налог на имущество физических лиц | |

| Торговый сбор | |

| Акцизы | Не позднее 18 числа текущего налогового периода |

| Налог при УСН | Налог за 2022 год – 31.03.2023 |

| Налог при УСН (ИП) | Налог за 2022 год – 30.04.2023 |

| Налог на профессиональный доход | Не позднее 25 числа месяца, за истекшим налоговым периодом |

| Налог ЕСХН | Авансовый платеж за 2022 год не позднее 25.07.2022 Налог за 2022 год – не позднее 31.03.2023 |