Файл: Решение Данные для нахождения подлинной стоимости обыкновенной акции представлены в таблице 1.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 19.03.2024

Просмотров: 32

Скачиваний: 2

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Решение:

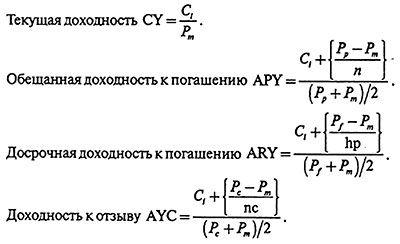

Для решения данной задачи используем формулы приблизительного расчета доходностей:

Купон-120

Рыночный курс-1160

Текущая доходность 10,34%

Купон-120

Курс-1160

Номинал 1000

Лет до погашения – 20

Доходность к погашению- 0,103704

Под полной доходностью к погашению понимаем точно найденную, через решение уравнения, где в качестве неизвестной имеем YТМ.

Не имеет смысла решать уравнение-главное правильно его записать.

Купон- 120

Курс-1160

Курс отзыва 1120

Лет до погашения-4

Доходность к погашению-0,096491

Задание 2.

Допустим, вы купили корпоративную облигацию со сроком до погашения 10 лет, номиналом 1000 рублей и ставкой купона 8%, который выплачивается один раз в год. Сразу же после проведения вами этой операции, рыночные ставки возросли до 10%, и этот уровень зафиксирован. Определите реализованную вами доходность, если вы продали эту облигацию 3 года спустя.

Решение:

1 год - 1100 рублей

2 год - 1210 рублей

3 год - 1331 рубль

33,1% доходность номинальная. Если реальная, то минус еще инфляция

Задание 3.

Доходность к погашению двух десятилетних облигаций составляет 7%. Обе облигации могут быть отозваны компаниями по цене $1000. Купонный доход облигаций составляет 6% и 8% соответственно. Предположим для простоты, что облигации отзываются компанией в момент, когда приведенная стоимость оставшихся платежей превышает цену оферты. Определите полученный доход в случае если рыночные процентные ставки неожиданно падают до 6%.

Решение

Представим потоки платежей, ожидаемых от облигаций, в следующих таблицах:

| Период | Cash Flow | DCF (ставка=6%) | Приведенная cтоимость оставшихся платежей |

| 1 | 60 | 56,60 | 1000,00 |

| 2 | 60 | 53,40 | 943,40 |

| 3 | 60 | 50,38 | 890,00 |

| 4 | 60 | 47,53 | 839,62 |

| 5 | 60 | 44,84 | 792,09 |

| 6 | 60 | 42,30 | 747,26 |

| 7 | 60 | 39,90 | 704,96 |

| 8 | 60 | 37,64 | 665,06 |

| 9 | 60 | 35,51 | 627,41 |

| 10 | 1060 | 591,90 | 591,90 |

Как мы видим, при падении ставок по облигации с купонным доходом в 6% ту же наступает время отзыва. Таким образом, сумма, полученная на руки, составит $1060 (с учетом дисконтирования, $1000).

| Период | Cash Flow | DCF (ставка=6%) | Приведенная cтоимость оставшихся платежей |

| 1 | 80 | 75,47 | 1147,20 |

| 2 | 80 | 71,20 | 1071,73 |

| 3 | 80 | 67,17 | 1000,53 |

| 4 | 80 | 63,37 | 933,36 |

| 5 | 80 | 59,78 | 869,99 |

| 6 | 80 | 56,40 | 810,21 |

| 7 | 80 | 53,20 | 753,82 |

| 8 | 80 | 50,19 | 700,61 |

| 9 | 80 | 47,35 | 650,42 |

| 10 | 1080 | 603,07 | 603,07 |

По облигации с купонным доходом в 8% время отзыва наступает через 3 года. Сумма, полученная на руки за все годы владения, составит $1240 (с учетом дисконтирования, $1053,46).

Задание 4.

Бизнес, который платит 20% налог на прибыль, рассматривает возможность заимствований по 10%.

Необходимо:

a. Определите затраты на заемный капитал после уплаты налогов?

b. Определите затраты на заемный капитал после уплаты налогов в случае, если только половина процентных платежей вычитается из налооблагаемого дохода.

c. Изменится ли Ваш ответ в случае, когда компания сейчас несет убытки и не планирует получить налогооблагаемого дохода в течение следующих трех лет?

Решение:

а. Затраты на заемный капитал после уплаты налогов составят: r = i(1-t), где i –

ставка процента по займу; t – ставка налога.

r = 0,1(1-0,2) = 0,0800 или 8%

Ответ: Затраты на заемный капитал после уплаты налогов составят 8% годовых.

b. Затраты на заемный капитал после уплаты налогов составят: r = i(1-t), где i – ставка процента по займу; t – ставка налога.

* половина процентных платежей вычитается из налогооблагаемого дохода.

t = 20/2 = 10%

r = 0,1(1-0,1) = 0,09 или 9%

Ответ:

Затраты на заемный капитал после уплаты налогов в случае, если только половина процентных платежей вычитается из налогооблагаемого дохода составят 9% годовых.

c. Изменится ли Ваш ответ в случае, когда компания сейчас несет убытки и не планирует получить налогооблагаемого дохода в течение следующих трех лет?

Ответ:

Нет. Налоговый кодекс в главе 25 разрешает полученные убытки учитывать при расчете налоговой базы. Однако совершать это действие допускается лишь в следующих налоговых периодах, да и то если налоговая база будет положительна. Таким путем, согласно п. 1 ст. 283 НК РФ, и происходит перенос убытков на будущее. Чаще всего такое случается при начале бизнеса, когда компания на предварительном этапе ведет подготовку к производству или строительству. В этот временной промежуток она вынуждена выдавать заработную плату персоналу, закупать материалы и оборудование и т.п.

Временные рамки переноса убытков на будущее определены абз. 1 п. 2 ст. 283 НК РФ, в соответствии с которым срок не может быть больше 10 лет, идущих за налоговым периодом, когда был получен этот убыток. Иначе говоря, налогоплательщик вправе использовать полученную отрицательную разницу лишь в этот промежуток. Если на прибыль выйти так и не удастся, то с 11-го года воспользоваться этим правом уже будет нельзя, и убыток останется непогашенным.

Практическое занятие 2. Стоимость заемного капитала

Задание 5.

1 000 рублевая облигация с 8 - процентным купоном продается на рынке с дисконтом в 10%, со сроком обращения 3 года. Определите текущую доходность облигации и доходность к погашению.

Решение:

Цена на рынке - 1000-10%=900р.

Текущая доходность облигации = купонная доходность/чистая цена облигации*100%;

Текущая стоимость облигации = 80/900*100=8,88%;

Доходность к погашению = Доход от облигации на весь срок (проценты+дисконт) / (Текущая стоимость*365/кол-во дней до погашения*100;

Доходность к погашению (80+80+80)/900*365/1095*100=8,88%

Задание 6.

Предположим, что Вы рассматриваете листинг цен облигаций и видите указанные цены (при номинале 100 руб.). Вы подозреваете, что приведенные данные ошибочны. Не вычисляя цены облигаций, определите, для каких из них цены определены неверно и объясните, почему.

| Облигация | Цена | Купонная ставка | Требуемая доходность |

| А | 90 | 6 | 9 |

| B | 96 | 9 | 8 |

| C | 110 | 8 | 6 |

| D | 105 | 0 | 5 |

| E | 107 | 7 | 9 |

| F | 100 | 6 | 6 |

Решение:

Обратимся к определению. Рыночная цена — это цена, по которой облигация продается и покупается на рынке. Если купонная ставка совпадает с рыночной ставкой дохода, то теоретическая оценка облигации совпадает с номинально ценой.

В случае, когда рыночная ставка выше, чем купонная ставка, текущая стоимость облигации становится ниже номинала. В случае, когда рыночная ставка ниже, чем купонная ставка, текущая стоимость облигации становится выше номинала.

Из выше сказанного следует, что цена акции В ниже номинальной, однако ее цена должна быть более 100 руб., так как ее купонная ставка выше среднерыночной, где 9>8.

В таблице указано, что цена акции D выше номинальной, однако ее цена должна быть менее 100 руб., так как ее купонная ставка ниже среднерыночной, где 0<5.

В таблице указано, что цена акции E выше номинальной, однако ее цена должна быть менее100 руб., так как ее купонная ставка ниже среднерыночной, где 7<9.

Практическое занятие 3. Инвестиционная деятельность корпорации.

Стоимость капитала

Задание 1.

Президент компании «Солнечный берег» попросил вас оценить эффективность предполагаемого приобретения нового экскаватора. Базовая цена машины — 60000 тыс. руб., его модификация для конкретных условий эксплуатации обойдется еще в 11 000 дол. Экскаватор относится к имуществу с 4-летним сроком службы, предполагается его продажа по истечении четырех лет за 30 000 тыс. руб. Его эксплуатация требует увеличения оборотного капитала NWC (на запчасти) на 600 тыс. руб. Экскаватор не принесет дополнительных доходов, однако ожидается, что он будет экономить фирме 2 500 тыс. руб. в год на операционных затратах до налогообложения (главным образом на трудозатратах). Налоговая ставка фирмы равна 20%.

а. Каковы инвестиционные затраты проекта приобретения экскаватора? (иными словами, денежный отток нулевого года).

б. Каковы операционные денежные потоки в первом—четвертом годах?

в. Каковы добавочные (неоперационные) денежные потоки в четвертом году? Следует ли покупать экскаватор