Добавлен: 19.03.2024

Просмотров: 169

Скачиваний: 5

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Таблица1-Сводная таблица по тарифам дебетовых карт

Таким образом, проанализировав данную таблицу , можно сделать выводы о том, что в данный момент очень много конкурентоспособных программ в различных банках, так как например в трех из пяти анализируемых конкурентах обслуживание является абсолютно бесплатным, такими банками являются : Газпромбанк, ВТБ и Альфабанк, но при этом Сбербанк и Тинькофф банк не отстают от своих конкурентов и предлагают бесплатное обслуживание при выполнении несложных определенных условий в течении каждого месяца.

Рассматривая различные комиссии у банков, такие как за смс-оповещения, переводы по системам СБП и через ДБО, а так же снятие наличных, тот тут во всех анализируемых пяти банках условия примерно одинаковые, единственное, что тут можно выделить Тинькоффбанк, так как он позволяет своим клиентам осуществлять переводы через ДБО бесплатно до 20тыс. руб, когда все остальные банки взимают комиссию, а так же переводы по системе СБП составляют 500тыс. в месяц, что на 400тыс.руб больше, чем в иных анализируемых банках. Но если посмотреть комиссии за снятие наличных в банкоматах а так же смс-оповещения, то тут помимо Тинькофф банка можно выделить и Газпромбанк, который позволяет осуществить три операции по снятию наличных в месяц на сумму до 100тыс. руб, а при подключении подписки и вовсе до пяти снятий, а смс-оповещения в свою очередь имеют одинаковую стоимость.

А теперь, проанализируем такой раздел как программы лояльности по картам: Три из пяти анализируемых банков в качестве вознаграждения предлагают cash-back, а именно Газпромбанк, Альфабанк и Тинькофф ,ВТБ использует как cash-back, так и бонусы, а вот Сбербанк начисляет исключительно бонусы, которые можно тратить исключительно у партнеров банка.

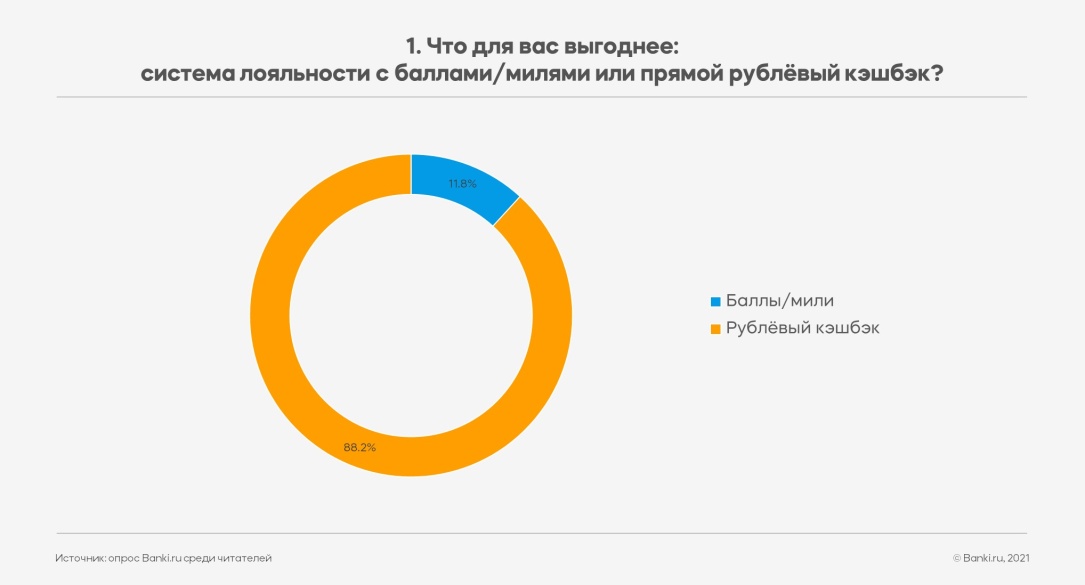

Рис.1-Опрос среди держателей карт с Банки.ру

Хотя не все крупные банки предлагают прямой денежный кэшбэк, именно за него выступают большинство пользователей, поучаствовавших в опросе Банки.ру . Более 88% респондентов считают рублевый кэшбэк более выгодным, нежели программы лояльности с баллами и милями.

Каждый из банков имеет свою систему начисления , а так же категории повышенного кешбэка, например у Газпромбанка это такие распространенные направления как: АЗС, Рестораны, Дети, Одежда, Развлечения, Спорт, Красота, Медицина, Дом и Техника, при этом всем клиенту нет необходимости выбирать какие-то

определенные категории каждый месяц, клиент просто производит операции по карте, а система сама вычисляет те категории где клиент потратил больше всего и начисляет кэшбек, благодаря такой системе начисления и другим привилегиям Газпромбанк стал обладателем премии «Банк года» в номинации «Дебетовая карта года» по оценкам экспертного совета. Церемония награждения состоялась 27 апреля 2022 года. И на самом деле, по таблице мы можем увидеть, что у Сбербанка повышенное начисление только в трех категориях, а у Тинькофф банка есть необходимость выбора 4 категорий, что касается остальных-то у и них и вовсе нет категорий повышенного начисления вознаграждения.

Таким образом, можно сделать вывод, что рынок банковских продуктов очень разнообразен и каждый клиент может выбрать для себя наиболее выгодное и подходящее предложение, например каждый клиент выбирает для себя , что ему удобнее cash-back или бонусы,а так же иные условия.

NPS – индекс лояльности потребителей Самый эффективный и надежный способ разобраться с уровнями лояльности потребителей — напрямую спросить у них об этом.

Net Promoter Score (NPS) — это наиболее популярный способ определения уровня лояльности потребителей. Индекс NPS был впервые упомянут в журнале Harvard Business Review в 2003 г. Автор статьи, американский маркетолог, опубликовавший много работ по лояльности клиентов, Фредерик Райхельд предложил измерять лояльность клиентов, задавая им вопрос об их готовности рекомендовать товар, услугу или бренд своим знакомыми и родственникам.

За последние десять лет данный метод приобрел мировую известность, его взяли на вооружение такие интернациональные компании, как AmericanExpress, Procter&Gamble, Amazon, Apple, Philips, Sony.

Среди российских компаний NPS измеряют телекоммуникационные компании (МТС, «Билайн», «МегаФон»), страховые компании (Ингосстрах, Росгосстрах), банки («Альфа-Банк», «Хоум-Кредит»)

Для измерения лояльности используется ответ на ключевой вопрос: «С какой вероятностью Вы порекомендуете продукт N вашим друзьям и знакомым?» Вероятность оценивается по шкале от 0 до10, где 0 — наименьшая вероятность рекомендации, а 10 — наибольшая. В зависимости от того, какой балл поставил клиент, ему присваивается класс (см. таблицу 1.2.).

Таблица 1.2.

Классификация клиентов

| Класс клиента | Баллы | Доля,% |

| Промоутер | 9…10 | 20 |

| Нейтральный | 7…8 | 45 |

| Критик | 0…6 | 35 |

После ответа на ключевой вопрос «промоутерам» (9–10 баллов) задается еще один дополнительный: «Что Вас приятно удивило в продукте N?», а «нейтралам» и «критикам»: «Что мы можем улучшить в продукте N, чтобы Вы могли порекомендовать его?» Ответы даются в форме свободного комментария. На этом основная часть опроса завершается. Индекс NPS рассчитывается как разница между процентом «промоутеров» от общего количества клиентов и процентом «критиков».

Самым главным в системе измерения лояльности представляется не соотношение количества «промоутеров» и «критиков», а те комментарии, которые клиенты дают в дополнение к своим оценкам.

Именно сочетание главного («Порекомендуете ли Вы…?») и дополнительного («Что мы можем улучшить?Что Вас приятно удивило?») вопросов позволяет компании выявлять ожидания клиентов от техили иных точек контакта и качественно изменять бизнес-процессы. Высокий индекс NPS должен статьследствием изменения этих процессов, а не целью, которую ставит перед собой компания ради повышения своего рейтинга на рынке.

Итак, согласно методике NPS, лояльность клиента формируется сильными положительными эмоциями, а эмоции — превзойденными ожиданиями. Таким образом, основными задачами компании, стремящейся повысить индекс NPS, являются: формирование у клиентов ожиданий о своем продукте; полное оправдание ожиданий от пользования продуктом; превышение ожиданий (хотя бы небольшое) от пользования продуктом.