Файл: Оглавление Введение Ипотекаэто шанс для многих людей купить собственное жилье.doc

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 02.05.2024

Просмотров: 48

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

СОДЕРЖАНИЕ

1 Теоретические основы рынка ипотечного кредитования в современных условиях

1.2 Правовые основы ипотечного кредитования

2 Анализ взаимодействия субъектов рынка ипотечного кредитования в современных условиях

2.1 Состояние современного рынка ипотечного кредитования

2.2 Особенности взаимодействия субъектов рынка ипотечного кредитования

2.3 Сценарий развития взаимодействия субъектов рынка ипотечного кредитования

2 Анализ взаимодействия субъектов рынка ипотечного кредитования в современных условиях

2.1 Состояние современного рынка ипотечного кредитования

Центральный банк Российской Федерации составил список самых популярных российских регионов для ипотеки. Так, большая часть кредитов в марте этого года была выдана в Москве (13,2 тыс.), Московской области (10,2 тыс.) и Санкт-Петербурге (8,4 тыс.), сообщает издание Ura.ru.

В топ-5 вошли Тюменская область — 7,4 тыс. и Свердловская область-6,4 тыс. В десятку лидеров вошли Башкирия (6,4 тыс.), Татарстан (6,3 тыс.), Кубань (5,8 тыс.), Новосибирская область (5 тыс.) и Челябинская область (5 тыс.).

При этом ранее сообщалось, что самые высокие средние ставки по ипотеке в первом квартале 2021 года были зафиксированы в Чечне, Севастополе и Туве. В целом в Крыму ипотеку можно взять под 7,61%, а, например, в Ингушетии-под 7,62%, пишет ТАСС.

Ипотека все чаще становится первым кредитом россиян.

Доля россиян, для которых ипотека стала первым кредитом в их жизни, за год выросла более чем вдвое и превысила 6%. Как правило, POS-кредиты и микрозаймы становятся дебютными кредитами для россиян.

Данные о первых кредитах россиян содержатся в исследовании IDF Eurasia, сообщает "Коммерсантъ". По итогам первого квартала 2021 года доля заемщиков, оформивших ипотеку в качестве первого кредита, составила 6,4%. За год показатель увеличился почти в 2,4 раза. За аналогичный период 2020 года он составил 2,7%.

По словам генерального директора финансового рынка "Юником24" Юрия Кудрякова, увеличение доли ипотеки в первых кредитах также связано со снижением ставок на 2020 год. Льготные программы повысили доступность жилищных кредитов.

Наиболее популярными первыми кредитами являются POS-кредиты (для конкретного продукта в торговой точке-33,2%) и микрозаймы (23,7%). За год показатели выросли на 4,8 и 8,2 процентных пункта соответственно. Более трети (37%) респондентов, назвавших микрозайм своим первым кредитом, объяснили обращение в МФО необходимостью. Каждый пятый (20%) обратился за микрозаймом из-за банкротства банков.

POS-кредиты характеризуются целевым использованием и небольшой средней суммой, что снижает риски, отмечает аналитик банка Хоум Кредит Станислав Дужинский. Он добавил, что большинство этих кредитов-беспроцентные рассрочки. Дужинский назвал их отличным способом открыть свою кредитную историю.

В то же время снизилась доля тех, кто впервые обратился за кредитом в виде наличных денег или кредитных карт. По итогам первого квартала 2021 года показатели составили 17,6% (-2,7 п. п.) и 12,3% (-3,9 п. п.) соответственно. Доля россиян, оформивших автокредит в качестве первого кредита, значительно снизилась. Показатель снизился более чем вдвое — с 16,9% до 6,8% за год. В качестве причины аналитики назвали рост цен на автомобили и увеличение средней суммы автокредита.

В марте 2021 года средняя стоимость ипотечного кредита в России достигла исторического максимума в 3,14 млн рублей. В то же время россияне начали массово отказываться от уже одобренной банком ипотеки в надежде переоформить кредит на более выгодных условиях.

По микрозаймам россияне также бьют рекорды. Общий объем таких кредитов в России в марте достиг 178,7 млрд рублей, прибавив за год более 30%.

Названы причины отказа россиян от полученной ипотеки

"Около трети клиентов, получивших предварительное одобрение заявки на ипотеку, отказываются от получения кредита. Наиболее распространенной причиной является размер процентной ставки", - отмечается в исследовании.

Около 20% участников исследования не удовлетворены сроком кредита: такие заемщики планируют рассчитываться с кредитором максимум 10 лет, в то время как их соотношение "платеж/доход" соответствует сроку кредита 20 лет.

Около 15% решают снять жилье после отказа, около 10% потенциальных заемщиков откладывают оформление ипотечного договора в надежде дождаться более низких ставок или более низких цен на недвижимость, а в 5% случаев клиенты прерывают связь с кредитной организацией без объяснения причин.

Российские банки уже выдали 613 тыс. ипотечных кредитов за первые четыре месяца 2021 года, сообщила в четверг пресс-служба вице-премьера РФ Марата Хуснуллина со ссылкой на предварительные данные корпорации "ДОМ".РФ и Фрэнк РГ. 5 Отчетов без проблем и штрафов здесь: закажите консультацию " Ставки выдачи ипотеки остаются высокими из-за низких ставок и действующей льготной ипотечной программы.

Центробанк повысил ключевую ставку, льготные ипотечные кредиты не собираются продлевать для всех-на фоне таких новостей количество ипотечных сделок в Москве бьет все рекорды. Заемщики изо всех сил пытаются получить ипотеку по низким ставкам, пользуясь льготной ипотечной программой и субсидированными ставками от застройщиков.

Росреестр зафиксировал в апреле 2021 года рекордное количество зарегистрированных ипотечных договоров – 12,95 тыс. Как отметили в пресс-службе ведомства, это максимальный показатель за этот месяц за последние 3 года.

В целом за 4 месяца текущего года было зарегистрировано почти 39,4 тыс. ипотечных сделок, что на 44% больше, чем за аналогичный период 2020 года. Количество сделок выросло почти в 5 раз по сравнению с апрелем прошлого года.

По словам руководителя управления Росреестра по Москве Игоря Майданова, основной причиной роста, по мнению его ведомства, является ожидаемое окончание программы льготной ипотеки с господдержкой 1 июля 2021 года.

Напомним, что с апреля 2020 года в России действует льготная ипотечная программа, в рамках которой практически каждый работающий гражданин РФ может получить ипотечный кредит на покупку квартиры в новостройке под рекордно низкие 6,5% годовых. Кроме того, многие банки ищут ресурсы для снижения даже этой низкой ставки и предлагают ипотеку по еще более низким процентным ставкам-с учетом размера первоначального взноса, программ субсидирования ипотечных ставок с застройщиками, электронной регистрации сделки и других условий выдачи.

Изначально программу планировалось завершить 1 ноября 2020 года, но позже правительство России продлило ее до 1 июля 2021 года. В настоящее время Кабинет министров рассматривает варианты дальнейшего продления программы после 1 июля. Как заявил глава Минфина России Антон Силуанов на заседании комитета Госдумы по финансовому рынку, "рассматриваются различные варианты: продление этой программы на более длительный срок, особый акцент на социальном аспекте этой программы, возможное расширение на семьи с детьми, поддержка через льготную ипотеку для индивидуального жилищного строительства... Сейчас у правительства есть несколько таких вариантов."

Глава Комитета по бюджету и финансовым рынкам Анатолий Артамонов предложил Правительству ввести дифференцированные ставки по ипотеке для регионов. Он отметил, что почти 80% всех средств, выделенных по программе льготной ипотеки, пошли в Москву, Московскую область и другие мегаполисы, и только 20% приходится на небольшие регионы с низкими доходами. Очевидно, что в центральной части России наметился "ипотечный уклон" в пользу регионов, в том числе из-за того, что в них более активно ведется строительство. По данным "Российской газеты", запущенная ипотечная программа с господдержкой в 6,5% поддержала рынок в пандемии, но рост цен на жилье уже свел на нет преимущества низких ставок в ряде регионов.

Среди них Воронежская, Курская, Липецкая, Орловская, Рязанская, Амурская области, Забайкальский край, Адыгея, Северная Осетия и Севастополь. В этих регионах ипотечный платеж за одинаковые квартиры в конце 2020 года превысил или незначительно отличался от значений начала года, когда госпрограмма еще не появилась. В шести из этих десяти регионов снижение льгот по льготной госпрограмме сочеталось со значительным сокращением объемов ввода жилья. Служба поиска недвижимости CIAN подсчитала, что программа льготной ипотеки исчерпала себя в 38% российских городов с населением более полумиллиона жителей. В таких городах переплата по льготной ипотеке на 20 лет будет больше, чем по обычному ипотечному кредиту, взятому годом ранее. Например, в Ростове-на-Дону переплата составит 6%, около 123 тыс. рублей, в Ярославле-6% (127 тыс. рублей), Барнауле-3% (65 тыс. рублей), Самаре-1% (12 тыс. рублей). Преимущества госпрограммы в Перми, Москве, Санкт-Петербурге Петербург, Казань и Краснодар также выровнены.

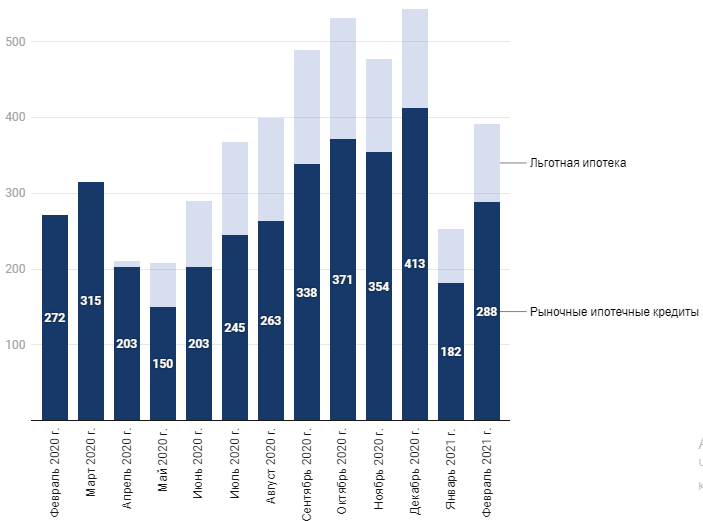

В феврале крупнейшие ипотечные банки выдали 140 тыс. кредитов на сумму 392 млрд рублей.

Рисунок 1 - Объем выданных ипотечных кредитов топ-20 банков, млрд руб.

По итогам февраля на пять лидеров по объему выданных кредитов пришлось 82% рынка. Сбербанк обеспечил 50% всех объемов ипотеки выданной ипотеки в России, ВТБ — 19%, Альфа-Банк — 5%, Банк ДОМ.РФ — 4% и Россельхозбанк — 3%.

2.2 Особенности взаимодействия субъектов рынка ипотечного кредитования

Несмотря на отсутствие льготных программ, вторичный рынок в России формирует основной объем ипотечных кредитов. По оценкам " Дом.Российская Федерация", на нее приходится около 70% всех выпусков. Те же цифры приведены в голубом цвете. По их данным, семь из десяти кредитных сделок на рынке жилья заключаются на покупку готовых объектов. "Поэтому, даже если сохранятся более высокие ставки по сравнению с первичным ипотечным рынком, вторичный ипотечный рынок продолжит пользоваться спросом и, вероятно, снова начнет увеличивать свою долю рынка от общего количества сделок", - сказал ведущий аналитик CIAN.

Причина - рекордный рост цен на первичном рынке. По оценкам CIAN, из всех городов-миллионников (16 городов) только в трех стоимость 1 кв. м на вторичном рынке выше, чем на первичном — это Москва, Самара и Омск. Поэтому выгода от покупки новостройки по более низкой ставке не столь очевидна-во многих случаях выгоднее рассматривать готовый рынок-разница в стоимости объекта покроет переплату из — за более высокой ставки, пояснил эксперт.

Напротив, "Инком-Недвижимость" прогнозирует снижение спроса на ипотечные кредиты, в том числе на вторичное жилье. "Основными факторами, которые могут повлиять на это, являются нестабильность в экономике, неуверенность наших сограждан в будущем, а также общее снижение их платежеспособности. В результате некоторые потенциальные покупатели жилья могут отложить вступление в сделку, опасаясь, что они не смогут справиться с кредитной нагрузкой", — говорит Ирина Векшина, руководитель службы ипотечного кредитования компании "Инком- Недвижимость". По ее мнению, ставки по ипотеке на вторичное жилье не упадут ниже текущего уровня.

Граждан, планирующих приобрести недвижимость, интересует, упадет или вырастет цена м2. Так что в сторону снижения цен, по мнению экспертов, указывает снижение платежеспособности и, соответственно, спроса, в результате пандемии. Банки будут вынуждены привлекать клиентов на более выгодных условиях, снижать процентные ставки и поощрять застройщиков проводить акции с целью увеличения продаж.