Файл: Теневая экономика 1 Борьба с организованной преступностью. Модели М. Олсана и Дж. Бьюкенена.doc

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 04.05.2024

Просмотров: 126

Скачиваний: 1

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

планируемых к исполнению, IRR проектов убывает, а цена капитала возрастает. Очевидно, что если число проектов-кандидатов на включение в портфель велико, то наступит момент, когда IRR очередного проекта будет меньше цены капитала, т.е. его включение в портфель становится нецелесообразным.

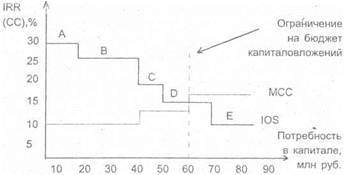

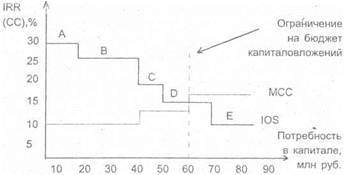

Для наглядности можно воспользоваться графическим методом. Строятся два графика: инвестиционных возможностей и предельной цены капитала компании, с помощью которых и производится отбор проектов для реализации. График инвестиционных возможностей (Investment Opportunity Schedule, IOS) представляет собой графическое изображение анализируемых проектов, расположенных в порядке снижения внутренней нормы прибыли, IRR. График предельной цены капитала (Marginal Cost of Capital Schedule, MCC) - это графическое изображение средневзвешенной цены капитала как функции объема привлекаемых финансовых ресурсов. Первый график является убывающим, второй - возрастающим (рисунок 1).

Пример 1.Компания рассматривает возможность включения в портфель пяти независимых проектов. Для простоты предполагается, что все проекты принадлежат к одному, среднему для данной компании, классу риска и потому в качестве цены источника изначально выбрана средневзвешенная цена капитала, WACC. Компания имеет возможность привлекать средства в требуемом объеме, иными словами, ограничений на объем капиталовложений не накладывается. Собственные средства компании составляют 40 млн. руб., цена капитала – 10%. Банк может предоставить кредит в 20 млн. руб. на условиях, которые приведут к увеличению средневзвешенной цены капитала с 10% до 12%. Если суммарная потребность в капиталовложениях превысит 60 млн. руб., цена капитала возрастет до 16%. Имеется возможность выбора из следующих 5 инвестиционных проектов:

Сформируем бюджет капиталовложений с помощью графиков МСС и IOS.

Рисунок 1 – Формирование бюджета капиталовложений с помощью графиков МСС и IOS

Как видно из рисунка 1, первые два проекта компания может профинансировать за счет собственных средств, однако в дальнейшем ей придется прибегнуть к внешним источникам финансирования. Поскольку степень финансовой зависимости компании уже достаточно высока, привлечение новых источников будет сопровождаться возрастанием цены капитала. В этих условиях проекты D и Е становятся неприемлемыми, а бюджет капиталовложений может быть ограничен 50 млн. руб., которые достаточны для финансирования проектов А, В и С.

Точка пересечения графиков IOS и МСС показывает предельную цену капитала, которую можно использовать в качестве коэффициента дисконтирования для расчета NPV при комплектовании инвестиционного портфеля, т. е. значение этого показателя используется в качестве оценки минимально допустимой доходности по инвестициям в проекты средней степени риска. Смысл данного утверждения состоит в следующем. Если рассматривать каждый проект изолированно, то в анализе можно ориентироваться на индивидуальные значения цены источника; однако, если речь идет о портфеле как едином целом, более разумным является использование предельной цены капитала. Таким образом, только после укомплектования портфеля на основе критерия IRR с одновременным исчислением предельной цены капитала становится возможным рассчитать суммарный NPV, генерируемый данным портфелем. В этом, кстати, проявляется определенное преимущество рассматриваемого метода составления бюджета, поскольку изначально значение коэффициента дисконтирования для комплектуемого портфеля не известно, т.е. не вполне оправдан расчет NPV отдельных проектов.

Второй подход к формированию бюджета капиталовложений основывается на критерии NPV. Если никаких ограничений нет, то методика бюджетирования при этом включает следующие процедуры:

1. Устанавливается значение коэффициента дисконтирования либо общее для всех проектов, либо индивидуализированное по проектам в зависимости от источников финансирования;

2. Все независимые проекты с NPV > 0 включаются в портфель;

3. Из альтернативных проектов выбирается проект с максимальным NPV.

Если имеются ограничения временного или ресурсного характера, методика усложняется и возникает проблема оптимизации бюджета капиталовложений

Следует выделить четыре характерные черты мошенничества.

1. Мошенничество связано с исполнением служебных обязанностей, в рамках которых должностное лицо использует свои должностные полномочия. Но существует разница в двух приведенных определениях мошенничества. Если в Международных стандартах финансовой отчетности под мошенничеством понимается деяние при исполнении обязанностей в рамках юридического лица — работодателя, которому и нанесен вред, то в Уголовном кодексе РФ должностные обязанности не ограничиваются конкретным юридическим лицом, которому нанесен имущественный или финансовый ущерб.

2. Исполнение должностных обязанностей осуществляется мошенником не в интересах юридического лица, являющегося работодателем или относительно которого принимаются управленческие решения, а в личных интересах должностного лица с целью получения им прямой или косвенной выгоды в виде материальных или финансовых благ.

3. Сам факт незаконного получения должностным лицом материальных или финансовых выгод свидетельствует либо об утрате организацией-работодателем материальных ценностей, либо о неполучении потенциальных доходов от использования данного актива.

4. Мошенническая деятельность ведется тайно.

О мошенничестве косвенно могут свидетельствовать следующие обстоятельства и факты:

• уровень жизни сотрудников, не соответствующий их доходам;

• отсутствие документов;

• наличие копий подтверждающих документов;

• замена и фальсификация документов и договоров;

• завышение цен поставщиков;

• избыточные закупки;

• рост неоплаченной дебиторской задолженности;

• нарушение взаимосвязи между экономическими показателями деятельности хозяйствующего субъекта;

• замена товаров менее качественными;

• выставление счетов за невыполненные работы. Подтверждениями факта мошенничества сотрудников являются:

• фальшивые счета;

• фальшивые нефинансовые документы (например, листки временной нетрудоспособности, накладные и т.п.);

• накладные, счета, свидетельствующие о приобретении материальных ценностей для личного потребления (например, часы, альбомы, цифровая техника и т.п.);

• бестоварные накладные;

• расходные кассовые ордера или ведомости, по которым выплачивалась заработная плата сотрудникам, фактически не работающим в организации, так называемым мертвым душам;

• многократные перечисления денежных средств в организации, количество поставок от которых не соответствует, значительно меньше перечисленных средств;

• несанкционированное списание денежных средств со счетов организации, открытых в кредитных учреждениях;

• платежные поручения на перечисление денежных средств фирмам-однодневкам;

• хакерские атаки на серверы экономического субъекта.

Существуют следующие методы уклонения:

Отказ от ненадежных партнеров

Отказ от рискованных проектов

Отказ от хозяйственных рисков

Страхование рисков

Поиск гарантов

Отказ от ненадежных партнеров подразумевает под собой стремление работать исключительно с надежными и проверенными людьми, отказываться работать с конкретной компанией, если она её деятельность вызывает какие-либо сомнения, брать своё не количеством партнеров, а их качеством. Конечно, никогда нельзя быть уверенным в человеке или компании на сто процентов, однако, существует множество критериев, по которым в современном мире возможно отличить надежных партнеров от ненадежных. [18,с.27].

Отказ от рискованных проектов подразумевает отказ от участия в инвестиционных, инновационных и любых других проектах, реализуемость, рентабельность и эффективность которых находятся под сомнением. [13,с.49].

Отказ от хозяйственных рисков подразумевает отказ от ненадежных управленческих решений, от решений, в которых есть сомнения. С другой стороны, для получения максимальной прибыли придется брать на себя много хозяйственных рисков, однако их непосредственно значение во многом зависит от предпринимателя и его знаний о своей нише, о политической ситуации в стране и мире и других немаловажных вещах. [12,с.275].

Страхование вероятных потерь является не только хорошей защитой от неверных решений, но заставляет всех лиц, принимающих различных решения, быть более ответственными, серьезнее относиться к процессу принятия решений, регулярно проводить различные защитные процедуры в соответствии с контрактами.

При поиске гарантов, как и при страховании рисков, основной задачей является перенос собственного риска на иное лицо. Обязанности гаранта выполняют государственные органы, различные фонды и предприятия при условии взаимной выгоды.

Управление кредитным риском — ключевой фактор, определяющий эффективность деятельности банка. Особенно важно иметь эффективную систему управления кредитным риском в условиях финансового кризиса, жесткой конкуренции среди множества кредитных учреждений и банковских продуктов, а также нестабильности и несовершенства банковского законодательства.

Поскольку на практике эти факторы могут действовать в противоположных направлениях, то влияние положительных факторов нивелирует действие отрицательных, а если они действуют в одном направлении, то возможно и другое — отрицательное влияние одного фактора будет увеличиваться действием другого. Перечисленные факторы кредитного риска можно сгруппировать как внешние и внутренние.

К группе внешних факторов относятся: состояние и перспективы развития экономики страны в целом, денежно- кредитная, внешняя и внутренняя политика государства и возможные её изменения в результате государственного регулирования.

К внешним кредитным рискам относятся: политический, макроэкономический, социальный, инфляционный, отраслевой, региональный, риск законодательных изменений (например, создание регулятивных благоприятных условий для предоставления одних видов кредитов и ограничений по другим), риск изменения процентной ставки. Кредитная организация не может точно прогнозировать уровень процента, а только учесть при управлении кредитными рисками дополнительные резервы на покрытие возможных убытков как прямого, так и скрытого характера.

Внутренние факторы могут быть связаны как с деятельностью банка-кредитора, так и с деятельностью заёмщика. К первой группе факторов относятся: уровень менеджмента на всех уровнях кредитной организации, тип рыночной стратегии, способность разрабатывать, предлагать и продвигать новые кредитные продукты, адекватность выбора кредитной политики, структура кредитного портфеля, факторы временного риска (при длительном сроке кредитной сделки повышается вероятность изменения процента, валютных курсов, доходов по ценным бумагам, процентной маржи и т.д.), досрочный отзыв кредита в связи с невыполнением условий кредитного договора, квалификация персонала, качество технологий и т.д.

Следует отметить, что указанные выше внешние факторы кредитного риска также связаны с деятельностью банка — они определяют условия его функционирования. Однако эти связи различны по своему характеру: внешние факторы не зависят от деятельности банка, а внутренние — зависят. Как уже говорилось, выделяется группа факторов, связанных с деятельностью заёмщика или другого контрагента операции кредитного характера. Сюда относятся содержание и условия коммерческой деятельности заёмщика, его кредитоспособность, уровень менеджмента, репутация, факторы риска, связанные с объектом кредитования.

Факторы кредитного риска являются основными критериями его классификации. В зависимости от сферы действия факторов выделяются внутренние и внешние кредитные риски; от степени связи факторов с деятельностью банка — кредитный риск, зависимый или не зависимый от деятельности банка. Кредитные риски, зависимые от деятельности банка, с учётом её масштабов делятся на фундаментальные (связанные с принятием решений менеджерами, занимающимися управлением активными и пассивными операциями); коммерческие (связанные с направлением деятельности подразделений); индивидуальные и совокупные (риск кредитного портфеля, риск совокупности операций кредитного характера).

Для наглядности можно воспользоваться графическим методом. Строятся два графика: инвестиционных возможностей и предельной цены капитала компании, с помощью которых и производится отбор проектов для реализации. График инвестиционных возможностей (Investment Opportunity Schedule, IOS) представляет собой графическое изображение анализируемых проектов, расположенных в порядке снижения внутренней нормы прибыли, IRR. График предельной цены капитала (Marginal Cost of Capital Schedule, MCC) - это графическое изображение средневзвешенной цены капитала как функции объема привлекаемых финансовых ресурсов. Первый график является убывающим, второй - возрастающим (рисунок 1).

Пример 1.Компания рассматривает возможность включения в портфель пяти независимых проектов. Для простоты предполагается, что все проекты принадлежат к одному, среднему для данной компании, классу риска и потому в качестве цены источника изначально выбрана средневзвешенная цена капитала, WACC. Компания имеет возможность привлекать средства в требуемом объеме, иными словами, ограничений на объем капиталовложений не накладывается. Собственные средства компании составляют 40 млн. руб., цена капитала – 10%. Банк может предоставить кредит в 20 млн. руб. на условиях, которые приведут к увеличению средневзвешенной цены капитала с 10% до 12%. Если суммарная потребность в капиталовложениях превысит 60 млн. руб., цена капитала возрастет до 16%. Имеется возможность выбора из следующих 5 инвестиционных проектов:

Сформируем бюджет капиталовложений с помощью графиков МСС и IOS.

Рисунок 1 – Формирование бюджета капиталовложений с помощью графиков МСС и IOS

Как видно из рисунка 1, первые два проекта компания может профинансировать за счет собственных средств, однако в дальнейшем ей придется прибегнуть к внешним источникам финансирования. Поскольку степень финансовой зависимости компании уже достаточно высока, привлечение новых источников будет сопровождаться возрастанием цены капитала. В этих условиях проекты D и Е становятся неприемлемыми, а бюджет капиталовложений может быть ограничен 50 млн. руб., которые достаточны для финансирования проектов А, В и С.

Точка пересечения графиков IOS и МСС показывает предельную цену капитала, которую можно использовать в качестве коэффициента дисконтирования для расчета NPV при комплектовании инвестиционного портфеля, т. е. значение этого показателя используется в качестве оценки минимально допустимой доходности по инвестициям в проекты средней степени риска. Смысл данного утверждения состоит в следующем. Если рассматривать каждый проект изолированно, то в анализе можно ориентироваться на индивидуальные значения цены источника; однако, если речь идет о портфеле как едином целом, более разумным является использование предельной цены капитала. Таким образом, только после укомплектования портфеля на основе критерия IRR с одновременным исчислением предельной цены капитала становится возможным рассчитать суммарный NPV, генерируемый данным портфелем. В этом, кстати, проявляется определенное преимущество рассматриваемого метода составления бюджета, поскольку изначально значение коэффициента дисконтирования для комплектуемого портфеля не известно, т.е. не вполне оправдан расчет NPV отдельных проектов.

Второй подход к формированию бюджета капиталовложений основывается на критерии NPV. Если никаких ограничений нет, то методика бюджетирования при этом включает следующие процедуры:

1. Устанавливается значение коэффициента дисконтирования либо общее для всех проектов, либо индивидуализированное по проектам в зависимости от источников финансирования;

2. Все независимые проекты с NPV > 0 включаются в портфель;

3. Из альтернативных проектов выбирается проект с максимальным NPV.

Если имеются ограничения временного или ресурсного характера, методика усложняется и возникает проблема оптимизации бюджета капиталовложений

-

Риск мошенничества со стороны персонала.

Следует выделить четыре характерные черты мошенничества.

1. Мошенничество связано с исполнением служебных обязанностей, в рамках которых должностное лицо использует свои должностные полномочия. Но существует разница в двух приведенных определениях мошенничества. Если в Международных стандартах финансовой отчетности под мошенничеством понимается деяние при исполнении обязанностей в рамках юридического лица — работодателя, которому и нанесен вред, то в Уголовном кодексе РФ должностные обязанности не ограничиваются конкретным юридическим лицом, которому нанесен имущественный или финансовый ущерб.

2. Исполнение должностных обязанностей осуществляется мошенником не в интересах юридического лица, являющегося работодателем или относительно которого принимаются управленческие решения, а в личных интересах должностного лица с целью получения им прямой или косвенной выгоды в виде материальных или финансовых благ.

3. Сам факт незаконного получения должностным лицом материальных или финансовых выгод свидетельствует либо об утрате организацией-работодателем материальных ценностей, либо о неполучении потенциальных доходов от использования данного актива.

4. Мошенническая деятельность ведется тайно.

О мошенничестве косвенно могут свидетельствовать следующие обстоятельства и факты:

• уровень жизни сотрудников, не соответствующий их доходам;

• отсутствие документов;

• наличие копий подтверждающих документов;

• замена и фальсификация документов и договоров;

• завышение цен поставщиков;

• избыточные закупки;

• рост неоплаченной дебиторской задолженности;

• нарушение взаимосвязи между экономическими показателями деятельности хозяйствующего субъекта;

• замена товаров менее качественными;

• выставление счетов за невыполненные работы. Подтверждениями факта мошенничества сотрудников являются:

• фальшивые счета;

• фальшивые нефинансовые документы (например, листки временной нетрудоспособности, накладные и т.п.);

• накладные, счета, свидетельствующие о приобретении материальных ценностей для личного потребления (например, часы, альбомы, цифровая техника и т.п.);

• бестоварные накладные;

• расходные кассовые ордера или ведомости, по которым выплачивалась заработная плата сотрудникам, фактически не работающим в организации, так называемым мертвым душам;

• многократные перечисления денежных средств в организации, количество поставок от которых не соответствует, значительно меньше перечисленных средств;

• несанкционированное списание денежных средств со счетов организации, открытых в кредитных учреждениях;

• платежные поручения на перечисление денежных средств фирмам-однодневкам;

• хакерские атаки на серверы экономического субъекта.

-

Методы уклонения риска и его компенсации.

Существуют следующие методы уклонения:

Отказ от ненадежных партнеров

Отказ от рискованных проектов

Отказ от хозяйственных рисков

Страхование рисков

Поиск гарантов

Отказ от ненадежных партнеров подразумевает под собой стремление работать исключительно с надежными и проверенными людьми, отказываться работать с конкретной компанией, если она её деятельность вызывает какие-либо сомнения, брать своё не количеством партнеров, а их качеством. Конечно, никогда нельзя быть уверенным в человеке или компании на сто процентов, однако, существует множество критериев, по которым в современном мире возможно отличить надежных партнеров от ненадежных. [18,с.27].

Отказ от рискованных проектов подразумевает отказ от участия в инвестиционных, инновационных и любых других проектах, реализуемость, рентабельность и эффективность которых находятся под сомнением. [13,с.49].

Отказ от хозяйственных рисков подразумевает отказ от ненадежных управленческих решений, от решений, в которых есть сомнения. С другой стороны, для получения максимальной прибыли придется брать на себя много хозяйственных рисков, однако их непосредственно значение во многом зависит от предпринимателя и его знаний о своей нише, о политической ситуации в стране и мире и других немаловажных вещах. [12,с.275].

Страхование вероятных потерь является не только хорошей защитой от неверных решений, но заставляет всех лиц, принимающих различных решения, быть более ответственными, серьезнее относиться к процессу принятия решений, регулярно проводить различные защитные процедуры в соответствии с контрактами.

При поиске гарантов, как и при страховании рисков, основной задачей является перенос собственного риска на иное лицо. Обязанности гаранта выполняют государственные органы, различные фонды и предприятия при условии взаимной выгоды.

-

Управление кредитными рисками в деятельности банков.

Управление кредитным риском — ключевой фактор, определяющий эффективность деятельности банка. Особенно важно иметь эффективную систему управления кредитным риском в условиях финансового кризиса, жесткой конкуренции среди множества кредитных учреждений и банковских продуктов, а также нестабильности и несовершенства банковского законодательства.

Поскольку на практике эти факторы могут действовать в противоположных направлениях, то влияние положительных факторов нивелирует действие отрицательных, а если они действуют в одном направлении, то возможно и другое — отрицательное влияние одного фактора будет увеличиваться действием другого. Перечисленные факторы кредитного риска можно сгруппировать как внешние и внутренние.

К группе внешних факторов относятся: состояние и перспективы развития экономики страны в целом, денежно- кредитная, внешняя и внутренняя политика государства и возможные её изменения в результате государственного регулирования.

К внешним кредитным рискам относятся: политический, макроэкономический, социальный, инфляционный, отраслевой, региональный, риск законодательных изменений (например, создание регулятивных благоприятных условий для предоставления одних видов кредитов и ограничений по другим), риск изменения процентной ставки. Кредитная организация не может точно прогнозировать уровень процента, а только учесть при управлении кредитными рисками дополнительные резервы на покрытие возможных убытков как прямого, так и скрытого характера.

Внутренние факторы могут быть связаны как с деятельностью банка-кредитора, так и с деятельностью заёмщика. К первой группе факторов относятся: уровень менеджмента на всех уровнях кредитной организации, тип рыночной стратегии, способность разрабатывать, предлагать и продвигать новые кредитные продукты, адекватность выбора кредитной политики, структура кредитного портфеля, факторы временного риска (при длительном сроке кредитной сделки повышается вероятность изменения процента, валютных курсов, доходов по ценным бумагам, процентной маржи и т.д.), досрочный отзыв кредита в связи с невыполнением условий кредитного договора, квалификация персонала, качество технологий и т.д.

Следует отметить, что указанные выше внешние факторы кредитного риска также связаны с деятельностью банка — они определяют условия его функционирования. Однако эти связи различны по своему характеру: внешние факторы не зависят от деятельности банка, а внутренние — зависят. Как уже говорилось, выделяется группа факторов, связанных с деятельностью заёмщика или другого контрагента операции кредитного характера. Сюда относятся содержание и условия коммерческой деятельности заёмщика, его кредитоспособность, уровень менеджмента, репутация, факторы риска, связанные с объектом кредитования.

Факторы кредитного риска являются основными критериями его классификации. В зависимости от сферы действия факторов выделяются внутренние и внешние кредитные риски; от степени связи факторов с деятельностью банка — кредитный риск, зависимый или не зависимый от деятельности банка. Кредитные риски, зависимые от деятельности банка, с учётом её масштабов делятся на фундаментальные (связанные с принятием решений менеджерами, занимающимися управлением активными и пассивными операциями); коммерческие (связанные с направлением деятельности подразделений); индивидуальные и совокупные (риск кредитного портфеля, риск совокупности операций кредитного характера).