Файл: Российский внутренний долг причины возникновения и перспективы погашения.docx

Добавлен: 05.05.2024

Просмотров: 78

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Таблица 3

Кредитные рейтинги Российской Федерации

| Рейтинговое агентство | Класс РФ | Место в классификации |

| S&P Global Ratings | ВВB- | 10 |

| Moody’s | Baa3 | 10 |

| Fitch Ratings | BBB | 9 |

Более высокому рейтингу мешают риски новых санкций и продолжающаяся высокая зависимость страны от нефтегазового сектора.

Сравнение объемов государственного долга с резервами показывает платежеспособность страны. Его у страны нет возможности заплатить по долгам, то ее облигации начнут падать в цене. При прекращении выплат появляется вероятность дефолта. Россия обладает значительным объемом ликвидных активов – в частности, существенным объемом средств в Фонде национального благосостояния.

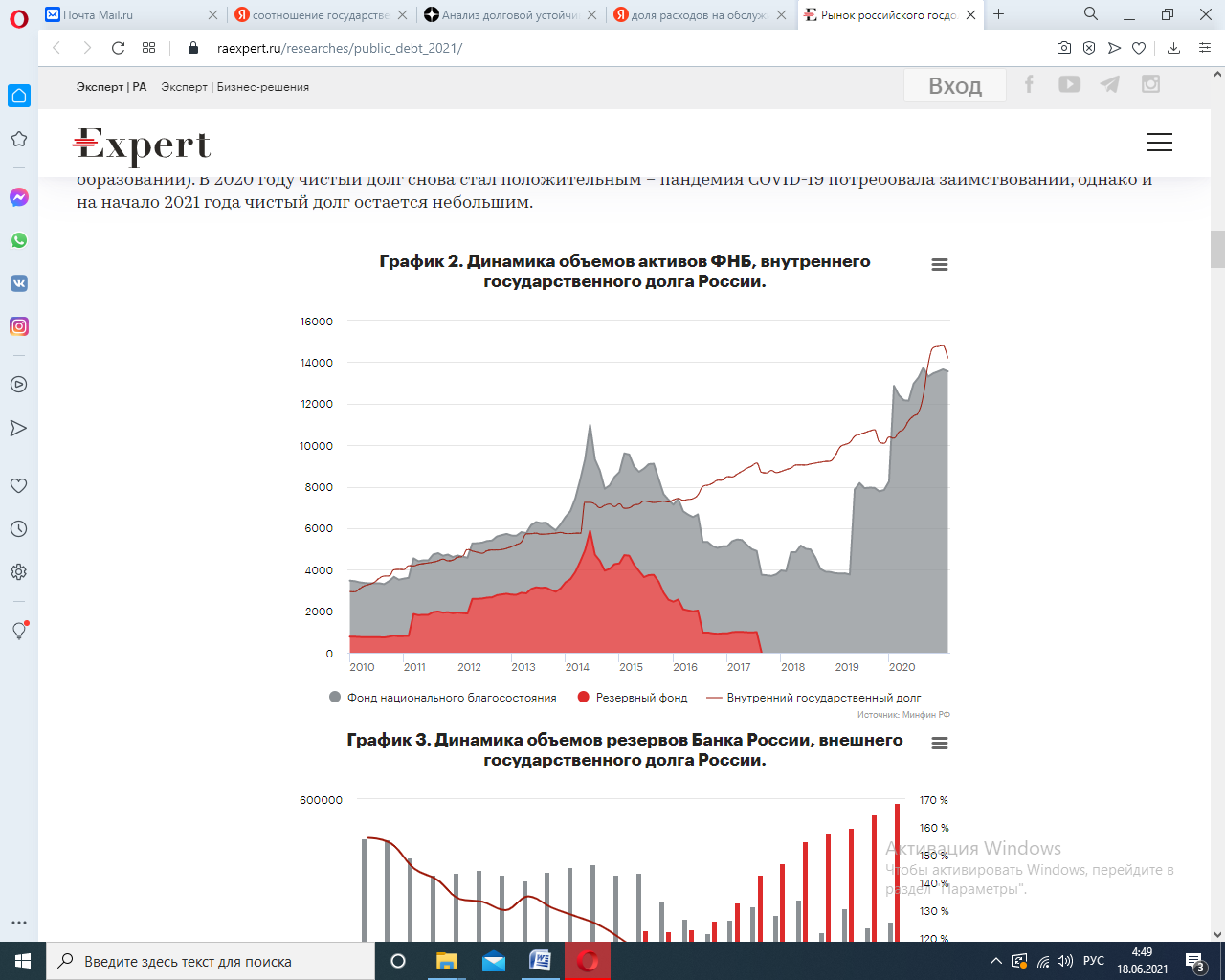

Рис. 3 Динамика объемов активов ФНБ, внутреннего государственного долга Российской Федерации

Как видно из графика, в конце 2019 чистый долг России стал отрицательным: ликвидные активы правительства превысили государственный долг. В 2021 году чистый долг снова стал положительным – пандемия COVID-19 потребовала заимствований, однако и на начало 2022 года чистый долг остается небольшим.

Таким образом, на сегодняшний день, государственный долг РФ находится на устойчиво низком уровне и, несмотря на рост из-за оттока иностранного капитала, не представляет угрозы для российской экономики. Однако, в рассматриваемом периоде наблюдается стабильный рост государственных заимствований, что оказывает негативное влияние на экономический рост страны.

Глава 3 Внутренняя долговая политика России на ближайшие годы

3.1. Прогноз развития внутреннего государственного долга Российской Федерации

Федеральным законом от 15.10.2020 г. № 327-ФЗ

«О внесении изменений в Бюджетный Кодекс Российской Федерации и отдельные законодательные акты Российской Федерации и установлении особенностей изменения бюджетов бюджетной системы Российской Федерации в 2021 году» утверждены основные характеристики федерального бюджета на 2021 год и плановый период 2022 – 2023 годы:

Таблица 4

Основные характеристики федерального бюджета на 2021 и плановые 2022 - 2023 годы, млрд. рублей

| Характеристика | 2021 | 2022 | 2023 |

| Общий объем доходов федерального бюджета, млрд. рублей | 18 765,1 | 20 637,5 | 22 262,7 |

| Общий объем расходов федерального бюджета, млрд. рублей | 21 520,0 | 21 885,0 | 23 671,3 |

| Верхний предел государственного внутреннего долга Российской Федерации, млрд. рублей | 18 315,2 | 20 519,2 | 22 947,0 |

| Валовый внутренний продукт, млрд. рублей | 115 553,0 | 124 223,0 | 132 822,0 |

| Уровень инфляции, % | 3,7 | 4,0 | 4,0 |

| Государственные внутренние заимствования, млрд. рублей | 26 815,9 | 20 560,9 | 24 008,6 |

| Объем государственных гарантий РФ , млрд. рублей | 30 000,0 | 30 000,0 | 30 000,0 |

Прогнозы Минфина России по поводу государственного долга достаточно оптимистичны. Если в 2020 году федеральный бюджет сводился с дефицитом вследствие ограничений экономической деятельности, введенных для борьбы с пандемией COVID-19 и обвала нефтяных цен, введения фискальных мер поддержки экономики, то марте 2021 года доходная часть бюджета впервые с начала пандемии была исполнена с профицитом. В первом квартале 2021 года собираемость налогов находится на еще высоком уровне: исполнение доходной части бюджета составляет 28,2%, тогда как, например, в 2019 году за первый квартал было исполнено только 21,1% доходов бюджета. Во многом это связано с реализацией отложенного спроса на фоне ослабления пандемии и отсутствия серьезных ограничений, поэтому не следует ожидать перевыполнения доходной части бюджета в 2021 году. Однако есть основания полагать, что в отсутствии третьей волны коронавируса доходная часть бюджета будет исполнена в полной мере.

Дополнительный фактор в стабилизации доходной части бюджета – восстановление цен на нефть. К марту 2021 года цены восстановились до предкризисных уровней.

В марте 2021 года Минфин сделал заявление о сокращении плана заимствований на 2021 год на 875 млрд рублей за счет использования свободных остатков средств, сформированных по итогам исполнения федерального бюджета в 2020 году и высокого уровня исполнения доходной части бюджета в 1 квартале 2021года. В заявлении озвучено намерение сократить план заимствований и сохранить госдолг ниже 20% от ВВП в 2021 году. Заявление повлекло за собой повышение спроса на ОФЗ, что обеспечило несколько более низкие ставки заимствований для Минфина.

Кроме того, Россия располагает значительным объёмом ликвидных активов, в виде средств Фонда национального благосостояния, и механизмами, благодаря которым эти резервы могут обеспечить российский рынок ликвидностью для финансирования внутреннего долга.

Поэтому, многие эксперты и аналитики считают, что значительное повышение уровня государственного долга, выше 22% ВВП, стоит ожидать лишь в случае возникновения третьей волны пандемии - в периоды проведения антикризисной политики, подобной проводимой в 2020 году. В обычные же годы его динамика будет незначительной и даже может начать снижаться, учитывая объемы ликвидных активов.

-

Меры по укреплению стабильности на рынке внутреннего государственного долга

В настоящее время основными направлениями государственной политики РФ в области внутренних заимствований являются следующие:

- замещение государственного внешнего долга РФ внутренними заимствованиями, т.е. увеличение размеров государственного внутреннего долга в ближайшие годы будет обусловлено использованием его на погашение внешнего долга;

- удлинение сроков заимствования. В настоящее время планируется отказаться от краткосрочных (до 1 года) заимствований и перейти на обслуживание ценных бумаг, носящих средне- и долгосрочный характер. Для решения этой задачи доходность краткосрочных ценных бумаг будет сокращаться до 6,5% годовых, а среднесрочных и долгосрочных повышаться — до 8,5 — 10,5%;

- повышение уровня рыночной ликвидности и расширение круга активных инвесторов. Для этого совместно Минфином РФ и Банком России подготовлена Программа введения института первичных дилеров и эталонных выпусков на рынке ГКО-ОФЗ.

Российская экономика обладает существенным запасом резервов, в частности, находящихся в ФНБ, а также механизмами, позволяющими с помощью этих резервов обеспечить внутренний рынок необходимой для финансирования внутреннего долга ликвидностью. Центральный банк в рамках длинного РЕПО кредитует коммерческие банки, которые в свою очередь инвестируют в государственные бумаги, привлекательность которых для банков растет на фоне снижения кредитного качества других заемщиков, о принуждении банков к инвестированию в ОФЗ речи не идет. Во втором полугодии 2020 года именно крупные банки во многом выступили кредиторами для российского правительства: согласно «Обзору рисков финансовых рынков» Банка России, в сентябре доля участия системно-значимых кредитных организаций в ОФЗ выросла до 82,9%.

Кроме того, завершение цикла смягчения монетарной политики и постепенный переход к нейтральным процентным ставкам (5-6%) создает дополнительные стимулы для новых инвесторов, особенно на фоне низкого уровня процентных ставок в развитом мире.

По итогам проведенного Счетной палатой РФ в 2022 году мониторинга выполнения программ государственных внутренних и внешних заимствований Российской Федерации в контексте мер. Министерству финансов Российской Федерации рекомендовано:

- при проведении в 2022 году государственных внутренних заимствований Российской Федерации за счет размещения ОФЗ исходить из необходимости уменьшения процентного риска для федерального бюджета с учетом складывающейся рыночной ситуации;

- усилить контроль за реализацией проектов, финансируемых за счет средств МФО.

Заключение

Рынок внутреннего долга является неотъемлемой частью национальной финансовой системы, позитивные и негативные характеристики которой напрямую воздействуют как на состояние финансовой сферы, так и на поступательное развитие реального сектора экономики.

Основная сущность внутреннего государственного долга заключается в том, что государственные займы и государственные гарантии с одной стороны закрывают возникающий по различным причинам бюджетный дефицит, а с другой стороны является инструментом регулирования экономических отношений, стимулирования производства.

Основные характеристики, формы и виды государственного долга определяются федеральным законодательством. Органами управления государственным долгом являются Правительство РФ и финансовые органы исполнительной власти субъектов РФ и муниципалитетов.

Объем и динамика изменения внутреннего государственного долга напрямую зависит от бюджетного дефицита: чем больше разрыв между доходами и расходами бюджета – тем выше потребность в заимствовании. Во первой главе курсовой работы представлен перечень и приведены примеры основных причин возникновения бюджетного дефицита, к которым я отнесла:

- чрезвычайные обстоятельства;

- экономические спады;

- неэффективность управленческой деятельности;

- государственные инвестиции;

- социально-экономическая политика государства;

- социальные изменения.

В ходе текущего состояния внутреннего государственного долга приведены объяснения причин резкого роста госдолга: в 2014 году – последствия мирового экономического кризиса 2013 года, а в 2020 году – чрезвычайные события, вызванные пандемией.

В условиях имеющейся в России «финансовой подушки» в виде фонда национального благосостояния можно было бы полностью погасить имеющийся капитальный внутренний государственный долг, но это экономически нецелесообразно. Необходимо принимать меры по стабилизации такого объема госдолга, который необременительно было бы обслуживать и содержать, строго контролируя как абсолютные (размер госдолга и соответствие установленному «потолку»), так и относительные показатели (доля в ВВП, динамика изменения, платежеспособность и долговая нагрузка) . Рынок федеральных облигаций должен содействовать экономическому росту, обеспечивая: снижение инфляции и защиту национальных финансов от воздействия внешних шоков, рост внутренних сбережений и расширение ресурсной базы национальной банковской системы, комплексное развитие смежных сегментов национального финансового рынка, расширение возможности денежных властей привлекать финансовые средства с внутреннего рынка, а также эффективно использовать процентные ставки в качестве инструмента макроэкономического регулирования.

Прошедшее десятилетие предоставило уникальный опыт в области управления внутренним долгом в различных аспектах - достижения финансовой стабильности, реализации налоговой и денежной политики, развития банковской системы и финансовых рынков. Систематизация позитивных характеристик развития одновременно с учетом стратегических и тактических ошибок позволит придать эволюции рынка внутреннего долга стимулирующие и стабилизирующие характеристики на современном этапе развития российской экономики.