Добавлен: 16.02.2024

Просмотров: 67

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты анализа кредитной деятельности банка

1.1. Кредитная политика банка: сущность и виды

1.2. Направления и значение кредитной деятельности коммерческого банка

Глава 2. Оценка кредитной деятельности ПАО Сбербанк

2.1. Виды кредитных операций и организация кредитной деятельности ПАО Сбербанк

Глава 3. Пути совершенствования кредитной деятельности ПАО Сбербанк

3.1. Проблемы эффективного развития кредитной деятельности банка

Кредитная деятельность банка является одним из основополагающих критериев, который отличает его от небанковских учреждений. В мировой практике именно с кредитованием связана значительная часть прибыли банка. В то же время кредитование является одной из самых рискованных операций коммерческого банка. Это объясняется как самой природой кредита, так и тем, что эта операция занимает ведущее место в балансах большинства коммерческих банков.

Кредитной деятельности присущи определенные признаки. Среди таких признаков можно определить признаки экономического, правового, социального и коммерческого характера (рис. 2).

Наличие указанных указывает на то, что кредитная деятельность банков осуществляется на основе взаимосвязанного интереса многих субъектов: банков и предприятий, общества и граждан, государства и его институтов.

Кредитная деятельность становится реальной и эффективной только при условии существования такого интереса, она объединяет интересы банков (аккумулирования средств и их использования для получения прибыли), субъектов хозяйствования (финансирования определенных проектов, их реализация и получение прибыли) и государства (развитие экономики страны, рост внутреннего валового продукта и т.д.).

Рис. 2. Признаки кредитной деятельности

Стоит обратить внимание и на то, что как для привлечения средств в кредитные ресурсы, так и для их размещения характерны одни и те же принципы - платности, срочности, возвратности.

Основными субъектами кредитной деятельности являются кредиторы и заемщики. Кредиторы - это участники кредитных отношений, имеющие в своей собственности (или распоряжении) свободные и передающие их во временное пользование другим субъектам. Кредиторами могут быть физические лица, юридические лица (предприятия, организации, учреждения, правительственные структуры и т.д.), государство. Особое место среди кредиторов занимают банки, которые сначала мобилизуют средства у своих клиентов, а потом сами предоставляют в ссуды своим клиентам.

Заемщики - это участники кредитных отношений, которые нуждаются в дополнительных средствах и получают их в ссуду от кредиторов. Характерным признаком заемщика является то, что он не становится собственником заемных средств, а лишь временным распорядителем.

Поэтому его права по использованию этих средств несколько ограничены - он не может выйти за пределы тех условий и целей, предусмотренных его соглашению с кредитором.

Объектом кредитной деятельности являются кредитные отношения, возникающие между кредитором и заемщиком и непосредственно ценность, которая передается в ссуду одним субъектом другому. Позаимствованная ценность как объект кредитной деятельности является реальной, то есть должна присутствовать и фактически переданной кредитором заемщику. Такая передача оформляется соответствующим соглашением с соблюдением требований действующего законодательства.

Глава 2. Оценка кредитной деятельности ПАО Сбербанк

2.1. Виды кредитных операций и организация кредитной деятельности ПАО Сбербанк

ПАО «Сбербанк России» - российский коммерческий банк, один из крупнейших банков России и Европы.

Организационно-правовая форма – публичное акционерное общество.

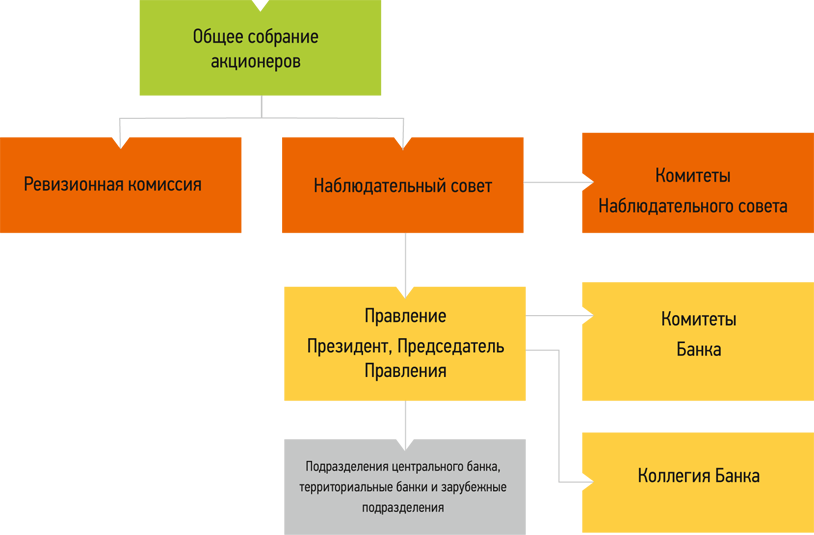

Организационная структура банка определяется структурой его управления и структурой функциональных подразделений и служб (рис. 3.).

Рис. 3. Организационная структура ПАО "Сбербанк России"

Далее целесообразно рассмотреть рейтинг банков России по надежности по данным Центробанка.

Рис. 4. Рейтинг надежности банков 2019 по данным Центробанка (по величине регулятивного капитала)

Таким образом, из рисунка видно, что по данным Центробанка, ПАО Сбербанк России занимает первое место по надежности среди банков России.

Виды кредитов, которые выдает ПАО Сбербанк, обусловлены кредитной политикой банка. В соответствии с кредитной политикой банка, выделяют такие виды кредитов:

1. Кредитование по обороту. При использовании данного метода кредит выдается по мере необходимости. Все движение по кредиту связано с поступлением и расходованием ценностей, то есть все затраты заемщика оплачиваются кредитными средствами, при поступлении денежных средств кредит погашается.

2. Кредитование по остатку. Выдача и погашение такого кредита тесно связаны с остатком материальных ценностей у заемщика. Все товарно-материальные ценности, такие как сырье, материалы, незавершенное производство и прочие, являются обеспечением для выданного кредита.

3. Методы кредитования по обороту и по остатку могут быть смешаны, и тогда возникает новый метод - оборотно-сальдовый. В этом случае кредит выдается заемщику по мере необходимости, но должен погашаться в заранее определенные сроки. При этом не имеет значения, поступили денежные средства от осуществляемой деятельности на счет заемщика, или же нет.

В настоящее время Сбербанк России определяет для себя те или иные способы выдачи и погашения кредитов самостоятельно.

Также методы кредитования можно разделить по используемому ссудному счету на три вида:

- кредитование по простому ссудному счету;

- кредитование по специальному ссудному счету;

- контокоррент.

Простой ссудный счет используется Сбербанком чаще всего для выдачи единовременного кредита. Погашение данной ссуды происходит в заранее обговоренные сроки. Срок погашения кредита по простому ссудному счету определяется независимо от оборота денежных средств заемщика.

Специальный ссудный счет чаще всего открывается в том случае, если заемщику нужны постоянные поступления кредитных денежных средств. Обычно денежные средства по такому методу кредитования перечисляются не на счет заемщика, а сразу же идут на оплату тех или иных его затрат. Точно так же погашение данного кредита производится сразу же по мере поступления денежных средств от реализации или оказания услуг. Таким образом, по специальному ссудному счету постоянно происходит выдача и погашение кредитных средств. Чаще всего объектами такого кредитования являются государственные предприятия, предприятия оптовой или розничной торговли, сбытовые и снабженческие организации и другие.

Для своих надежных постоянных клиентов с высокой платежеспособностью Сбербанк России может использовать особый вид счета - контокоррент. В таком случае банк заключает с заемщиком договор, на основании которого открывается расчетно-ссудный счет. На этом счете зафиксированы все операции заемщика - поступление и расходование средств, расчеты с бюджетом, полученные кредиты и их погашение и другие. В случае необходимости Сбербанк России выдает заемщику кредит на оплату тех или иных расходов, если собственных средств на счете недостаточно. Данный кредит погашается по мере поступления на счет денежных средств. Следует отметить, что такое кредитование возможно только в том случае, если Банк уверен в честности, порядочности и кредитоспособности клиента. Чаще всего важными условиями для выдачи контокоррентного кредита являются длительное сотрудничество с Банком и высокое обеспечение.

Проведем анализ кредитного портфеля ПАО «Сбербанк России».

Итак, всего за 2018 год было выдано кредитов на сумму 19 741 883 млн. руб., что выше уровня 2017 года на 3 046 556 млн. руб.

В структуре кредитного портфеля наибольшая доля принадлежит юридическим лицам – 68,7%. Высокая доля кредитов приходится на отрасль металлургии – 8,6%, на отрасль по работе с недвижимостью – 8%, нефтегазовую отрасль – 7,8%.

Таблица 1

Анализ кредитного портфеля ПАО «Сбербанк России», млн руб.

|

за 2017 год |

уд. вес, % |

за 2018 год |

уд. вес, % |

|

|

Физические лица |

4 925 822 |

29.5 |

6 170 770 |

31.3 |

|

Юридические лица, в том числе по отраслям |

11 769 505 |

70,5 |

13 571 113 |

68,7 |

|

Металлургия |

1 251 164 |

7.5 |

1 696 889 |

8.6 |

|

Операции с недвижимым имуществом |

1 324 035 |

7.9 |

1573 446 |

8.0 |

|

Нефтегазовая промышленность |

1 612 726 |

9.7 |

1 546 647 |

7.8 |

|

Торговля |

1 118 737 |

6.7 |

1 274 768 |

6.5 |

|

Пищевая промышленность и сельское хозяйство |

786 562 |

4.7 |

995 136 |

5.0 |

|

Услуги |

738 097 |

4.4 |

967 686 |

4.9 |

|

Телекоммуникации |

802 020 |

4.8 |

827 080 |

4.2 |

|

Машиностроение |

739 651 |

4.4 |

750 506 |

3.8 |

|

Государственные и муниципальные учреждения РФ |

730 986 |

4.4 |

746 834 |

3.8 |

|

Энергетика |

691 304 |

4.1 |

741 797 |

3.8 |

|

Транспорт, авиационная и космическая |

334 634 |

2.0 |

610 779 |

3.1 |

|

Строительство |

624 464 |

3.7 |

601111 |

3.0 |

|

Химическая промышленность |

508 028 |

3.0 |

594 777 |

3.0 |

|

Деревообрабатывающая промышленность |

78 413 |

0.5 |

87 444 |

0.4 |

|

Прочее |

428 684 |

2.6 |

556 213 |

2.8 |

|

Итого кредиты физическим и юридическим лицам |

16 695 327 |

100.0 |

19 741 883 |

100.0 |

На долю кредитов физическим лицам приходится 31,3% в 2018 году. По сравнению с 2017 годом кредитование физических лиц выросло на 1 244 948 тыс. руб.

Рис. 5. Анализ структуры кредитного портфеля за 2018 г.

Таким образом, наибольшую долю в структуре кредитного портфеля занимают кредиты физических лиц.

Рассматривая структуру кредитного портфеля банка для физических лиц, сформируем рисунок 6.

Таким образом, видно, что наибольшую долю занимают жилищные кредиты Сбербанка.

Одним из приоритетных направлений деятельности ОАО «Сбербанк России» является кредитование. Кредитная политика строится на основе соблюдения таких общепринятых принципов кредитования как срочность, платность, возвратность и обеспеченность.

Рис. 6. Структура кредитного портфеля для физических лиц 2018 г.

Проведем сравнение цен на основные банковские продукты и услуги ОАО «Сбербанк России» по сравнению с основными конкурентами.

Сравним условия банков по кредитованию физических лиц.

Таблица 2

Сравнение стоимости потребительских кредитов (для зарплатных проектов)

|

Наименование форм |

Сбербанк |

ВТБ 24 |

|

Сумма кредита, руб. |

От 30 000 до 5 00 000 руб. |

От 100 000 до 5 000 000 руб. |

|

Срок кредита, лет |

От 3 мес. до 5 лет |

От 6 мес. до 5 лет |

|

Ставка кредита, % |

От 11,9 % |

От 11% |

Из таблицы видно, что процентная ставка для кредитования физических лиц на 5 лет по максимальной сумме кредита в Сбербанке составит 11,9%. Такая ставка чуть ниже конкурентов – банка ВТБ24 – 11%.

Сравним проценты по вкладам для физических лиц.

Самая высокая ставка по вкладу на 3 года предлагает ВТБ – 6,15%. На уровне 5,45% годовых предлагает Сбербанк. Такой разброс является весомым для клиентов, поэтому ПАО «Сбербанк» следует уделить на это внимание.

Таблица 3

Сравнение стоимости вкладов (без пополнения, без снятия) в рублевом эквиваленте

|

Банк |

Сумма вклада, руб. |

Срок вклада, год. |

Ставка по вкладу, % |

|

Сбербанк (вклад Сохраняй) |

От 15 000 |

3 |

5,45 |

|

ВТБ24 (вклад Выгодный) |

От 30 000 |

3 |

6,15 |

Таким образом, при установлении цены на банковские продукты и услуги ПАО «Сбербанк России» не ориентируется на конкурентов, так как стоимость некоторых продуктов/ услуг несколько выше.