Файл: Ссудный процент , его сущность и порядок исчисления.pdf

Добавлен: 29.02.2024

Просмотров: 72

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1 Теоретические основы содержания и метода расчета ссудного процента

1.1 Понятие и сущность ссудного процента

1.3 Методика расчета ссудного процента

Глава 2. Расчет ссудного процента на материалах ПАО «Сбербанк России»

2.1 Краткая экономическая характеристика ПАО «Сбербанк России»

2.2 Оценка системы кредитования в ПАО «Сбербанк России»

Содержание:

Введение

Актуальность темы курсовой работы заключается в том, что на кредитном рынке коммерческий банк размещает не собственные средства, а привлеченные средства ЦБ РФ. Данные средства передаются коммерческому банку под определенный процент, называемый ставкой рефинансирования. Чтобы получить прибыль, коммерческий банк увеличивает данный процент на планируемую рентабельность и планируемый затраты, что и составляет ссудный банковский процент. Для клиента банка, ссудным банковским процентом является ставка процента, которая определяет стоимость заемных средств. Ссудный процент имеет свои особенности расчета в зависимости от принятой кредитной политики коммерческого банка.

Объектом исследования является ПАО «Сбербанк России».

Предметом исследования является порядок расчета ссудного процента.

Цель данной работы: рассмотреть особенности расчета ссудного процента на материалах ПАО «Сбербанк России».

Для достижения поставленной цели в работе необходимо решить следующие задачи:

- рассмотреть теоретические основы расчета ссудного процента;

- провести анализ организации кредитования в ПАО «Сбербанк России»;

- рассмотреть порядок расчета ссудного процента в банке.

Теоретической основой исследования послужили работы таких авторов, как А.Ш. Халидовой, С.В. Черкесовой, А.О. Ядрихинской, Т.А. Руденко, Е.В. Тихомировой и других.

Методической основой данной работы является комплекс общенаучных методов, таких как общетеоретический и сравнительный методы, анализ, синтез, аналогия, прогнозирование, системный подход.

Структура курсовой работы определяется целями и задачами исследования. Курсовая работа состоит из введения, двух глав, шести параграфов, заключения, списка использованных источников и приложений.

В первой главе дано определение ссудного процента, рассмотрена его сущность и виды ссудного процента, представлены методы расчета ссудного процента.

Во второй главе дана краткая характеристика ПАО «Сбербанк России», проведен анализ кредитной политики банка, представлен пример расчета ссудного процента по дифференцированной и аннуитетной системе расчетов.

В заключении сделаны выводы по результатам проведенного исследования.

Глава 1 Теоретические основы содержания и метода расчета ссудного процента

1.1 Понятие и сущность ссудного процента

Ссудным процентом является сумма, указанная в процентном выражении, к сумме займа, уплаченного заемщиком за его использование в расчете на определенный период времени (месяц, квартал, год).

С точки зрения теории денег, ссудный процент (процентная ставка) - это цена денег как средство экономии.

Процентный доход - это доход от предоставления капитала в долг в разных формах (кредиты, кредиты) или доход от инвестиций в ценные бумаги.

По мнению Т.М. Костериной, ссудный процент - фиксированная ставка, при которой сумма процентов выплачивается в течение установленного срока. Обычно процентная ставка характеризует отношение годовой процентной суммы (процентного дохода) к основной сумме. Ссудный процент также используется в процессе добавления стоимости [21, с. 78].

По мнению А.И. Болвачева, ссудный процент - комиссия, взимаемая банками за предоставленные кредита. Ссудный процент является основой самофинансирования банков. Ссудный процент зависит от размера займа, его зрелости, соотношения спроса и предложения на денежном рынке, а также степени риска кредитного учреждения, предоставляющего определенную сумму должнику[11, с. 70].

В последние два столетия базовые процентные ставки устанавливались либо национальными правительствами, либо центральными банками. Например, федеральная резервная ставка США колебалась от 0,25% до 19% в период между 1954 и 2008 годами, а базовые ставки Банка Англии колебались от 0,5% до 15% в период с 1989 по 2009 год, а распространение базовых ставок в Германии варьировалось почти на 90% в 1920-х годах до примерно 2% в 2000-х годах. Во время попытки преодолеть гиперинфляционную спираль в 2007 году резервный банк Зимбабве повысил процентные ставки по кредитам до 800%.

М.В. Воронина определяет процентную ставку как ставку Центрального банка на операции с другими кредитными организациями. Благодаря ставке дисконтирования Центральный банк имеет возможность влиять на процентные ставки коммерческих банков, уровень инфляции в стране и обменный курс национальной валюты.

По мере снижения процентных ставок активность бизнеса увеличивается, а инфляция увеличивается. Увеличение процентных ставок приводит к снижению деловой активности, снижению инфляции и росту стоимости национальной валюты [17, с. 101].

Основная процентная ставка в Соединенных Штатах: ставка федеральных фондов - это процентная ставка, по которой банки размещают свободные средства, удерживаемые на счетах в Федеральном резерве и других банках в одночасье.

Ставка в Еврозоне - ставка рефинансирования - процентная ставка, которая является минимально возможной для заявок на привлечение средств в тендере Европейского центрального банка.

Основная процентная ставка Японии: целевая процентная ставка по кредитам овернайт - это уровень интереса, который Банк Японии хочет видеть в среднем на краткосрочном рынке депозитов.

Процентная ставка, которая является основной ставкой в Великобритании, так называемая ставка репо (ставка репо) - это ставка, по которой Банк Англии выдает краткосрочные кредиты, обеспеченные ценными бумагами.

Основной курс для Канады: целевой показатель ставки «овернайт» - это уровень интереса, который Банк Канады хочет видеть в среднем на краткосрочном рынке депозитов. Чтобы контролировать уровень процентных ставок на рынке овернайт, Банк Канады устанавливает так называемый рабочий диапазон 0,50% в ширину, середина которого всегда является целевой процентной ставкой овернайт.

Австралия: процентная ставка по доллару США в долларах США (ставка наличных денег) представляет собой процентную ставку, определенную в результате спроса и предложения на денежном рынке. Резервный банк Австралии устанавливает необходимый уровень этого курса и поддерживает его, контролируя предложение денег.

Таким образом, ссудным процентом является сумма дохода, которая указана в виде процента к сумме займа, уплачиваемая заемщиков за использование заемных средств. Экономическое значение ссудного процента таково, что по мере снижения процентных ставок активность бизнеса увеличивается, а инфляция увеличивается. Увеличение процентных ставок приводит к снижению деловой активности, снижению инфляции и росту стоимости национальной валюты.

1.2 Виды ссудных ставок

Существует несколько видов ссудных ставок [17, с. 118].

В зависимости от того, изменяется ли ставка в течение времени, выделяют фиксированную и плавающую процентные ставки:

- Фиксированная процентная ставка - постоянна, устанавливается на определенный срок и не зависит от каких-либо обстоятельств.

- Плавающая процентная ставка подлежит периодическому пересмотру. Изменение ставки осуществляется на основании колебаний тех или иных показателей. Классическим примером таких показателей является Лондонская межбанковская ставка предложения (LIBOR, средневзвешенная ставка на лондонском межбанковском рынке кредитных ресурсов). Соответственно плавающая ставка LIBOR+5 % будет означать, что номинальная величина процентной ставки на 5 % выше ставки LIBOR.

В зависимости от времени выплаты процентов, существует два типа процентных ставок:

- декурсивная ставка - процент выплачивается в конце вместе с основной суммой кредита;

- антисипативная ставка - процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга.

Для кредитора выгоднее антисипативная ставка, а для заемщика - декурсивная. Так, если величина процентной ставки составляет 10%, то при декурсивной ставке при кредите в $1000 кредитор получит $1100 в конце срока. При антисипативной ставке он даст заемщику $900 и в конце срока получит $1000.

Различают номинальную и реальную процентную ставку [18, с. 66].

Реальная процентная ставка - это процентная ставка с учетом инфляции.

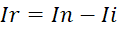

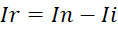

Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближенной) формулой:

, (1)

где Ir - реальная процентная ставка;

In - номинальная процентная ставка;

Ii - ожидаемый или планируемый уровень инфляции.

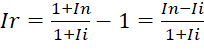

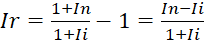

Ирвинг Фишер предложил более точную формулу взаимосвязи реальной, номинальной ставок и инфляции, выражаемую названной в его честь формулой Фишера:

, (2)

При Ii = 0 и Ii = In обе формулы дают одинаковое значение. Легко видеть, что при небольших значениях уровня инфляции Ii результаты мало отличаются, но если инфляция велика, то следует применять формулу Фишера.

Согласно Фишеру, реальная процентная ставка численно должна быть равна предельной производительности капитала.

Так же по методу расчета различают сложные и простые проценты.

Простой процент – это начисление вознаграждения за размещение вклада на банковском счете за весь период хранения средств. Если говорить простыми словами, то простой процент начисляется лишь по окончании срока действия депозитного договора, он определяется в годовой процентной ставке. Причем, если договор автоматически продлевается на следующий срок, то вознаграждение за предыдущий период не причисляется к телу депозита.

Отличие простых процентов от сложных на самом деле довольно большое. Это та схема начисления прибыли, при которой начисленная прибыль причисляется к телу депозита, а на него в будущем снова начисляется доход.

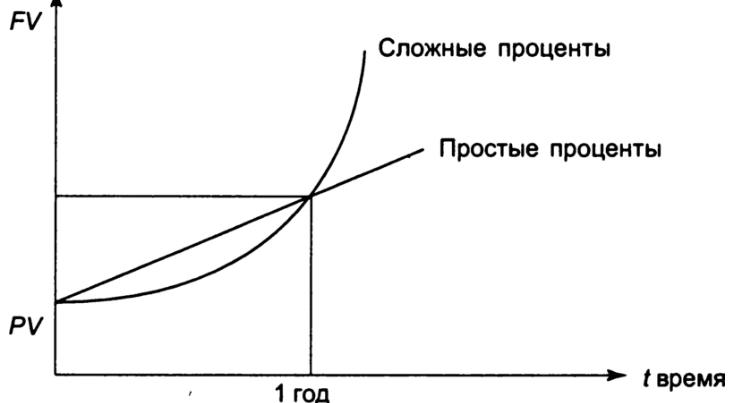

На самом деле система начисления процентов по вкладам сильно различается в первую очередь по той причине, что с капитализацией процентов выгода депозита может быть значительно выше, чем при простой системе. Потому что при простой системе прибыль растет в арифметической прогрессии, а при сложной в геометрической. Чтобы наглядно в этом убедиться, ниже приведена схема сложных процентов в сравнении со схемой простых процентов (рисунок 1) [18, с. 67].

Но, в этом вопросе также есть свои особенности. Условия банковских вкладов строго индивидуальны, поэтому при выборе депозитного продукта в первую очередь обращают внимание на количество периодов капитализации за весь срок действия договора. Например, банк указывает, что по депозитному договору предусмотрена капитализация процентов, но она осуществляется 1 раз в 6 месяцев, то есть первый доход, вкладчик получит спустя полгода после заключения соглашения с банком. При этом вкладчик решит разместить средства лишь на 3 месяца, соответственно, он получит свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу.

Рисунок 1 - Схема простых процентов в сравнении со схемой сложных процентов

На самом деле понять, в чем состоит принципиальная разница между простыми и сложными процентами достаточно просто, но все же нюанс заключается в том, что банки в договоре не указывают такие понятия, как простые и сложные проценты каждый потенциальный вкладчик должен обращать внимание на все условия договора. Если в договоре указано, что проценты выплачиваются по окончании срока действия договора, соответственно, капитализация по такому договору не предусмотрена.

Таким образом, процентные ставки классифицируются по различным принципам. Деление на простые и сложные проценты осуществляется по методу их расчета. Простым процентом является начисление вознаграждения за размещение вклада на банковском счете за весь период хранения средств. Простой процент начисляется лишь по окончании срока действия депозитного договора, он определяется в годовой процентной ставке.

1.3 Методика расчета ссудного процента

Начисление ссудных процентов может выполняться двумя способами, получившими название простой и сложный процент. В первом случае понимается, что за основу расчетов всегда в течение срока договора принимается сумма кредита (депозита). Сложный процент учитывает, что в каждом последующем периоде сумма, на которую насчитывается процент, увеличивается на размер процентов, полученных в предыдущем период.

Начисление процентов производится на постоянную базу (первоначальный размер ссуженной стоимости). Этот способ начисления процентов используется, как правило, при краткосрочном кредитовании [22, с. 33]: