Файл: Ссудный процент , его сущность и порядок исчисления.pdf

Добавлен: 29.02.2024

Просмотров: 80

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1 Теоретические основы содержания и метода расчета ссудного процента

1.1 Понятие и сущность ссудного процента

1.3 Методика расчета ссудного процента

Глава 2. Расчет ссудного процента на материалах ПАО «Сбербанк России»

2.1 Краткая экономическая характеристика ПАО «Сбербанк России»

2.2 Оценка системы кредитования в ПАО «Сбербанк России»

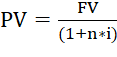

S = P*(1+ni), (1)

где S – сумма насчитанных процентов (руб.);

P – начальная сумма долга;

n - продолжительность ссуды в годах или отношение периода пользования ссудой в днях к применяемой базе исчисления (360 или 365 дней);

i - процентная ставка.

Величина (1 + ni) на языке финансистов называется множитель наращения простых процентов. Она показывает, во сколько раз наращенная сумма превышает изначальную.

Наращенную величину можно также представить в виде суммы:

, (2)

где P – первоначальная сумма долга;

I = Pni – сумма процентов.

Величина, обратная наращению, называется дисконтирование по простым процентам. Она определяет сегодняшнюю стоимость будущей денежной суммы. Этот показатель дает возможность определить первоначальную сумму долга исходя из наращенной.

Ставка дисконтирования, которая используется в расчетах, учитывает такие риски, как инфляция, изменение ставки или нормы доходности. У банков, имеющих высокую степень надежности, таких, как ПАО «Сбербанк», ставка дисконтирования находится в пределах процентной ставки.

Формула математического дисконтирования по простой процентной ставке имеет вид:

, (3)

Способ начисления сложных процентов применяется при долгосрочном кредитовании, когда по истечении периода начисления новое начисление процентов производится на наращенную сумму. Расчет производится по следующим формулам:

при постоянной ставке процентов [22, с. 34]

S = P *(1 + i )n, (4)

при переменной ставке

S = P*(1+ i 1 )n1 * (1 + i 2 )n2 * : * (1 + i k )nk, (5)

В условиях инфляции при определении процентной ставки необходимо учитывать уровень инфляции. Уровень процентной ставки, учитывающий инфляцию, может быть рассчитан 2-мя способами:

Приближенным:

i f = i + f , (6)

где f - уровень инфляции в процентах.

точным:

i f = i + f + i * f / 100, (7)

Таким образом, расчет ссудного процента осуществляется по формуле простого или сложного процента. Простой процент используется при краткосрочном кредитовании, сложный процент – большей частью при долгосрочном кредитовании. При этом следует учитывать уровень инфляции.

В данном разделе работы были рассмотрены теоретические основы расчета ссудных процентов. На основании проведенного исследования можно сделать следующие выводы.

Ссудной процентной ставкой является доход, выраженный в виде процента к сумме заемных средств, выплачиваемый тому, кто займ предоставляет. Процентные ставки классифицируются по различным принципам. Деление на простые и сложные проценты осуществляется по методу их расчета. Простой процент начисляется по окончании срока действия депозитного договора, он определяется в годовой процентной ставке. Ставка простого процента наиболее выгодна тогда, когда срок кредита составляет менее года. Сложные проценты используются при долгосрочном кредитовании.

Глава 2. Расчет ссудного процента на материалах ПАО «Сбербанк России»

2.1 Краткая экономическая характеристика ПАО «Сбербанк России»

Публичное акционерное общество «Сбербанк России» зарегистрировано 16 августа 2002 года.

Сбербанк сегодня - это кровеносная система российской экономики, треть ее банковской системы. Банк дает работу и источник дохода каждой 150-й российской семье [27].

На долю лидера российского банковского сектора по общему объему активов приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2016 года).

Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

Сбербанк сегодня - это 14 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах РФ, расположенных на территории 11 часовых поясов.

Только в РФ у Сбербанка более 110 миллионов клиентов - больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Все розничные кредиты в Сбербанке выдаются по технологии «Кредитная фабрика», созданной для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать обслуживание более удобным, современным и технологичным, Сбербанк с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят:

- онлайн-банкинг «Сбербанк Онлайн» (более 13 млн. активных пользователей);

- мобильные приложения «Сбербанк Онлайн» для смартфонов (более 1 млн. активных пользователей);

- SMS-сервис «Мобильный банк» (более 17 млн. активных пользователей);

- одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 86 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования».

Банк имеет следующие реквизиты [27]:

- юридический адрес: 117997, г. Москва, ул. Вавилова, 19;

- основной государственный регистрационный номер (ОГРН): 1027700132195;

- идентификационный номер налогоплательщика (ИНН): 7707083893;

- код причины постановки на учет (КПП): 775001001.

Основным видом деятельности ПАО «Сбербанк России» является прочее денежное посредничество.

Банк имеет 94 филиала и 2 представительства в Германии и Китае.

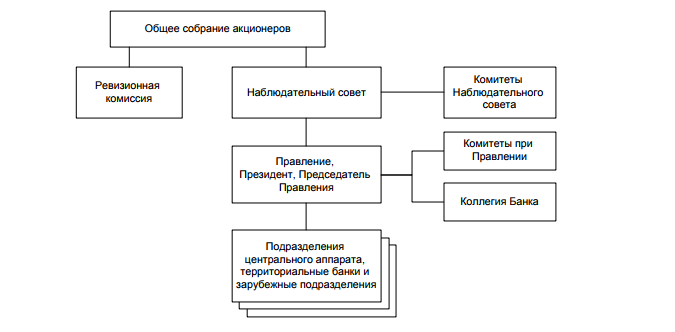

Организационная структура банка представлена на рисунке 2.

Рисунок 2 -Организационная структура ПАО «Сбербанк России»

В соответствии с Уставом общее руководство деятельностью Банка осуществляет Наблюдательный совет. К компетенции Наблюдательного совета относятся вопросы определения приоритетных направлений деятельности Банка, образование коллегиального исполнительного органа Банка – Правления, вопросы созыва и подготовки общих собраний акционеров, рекомендации по размеру дивидендов и порядку их выплаты, периодическое заслушивание отчетов Президента, Председателя Правления Банка о финансовых результатах деятельности Банка, выполнении приоритетных задач и другие вопросы.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Среди клиентов Сбербанка - более 1 млн. предприятий (из 4,5 млн. зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35% корпоративного кредитного портфеля банка. Оставшаяся часть - это кредитование крупных и крупнейших корпоративных клиентов.

Обслуживание клиентов ПАО «Сбербанк России» осуществляется через офисы, дистанционно посредством горячей линии, работающей круглосуточно, так же действуют сервисы сбербанк-онлайн.

Оценим выполнение банком основных нормативов деятельности, установленных ЦБ РФ (таблица 1).

Рост норматива достаточности собственных средств банка за три года на 23,84% отражает увеличение доли собственного капитала к активам банка, взвешенных с учетом риска.

Таблица 1 - Анализ обязательных нормативов банка ПАО «Сбербанк России»

|

Показатели: |

2016 |

2017 |

2018. |

Абсолютное изменение |

Относительное изменение |

||||

|

2017-2016 гг. |

2018-2017 гг. |

Темп роста(%) |

Темп прироста |

||||||

|

2017-2016 гг. |

2018-2017 гг. |

2017-2016 гг. |

2018-2017 гг. |

||||||

|

1. Норматив достаточности собственных средств (капитала) банка (Н1) |

11,9 |

13,6 |

14,9 |

1,70 |

1,30 |

114,29 |

109,56 |

14,29 |

9,56 |

|

2. Норматив достаточности базового капитала банка(Н1.1) |

7,9 |

9,9 |

10,7 |

2,00 |

0,80 |

125,32 |

108,08 |

25,32 |

8,08 |

|

3. Норматив достаточностиосновного капитала (Н 1.2) |

7,9 |

9,9 |

10,7 |

2,00 |

0,80 |

125,32 |

108,08 |

25,32 |

8,08 |

|

Норматив мгновенной ликвидности (Н2) |

116,4 |

27 |

161,1 |

-89,40 |

134,10 |

23,20 |

596,67 |

-76,8 |

496,67 |

|

Норматив текущей ликвидности (Н3) |

154,4 |

301,6 |

263,8 |

147,20 |

-37,80 |

195,34 |

87,47 |

95,34 |

-12,53 |

|

Норматив долгосрочной ликвидности (Н4) |

65,5 |

55,4 |

57,6 |

-10,10 |

2,20 |

84,58 |

103,97 |

-15,4 |

3,97 |

|

Норматив максимального размера крупных кредитных рисков (Н6) |

20 |

17,9 |

16,6 |

-2,10 |

-1,30 |

89,50 |

92,74 |

-10,5 |

-7,26 |

|

Максимальный размер крупных кредитных рисков (Н7) |

197,5 |

129,8 |

115,5 |

-67,70 |

-14,30 |

65,72 |

88,98 |

-34,3 |

-11,02 |

|

Совокупная величина риска по инсайдерам (Н 10.1) |

0,8 |

0,5 |

0,4 |

-0,30 |

-0,10 |

62,50 |

80,00 |

-37,5 |

-20,00 |

|

Использование собственных средств для приобретения акций (долей) др. юр. Лиц (Н12) |

10,6 |

15,3 |

12,4 |

4,70 |

-2,90 |

144,34 |

81,05 |

44,34 |

-18,95 |

Темп прироста норматива достаточности основного капитала за три года составил 33,4%. Данная тенденция так же является положительной для банка, т.к. показывает повышение доли основного капитала к активам банка, взвешенных с учетом риска.

К 2018 году рост норматива достаточности базового оставил 33,4%. Показатель соответствует нормативному значению и отражает рост доли базового капитала к активам банка, взвешенных с учетом риска.

Таким образом, можно сделать вывод об эффективном управлении капиталом банка.

Норматив мгновенной ликвидности банка за три года увеличился в 4 раза, что отражает увеличение активов банка, которые банк может реализовать в течение одного календарного дня, к обязательствам самого банка.

За три года норматив текущей ликвидности увеличился на 82,8%, что характеризует низкие риски потери платежеспособности банков в течение 30 дней.

Снижение норматива долгосрочной ликвидности к 2018 году составил 11,45%. Однако банк превышает минимально допустимое значение, следовательно, у банка низкий риск потери платежеспособности банком в результате размещения средств в долгосрочные активы.

Норматив максимального риска на одного заемщика за три года снизился на 17,76%. Снижение данного показателя отражает уменьшение рискованности кредитных операций банка к 2018 году.

Норматив совокупной величины риска по инсайдерам за три года снизился на 57,5%. Норматив показывает снижение совокупного кредитного риска банка в отношении всех физических лиц, способных воздействовать на принятие решения о выдаче кредита банком.

Норматив использования собственных средств отражает рост максимального отношения сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка.

По всем показателям нормативов ликвидности банк является ликвидным.

Проведем анализ основных финансовых показателей деятельности ПАО «Сбербанк России» (таблица 2).

Таблица 2 - Анализ основных финансовых показателей деятельности ПАО «Сбербанк России» за 2016-2018 гг., млн. руб.

|

Наименование показателя |

2016 |

2017 |

2018 |

Отклонение 2018/2016 |

||||||

|

Доход |

Расход |

Результат |

Доход |

Расход |

Результат |

Доход |

Расход |

Результат |

||

|

По привлеченным средствам кредитных организаций |

64 397 |

64 296 |

101,00 |

116 102 |

53 788 |

62 314 |

107841 |

64415 |

43 426,00 |

43 325 |

|

Ссуды клиентам |

1867144 |

759402 |

1 107742 |

1759389 |

636869 |

1 122 520 |

1823329 |

626815 |

1 196 514 |

88 772 |

|

Ценные бумаги |

148212 |

54509 |

93 703 |

156679 |

39725 |

116 954 |

185475 |

36094 |

149 381 |

55 678 |

|

Комиссионная деятельность |

360619 |

43700 |

316 919 |

422337 |

58655 |

363 682 |

514912 |

81830 |

433 082 |

116 163 |

|

Прочие операционные доходы |

33975 |

0 |

33 975 |

48260 |

0 |

48 260 |

65103 |

65 103,00 |

31 128 |

|

|

Операционные расходы |

0 |

764716 |

-764 716 |

0 |

714804 |

-714 804 |

760240 |

-760 240 |

4 476 |

|

|

Налог на прибыль |

0 |

149605 |

-149 605 |

0 |

192320 |

-192 320 |

220089 |

-220 089 |

-70 484 |

|

|

Балансовая прибыль |

563660 |

563 660 |

662848 |

662 848 |

782182 |

782182 |

218 522 |

|||