Файл: Ссудный процент , его сущность и порядок исчисления.pdf

Добавлен: 29.02.2024

Просмотров: 79

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1 Теоретические основы содержания и метода расчета ссудного процента

1.1 Понятие и сущность ссудного процента

1.3 Методика расчета ссудного процента

Глава 2. Расчет ссудного процента на материалах ПАО «Сбербанк России»

2.1 Краткая экономическая характеристика ПАО «Сбербанк России»

2.2 Оценка системы кредитования в ПАО «Сбербанк России»

Определим порядок расчета процентов в ПАО «Сбербанк России» по Образовательному кредиту. Расчет производится дифференцированными платежами по простой ставке. Сумма кредита составляет 100 000 руб. на 4 года, ставка по кредиту 13,42%.

Первый месяц:

100 000/48 + 100 000 ∗ 13,42%/12 = 2083,33 + 1118,33 = 3201,67 руб.

Остаток тела = 100 000 – 3201,67 руб. = 97916,67 руб.

Второй месяц:

100 000/48 + 97916,67∗13,42%/12 = 2083,33 + 1095,03 = 3178,37 руб.

Остаток тела – 97916,67 руб. – 3178,37 руб. = 95833,33 руб.

Третий месяц:

100 000/48 + 95833,33 ∗13,42%/12 = 2083,33 + 1071,74 = 3155,077 руб.

Остаток тела – 95833,33 руб. – 3155,077 руб. = 93750,00 руб.

Расчет процентов и общей суммы к возврату за 1 год пользования кредитом представлен в таблице 5.

Таблица 5 - Расчет процентов и общей суммы к возврату за 1 год пользования кредитом «Образовательный» в ПАО «Сбербанк России»

|

Дата |

Остаток |

Проценты |

Основное тело |

Платеж общий |

|

1 месяц |

97916,67 |

1118,33 |

2083,33 |

3201,67 |

|

2 месяц |

95833,33 |

1095,03 |

2083,33 |

3178,37 |

|

3 месяц |

93750,00 |

1071,74 |

2083,33 |

3155,07 |

|

4 месяц |

91666,67 |

1048,44 |

2083,33 |

3131,77 |

|

5 месяц |

89583,33 |

1025,14 |

2083,33 |

3108,47 |

|

6 месяц |

87500,00 |

1001,84 |

2083,33 |

3085,17 |

|

7 месяц |

85416,67 |

978,54 |

2083,33 |

3061,88 |

|

8 месяц |

83333,33 |

955,24 |

2083,33 |

3038,58 |

|

9 месяц |

81250,00 |

931,94 |

2083,33 |

3015,28 |

|

10 месяц |

79166,67 |

908,65 |

2083,33 |

2991,98 |

|

11 месяц |

77083,33 |

885,35 |

2083,33 |

2968,68 |

|

12 месяц |

75000,00 |

862,05 |

2083,33 |

2945,38 |

Далее рассмотрим порядок расчета сложного процента в ПАО «Сбербанк России».

Сумма потребительского кредита 1 000 000 рублей на пять лет. Процентная ставка - 19% годовых, начисляется каждый месяц.

Размер ежемесячной процентной ставки: 19%/12=1,58%.

Сложные проценты аннуитетными платежами за первый месяц:

1 000 000* (1+1,58%/100)1=1 000 000(1+0,0158)=1 000 000 * 1,0158 = 1 015 800 рублей.

Размер суммы долга за первые три месяца:

1 000 000(1+1,58%/100)3=1 000 000(1+0,0158)3=1 000 000 * 1,01583 = 1 000 000 * 1,0482 = 1 048 200 рублей.

Размер долга за год: 1 000 000* (1+1,58%/100)12=1 000 000 × 1,015812= 1 000 000 * 1,207 = 1 207 000 рублей.

Размер долга за весь срок:

1 000 000(1+1,58%/100)60=1 000 000 * 1,015860 = 1 000 000 × 2,5615 = 2 561 500 рублей.

Следует выделить следующие положительные и отрицательные стороны аннуитетного и дифференцированного платежа:

- Сумма переплат по аннуитетной схеме выше, чем по дифференцированной. Поэтому для банков выгодна первая, а для клиентов – вторая

- Размер ежемесячного платежа при аннуитетной схеме постоянный, а при дифференцированной он меняется. И банку, и клиенту проще использовать аннуитетную схему – они будут точно знать, сколько нужно вносить каждый месяц

- Аннуитетные платежи по кредиту рассчитать самому проще, чем дифференцированные. Достаточно вычислить размер минимального взноса по одной формуле. Для дифференцированной схемы нужно вычислять размер каждой выплаты по отдельности.

- При дифференцированной схеме проще погасить часть кредита досрочно. Процент будет рассчитываться по новому остатку. Если заем использует аннуитетную схему, то при частичном досрочном погашении нужно будет полностью пересчитывать все переплаты.

- Из-за этих особенностей банки чаще используют именно аннуитетную схему. Дифференцированная встречается намного реже.

Таким образом, аннутиетная схема начисления процентов наиболее выгодно для ПАО «Сбербанк России», однако банк использует большей частью дифференцированные платежи, что обеспечивает банку высокий спрос на продукты.

На основании проведенного исследования в главе два можно сказать, что ПАО «Сбербанк России» является лидером среди эмитентов банковских карт, как дебетовых, так и кредитных. К 2018 году наблюдается рост кредитования физических лиц, при этом наибольшая доля приходится на потребительское кредитование, в т.ч. кредитные карты. К 2018 году растет кредитный риск, связанный с увеличением просроченной задолженности. Для банка является более выгодным начисление сложных процентов, однако для поддержания конкурентоспособности и высокого спроса на продукты банка, в основном используются дифференцированные платежи по простой процентной ставке.

Заключение

На основании проведенного исследования можно сделать следующие выводы.

Ссудным процентом является сумма дохода, которая указана в виде процента к сумме займа, уплачиваемая заемщиков за использование заемных средств. Экономическое значение ссудного процента таково, что по мере снижения процентных ставок активность бизнеса увеличивается, а инфляция увеличивается. Увеличение процентных ставок приводит к снижению деловой активности, снижению инфляции и росту стоимости национальной валюты.

Процентные ставки классифицируются по различным принципам. Деление на простые и сложные проценты осуществляется по методу их расчета. Простым процентом является начисление вознаграждения за размещение вклада на банковском счете за весь период хранения средств. Простой процент начисляется лишь по окончании срока действия депозитного договора, он определяется в годовой процентной ставке.

Расчет ссудного процента осуществляется по формуле простого или сложного процента. Простой процент используется при краткосрочном кредитовании, сложный процент – большей частью при долгосрочном кредитовании. При этом следует учитывать уровень инфляции.

Пример расчета ссудного процента был рассмотрен на материалах ПАО «Сбербанк России».

ПАО «Сбербанк России» является крупным банком, оказывающим широкий спектр услуг. Банк активно развивается. Проводимая тарифная политика банка позволяет охватить широкий круг клиентов, достаточно высокие ставки по депозитам позволяют привлекать денежные средства в достаточном объеме для деятельности банка. Банк выполняет обязательные нормативы достаточности капитала, устойчивости и ликвидности.

Анализ показал, что общий рост кредитов, выданных физическим лицам, в 2018 году составил 801618 млн. руб. При этом наибольшая доля приходится на ипотечные кредиты и потребительские кредиты. Негативная тенденция наблюдается по автокредитам и кредитам на потребительские цели. К 2018 году наблюдается рост чистого процентного дохода, что свидетельствует о расширении активных операций банка. Абсолютным лидером по выпуску карт является ПАО Сбербанк – на его долю приходится более трети всех эмитированных банковских карт.

Аннутиетная схема начисления процентов наиболее выгодно для ПАО «Сбербанк России», однако банк использует большей частью дифференцированные платежи, что обеспечивает банку высокий спрос на продукты.

Список использованных источников

- Гражданский кодекс Российской Федерации от 30 нояб. 1994 г. № 51-ФЗ // Собр. законодательства Рос. Федерации. – 1994. – № 32. – Ст. 3301.

- Российская Федерация. Законы. О банках и банковской деятельности : федер. закон от 2 дек. 1990 г. № 395-1 // Ведомости Съезда народных депутатов РСФСР. – 1990. – № 27. – Ст. 357.

- Российская Федерация. Законы. О Центральном банке Российской Федерации (Банке России) : федер. закон от 10 июля 2002 г. № 86-ФЗ // Собр. законодательства Рос. Федерации. – 2002. – № 28. – Ст. 2790.

- Российская Федерация. Законы. О кредитных историях: федер. закон от 30 дек. 2004 г. № 218-ФЗ // Собр. законодательства Рос. Федерации. – 2005. – № 1 (ч. 1). – Ст. 44.

- Авагян, Г. Л. Деньги, кредит, банки: учебное пособие / Г. Л. Авагян, Т. М. Ханина, Т. П. Носова. – М. : ИНФРА-М, 2016. – 416 c.

- Алексеева, Д. Г. Банковское право: учебник для магистров / Д. Г. Алексеева, С. В. Пыхтин. – М. : Юрайт, 2016. – 1055 с.

- Алексеева, Л. М. Вопросы потребительского кредитования / Л. М. Алексеева, А. И. Прилуцкая // Деньги и Кредит. – 2015. –№ 5. – С. 5-7.

- Барсуков, М. В. Кредитный рынок России: тенденции и перспективы / М. В. Барсуков //Auditorium. – 2018. – № 4 (4). – С. 76-80.

- Белоглазова, Г. Н. Банковское дело. Организация деятельности коммерческого банка: учебник для бакалавров / Г. Н. Белоглазова. – М. : Юрайт, 2018. – 652 с.

- Белоглазова, Г. Н. Финансовые рынки и финансово-кредитные институты: учебное пособие. Стандарт третьего поколения / Г. Н. Белоглазова, Л. П. Кроливецкая. – СПб. : Питер, 2016. – 384 с.

- Болвачев, А. И. Деньги, кредит, банки: учебник / А.И. Болвачев, Е. А. Звонова, М. Ю. Богачева. – М. : ИНФРА-М, 2016. – 592 c.

- Варламова, М. А. Деньги, кредит, банки: учебное пособие / М. А. Варламова, Т. П. Варламова, Н. Б. Ермасова. – М. : РИОР, 2015. – 128 c.

- Гасанов, Э. А. Банки как посредники на информационно-кредитном рынке / Э. А. Гасанов, Ю. В. Рожков / Экономика и предпринимательство. – 2015. – № 12-3 (65-3). – С. 546-549.

- Грачева, Е. Ю. Банковское право Российской Федерации: учебное пособие / Е. Ю. Грачева. – М. : ИНФРА-М, 2016. – 399 с.

- Грязнова, А. Г. Финансы: учебное пособие / А. Г. Грязнова, Е. В. Маркина. – М. : Юрайт, 2015. – 501 с.

- Довлетмурзаева, М. А. Сущность банка, его роль и место на финансовом рынке / М. А. Довлетмурзаева // Экономика и предпринимательство. – 2016. – № 2-2 (67-2). – С. 538-540.

- Дворецкая, А. Е. Деньги, кредит, банки: учебник для академического бакалавриата / А. Е. Дворецкая. – Люберцы : Юрайт, 2016. – 480 c.

- Звонова, Е. А. Деньги, кредит, банки: учебник и практикум / Е. А. Звонова, В. Д. Топчий. – Люберцы : Юрайт, 2016. – 455 c.

- Кубанова, Д. М. Кредитные организации и социальные сети / Д. М. Кубанова, Н. В. Собченко // Экономика и социум. – 2018. – № 2-2 (11). – С. 844-847.

- Кокорина, М. В. Проблемы банковского кредитования физических лиц на современном этапе в РФ / М. В. Кокорина // Молодой ученый. – 2018. – № 12. – С. 137-139.

- Костерина, Т. М. Банковское дело: учебник для бакалавров / Т. М. Костерина. – М. : Юрайт, 2015. – 332 с.

- Казначевская, Г. Б. Деньги, кредит, банки / Г. Б. Казначевская. – М. : КноРус, 2016. – 352 c.

- Кропин, Ю. А. Деньги, кредит, банки: учебник и практикум для академического бакалавриата / Ю. А. Кропин. – Люберцы : Юрайт, 2016. – 364 c.

- Кузнецова, Е. И. Деньги, кредит, банки: учебное пособие / Е. И. Кузнецова. – М. : ЮНИТИ, 2015. – 567 c.

- Кусков, А. С. Деньги, кредит, банки. Практикум / А. С. Кусков, Ю. А. Джаладян. – М. : КноРус, 2015. – 192 c.

- Логунов, Э. О. Особенности управления кредитными рисками коммерческого банка / Э. О. Логунов // Молодой ученый. – 2016. – № 4. – С. 157-159.

- Официальный сайт ПАО «Сбербанк России». – Электрон. дан. – Режим доступа : http://www.sberbank.ru/ru/person.

- Сергеева, А. П. Деньги, кредит, банки (для бакалавров) / А. П. Сергеева. – М.: КноРус, 2015. – 448 c.

- Чернецов, С. А. Деньги, кредит, банки: учебное пособие / С. А. Чернецов. – М. : Магистр, 2016. – 494 c.

- Янкина, И. А. Деньги, кредит, банки. Практикум: учебник / И. А. Янкина. – М. : КноРус, 2015. – 190 c.

Бухгалтерский баланс ПАО «Сбербанк России» за 2016 год

Отчет о финансовых результатах ПАО «Сбербанк России» за 2016 год

Продолжение приложения 2

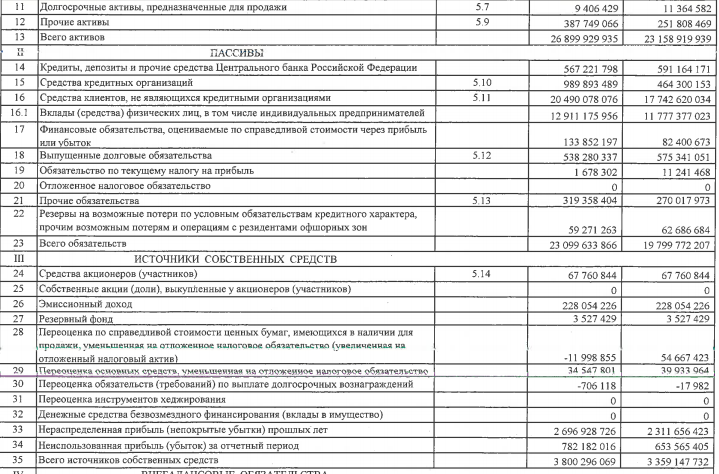

Бухгалтерский баланс за 2017 год

Продолжение приложения 3

Приложение 4

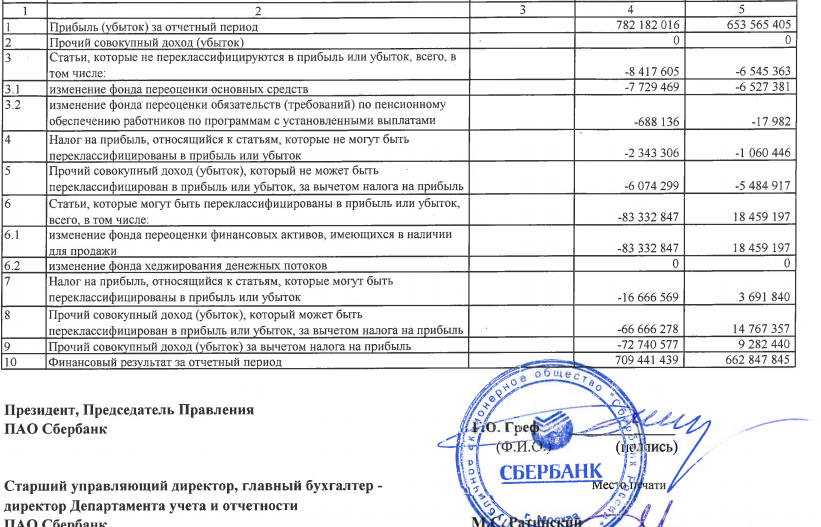

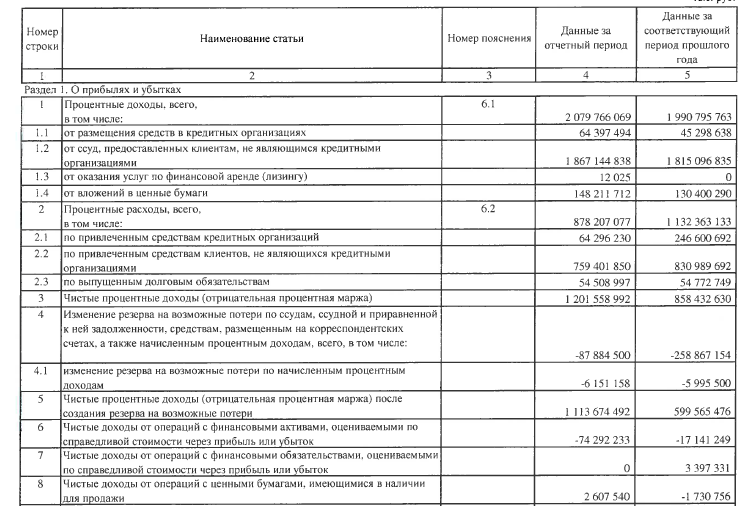

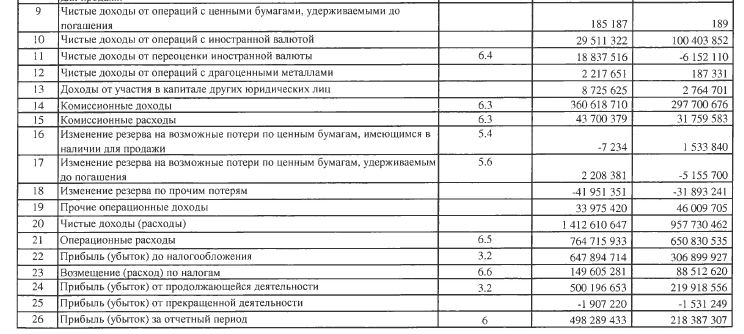

Отчет о финансовых результатах за 2017 год

Продолжение приложения 4

Приложение 5

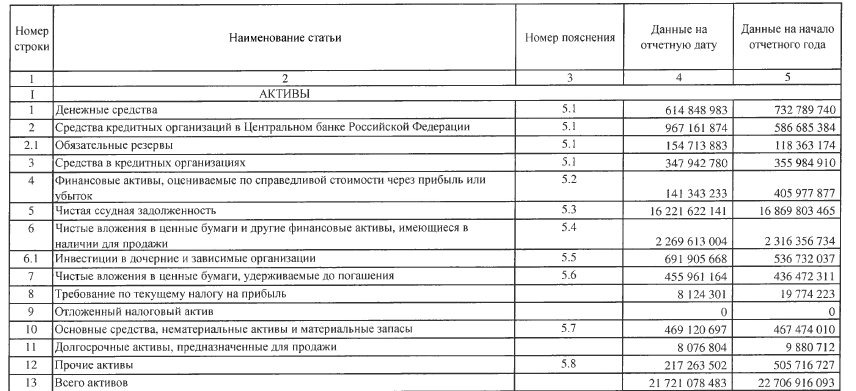

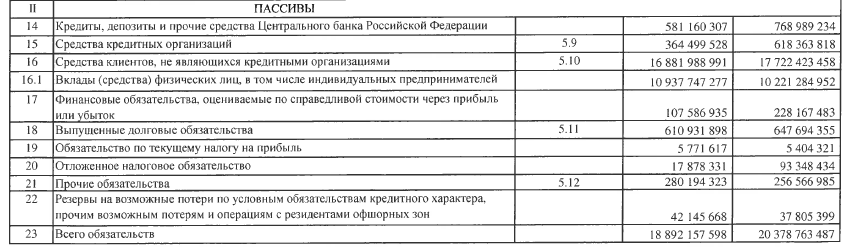

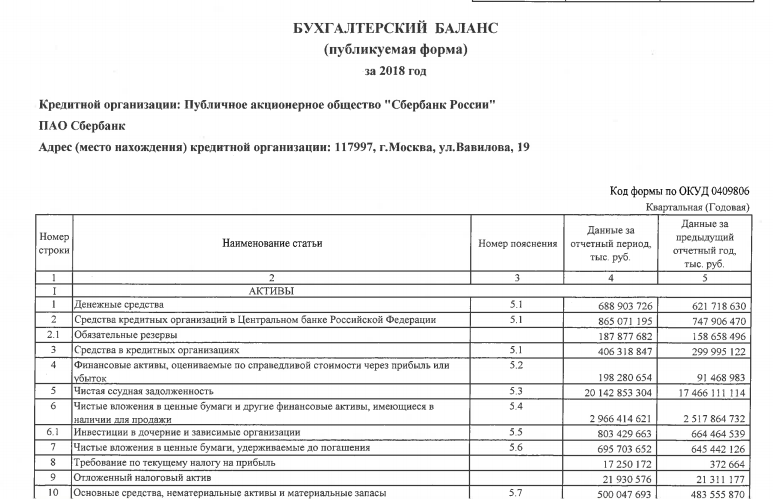

Бухгалтерский баланс за 2018 год

Продолжение приложения 5

Приложение 6

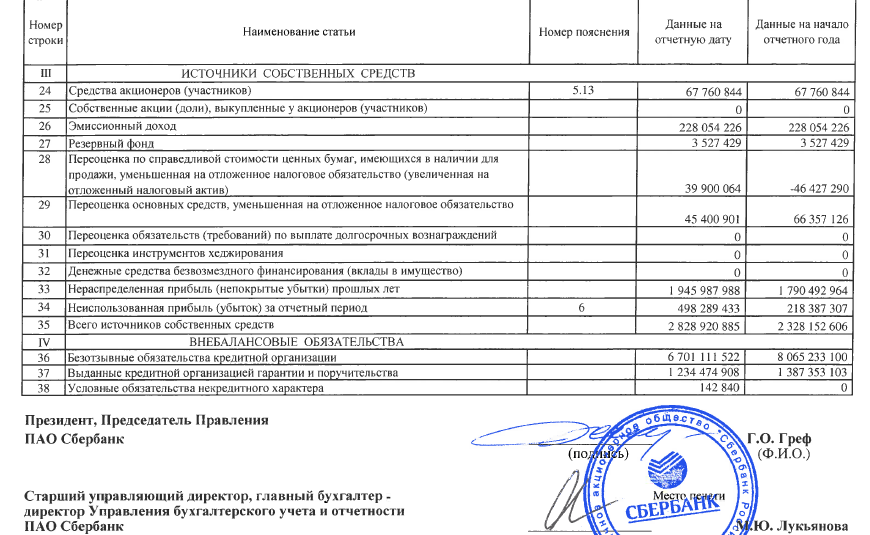

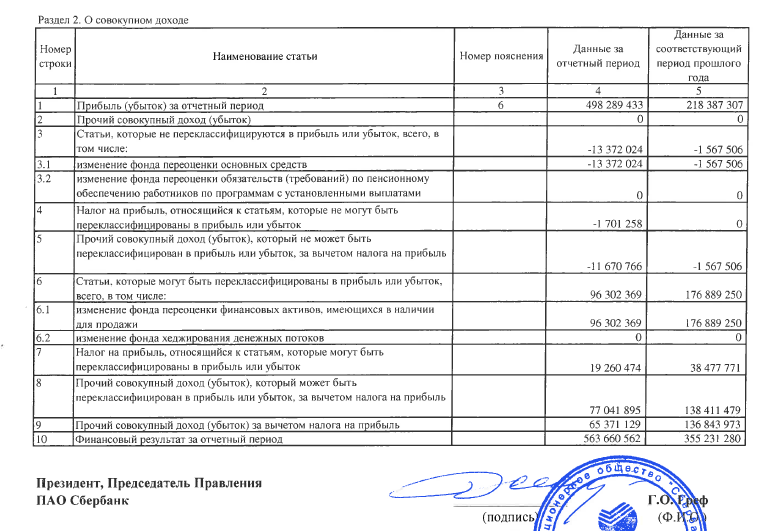

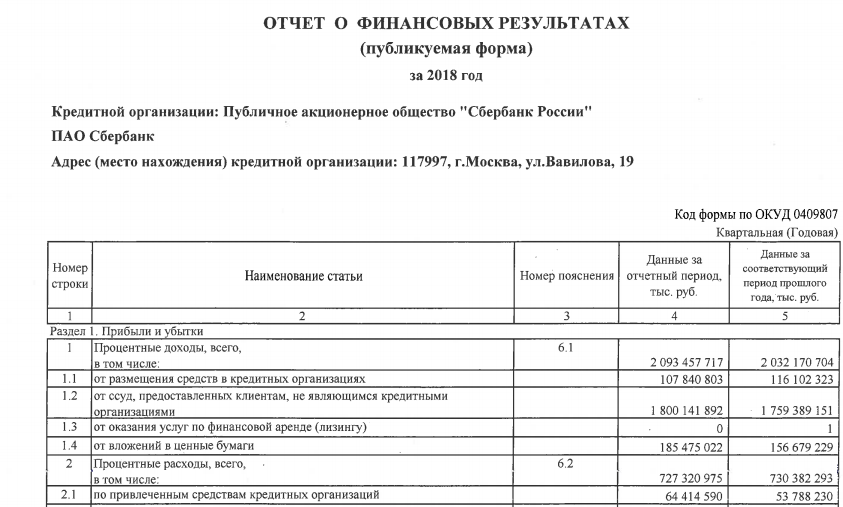

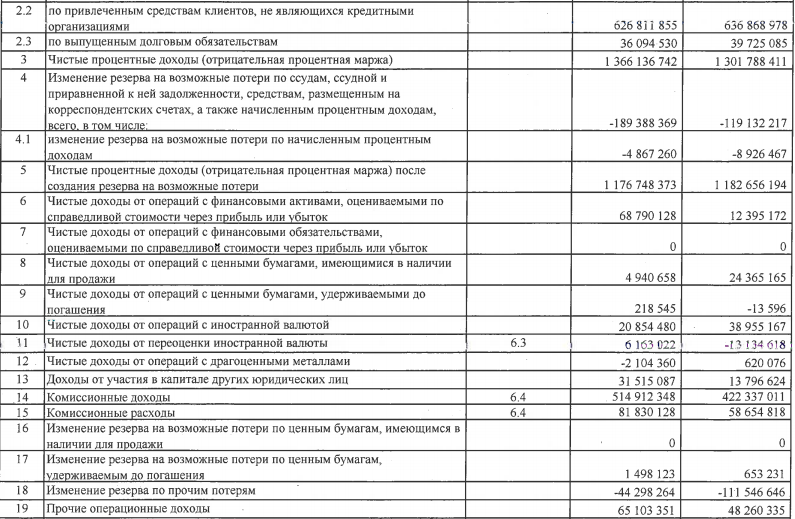

Отчет о финансовых результатах за 2018 год

Продолжение приложения 6