Добавлен: 13.03.2024

Просмотров: 10

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Роль и значение прямого налогообложения в условиях рыночной экономики

1.1. Экономическая сущность прямых налогов

1.2. Прямые налоги в налоговой системе России

Глава 2. Анализ системы прямого налогообложения в Российской Федерации

2.1. Роль прямых налогов в формировании бюджетов различных

2.2. Влияние прямых налогов на экономический рост

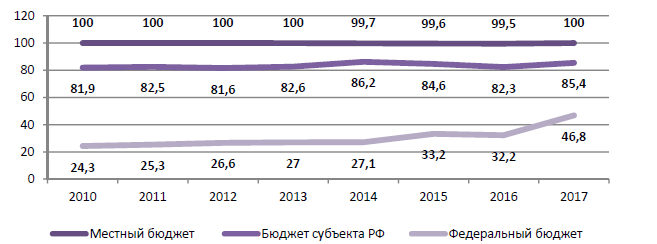

Доля косвенных налогов преобладает в доходах федерального бюджета (в доходах местного бюджета – 0%, в бюджетах субъектов РФ – 14,6% в 2017 г., в доходах федерального бюджета – более 70,0%, с 2015 г. происходит снижение (в 2017 г. – 53,%) (рис. 2).

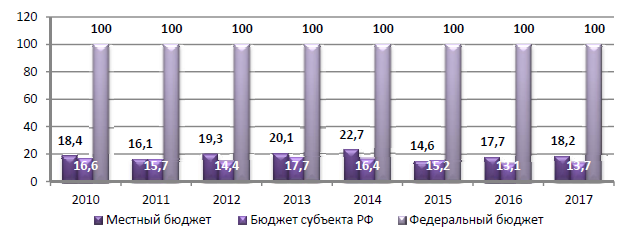

Рисунок 1. Доля налогов, закрепленных за соответствующими бюджетами, в налоговых доходах бюджетов, %

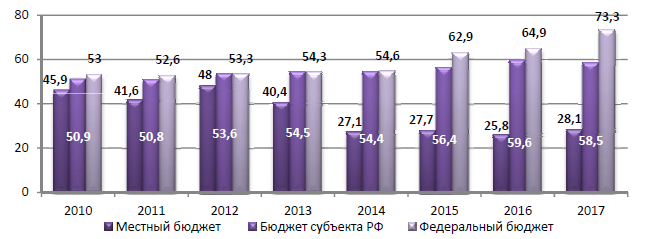

Налоговые доходы местных бюджетов в значительной степени формируются за счет федерального налога НДФЛ (его доля – более 60%); налоговые доходы бюджетов субъектов РФ в значительной степени формируются за счет федеральных налогов – НДФЛ и налога на прибыль организаций (их доля – более 60%) (рис. 3).

Рисунок 2. Доля прямых налогов в налоговых доходах бюджетов, %

Рисунок 3. Доля налоговых доходов в доходах бюджетов, %

По вышеуказанным причинам местные бюджеты и бюджеты субъектов РФ, как правило, дефицитны, что предполагает перераспределение финансовых средств и выделение им межбюджетных трансфертов, доля которых из года в год не сокращается. Так, доля безвозмездных поступлений в доходах бюджета г. Чебоксары составляла в 2010 г. 33,3%, в 2017 г. – 59,4%, в бюджете Чувашской Республики – 47,6 и 39,3%, соответственно.

Процентное соотношение прямых и косвенных налогов в РФ за последние годы показывает, что преобладают в федеральном бюджете косвенные налоги. Соотношение прямого и косвенного налогообложения позволяет понять, какими методами (фискальными или регулирующими) осуществляется формирование доходов бюджета. Правильное определение долей изъятия прямых и косвенных налогов способствует выработке эффективной налоговой политики государства.

Российская налоговая система является представителем латиноамериканской и евроконтинентальной моделей, то есть для нее свойствен приоритет в распределении налогового бремени косвенных налогов. Чем больше косвенных налогов, тем менее прозрачной и более запутанной является налоговая система. Уменьшение доли косвенного налогообложения в ближайшей перспективе не ожидается, наоборот, оно увеличится, что связано прежде всего повышением ставки НДС с 1 января 2019 года с 18 до 20%.

2.2. Влияние прямых налогов на экономический рост

Экономический рост является одним из базовых понятий в макроэкономике, поскольку именно им определяется экономическое развитие страны, улучшение или ухудшение ее макроэкономического состояния.

Вообще, в научной литературе под экономическим ростом понимается рост экономики, трактуемый как в узком, так и в широком понимании. В узком понимании экономический рост является увеличением объёмов (стоимости) производимых товаров и услуг в национальной экономике, в расчете за определённый период времени (чаще всего за год)[25]. Однако, это достаточно узкое представление об экономическом росте, только количественной его стороне.

При этом Й. Шумпетером также трактовал экономический рост как количественные изменения, связанные с увеличением производства и потребления аналогичных товаров и услуг со временем[26]. Но им рассматривалось и понятие «экономическое развитие», под которым Шумпетер понимал положительные качественные изменения, инновации в средствах производства, продукции и услугах, в менеджменте и иных сферах хозяйственной деятельности человека. Под этой расширенной трактовкой Шумпетером понималось «экономическое развитие». И в наше время понятие экономического роста широко обсуждается в научных изданиях и периодики. Так, Б. Д. Баева и С. П. Дубровский утверждают, что можно представить экономический рост в широком смысле, уточняя, что это является единством экономического и социального. Под «экономическим» понимается общественный продукт (куда можно отнести ВВП, например – количественный показатель), а «социальному» они относят общественное благосостояние[27].

Экономический рост позволяет и увеличивать потребление благ, и улучшать уровень жизни населения, и условия труда (включая и снижение длительности рабочего дня, недели, уменьшение физических затрат). Хотя такие улучшения могут происходить практически незаметно, определенные различия в ежегодном приросте ведут к заметной разности в скорости роста. Тем не менее, измерить это достаточно трудно, оттого и в наше время чаще используют количественный подход к измерению экономического роста[28]. И здесь рассматриваются и абсолютные показатели (например, ВВП – сумма остаточных стоимостей всех произведенных в стране товаров, работ, услуг для потребления, накопления и экспорта, вне зависимости он национальной принадлежности факторов производства, которые были использованы), и относительные (чаще всего – ВВП на душу населения, поскольку понятно, что более значительный общий ВВП будет в большом государстве, но он не всегда отражает реальное благосостояние населения).

То есть экономический рост чаще всего рассматривается в качестве количественного и качественного изменения результатов производства и факторов, на него влияющих. И, собственно, количественные показатели экономического роста являются частью (составляющими) экономического развития государства, поскольку, несомненно, влияют на экономическое развитие, и влияют очень существенно.

Если рассматривать факторы экономического роста, то этой теме посвящено достаточно много работ в сфере макроэкономики, в частности, и таких известных авторов как К. Р. Макконнелл и С. Л. Брю. По их мнению, с которым трудно не согласиться, к источникам экономического роста следует относить, во-первых, факторы предложения (а именно, количество, качество используемых природных и трудовых ресурсов, а а также основной капитал (его объем) и технологии (их качество)), во-вторых, факторы спроса, в-третьих, факторы распределения. Как показано на рисунке 4, экономический рост обуславливается смещением вправо «кривой производственных возможностей» при влиянии факторов предложения (при росте количества и улучшения качества ресурсов и при положительном влиянии технического прогресса):

Рисунок 4. Экономический рост и кривая производственных возможностей

Факторы спроса важны для экономического роста, как и факторы предложения, поскольку первые определяют возможности экономики для потребления товаров и услуг по заданной цене, а вторые – возможности производства по заданной цене, удовлетворяющей спросу.

Выводы

Прямые налоги, точнее, их ставки, налоговая нагрузка на бизнес, связанная с косвенными налогами, несомненно, достаточно сильно влияет на экономический рост. Связано это с тем, что государство в большей мере пытается изъять прибыль у бизнеса, с учетом ограниченного спроса со стороны покупателей. Но это не единственный сильно влияющий на ВВП России фактор (влияние цен на энергоресурсы для России, например, сильнее).

Глава 3. Перспективы прямого налогообложения в России

Анализ научных работ и нормативно правовых актов по вопросам влияния изменений налогового законодательства на условия ведения бизнеса на современном этапе выявил следующие проблемы:

- количество изменений является чрезмерным, не оправданным стратегическими целями налоговой политики (нестабильность налогового законодательства, постоянное изменение ставок налогов отрицательно влияет на развитие бизнеса);

- перечень льгот для бизнеса в области налогов постоянно снижается, что связано с потребностями бюджета в условиях кризиса (это приводит к закрытию части предприятий, негативному высвобождению рабочей силы);

- количество налогов является чрезмерным, не обоснованным оптимальными потребностями государства, налоговое время бизнеса усиливается страховыми взносами на пенсионное, социальное и медицинское страхование;

- в налоговом законодательстве отсутствует система наказаний для налоговых органов и их должностных лиц, а излишне взысканные суммы налогов возвращаются за счет средств бюджета (это делает отношения налогоплательщика и налогового органа односторонними и неравноправными);

- процессы медиации в налоговом деле сформированы как замкнутая на налоговый орган система с обращением плательщика в тот же орган, с которым возникли разногласия (решения вышестоящего налогового органа носят персонифицированный и не объективный характер из-за принятия решений в рамках единой государственной системы);

- налоговыми агентами с налоговой системе РФ остаются только работодатели (предприятия и индивидуальные предприниматели), удерживающие у своих работников налог на доходы физических лиц и перечисляющие его в бюджет;

- количество налоговых проверок, несмотря на их снижение, остается чрезмерным, направленность проверок является дискриминационной, например, в сфере торговли и общественного питания, среднего бизнеса, туризма, банков, авиакомпаний (это приводит к закрытию предприятий, их банкротству, в том числе налоговыми органами, к дальнейшему огосударствлению хозяйства страны);

- стимулирование самозанятости населения является формальным, не увязанным с состоянием реальной экономики и поведенческими принципами граждан, рассматривается населением как попытка обложить налогами традиционно свободные от налогообложения и плохо контролируемые налоговыми органами доходы граждан;

- развитие регионов сдерживается налоговой политикой федеральных властей, аккумулирующих ресурсы на соответствующий уровень (изменение соотношения в распределении налога на прибыль организаций между бюджетами, перевод страховых взносов под контроль налоговых органов).

Выявленные проблемы взаимодействия налогового законодательства и бизнеса требуют решений, принимаемых на государственном уровне. Мы можем только в рекомендательной форме озвучить свои предложения по выходу из кризиса нормативно правового налогового регулирования бизнеса.

К таким рекомендациям относятся:

- обеспечение стабильности налогового законодательства на основе внесения изменений с периодичностью в один год и только по существенным элементам налогов: налоговая база, ставки, количество налогов (это позволит налогоплательщикам адаптироваться к изменениям условий налогообложения, а государственным органам оценить последствия и эффективность внесенных изменений); создание системы целевых льгот для отдельных видов плательщиков и направлений деятельности, например, введение дополнительных льгот для бизнеса в виде освобождения от налога на прибыль организаций при расширении предпринимательской деятельности, осуществлении социальных проектов и создании рабочих мест (самоорганизующаяся система бизнеса сможет решить часть государственных антикризисных проблем);

- снижение общего количества налогов, например, за счет отмены дискриминационного торгового сбора, перевода сборов за пользование объектами животного мира и за пользование объектами водными биологическими ресурсами в лицензионный раздел государственной пошлины, перераспределение страховых взносов между работником и работодателем при общем снижении величины суммарных отчислений до 20% (введение лицевых счетов работников по всем видам страхования, определение процентных соотношений по видам страхования для работников в пределах 10%);

- введение системы наказаний для налоговых органов и их должностных лиц в Налоговый кодекс РФ, в частности за нарушение сроков проверок и предоставления документов, за взыскание излишних сумм налогов, за причинение ущерба в виде упущенной выгоды и другие нарушения;

- неформальное введение системы медиации в виде третейского органа, лицензионно уполномоченного решать спорные вопросы в досудебном порядке (решения третейского органа должны стать обоснованно рекомендательными для участников конфликта);

- введение системы налогового посредничества как на уровне консультирования, так и на уровне полноправного расчета и уплаты налогов одним лицом за другое с регламентирование процедуры сохранения налоговой тайны (это позволит оптимизировать налоги плательщикам, не опасаясь раскрытия информации об их деятельности);

- проведение в основной массе проверок как документарных и встречных для всех контрагентов, выявление и акцент только на существенных нарушениях, предоставление возможности налогоплательщику, в том числе на основе инвестиционного кредита, выхода из кризисной ситуации;

- разграничение индивидуального предпринимательства и самозанятого населения только на уровне найма работников, отнесение обеих категорий к регистрируемым видам деятельности, отсутствие налогообложения для гражданина, получающего дополнительные доходы в условиях экономического кризиса без привлечения работников по найму;

- распределение бюджетных доходов между федеральным и региональным уровнем в пропорции 50-50% по аналогии с экономически ведущими мировыми державами (увеличение доходности региональных бюджетов позволит развивать бизнес региона и снизить последствия влияния кризиса).