Файл: Понятие оплаты труда. Государственные гарантии по оплате труда.docx

Добавлен: 17.10.2024

Просмотров: 26

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

МИНОБРНАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЪНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЪНОЕ

УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ

«ТУЛЪСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Институт права и управления

Кафедра судебной экспертизы и таможенного дела

КУРСОВАЯ РАБОТА

по дисциплине

«»

на тему

«Понятие оплаты труда. Государственные гарантии по оплате труда»

Выполнил: студентка

Проверил:

Тула

2022

Содержание

Глава 1. Правовые основы организации оплаты труда 4

Глава 2. Классификация систем оплаты труда 12

Глава 3. Сущность заработной платы и ее функции 18

ВВЕДЕНИЕ

Оплата труда является важнейшим элементом социально-трудовых отношений работодателя и работника, выполняющая различные функции и обеспечивающая взаимозависимость и взаимодействие субъектов, а также качество трудовой жизни.

Заработная плата является одним из важных и даже решающих элементов формирования хорошего климата на предприятии. Именно величина заработной платы влияет на выбор специальности, профессии, места работы и дела, которым нужно заниматься почти всю жизнь. Труд каждого работника должен быть оплачен - это аксиома. Ведь от размеров заработной платы зависят его условия жизни, степень удовлетворения своих ежедневных потребностей, возможность сохранения работоспособности. В системе стимулирования труда заработная плата занимает ведущее место.

Заработная плата является основным источником повышения благосостояния трудящегося населения, поскольку в большинстве случаев только она формирует доход. Заработная плата рабочих и служащих предприятий и организаций представляет собой их долю в фонде индивидуального потребления национального дохода в денежном выражении.

На производственных предприятиях существует два основных вида оплаты труда: основная и дополнительная.

К основной оплате труда относят такую оплату, в которой она начисляется работникам за фактически отработанное время и выполненную работу по заранее установленным расценкам, окладам или тарифным ставкам.

К дополнительной относятся выплаты сотрудникам за непроработанное на предприятии время. Идёт оплата очередных отпусков, перерывов в работе у кормящих матерей, льготных часов подростков, выходного пособия при увольнении.

На производственных предприятиях используют две формы оплаты труда: повременная и сдельная.

Актуальность выбранной темы заключается в том, что практически каждый человек вступает в трудовые правоотношения и знания того, как будет оплачиваться его труд, во многом может повлиять на его выбор места работы и вида деятельности.

Целью данной курсовой работы является изучение понятия оплаты труда и государственных гарантий по оплате труда.

Для осуществления этой цели нужно решить следующие задачи:

-

Изучить научную литературу, законодательные и нормативные акты по данному вопросу; -

Исследовать правовые основы организации оплаты труда; -

Проанализировать классификацию систем оплаты труда; -

Рассмотреть сущность заработной платы и ее функции.

Глава 1. Правовые основы организации оплаты труда

Труд — деятельность человека, направленная на создание материальных и духовных благ, которые удовлетворяют потребности индивида и (или) общества. В процессе этой деятельности человек при помощи орудий труда осваивает, изменяет и приспосабливает к своим целям предметы природы, использует механические, физические и химические свойства предметов и явлений природы и заставляет их взаимно влиять друг на друга для достижения заранее намеченной цели.

Согласно статье 129 Трудового Кодекса России заработная плата (оплата труда работника) — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты)1.

Виды оплаты труда устанавливают определенный порядок начисления и выплаты заработной платы в компании2. Работодатель самостоятельно определяет, как будет оплачиваться труд в организации

3. Причем модели оплаты труда могут быть как едины во всей компании (одинаковые для всех работников), так и разными (по разным должностям, структурным подразделениям работодатель может установить разные виды оплаты труда).

В таблице 1 представлены разновидности форм оплаты труда и системы заработной платы,

Таблица 1 - Виды оплаты труда

| Форма оплаты труда | Денежная4 |

| Неденежная5 | |

| Система зарплаты | Повременная6 |

| Сдельная | |

| Комиссионная | |

| Аккордная7 | |

| Система плавающих окладов |

Виды оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством. Локальные нормативные акты, устанавливающие системы платы за труд, принимаются работодателем с учетом мнения представительного органа работников8.

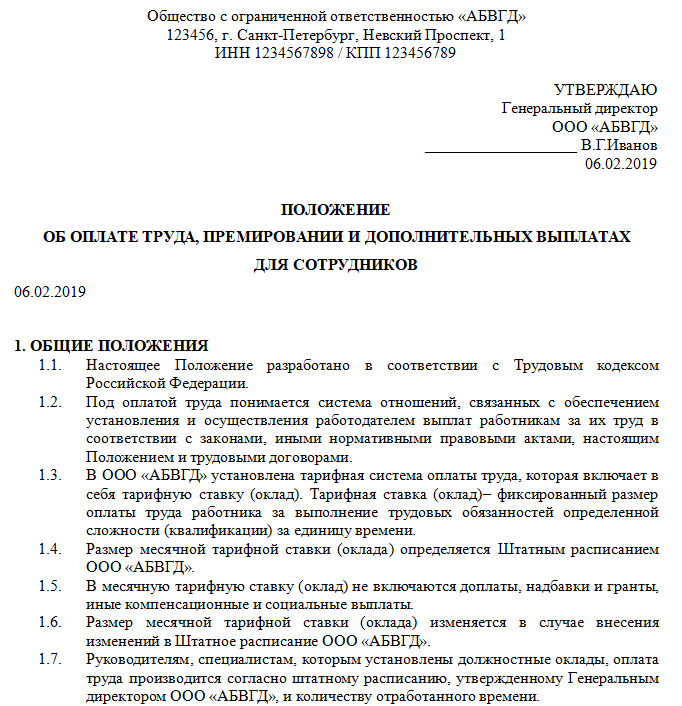

На рисунке 1 представлено положение об оплате труда работников в организации.

Рисунок 1 – Положение об оплате труда

Выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях). В случаях, предусмотренных законодательством Российской Федерации о валютном регулировании и валютном контроле, выплата заработной платы может производиться в иностранной валюте.

Бывает, что по тем или иным причинам в организации встает вопрос – можно ли работникам часть заработной платы выдавать не деньгами.

Прежде всего, да, можно часть зарплаты выдавать не деньгами. В статье 131 Трудового кодекса РФ (далее – ТК РФ) наряду с привычной денежной формой зарплаты предусмотрены и «иные формы», в том числе неденежная (натуральная). В качестве натуральной оплаты труда может выступать, в частности, предоставление обедов или продуктов сельскохозяйственной, пищевой промышленности.

Однако для того, чтобы воспользоваться этой возможностью надо учесть несколько важных моментов.

Возможность такой выплаты должна быт предусмотрена коллективным или трудовым договором либо дополнительным соглашением к трудовому договору, но не локальным нормативным актом работодателя, например, положением об оплате труда.

Такая выплата должна производиться по письменному заявлению работника о выдаче ему части заработной платы в натуральной форме. Заявление может быть написано, как для выплаты зарплаты за конкретный месяц, так и на определенный срок (например, квартал, год). Но даже тогда работник вправе в любой момент по согласованию с работодателем отказаться от этого варианта.

Доля натуральной выплаты (с учетом НДС) не может превышать 20% от общей суммы начисленной за месяц зарплаты, включая налог на доходы физических лиц. При расчете не учитываются суммы больничных, командировочных и других выплат, не являющихся оплатой труда9.

Форма, в которой производятся неденежные выплаты, не должна противоречить российскому законодательству и международным договорам РФ.

Товары, выдаваемые в счет зарплаты, должны подходить для личного потребления работника или членов его семьи (продукты, одежда, предметы быта) или приносить ему определенную пользу. Нельзя выдавать зарплату в бонах, купонах, в виде долговых расписок, а также спиртными напитками, наркотическими, ядовитыми, вредными и иными токсическими веществами, и другими товарами, запрещенными или ограниченными в свободном обороте.

Стоимость, по которой товары передаются в счет зарплаты (включая НДС), должна быть разумной, справедливой и не превышающей их рыночную стоимость в данной местности в текущем периоде начисления выплаты10.

Таким образом, получается, что ключевыми моментами тут будет согласие работника на подобные выплаты, ограничение по доле натуральных выплат, а также соблюдение законодательства в отношении ряда товаров с ограниченным оборотом11.

Если же у вас дойдет до судебного разбирательства с работником по поводу того факта, что вы часть оплаты труда обеспечили за счет натуральной формы, то имейте в виду, что в суде будет учитываться и то, насколько подобная выплата обычна или желательна для данной отрасли промышленности, вида экономической деятельности или профессии (подп. б п. 54 постановления Пленума Верховного Суда РФ от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации»)12.

Например, обычной и желательной частичная выплата зарплаты в натуральной форме может быть признана на предприятиях общественного питания, кулинарии и т. п. А применительно к членам производственного и сельскохозяйственного кооперативов такая возможность закреплена ч. 7 ст. 40 Федерального закона от 08.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации», ч. 1 ст. 19 Федерального закона от 08.05.1996 № 41-ФЗ «О производственных кооперативах».

Чаще всего ситуация с выплатой части зарплаты «натурой» применяется как вынужденная мера в условиях кризиса или нестабильной финансовой ситуации, а также когда компания хочет за счет обеспечения сотрудников питанием уменьшить налог на прибыль или при применении упрощенной системы налогообложения13.

Кстати, такие формы расчета с сотрудниками лучше всего оформить именно как часть заработной платы, а не как социальные выплаты. Дело в том, что именно замена части зарплаты натуральным продуктом, в том числе питанием, позволяет при исчислении налога на прибыль в рамках общей системы налогообложения (ОСН), а также в целях уплаты налога при упрощенной системе налогообложения (УСН) учесть в расходах стоимость обедов, но только в пределах 20% начисленной месячной заработной платы (пп. 1, 4, 25 ч. 2 ст. 255, п. 25 ст. 270, подп. 6 п. 1 ст. 346.16 Налогового кодекса Российской Федерации, далее – НК РФ).

Если же предоставление обедов будет предусмотрено как дополнительное условие трудового договора, то есть не как оплата труда, а как компенсация стоимости питания в составе социального пакета, такие расходы организация не сможет учесть в целях налогообложения прибыли и налога при применении УСН14.

Зарплата в натуральной форме облагается НДФЛ в общеустановленном порядке с рыночной стоимости продукции в общем случае по ставке 13%, а также облагается страховыми взносами в общеустановленном порядке, поскольку такая выплата производится в рамках трудовых отношений.

Кроме того, работодателю необходимо помнить, что операция по передаче товаров (работ, услуг) работникам в качестве оплаты труда в натуральной форме признается реализацией, и их стоимость включается в облагаемую базу по НДС (подп. 1 п. 1 ст. 146, п. 2 ст. 154 НК РФ)15.

Получается, что законодательно запрета на выдачу части заработной платы натуральным продуктом нет. Более того, такой формат может быть выгоден организации, но надо учесть, что решающее слово тут останется за работником16.

Глава 2. Классификация систем оплаты труда

Порядок исчисления заработной платы работников предприятия определяется принятой системой оплаты труда. В практике организации оплаты труда используются две основные системы оплаты труда – сдельная и повременная, а также их разновидности.

При сдельной форме оплаты труда заработная плата работнику начисляется за объем выполненной работы по заранее установленным расценкам. В зависимости от способа учета выработки и применяемых видов дополнительного поощрения сдельная форма подразделяется на: