Файл: Использование моделей Баумоля-Тобина и Миллера –Орра в управлении денежными потоками.pdf

Добавлен: 11.03.2024

Просмотров: 30

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1.Модель Баумоля – Тобина и Миллера-Орра

Глава 2. Модели Баумоля и Миллера-Орра управления денежным остатком на расчетном счете

2.1 Управление денежными активами. Модели Баумоля и Миллера-Орра

2.2 Практическая часть. Использование модели Баумоля-Тобина.

2.3 Практическая часть. Использование модели Модель Миллера–Орра.

В соответствии с моделью Баумоля–Тобина затраты компании на реализацию ценных бумаг в случае хранения части денежных средств в высоколиквидных бумагах сопоставляются с упущенной выгодой, которую будет иметь компания в том случае, если откажется от хранения средств в ценных бумагах, а следовательно, не будет иметь процентов и дивидендов по ним. Модель позволяет рассчитать такую величину денежных средств, которая минимизировала бы и затраты по транзакциям, и упущенную выгоду. Расчет осуществляется по формуле:

C = √2 х B х T / r.

Недостаток модели Баумоля–Тобина заключается в предположении о предсказуемости и устойчивости денежного потока. Кроме того, в ней не учитываются цикличность и сезонность, характерные для большинства денежных потоков.

ПРИМЕР

Определим оптимальный остаток денежных средств по модели Баумоля–Тобина, если планируемый объем денежного оборота компании составляет 50 млн тенге, расходы по обслуживанию одной операции пополнения денежных средств – 400 тенге, уровень потерь альтернативных доходов при хранении денежных средств – 10%.

По формуле рассчитаем верхний предел остатка денежных средств компании (тыс. тенге):

C = √ 2 х 0,4 х 50 000 / 0,1 = 632,46.

Таким образом, средний остаток денежных средств составит 316,23 тыс. тенге (632,46 / 2).

ПРИМЕР

Предположим, что денежные расходы компании в течение года составят 1 500 млн тенге. Процентная ставка по государственным ценным бумагам равна 8%, а затраты, связанные с каждой их реализацией, составляют 25 000 тенге.

Рассчитаем верхний предел остатка денежных средств компании (млн тенге):

C = √ 2 х 1 500 х 0,025 / 0,08 = 30,62.

Средний размер денежных средств на расчетном счете составляет 15,31 млн тенге (30,62 / 2).

Общее количество сделок по трансформации ценных бумаг в денежные средства за год составит (млн тенге):

1 500 / 30,62 = 49.

Таким образом, политика компании по управлению денежными средствами и их эквивалентами такова: как только средства на расчетном счете заканчиваются, компания продает часть своих ликвидных ценных бумаг приблизительно на сумму 30 млн тенге. Такая операция выполняется примерно раз в неделю. Максимальный размер денежных средств на расчетном счете составит 30,62 млн тенге, средний – 15,31 млн тенге.

Приведем еще один пример использования данной модели.

Определим оптимальный остаток денежных средств по модели Баумоля-Тобина, если планируемый объем денежного оборота составил 24 000 тыс. руб., расходы по обслуживанию одной операции пополнения денежных средств - 80 руб., уровень потерь альтернативных доходов при хранении денежных средств - 10 %.

По формуле (1) рассчитаем верхний предел остатка денежных средств организации:

Средний остаток денежных средств составит 97,98 тыс. руб. (195,96 / 2).

Недостаток модели Баумоля-Тобина - предположение о предсказуемости и устойчивости денежного потока. Также в ней не учитываются цикличность и сезонность, свойственные большинству денежных потоков.

2.3 Практическая часть. Использование модели Модель Миллера–Орра.

Модель Миллера–Орра Модель, разработанная М. Миллером и Д. Орром, представляет собой компромисс между простотой и повседневной реальностью. Она помогает ответить на вопрос, как компании следует управлять своим денежным запасом, если невозможно с точностью предсказать каждодневный отток или приток денежных средств. Миллер и Орр использовали при построении модели процесс Бернулли – стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями. Их основная предпосылка состоит в том, что распределение сальдо ежедневного денежного потока является приблизительно нормальным. Фактическая величина сальдо в любой из дней может соответствовать ожидаемой величине, быть выше или ниже ее. Таким образом, сальдо денежного потока варьирует по дням случайным образом; какая-либо тенденция его изменения не предусматривается.

Логика действий финансового менеджера по управлению остатком средств на расчетном счете заключается в следующем. Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, компания начинает скупать высоколиквидные ценные бумаги с целью вернуть запас денежных средств к некоторому уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то компания продает накопленные ранее ценные бумаги, пополняя запас денежных средств до нормального уровня.

При решении вопроса о размахе вариации (разность верхнего и нижнего пределов) рекомендуется придерживаться правила: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Реализация модели осуществляется в несколько этапов.

Этап 1. Устанавливают минимальную величину денежных средств (Сmin), которую целесообразно постоянно иметь на расчетном счете. Она определяется экспертным путем, исходя из средней потребности компании в оплате счетов, возможных требований банка, кредиторов и др.

Этап 2. По статистическим данным определяют вариацию ежедневного поступления средств на расчетный счет (VaR).

Этап 3. Определяют расходы по хранению средств на расчетном счете (Zs) (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы по взаимной трансформации денежных средств и ценных бумаг (Z). Предполагается, что величина Z постоянная; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты.

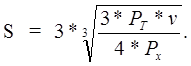

Этап 4. Рассчитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле:

Этап 5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Сmax), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Cmax = Cmin + R.

Этап 6. Определяют точку возврата (Сr ) – величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала:

Сr = (Cmin + 1 / 3 Cmax).

ПРИМЕР

В качестве исходных приняты следующие данные, необходимые для оптимизации остатка денежных средств компании:

· минимальный запас денежных средств (Сmin) – 10 000 тыс. тенге;

· расходы по конвертации ценных бумаг (Z) – 25 тыс. тенге;

· процентная ставка: r = 11,6% в год;

· среднее квадратическое отклонение в день – 2 000 тыс. тенге.

Необходимо с помощью модели Миллера–Орра определить политику управления средствами на расчетном счете компании.

Решение

1. Расчет Zs.:

Zs = r / 365 = 11,6 / 365 = 0,03% в день.

2. Расчет вариации ежедневного денежного потока (VaR) (тыс. тенге):

VaR = (2 000)2 = 4 000 000.

3. Расчет размаха вариации (R) (тыс. тенге):

4. Расчет верхней границы денежных средств и точки возврата (тыс. тенге):

Сmax = 10 000 + 18 900 = 28 900.

Сr = 10 000 + 1 / 3 х 18 900 = 16 300.

Таким образом, остаток средств на расчетном счете компании должен варьировать в интервале 10 000 000 – 28 900 000 тенге); при выходе за пределы интервала необходимо восстановить средства на расчетном счете компании в размере 16 300 000 тенге.

Как уже было отмечено, западными специалистами разработаны и другие подходы к управлению целевым остатком денежных средств, в частности определенную известность получила модель Стоуна, представляющая собой развитие модели Миллера–Орра.

Приведем еще пример данной модели.

Рассчитаем оптимальный остаток денежных средств по модели Миллера-Орра, если среднеквадратичное (стандартное) отклонение ежемесячного объема денежного оборота составляет 165 тыс. руб., расходы по обслуживанию одной операции пополнения денежных средств - 80 руб., среднедневной уровень потерь альтернативных доходов при хранении денежных средств - 0,0083 %. Минимальный остаток денежных средств - 2500 тыс. руб.

По формуле (2) определим целевой остаток денежных средств:

Верхний предел остатка денежных средств определим по формуле :

Н = 3 × 2558,17 – 2 × 2500 = 2674,5 тыс. руб.

Средний размер остатка денежных средств определим по формуле :

Главным недостатком модели является то, что верхняя граница коридора уровня ликвидности устанавливается в зависимости от нижней, но при этом не существует четкой методики установления нижней границы. Менеджеру, контролирующему уровень ликвидности, в определении нижней границы приходится опираться на здравый смысл и опыт, отсюда возникает субъективность оценок модели.

Заключение

Денежные потоки - один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения цели предприятия - получения прибыли.

В рыночных условиях управление денежными потоками становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.

Анализ движения денежных средств позволяет с известной долей точности объяснить расхождение между величиной денежного потока, имевшего место на предприятии в отчетном периоде, и полученной за этот период прибылью.

К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. В западной практике наибольшее распространение получили модель Баумола и модель Миллера - Орра.

Модель Баумоля – Тобина - это экономическая модель транзакционного спроса на деньги, независимо разработанная Уильямом Баумолем (1952) и Джеймсом Тобином (1956). Теория полагается на компромисс между ликвидностью, обеспечиваемой хранением денег (способность проводить операции), и процентами, упущенными за счет владения активами в форме беспроцентных денег. Таким образом, ключевыми переменными спроса на деньги являются номинальная процентная ставка , уровень реального дохода , соответствующий количеству желаемых транзакций, и фиксированные транзакционные издержки, связанные с переводом богатства между ликвидными деньгами и активами, приносящими процентный доход . Изначально модель была разработана для обеспечения микрооснований для функций совокупного спроса на деньги, которые обычно использовались в кейнсианских и монетаристских макроэкономических моделях того времени. Позже эта модель была расширена до общего равновесия установки по Боян Йованович (1982) и Дэвид Ромер (1986).

Мертон Миллер и Дэниел Орр создали модель определения целевого остатка денежных средств, учитывающую фактор неопределенности денежных выплат, и поступлений. Их основная предпосылка состоит в том, что распределение сальдо ежедневного денежного потока является приблизительно нормальным. Фактическая величина сальдо в любой из дней может соответствовать ожидаемой величине, быть выше или ниже ее. Таким образом, сальдо денежного потока варьирует по дням случайным образом; какая-либо тенденция его изменения не предусматривается.

Совершенствование управления денежными средствами предприятий заключается в правильном анализе денежных поступлений и определении их типа. Одним из основных элементов такого финансового анализа является оценка денежного потока типа постнумерандо и пренумерандо, распространенным частным случаем этих потоков является аннуитет.

Литература

1. Басовский Л.Е. Финансовый менеджмент. — М.: ИНФРА-М, 2009. — 240 с.

2. Бланк И. А. Финансовый менеджмент: Учеб. курс. — К.: Ника — Центр, 1999.- 528 с.

3. Ван Хорн Дж.К., Вахович Дж.М. Основы финансового менеджмента. -12-е изд. — М.: И.Д. Вильямс, 2008. — 1232 с.

4. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности. – ТГТУ: Таганрог, 2003. – 786 с.: ил.

5. Ковалев В. В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2001.- 768с.

6. Лисовская И.А. Основы финансового менеджмента: Учебное пособие -М.: Теис, 2006. — 120 с.

7. Максютов А.А. Бизнес-планирование развития предприятия – М.: Издательство «Альфа-Пресс». 2006. – 288 с.

8. Симчера В.М. Финансовые и актуарные вычисления: Учебно-практическое пособие – 2-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2005.- 556 с.

9. Соловьева Н.А. Анализ финансового состояния коммерческих организаций: Учебное пособие / Н.А. Соловьева, Т.А. Цыркунова; КГТЭИ. – Красноярск, 2004. – 106 с.

10. Станиславчик Е.Н. Основы финансового менеджмента — М.: Ось-89, 2001. — 128 с.

11. Уолш К. Ключевые показатели менеджмента: Как анализировать, сравнивать и контролировать данные, определяющие стоимость компании: Пер. с англ. – 2-е изд. – М.: Дело, 2001. – 360 с.

12. Моисеева Е.Г. Управление денежными потоками: планирование, балансировка, синхронизация… // Справочник экономиста 2010, №5.