ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 56

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

По объекту страхование имущества делится на 2 вида. Первый ¾ это страхование имущества как таковое. Сюда можно отнести как недвижимое имущество (квартиры, дома, дачи), так и движимое имущество, то, что находится внутри данных объектов и представляет для человека материальную ценность. Это могут быть предметы интерьера, ювелирные изделия, одежда. Если в квартире только что сделан дорогостоящий ремонт, имеет смысл застраховать и отделку помещения.

Есть вариант имущественного страхования по экспресс-страховке на короткий срок от 15 дней, он хорош для тех, кто планирует поехать в отпуск и не беспокоиться о сохранности своего имущества.

Риски, указанные в договоре страхования, могут быть различными, чаще всего ими являются затопление, пожар, обвал конструкций сооружения и пр. Большинство страховых компаний признает имущественное страхование одним из самых перспективных направлений своей работы.

3. Страхование ответственности – это страхование автогражданской ответственности, ответственности предприятий, товаропроизводителей, строительных организаций и др. В этом виде различают несколько типов ущерба: имущественный, моральный, личный и претензии косвенно пострадавших. Таким образом, страхование ответственности – это возмещение страховщиком ущерба, возникшего в результате чьей-либо деятельности, застрахованному лицу.

В страховании ответственности объектом страхования являются имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу.

Видами страхования ответственности также являются:

1. Страхование автогражданской ответственности владельца автотранспортных средств (ОСАГО).

2. Страхование ответственности работодателя на случай причинения вреда здоровью работника.

3. Страхование персональной ответственности перед третьими лицами из-за небрежности страхователя или членов его семьи.

4. Страхование ответственности производителя товара (посредника или продавца) перед потребителями и другими за вред, болезнь или убыток (ущерб), возникающие в результате поставки товара.

5. Страхование ответственности судовладельцев.

6. Страхование профессиональной ответственности (например, адвоката, нотариуса, врача и других специалистов).

7. Другие виды страхования ответственности.

4. Страхование предпринимательских рисков (бизнеса). При страховании предпринимательских рисков объектом страхования являются имущественные интересы, связанные с возмещение предпринимателю убытков, а также неполученных доходов от ведения предпринимательской деятельности при условии нарушения его контрагентами принятых на себя обязательств или иным изменениям условий деятельности по независящим от предпринимателя обстоятельствам.

Определение предпринимательских рисков содержится в ст. 929 ГК РФ.

Предпринимательский риск ¾ риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов. К ним отнесены: риск убытков, связанных с простоями; риск убытков из-за нарушения своих обязательств контрагентами предприятия; риск, связанный с недополучением ожидаемых доходов.

Существует ряд особенностей при страховании предпринимательского риска.

Во-первых, страхователем должен выступать только сам кредитор или сам должник. Согласно ч. 2 ст. 933 ГК РФ договор страхования предпринимательского риска лица, не являющегося страхователем, ничтожен.

Во-вторых, застрахован может быть предпринимательский риск только самого страхователя и только в его пользу, т. е. исключена возможность страхования предпринимательского риска кредитора за счет должника или предпринимательского риска должника за счет кредитора под угрозой ничтожности договора (ст. 168 ГК РФ). При этом договор страхования предпринимательского риска в пользу лица, не являющегося страхователем, считается заключенным все-таки в пользу страхователя (ч. 3 ст. 933 ГК РФ).

Видами страхования предпринимательских рисков являются: страхование от перерыва в производстве в связи с утратой или повреждением имущества в результате пожаров, взрывов, аварий и других событий; страхование инвестиций от политических и коммерческих рисков; страхование депозитов; страхование финансовых гарантий; страхование риска неплатежа; страхование экспортных кредитов и др.

В основе деления страхования на отрасли лежат принципиальные различия в объектах страхования. Деление страхования на отрасли не позволяет выявить те конкретные страховые интересы физических и юридических лиц, которые дают возможность проводить страхование. Для конкретизации этих интересов выделяют из отраслей страхования подотрасли и виды страхования.

Практика страхования предпринимательских рисков, широко распространенная за рубежом (кредитное страхование), постепенно появляется и в нашей стране. Этот вид страхования обеспечивает хозяйствующим субъектам такие условия, в которых неблагоприятные обстоятельства не влияют на его финансовое состояние.

26. Понятие страхования, сострахования и перестрахования

Страхование — вид отношений по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий). Такое определение дает Закон РФ «Об организации страхового дела в Российской Федерации».

Перестрахование - это система экономических страховых отношений между страховыми организациями (далее - страховщики) по поводу заключенных сострахователями договоров страхования. То есть это система перераспределения риска между страховщиками, при которой первый (прямой) страховщик принимает от страхователя весь риск на собственную ответственность, а в дальнейшем перераспределяет между собой и другими страховщиками.

В соответствии с договором перестрахования страховщик, принимая на страхование риски, определенную часть ответственности и премии по ним оставляет на себе, а оставшуюся часть передает на согласованных условиях другим страховщикам (перестраховщикам) с целью обеспечения финансовой устойчивости и рентабельности страховых операций. Таким образом, видно, что перестрахование позволяет страховой организации брать на себя риски клиентов, которые были бы слишком велики для одного страховщика. Перестрахование является так называемым страхованием страховщиков. Сегодня перестрахование уже занимает лидирующие позиции в мировой экономике, что привело к формированию новой группы страховых компаний -перестраховщиков, специализацией которых преимущественно являются операции по перестрахованию. Рассмотрим термины, применяемые в перестраховании.

Сострахование - совместное страхование одного и того же объекта несколькими страховщиками. Сострахование уместно при страховании очень крупных объектов, когда одна страховая компания не в состоянии принять на себя крупные риски.

При таком виде страхования страхователю может выдаваться совместный или раздельные страховые полисы, исходя из долей риска, принятых каждым страховщиком, пропорционально полученной им премии.

На практике принято, что условия страхования диктует состраховщик, имеющим наибольшую долю в страховании крупного объекта. Тем не менее, при совместном страховании какого-либо объекта страховые компании подписывают один договор страхования, в котором четко прописываются условия, определяющие права и обязанности каждого страховщика по страхованию данного объекта.

Таким образом, мы видим, что сострахование является одной формой обеспечения устойчивой страховой защиты, которая использует принцип сотрудничества между страховщиками.

27. Обеспечение финансовой устойчивости и платежеспособности страховщиков

К страховщикам, как и другим финансовым посредникам, т. е. субъектам, привлекающим и размещающим денежные средства своих клиентов (например, кредитным организациям), законодателем предъявляются повышенные требования обеспечения финансовой устойчивости и платежеспособности.

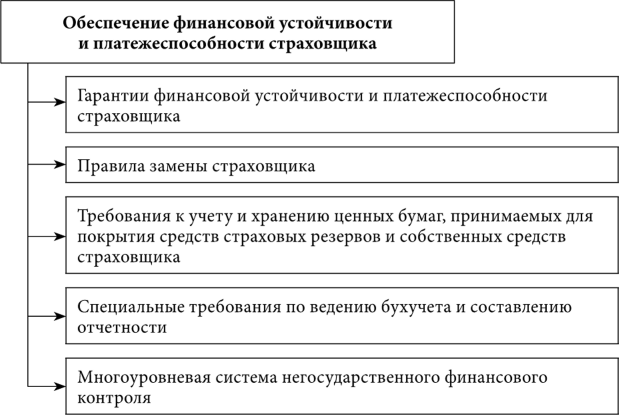

Анализ гл. III Закона об организации страхового дела позволяет выделить следующие инструменты обеспечения финансовой устойчивости и платежеспособности страховщика (схема 14).

Схема 14. Инструменты обеспечения финансовой устойчивости и платежеспособности страховщика

1. Гарантии обеспечения финансовой устойчивости и платежеспособности страховщиков: (1) экономически обоснованные страховые тарифы; (2) страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования; (3) собственные средства (капитал); (4) перестрахование.

Рассмотрим первые три гарантии обеспечения финансовой устойчивости и платежеспособности страховщика1.

Экономически обоснованные страховые тарифы. Экономическая обоснованность тарифов подразумевает проведение актуарных расчетов, чтобы соблюдалась прямая зависимость величины страхового тарифа от характера страхового риска. Иными словами, более высокие тарифы должны применяться при более высоких страховых рисках, и наоборот.

Страховые резервы. Это страховые фонды, формируемые страховщиком главным образом из страховых премий. Данные денежные фонды имеют строго целевой характер: они предназначены исключительно для обеспечения исполнения страховых обязательств и используются исключительно для осуществления страховых выплат.

Страховые резервы формируются путем актуарной оценки обязательств страховщика, на основании правил формирования страховых резервов, которые утверждаются органом страхового надзора (ст. 26 Закона об организации страхового дела).

Страховые резервы должны быть инвестированы на условиях диверсификации, ликвидности1, возвратности и доходности в соответствии с требованиями органа страхового надзора.

Диверсификация — наличие широкого круга объектов инвестиций средств с целью уменьшения возможного инвестиционного риска. Ликвидность — возможность быстрой реализации инвестированных средств страховых резервов при сохранении их номинальной стоимости.

Возвратность — обязательная возможность возврата инвестированных средств страховых резервов в полном объеме.

Доходность — обязательное получение дохода с инвестированных средств.

Так, орган страхового надзора определяет перечень активов — объектов инвестирования, порядок инвестирования средств страховых резервов и др. Как правило, страховщики не вправе инвестировать средства страховых резервов в векселя юридических лиц, физических лиц и выдавать займы за счет средств страховых резервов.

Инвестирование средств страховых резервов осуществляется страховщиками самостоятельно или путем передачи части средств в доверительное управление управляющей компании.

Важной гарантией защиты интересов страхователей является положение о том, что активы, принимаемые для покрытия страховых резервов, не подлежат изъятию в бюджеты бюджетной системы Российской Федерации (п. 4 ст. 26 Закона об организации страхового дела).

Собственные средства страховщика (за исключением обществ взаимного страхования) — уставный капитал, резервный капитал, добавочный капитал и нераспределенная прибыль. В соответствии со ст. 25 Закона об организации страхового дела страховщики (за исключением обществ взаимного страхования) должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного Законом минимального размера.

В настоящее время минимальный размер уставного капитала страховщика по общему правилу определен в размере 120 млн руб. (п. 3 ст. 25 Закона об организации страхового дела). К этому значению применяются некоторые коэффициенты, в зависимости от видов страхования, например, для организаций, осуществляющих страхование жизни, коэффициент 2 (т. е. минимальный размер уставного капитала будет составлять 120 млн руб. X 2 = 240 млн руб.), для осуществления перестрахования — коэффициент 4. Кроме того, установлен пониженный размер минимального уставного капитала для страховых медицинских организаций — 60 млн руб.

К уставному капиталу страховщиков применяются требования не только количественного, но и качественного характера. К примеру, внесение в уставный капитал заемных средств и находящегося в залоге имущества не допускается (п. 3 ст. 25 Закона об организации страхового дела).

Собственные средства должны инвестироваться на условиях, сходных с теми, которые предъявляются к инвестированию средств страховых резервов.

На финансовую устойчивость страховщика серьезное влияние оказывает соотношение собственных средств страховщика и принятых им на себя обязательств. С этой целью в Законе об организации страхового дела указано, что порядок расчета нормативного соотношения собственных средств и принятых на себя обязательств устанавливается органом страхового надзора, а в случае нарушения страховой организацией указанного нормативного соотношения она обязана представить в орган страхового надзора план оздоровления финансового положения, требования к которому определяются органом страхового надзора (п. 4.1,4.2 ст. 25 Закона об организации страхового дела).