Файл: анализ финансовых рисков предприятия на примере униц Агротехнопарк фгбоу во белгородский гАу им в. я. Горина белгородского района.docx

Добавлен: 19.03.2024

Просмотров: 44

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Силинский Е.С.9 считает, что предпринимательская фирма в процессе финансовой деятельности, может отказаться от совершения финансовых операций, связанных с высоким уровнем риска, то есть уклониться от него.

Уклонение от риска- это наиболее простое и радикальное решение нейтрализации финансовых рисков, но существует множество других методов управления рисками. Так в своей статье Попов Д.Н.10 утверждает, что современный предприниматель должен идти на риск, предпринимать новые инвестиционные проекты и идеи, так как, излишне страхуя себя от потерь, избегая опасных вложений, он может упустить возможную выгоду. Традиционно выделяют пять методов управления финансовыми рисками – это уклонение, локализация, диверсификация, компенсация, передача.

1. Уклонение от риска. Это один из частых способов устранения рисков, который подразумевает отказ от действий, которые могут привести к существенному риску. К примеру, отказ от проекта с неопределенным спросом или уровнем результатов, продажа рискового актива или уход с рынка. Данный метод ограничен в применении, поскольку приводит к отказу от определенной деятельности и к потере выгоды, связанной с ней.

2. Локализация риска предполагает выявление подразделений, стадий, сфер деятельности, в которых происходит его концентрация, и ограничение уровня опасности путем создания специальных структур либо с помощью лимитирования определенных параметров (производственных, финансовых, экологических и др.)

3. Передача риска. Наиболее распространенные методы передачи риска - это страхование, аутсорсинг.

В п. 3 ч. 2 ст. 929 ГК РФ11 страхование предпринимательских рисков определяется как страхование риска убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по независящим от предпринимателя обстоятельствам, в том числе риска неполучения ожидаемых доходов.

В письме Минфина России N 03-01-11/11216 от 29.02.2016 г.12 указано, что в соответствии с пунктом первым статьи 929 Гражданского кодекса Российской Федерации по договору имущественного страхования одна сторона (страховщик) должна за обговоренную договором плату при наступлении указанного в договоре случая возместить другой стороне (страхователю), в пользу которого заключен договор, причиненные после данного случая убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя в пределах определенной договором страховой суммы.

Согласно пункту 4 статьи 4 Закона о страховании объектами страхования финансовых рисков в имущественном страховании могут быть имущественные интересы страхователя, связанные с риском неполучения доходов, возникновения непредвиденных расходов физических лиц, юридических лиц.

При страховании риск передается страховой компании через заключение договора с ней, и риски уже будут покрываться за счет страховых сумм.

Аутсорсинг - передача непрофильных для компании функций другим организациям - часто позволяет не только снизить риски, но и повысить эффективность деятельности, уменьшить затраты, связанные с самостоятельной реализацией таких функций (IT-услуги, строительные работы и перевозочную деятельность и др.).

4. Снижение риска. В отличие от стратегии полного избежания риска при использовании данного метода компания находится в зоне действия риска. Не отказываясь от риска полностью, она пытается активно влиять на его развитие.

Способами снижения риска может быть диверсификация, введение лимитов, формирование резервов (на покрытие убытков). Рассмотрим ниже каждый.

В нынешнее время в условиях нестабильности внешней среды одним из самых эффективных способов снижения финансовых рисков является именно диверсификация.

Она представляет собой процедуру размещения капитала между разнообразными объектами вложения, напрямую не связанные между собой. Диверсификация – одна из наиболее рациональных и последовательных способов минимизации степени финансового риска, а также относительно недорогостоящим и издержкоемким, считают Шаталов С.Я. и Мычка С.Я.13

Финансовым риском необходимо управлять. Рассмотрим методы управления финансовыми рисками.

Управление финансовыми рисками — процесс многогранный, комплексный, что подтверждается различными подходами к его пониманию.

Управление финансовыми рисками компании представляет собой систему принципов и методов разработки и реализации рисковых финансовых решений, обеспечивающих всестороннюю оценку различных видов финансовых рисков и нейтрализацию их возможных негативных финансовых последствий.

Управление рисками — это управленческая деятельность, направленная на классификацию рисков, идентификацию, анализ и оценку, разработку путей защиты от риска.

Управление рисками является тщательно планируемым процессом. Цель управления риском неотъемлемо входит в общую проблему повышения эффективности работы предприятия. Пассивное отношение к риску и осознание его существования заменяются активными методами управления, считает Ряскова Н.

14

Главной целью управления финансовыми рисками является обеспечение финансовой безопасности предприятия в процессе его становления и предотвращение вероятного понижения его рыночной стоимости, считают Лукьяненко А. В. и Кузьмичева И. А.15

Хахонова И.И.16 считает, что управление финансовыми рисками в современном мире крайне необходимо. Хозяйствующее предприятие постоянно рискует. Особенно это явно выражено при рыночной экономике, где постоянно преобладает конкуренция.

Ее мнение совпадает с Евдокимовой Е.С.17 , которая считает, что хозяйственный риск является неотъемлемой частью всех аспектов предпринимательства.

Таким образом, можно сделать вывод, что финансовый риск – это одна из основных проблем деятельности организации. Управление ими крайне необходимо, так как от этого напрямую зависит конечный финансовый результат деятельности организации.

-

Методы анализа и оценки финансовых рисков на предприятии

Для того чтобы свести финансовый риск организации к минимуму, необходимо управлять им, анализировать его, а так же оценивать его постоянно, ведь финансовый риск может проявиться в любой сфере деятельности организации.

Эффективное управление финансовыми рисками, при котором достигается поставленная цель - минимизация влияния финансового риска на конечный результат возможно только при достаточно точной оценке риска.

А.В. Ромащенко18 считает, оценка финансового риска заключается в сравнении уровня риска с уровнем его приемлемости. Критерием для отнесения к группе приемлемых рисков служит система параметров, индивидуальная для каждого риска. Основные требования, которые предъявляются к методике оценки риска: достоверность и объективность заключений, приемлемая точность, совмещение количественных и качественных характеристик, экономическая целесообразность.

По мнению Шумиловой В.М19., методика оценки должна отвечать следующим требованиям: достоверности и объективности заключений; точности; экономической целесообразности (затраты на проведение анализа не должны превышать дополнительных доходов от использования результатов оценочной деятельности).

На выбор методов оценки рисков влияют следующие факторы: возможность количественной оценки, возможность качественной оценки, простота расчетов, доступность информации, возможность оценки в динамике.

П

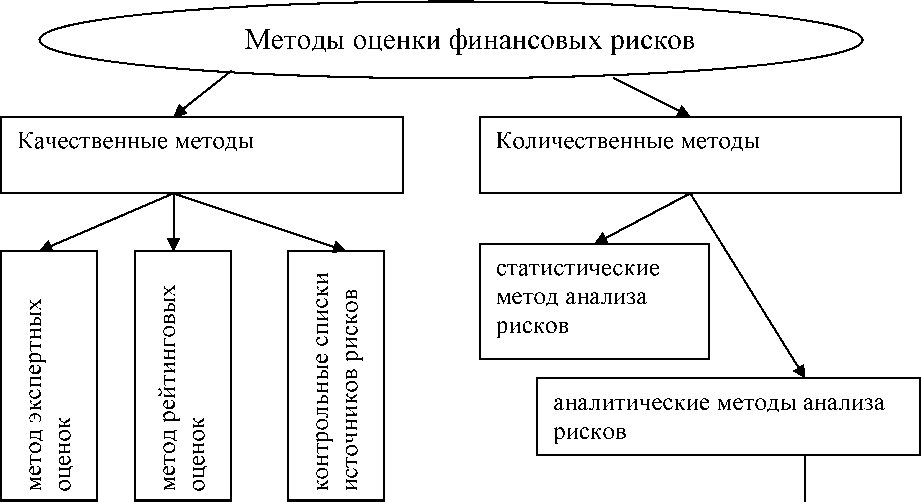

рактика разработала большое количество методов для определения рисков. Все эти методы можно разделить на две группы: качественные методы анализа риска и количественные методы. (Рисунок 1)

рактика разработала большое количество методов для определения рисков. Все эти методы можно разделить на две группы: качественные методы анализа риска и количественные методы. (Рисунок 1)- метод корректировки нормы дисконта,

- метод достоверности эквивалентов,

- точка безубыточности,

- метод сценариев,

- дерево решений,

- метод анализа вероятности распределений потоков платежей,

- метод анализа вероятностных распределений потоков

- метод Монте-Карло.

Рисунок 1 – Методика оценки финансовых рисков

Качественный анализ рисков в деятельности предприятия заключается в выявлении источников и причин риска, этапов и работ, при выполнении которых возникает риск, считают Бетилгириев М. А. и Косумова Х. Г. 20. Он состоит из ряда этапов:

-определение потенциальных зон риска,

-выявление рисков,

-прогнозирование практических выгод и возможных негативных последствий проявления выявленных рисков.

Результаты качественного анализа, в свою очередь, служат исходной базой для проведения количественного анализа, указывает Хайдаршина Г.А.21

Выделяют следующие методы качественного анализа риска:

-метод экспертных оценок,

-метод рейтинговых оценок,

-контрольные списки источников рисков.

-

Метод экспертных оценок представляет собой комплекс процедур, которые направлены на получение заключения эксперта по определенному кругу вопросов.

Преимущество этого метода — возможность использования для принятия управленских решений опыта специалиста. Достоинства данного метода — отсутствие необходимости точных данных и дорогостоящих программных средств и простота расчетов. Недостатки — трудность в привлечении независимых экспертов и объективность их оценок, указывает Булгаков П.Е.22

-

Метод рейтинговых оценок основан на формализации полученных оценок. Одной из самых простых форм рейтинговой оценки является ранжирование.

В данном методе прибегают к системе оценки в баллах.

Наиболее часто используется пятибалльная система. Иногда прибегают к шкале, состоящей из 10 пунктов или 100 пунктов.

В статье Красковой А.А. 23 сказано, что эксперт присваивает каждому риску определенный балл зависимости от его влияния на проект (или всю компанию). При построении рейтинга иногда учитывают компетентность каждого эксперта. Результатом данного метода является заполненная таблица «рейтинг рисков».

-

Контрольные списки источников рисков — это метод, суть которого заключается в использовании сведений исторического характера. Он основывается использовании списков рисков составленных ранее для предыдущих инновационных проектов или деятельности.

Каранина Е. В. 24 в своей научной работе говорит, что В рамках данного метода анализируются прошлые происшествия, факторы рисков, убытки, которые они вызвали. После реализации каждого проекта в этот список вносятся дополнения, поэтому он постоянно расширяется. Однако со временем это может привести к потере его управляемости. Помимо этого часть негативных событий может быть не внесена в контрольный список и, соответственно, они не будут учтены в будущем. Этот метод применим только на этапе идентификации рисков. Применение контрольного списка источников рисков решает задачу определения негативных ситуаций для идентификации рисков. В этих списках риски могут быть сгруппированы по определенным признакам.

Данный метод помогает компании анализировать ошибки прошлого и больше их не повторять. Однако данный метод может использоваться только в качестве дополнения к другим. Сложность данного метода заключается в формировании подобного списка и правильной его интерпретации.

Калайдин Е.Н. и Спирина С.Г. 25 в своей статье указывают, что для создания нормальных финансовых условий функционирования системы организации очень важным является создание соответствующих условий для развития производства. Это в первую очередь паритет цен на сельскохозяйственную продукцию и продукцию промышленного производства, используемую в сельском хозяйстве на производственные цели.

Хрипливый Ф.П.26 считает, что порядок расчета показателей финансового состояния сельскохозяйственных товаропроизводителей для отнесения их к группам по финансовой устойчивости на основе балльной оценки показателей разработан в соответствии с методикой расчета показателей финансового состояния сельскохозяйственных товаропроизводителей, утвержденной 30 января 2003 года Правительством Российской Федерации.