Файл: Решение. Период окупаемости Ток 65000 15000 4,33 года.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 20.03.2024

Просмотров: 103

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

-

Проект А имеет капитальные вложения в 62000 руб., а ожидаемые чистые денежные поступления составляют 16000 руб. в год в течение 8 лет. Определить период окупаемости этого проекта.

Решение.

Период окупаемости:

Ток = 65000/ 15000= 4,33 года.

-

Инвестор решил вложить свой капитал в приобретение акций металлообрабатывающего предприятия. Цена одной акции составляет 1 тыс. руб. Из проспекта эмиссии следует, что через пять лет стоимость каждой акции утроится.

Определите, выгодна ли сегодня инвестору покупка акций и стоит ли совершать сделку, если существуют другие возможности вложения капитала, обеспечивающие доход на уровне 15% годовых?

Решение:

Для того чтобы сравнить проект (покупку акций) с альтернативным вариантом необходимо найти Чистую приведенную стоимость (ЧПС) проекта по ставке доходности альтернативного варианта. Если ЧПС > 0, значит проект выгодней чем альтернативный вариант и наоборот.

ЧПС = ПС – И,

где И – первоначальные инвестиции (стоимость акции)

И = 1000 руб.

ПС – Приведенная стоимость акции по ставке доходности альтернативного варианта

ПС = С/((1+i)n),

где С – стоимость акции через n лет

С = 1000* 3 = 3000 рублей – стоимость акции через пять лет

ВСД – внутренняя ставка доходности альтернативного проекта

i = 15%

N – количество лет

N = 5 лет

ПС = 3000/((1+15%)5) = 1491,53 руб.

ЧПС = 1491,53 – 1000 = 491,53 руб.

ЧПС >0 , следовательно инвестору выгодней покупать акции, чем вкладывать в другие проекты со ставкой доходности 15%

-

Чтобы заменить морально изношенное технологическое оборудование, проектом предполагается выделить 200 тыс. руб. и затем в течение 10 лет получать ежегодный доход 50 тыс. руб. Определить период окупаемости данного проекта.

Решение. При данных условиях (если отдача по годам распределена равномерно) период окупаемости составит:

Таким образом, ожидается, что сумма первоначальных вложений будет возвращена за 4 года, а в течение следующих 6 лет инвесторы станут получать чистый доход от этих инвестиций.

-

Рассматриваются два проекта. Первый проект предполагает инвестирование 2 млн. рублей за два года и в первый год первый проект может дать прибыль 300 000 рублей. Второй проект предполагает инвестирование 4 млн. рублей за три года и в первый год может дать прибыль 400 000 рублей. Необходимо оценить эффективность указанных проектов, используя показатели рентабельности и срока окупаемости.

Решение. Поскольку информации не хватает (средняя прибыль неизвестна), то при оценке вместо нее используем показатели за первый год эксплуатации.

Рентабельность первого проекта:

Рентабельность второго проекта:

Срок окупаемости первого проекта:

Срок окупаемости второго проекта:

Первый проект выгоднее, так как у него короче срок окупаемости и выше норма прибыли.

5. Предприниматель планирует вложить 7 200 000 руб. в открытие кофейни. Выход на запланированный объем прибыли в 230 000 руб. планируется, начиная с 5-го месяца работы. Годовой показатель прибыли – 2 760 000 руб. Определить срок окупаемости, используя простую формулу расчета.

Решение.

Рассчитаем срок окупаемости, используя простую формулу расчета:

РР = IC / CF = 7 200 000 / 2 760 000 = 2,6 года

Простой срок окупаемости равняется 2,6 года, при этом первые 4 месяца работы не принимают в расчет.

6. Планируется вложить 10000000 руб. в бизнес. Выход на запланированный объем прибыли в 200000 руб. планируется, начиная с 7-го месяца работы. Годовой показатель прибыли – 3 200 000 руб. Определить срок окупаемости (простую формулу расчета).

Решение.

Пример 2 ( наращение по простым ставкам)

Простые процентные ставки применяются к одной и той же сумме долга, в течение всего периода начисления. Сложные применяются по прошествии каждого интервала начисления к основной сумме долга и начисленных на нее за предыдущие интервалы проценты. В мировой практике наибольшее распространение получила схема начисления по сложным ставкам.

Наращенная сумма при использовании простой ставки ссудного процента

где P– первоначальная сумма долга;

i – относительная величина простой ставки ссудного процента;

n – продолжительность периода начисления в годах.

Отсюда

Наращенная сумма при использовании сложной ставки ссудного процента, начисление процентов осуществляется один раз в год

где iс – относительная величина сложной ставки ссудного процента.

Простые процентные ставки применяются к одной и той же сумме долга, в течение всего периода начисления.

Сложные применяются по прошествии каждого интервала начисления к основной сумме долга и начисленных на нее за предыдущие интервалы проценты. В мировой практике наибольшее распространение получила схема начисления по сложным ставкам.

Наращенная сумма при использовании простой ставки ссудного процента

где P– первоначальная сумма долга;

i – относительная величина простой ставки ссудного процента;

n – продолжительность периода начисления в годах.

Отсюда

Наращенная сумма при использовании сложной ставки ссудного процента, начисление процентов осуществляется один раз в год

где iс – относительная величина сложной ставки ссудного процента.

7. Первоначальная сумма Р = 5000 руб. помещена в банк на n = 0,5 года под i = 15% годовых (проценты простые). Найти наращенную сумму.

Решение:

Наращенная сумма поле двух лет S = P (1 + n∙i) = 5000 (1 + 2∙0,15) = 6500 руб.

8. (дисконтирование по простым ставкам)

Наращенная сумма S = 7000 руб., период начисления n = 0,25 года (один квартал), простая процентная ставка i = 12% годовых. Найти первоначальную сумму.

Решение:

Первоначальная сумма Р = S / (1 + n∙i) = 7000 / (1 + 0,25∙0,12) = 6796,12 руб.

9. (наращение по сложным ставкам)

Первоначальная сумма Р = 5000 руб. помещена в банк на n = 2 года под i = 15% годовых (проценты сложные). Найти наращенную сумму.

Решение:

Наращенная сумма после двух лет S = Р (1 + i)n = 5000 (1 + 0,15)2 = 6612,5 руб.

10. (дисконтирование по сложным ставкам)

Наращенная сумма S = 7000 руб., период начисления n = 2 года, сложная процентная ставка i = 12% годовых. Найти первоначальную сумму.

Решение:

Первоначальная сумма Р = S/(1 + i)n = 7000/(1 + 0,12)2 = 5580,36 руб.

11. (нахождение периода начисления)

Первоначальная сумма Р = 3000 руб., наращенная сумма S = 4500 руб., i = 20% годовых (проценты сложные). Найти период начисления.

Решение:

Тогда период начисления n = ln(S/P)/ln(l + i) = ln(4500/3000) / ln(l + 0,2) = 2,2 года.

12.Рассчитать суммарную и среднегодовую прибыль исходя из следующих данных:

- инновационный проект рассчитан на 4 года;

- ожидаемые доходы от реализации проекта составляют 750; 1000; 800; 250 ден.ед.;

- совокупные затраты: 1500; 240; 230; 800 ден. ед.

Суммарная прибыль от реализации проекта:

П = (750 — 1500) + (1000 — 240) + (800 — 230) + (250 - 800) = 30 ден. ед.

Среднегодовая прибыли: 30: 4 = 7,5 ден. ед.

13. Определить NPV проекта, который при первоначальных единовременных инвестициях в 1500 млн. руб. будет генерировать следующий денежный поток доходов: 100, 200, 250, 1300, 1200 млн. руб. Ставка дисконта 10%.

NPV= - 1500 +

Данный проект следует принять.

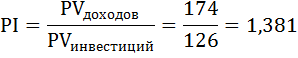

14. Проект рассчитан на три года, объём инвестиций – 126 млн руб. Чистый денежный поток: 1-й год –– 45 млн руб., 2-й год –– 54 млн руб., 3-й год –– 75 млн руб. Определить NPV, PI.

Решение: NPV проекта определяется как разность между суммой настоящих стоимостей всех денежных потоков доходов и суммой настоящих стоимостей всех денежных потоков затрат, как чистый денежный поток от проекта, приведённый к настоящей стоимости.

NPV = PVдоходов – PVинвестиций = (45+54+75) – 126 = 48 млн руб.

PI инвестиционного проекта показывает величину текущей стоимости в расчёте на каждую денежную единицу чистых инвестиций

,

,т.е. 1,381 млн руб. на 1 млн руб. вложенных средств.

15. Инвестор решил вложить свой капитал в приобретение акций металлообрабатывающего предприятия. Цена одной акции составляет 1 тыс. руб. Из проспекта эмиссии следует, что через пять лет стоимость каждой акции утроится.

Определите, выгодна ли сегодня инвестору покупка акций и стоит ли совершать сделку, если существуют другие возможности вложения капитала, обеспечивающие доход на уровне 15% годовых?

Решение:

Для того чтобы сравнить проект (покупку акций) с альтернативным вариантом необходимо найти Чистую приведенную стоимость (ЧПС) проекта по ставке доходности альтернативного варианта. Если ЧПС > 0, значит проект выгодней чем альтернативный вариант и наоборот.

ЧПС = ПС – И,

где И – первоначальные инвестиции (стоимость акции)

И = 1000 руб.

ПС – Приведенная стоимость акции по ставке доходности альтернативного варианта

ПС = С/((1+i)n),

где С – стоимость акции через n лет

С = 1000* 3 = 3000 рублей – стоимость акции через пять лет

ВСД – внутренняя ставка доходности альтернативного проекта

i = 15%

N – количество лет

N = 5 лет

ПС = 3000/((1+15%)5) = 1491,53 руб.

ЧПС = 1491,53 – 1000 = 491,53 руб.

ЧПС >0 , следовательно инвестору выгодней покупать акции, чем вкладывать в другие проекты со ставкой доходности 15%

16. Проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. Рассчитать срок окупаемости.

Решение:

Подставим имеющиеся у нас данные в формулу:

РР = 150 000 / 50 000 = 3 года

Таким образом, ожидается, что вложенные средства окупятся в течение трех лет.

17. Проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. В процессе реализации проекта существуют ежегодные издержки в размере 20 000 рублей. Рассчитать срок окупаемости.

Решение:

РР = К0 / ПЧсг,