Добавлен: 05.05.2024

Просмотров: 43

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Для экономических расчетов требуемого проекта информация об общей динамике инфляции и темпы инфляции по отдельным элементам, формирующих входы и выходы из инвестиций. Общая динамика инфляции, используемая для преобразования номинальных и реальных процентных ставок.

Темпы инфляции по отдельным элементам необходимы для корректировки исходных данных, если анализ инвестиционного проекта ведется в текущих ценах. Инфляция по-разному воздействует на отдельные элементы, формирующие доходы и затраты, следовательно динамику изменения цен следует прогнозировать:

. По элементам инвестиционных затрат (оборудование, затраты на строительство и т. д.);

. По элементы текущих затрат (материалы, заработная плата);

. По готовой продукции или услуг.

. Организационно - экономический механизм реализации проекта

Организационно - экономический механизм реализации проекта - форма взаимодействия участников проекта, записанные в проекте материалов для обеспечения реализуемости проекта и возможности учета интересов каждого участника инвестиционного проекта.

Потребность в информации об организационно - экономическом механизме реализации проекта в первую очередь при оценке его коммерческой эффективности. Кроме того, участники проекта являются наиболее важными элементами этого механизма, которые влияют на их расходы и доходы.

Инвестиционный проект организационно - механическим способом включает в себя:

. Нормативные документы, на основе которых осуществляется взаимодействие участников;

. Обязательства, принятые сторонами в связи с осуществлением ими совместных действий по реализации проекта, гарантии таких обязательств и санкции за их нарушение;

. Условия финансирования инвестиций, в частности основные условия кредитных соглашений (сроки кредита, процентная ставка, периодичность уплаты процентов и т. д.);

. Особые условия сбыта продукции и ресурсов между участниками (например, использование бартерного обмена, льготных цен для взаимных расчетов, предоставление товарных кредитов, безвозмездная передача основных средств на постоянное или временное пользование и т. д.);

. Реализация проекта системы управления, которая обеспечивает(при возможных изменениях условий реализации проекта) синхронизацию деятельности отдельных участников, защиту интересов каждого из них и своевременную корректировку их последующих для успешного завершения проекта.

. Меры по взаимной финансовой, организационной и иной поддержке (предоставление временной финансовой помощи, займов, отсрочек платежей и т. д.), включая меры государственной поддержки;

. Основные особенности учетной политики каждого российского предприятия-участника, а также иностранных фирм, получающих на российской территории доходы от участия в проекте.

Отдельные элементы организационно-экономического механизма на стадии реализации проекта могут закрепляться и указываются в уставных документах и договорах между сторонами.

Знание организационно-экономического механизма инвестиционного проекта нужно как минимум по двум причинам. Во-первых, без этого мы не можем быть уверены в проекте. Во-вторых, без знания учетной политики, партии с точки зрения ее отношений с другими субъектами невозможно корректно определить результаты и затраты для определения рентабельности инвестиционного проекта.

Практическая часть. Анализ инвестиционного проекта

Таблица 4 - Источники средств

| Наименование источника | Средняя стоимость данного источника средств, % | Удельный вес источника средств в пассиве, % |

| Привилегированные акции | 40 | 0,2 |

| Обыкновенные акции | 50 | 0,3 |

| Добавочный капитал | 20 | 0,4 |

| Резервы и фонды | 25 | 0,1 |

| Земные средства | 40 | 0,2 |

Таблица 5 - Выручка, затраты и уровень инфляции

| Годы | Поступления и затраты в ценах базового периода, млн.руб. | Прогнозируемый уровень инфляции, % | |||

| | Поступления | Затраты | Поступления | Затраты | |

| 1 | 11 | 4 | 0,3 | 0,25 | |

| 2 | 12 | 5 | 0,35 | 0,3 | |

| 3 | 13 | 6 | 0,3 | 0,3 | |

| 4 | 16 | 7 | 0,3 | 0,25 | |

Таблица 6 - Данные инвестиционного проекта

| Показатели | Значение |

| Первоначальные затраты на проект, млн.руб. | 12 |

| Срок жизни проекта, лет | 4 |

| Ежегодные амортизационные отчисления, млн.руб. | 3 |

| Ставка налога, % | 20 |

| Инфляционная премия, % | 20 |

инвестиционный проект инфляция капитал

Средневзвешенная стоимость капитала

(ССК) = ССсс+ССзс.

Где ССсс - средневзвешенная стоимость собственных средств,

ССзс - средневзвешенная стоимость заемных средств.

ССК=(40*0,2)+(50*0,3)+(20*0,4)+(25*0,1)+(40*0,2)=41,5

Определение внутренней ставки рентабельности графическим методом.

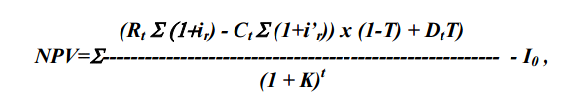

Сначала определяем чистую настоящую стоимость проекта NPV по формуле:

где Rt - номинальная выручка t-го года, оцененная по безинфляционной ситуации r-го года; r - темпы инфляционных доходов, r-го года; t - номинальные денежные затраты t-го года в ценах базового периода;’r - темпы инфляции издержек r-го года; - ставка налогообложения прибыли; 0 - первоначальные затраты на приобретение основных средств; - средневзвешенная стоимость капитала, включая инфляционную премию Dt - амортизационные отчисления t-го года

К = ССК х (1 + ИП),

где ИП - инфляционная премия.

(1-T) = 1-0,2=0,8tT=3*0,2=0,6=0,415*(1+0,2)=0,498

Для того, чтобы облегчить расчеты, вычислим числитель и знаменатель дроби за каждый год.

Числитель:

год=(11*1,3 - 4 *1,25) * 0,8 + 0,6=8,04

год=(12*1,35 - 5 *1,3) * 0,8 + 0,6=8,36

год=(13*1,3 - 6 *1,3) * 0,8 + 0,6=7,88

год=(16*1,3 - 7 *1,25) * 0,8 + 0,6=10,24

Знаменатель:

год = (1+0,498) = 1, 498

год = (1+0,498)2 = 2, 244004

год = (1+0,498)3 = 3, 36151799

год = (1+0,498)4 = 5, 03555395=((8,04/1,498) + (8,36/2,244004) + (7,88/ 3,36151799) + (10,24 / 5,03555395)) - 12= 1,47

Задаем произвольную ставку дисконтирования, вычисляем NPV проекта.

Таблица 7 - Расчет значений дисконтированных денежных потоков PV, r = 14%

| Период | 1 год | 2 год | 3 год | 4 год | Итого |

| Чистый денежный поток, млн.руб., NFC | 7 | 7 | 7 | 9 | 30 |

| Ставка дисконтирования, % | 14 | 14 | 14 | 14 | |

| Дисконтированный денежный поток, PV, млн.руб. | 6,14 | 5,39 | 4,72 | 5.33 | 21,58 |

= PV - I0 = 21,58 - 12=9,58

Увеличиваем ставку дисконтирования в несколько раз и снова вычисляем NPV проекта.

Таблица 8 - Расчет значений дисконтированных денежных потоков PV, r = 70 %

| Период | 1 год | 2 год | 3 год | 4 год | Итого |

| Чистый денежный поток, млн.руб., NFC | 7 | 7 | 7 | 9 | 30 |

| Ставка дисконтирования, % | 70 | 70 | 70 | 70 | |

| Дисконтированный денежный поток, PV, млн.руб. | 4,11 | 2,42 | 1, 43 | 1, 07 | 9, 03 |

NPV = PV - I0 = 9, 03 - 12 = - 2, 96

Построим график, соединив эти две точки.

График пересекается с осью абсцисс в значении ставки дисконтирования, равной 48%. Это значение и является внутренней нормой рентабельности проекта (IRR). При данной ставке проект не принесет ни прибыли, ни убытка.

Сделаем проверку:

Таблица 9 - Расчет значений дисконтированных денежных потоков PV, r = 48 %

| Период1 год2 год3 год4 годИтого | | | | | |

| Чистый денежный поток, млн.руб., NFC | 7 | 7 | 7 | 9 | 30 |

| Ставка дисконтирования, % | 48 | 48 | 48 | 48 | |

| Дисконтированный денежный поток, PV, млн.руб. | 4,74 | 3,19 | 2,18 | 1,89 | 12 |

= PV - I0 = 12 - 12 = 0

Заключение

Термин "инвестиции" является одним из наиболее часто используемых понятий в экономике, особенно в экономике, которые находятся в процессе трансформации или испытывает подъем. Это понятие влечет за собой долгосрочные вложения средств в экономику внутри государства и за рубежом. В руководствах согласно инвестиционной деятельности его, как правило, трактуют в широком смысле, принимая инвестиции за "расходование ресурсов в надежде на будущие доходы, после довольно продолжительного периода времени".

В современной экономике важную роль играют инвестиции на финансовых рынках. Управление финансовыми инвестициями становится одной из главных задач, как финансовых институтов, так и многих крупных компаний. В свою очередь, процесс управления финансовыми инвестициями требует умения правильно прогнозировать рыночные цены различных финансовых инструментов, оценивать и хеджировать риски, связанные с этими инструментами.

Сегодня знания о финансовых инвестициях достигли уровня, позволяющего классифицировать и исследовать их с помощью методов, основанных на устоявшейся современного математического аппарата.

Инвестиционные проекты можно оценивать по многим аспектам с точки зрения их социальной значимости, масштабов воздействия на окружающую среду, уровень вовлечения трудовых ресурсов и т. д. Но основное место в этих оценках принадлежит эффективности инвестиционного проекта. Предприятия самостоятельно оценивают эффективность тех или иных объектов, потребность в их реализации, срок реализации.

Список использованной литературы

1. Николенко, Е. Б. Организационно-экономический механизм инвестиционного обеспечения НИОКР / дис. канд. экон. наук: 08.00.05/Е. Б. Николенко. - Уфа, 2012. - 174 с.

2. Фазрахманова, А. И. Оценка эффективности формирования и реализации инвестиционной политики предприятия -автореф. дис.... канд. экон. наук: 08.00.05 / А. И. Фазрахманова. - Уфа, 2013. - 27 с.

3. Управление рисками инновационно-инвестиционных проектов: учеб.пособие для подготовки магистров по направлению 080100.68 "Экономика" программы "Управление инновационным развитием социально-экономических систем" / авт. коллектив: Л. С. Валинурова, О. Б. Казакова, Э. И. Исхакова, М. В. Казаков. - Уфа: БАГСУ, 2013. - 80 с.

4. Теплова, Т. В. Инвестиции: учеб.для бакалавров / Т. В. Теплова. - М.:Юрайт, 2012. - 724 с.

. Инвестирование. Управление инвестиционными процессами инновационной экономики: учеб.-метод. пособие для подготовки магистров по направлению «Экономика»/ авт. коллектив: Л. С. Валинурова, О. Б. Казакова, Э. И. Исхакова. - Уфа: БАГСУ, 2012- 77с.

6. Янковский К. П. Инвестиции: Учебник / К. П. Янковский. - СПб.: Питер, 2012. - 368 с.

7. Андрианов, А.Ю. Инвестиции в вопросах и ответах: учебное пособие / А.Ю. Андрианов, С.В. Валдайцев, П.В. Воробьев - Москва: Проспект, 2015 - 376 с.

. Гитман, Л.Д.. Основы инвестирования: учебное пособие / Л.Д. Гитман, М.Д. Джоник- М.: Дело, 2011 - 374 с.

. Кукукина, И.Г. Экономическая оценка инвестиций: учебное пособие / И.Г. Кукукина - Москва: Кнорус, 2013 - 302 с.

. Макарин, Н.П. Эффективность реальных инвестиций: учебное пособие / Н.П. Макарин - Москва: Инфра-М, 2011 - 432 с.