Файл: Теоретические аспекты исследования развитие собственных торговых марок в России.pdf

Добавлен: 16.02.2024

Просмотров: 48

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты исследования развитие собственных торговых марок в России

1.1. Сущность и значение торговой марки и бренда

Собственные торговые марки: понятие и основные задачи их

Анализ тенденций развития собственных торговых марок в России

Глава 2. Исследование рынка гипермаркета «АШАН»

2.1. Характеристика предприятия предприятия, основных направлений его маркетинговой деятельности

Эволюция собственных торговых марок – долгий процесс, требующий взвешенных решений, организационной, финансовой и информационной поддержки. Работа с собственными торговыми марками являет собой перспективное направление деятельности как для ритейлеров, так и для поставщиков. Российская розница продолжает активно развиваться, и уже в недалеком будущем отечественные розничные сети и производители смогут извлекать из работы с собственной торговой маркой все выгоды, которые уже давно используются за рубежом. соотношением качества и цены товара

- Однако в России более чем за 10 лет существования собственные торговые марки смогли отвоевать не больше 3% от оборота современных форм торговли (в Европе – около 30%). Растет этот показатель очень медленно – вопреки ожиданиям аналитиков. [31.стр.21]

- комментариях специалистов розничной торговли в качестве основного довода в пользу продаж private label часто можно услышать, что данная категория товаров не нуждается в мощном продвижении как таковом

- что низкие затраты на производство и так обеспечивают хороший уровень продаж. Возможно, 10 лет назад, когда первые частные торговые марки только появились на прилавках магазинов, острой необходимости в комплексном продвижении не было, но сегодня уже вполне очевидно, что товары под собственной торговой маркой – это такие же бренды, как и соседствующая с ними продукция производителей, и они в такой же степени нуждаются в грамотном маркетинге, чтобы быть конкурентоспособными в жестких условиях рынка. [31.стр.25]

Еще одно весьма серьезное основание для активного продвижения частных торговых марок – это, как было сказано выше, пока еще довольно высокий уровень недоверия со стороны покупателей. Согласно данным Nielsen, 52% потребителей заявляют, что слишком мало знают о собственных продуктах ритейлеров, чтобы делать выбор в пользу последних. Более того, до сих пор среди подавляющего большинства российского населения активно бытует мнение, что товары под собственной торговой маркой – это не что иное, как товары собственного производства, причем, в буквальном смысле слова, расфасованные где-то на задворках складских помещений магазина.

Интересен также и тот факт, что на рынке России потребители зачастую даже не осознают, что приобрели именно private label. Разрабатывая дизайн упаковки и устанавливая цену, розничные сети в первую очередь апеллируют к рациональным мотивам выбора – акцентируют внимание на выгоде, полученной от покупки, на уникальном соотношении "цена-качество". Как показало исследование, проведенное Qualitel Data Services и Profi Online Research, целевая аудитория недорогих товаров под собственной торговой маркой – это спонтанные покупатели, люди, которые в принципе мало задумываются над стоимостью и выгодностью покупки, иными словами, кладут в корзину то, что подвернулось под руку, а не закоренелые прагматики, которые переберут несколько вариантов товаров, прежде чем совершат окончательный выбор. Выходит, что старания ритейлеров проходят даром и товар просто не находит своего адресата. Если говорить о ценовых сегментах, то существует мнение, что private label могут существовать только

- низком ценовом сегменте. Оно не верно. Сегодня даже в Росси представлено большое количество собственных торговых марок в среднем и премиум сегментах.

Последние годы в России рост продаж private label опережает рост продаж обычных брендов. Правда, тут играет заметную роль и тот факт, что

- нас пока доля рынка private label и прочих брендов несопоставима. Первые пока только набирают обороты. А потому и возникает такая разница в показателях роста. Розничная сеть ничего не теряет, развивая свои торговые марки. А при правильном подходе даже выигрывает. Так что стоит ожидать еще большего увеличения доли private label в общих продажах розницы. Возможно, что когда-нибудь мы даже дойдем до западных показателей,

- исследовании «Собственные торговые марки сетей FMCG России. Тенденции 2018 года и прогноз до 2019 года» специалисты выделяется 8 основных ошибок в развитии собственных торговых марок в России, которые

не дают возможность как сетевикам, так и производителям в полной мере

реализовать потенциал собственных торговых марок:

- неверные KPI (ключевые показатели эффективности);

- недостаточно эффективный контроль качества;

- избыточное количество SKU как результат экстенсивного наращивания объема собственных торговых марок;

- дисбаланс предложения брендированной продукции и собственных торговых марок;

- незначительная разница в цене собственных торговых марок и известного бренда при стратегии конкуренции «первая цена»;

- давление на поставщика, неготовность предоставлять ему какие-либо гарантии;

- отсутствие обратной связи с потребителем;

- неэффективная организация поставок, out-of-stock. [32.стр.12]

Если раньше для ритейлера смена производителя продукции под собственными торговыми марками, как правило, существенных сложностей не представляла, то в 2017-2018 годах сформировался комплекс вызовов эффективности стратегий собственных торговых марок в сегменте FMCG. По мнению представителя X5 Retail Group, очень трудно найти производителя с широкой линейкой продукции, готового работать с собственными торговыми марками. В тех категориях, где производителей много и конкуренция высока, есть проблема с качеством.

-

- то же время для производителя продукции собственных торговых марок завершение действия контакта сопряжено с целым рядом проблем, наиболее значимыми из которых являются:

- прямые убытки в случае наличия товарных запасов – упаковки или сырья, которые не могут быть использованы при производстве продукции под собственными брендами;

- убытки в результате снижения уровня загрузки производственных

мощностей в течение срока переориентации производства под выпуск других

видов продукции;

- возможное сокращение представленности собственных брендов в товарной матрице ритейлера, с которым был заключен договор на производство продукции под собственными торговыми марками;

- упущенная выгода от производства продукции под собственными торговыми марками, а не под собственными брендами, что даже при большем объеме выпуска обусловливает меньшую прибыль.

Эксперты не перестают отмечать, что Россия – страна брендированного товара, любовь российского потребителя к Coca-Cola пока еще слишком сильна, чтобы он без сомнений променял ее на экономичный продукт private label. Люди слишком мало знают, и при этом в силу своего менталитета не стремятся узнать о новых товарах no name. Все эти обстоятельства требуют от ритейлеров активизации promo-мероприятий, рекламной поддержки своих лейблов, в противном случае амбициозные планы по существенному увеличению оборота собственных торговых марок не могут иметь шансов на воплощение.

По данным исследовательской компании GFk Rus, в 2019 году категория товаров под частыми марками в стоимостном выражении увеличилась почти на 30%. В то время как, по другим оценка, она почти не изменилась в натуральном выражении. Этот факт, по мнению специалистов Gfk Rus, объясняется в первую очередь тем, что сети стали больше внимания уделять качеству этой продукции и активно запускать линейки собственных торговых марок премиального ценового сегмента.

- [28.стр.12]

Несмотря на то, что российский рынок собственных торговых марок с каждым годом растет, до европейского уровня развития ему еще далеко. Самая высокая доля проникновения собственных торговых марок среди восточно-европейских стран за первое полугодия 2019 года зафиксирована Gfk в Словакии. Там частные марки заняли 28% в общем обороте товаров

розничной торговли . В Австрии на частные марки прошлось 27%, в Венгрии

– 25%, в Чехии – 21%, в Хорватии – 20%, в Польше – 18%.

Доля частных марок всегда зависит от структуры розничной торговли в каждой стране, отмечают специалисты. Конечно, в Европе уровень развития сетевой розницы существенно выше. В России она занимает около 50% на рынке розничной торговли, поэтому еще рано сравнивать долю частных марок с Европой. Однако если в Европе доля частных марок уже достигла определенного уровня, то в России в 2019 году объем продаж частных марок в денежном выражении вырос на 29,6% по сравнению с 2018 годом.

При этом все большую роль в структуре рынка частных марок начинают играть непродуктовые категории: средства персонального ухода и средства для дома. Еще в 2018 году, согласно информации Gkf Rus, они занимали 7,6%, а в 2019-м – уже 10,5%. Доля продуктов питания на рынке частных марок, соответственно, сократилась с 92,4 до 89,5%. Но это не означает снижение продаж частных марок в продуктовых категория, а говорит о проникновении собственных торговых марок в непродуктовые.

- Рынок частных марок достаточно концентрирован. Более 30% продаж частных марок сейчас реализуется в рамках четырех брендов: Красная цена (X5 Retail Group), «Каждый день» («АШАН») 365 дней (Лента), Global Village (x5 Retail Group). Стоит отметить успех последней марки, которая принадлежит X5 Retail Group, поскольку она представлена всего в нескольких продуктовых категориях. В то время как все остальные являются кросс-категорийными и показывают высокие объемы продаж за счет широкой представленности в разных категориях продукции. [35.стр.13]

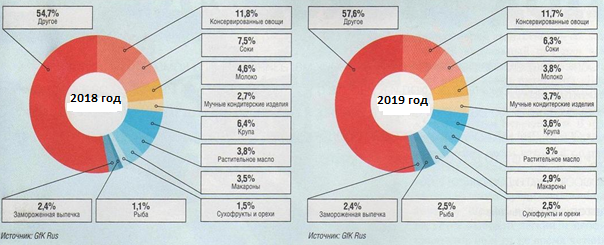

Более 40% объема частных марок в стоимостном выражении реализуются в рамках 10 продуктовых категорий. Самую значительную долю

– 11.7% - на рынке частных марок занимает группа консервированных овощей, чуть меньше – 6,3% - продается соков под собственными торговыми

марками, 3,8% приходится на молоко, 3,7% - на мучные кондитерские изделия 3,6% - на крупы, 3% - на растительное масло, 2,9% - на макароны, 2,5% - на рыбу, 2,5% - на орехи, 2,4% - на замороженную выпечку, отмечается в исследовании Gkf Rus. При этом совокупная доля этих сегментов в 2012 году по сравнению с 2018-м сократилась с 45,3% до 42,4%. Это говорит о том, что частные марки начали проявляться и развиваться в рамках других, не топ-10, категорий. В частности, в 2019 году по сравнению

- 2018-м с 11,8 ДО 11,7% сократилась категория консервации, с 7,5 до 6,3% - сока, с 6,4 до 3,6% - круп, с 3,8 до 3% - растительного масла, с 3,5 до 2,9% - макарон.

Рисунок 1. Доли товарных категорий, в общем выпуске продукции под собственными торговыми марками. [9. стр76.]

Наибольшее проникновение частных марок в 2019 году показала категория бумажных платков. Доля собственных торговых марок в категории в стоимостном выражении достигла 30,5%.

Проникновение собственных торговых марок в сегменте фруктового желе и десертов составило 26%, в группе влажных салфеток – 23,8%, ватной продукции -22,6%, детских влажных салфеток -22%, бумажных салфеток – 20,8%, хрена 20,6%, хозяйственных губок и салфеток -19,6%, пастилы 18,9%,

консервированных овощей – 18,8%. Такое распределение еще раз подтверждает то факт, что категории нон-фуд становятся все более значимыми и интересными для выпуска собственных торговых марок. Такие сегменты, как бумажные и влажные салфетки, ватная продукция, средства для уборки, отличаются меньшей брендозависимостью в отличии от продуктовых категорий. Потребитель практически не видит разницы между качеством собственных торговых марок и брендов, главным фактором покупки в большинстве случаев выступает цена, которая существенно ниже на товары под частными марками.

- будущем можно прогнозировать дальнейший устойчивый рост доли частных марок, что во многом будет обусловлено развитием сетевой торговли, в частности дискаунтеров, где доля частных марок достаточно велика. [33.стр.8.]

Глава 2. Исследование рынка гипермаркета «АШАН»

2.1. Характеристика предприятия предприятия, основных направлений его маркетинговой деятельности

- «АШАН» входит в Groupe Auchan SA (произносится Oша́н) — французская корпорация, представленная во многих странах мира. Один из крупнейших в мире оператор розничных сетей (в том числе сети продуктовых гипермаркетов Auchan). Номинально, «АШАН» является главным структурным подразделением семейной мегакорпорации «Ассоциация семьи Мюлье».

Компания основана в 1961 году, её главный офис находится в Лилле. Основатель и нынешний председатель совета директоров — Жерар Мюлье

(фр. Gérard Mulliez).

Название «Auchan» — сознательно неточная орфографическая запись слов фр. Hauts champs — «Высокие поля» (название квартала Лилля, где был создан первый магазин).

Основными направлениями деятельности корпорации являются:

- Розничная торговля:

- Сеть гипер- и супермаркетов.

Торговля осуществляется под марками Auchan (гипермаркеты), Atac, Elea и Simply Market (супермаркеты).

- Электронная торговля.

Группе принадлежат интернет-магазины Auchandirect, работающий во Франции и Польше, Auchan.fr, Grossbill, оба работающие только во Франции, и Auchandrive.lu в Люксембурге.

- Управление недвижимостью.

Подразделение Immochan специализируется на управлении торговыми центрами. На 31 июля 2011 открыто 312 торговых центров под управлением Immochan, включая 32 в России.

- Банковские услуги.

Banque Accord был основан во Франции в 1983 году, и на август 2011 года его подразделения работают в 10 странах, включая Россию, где, однако, пока не получил лицензию на ведение банковской деятельности.

- Другие направления деятельности:

- Управление сетью мебельных магазинов Alinéa во