Файл: Страхование как инструмент минимизации кредитного риска.pdf

Добавлен: 29.02.2024

Просмотров: 25

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические основы регулирования кредитного риска в коммерческом банке

1.1 Понятие кредитного риска и причины его возникновения

1.2 Способы минимизации кредитного риска

Глава 2. Страхование как инструмент минимизации кредитного риска: практический аспект

2.1 Характеристика кредитной деятельности ПАО Сбербанка

2.2 Страхование кредитных рисков в Сбербанке

2.3 Проблемы и перспективы развития страхования в кредитовании

Содержание:

Введение

Актуальность темы курсовой работы заключается в том, что кредитные операции являются основным источником доходов для отечественных банков. Однако их высокая доходность сопровождается повышенным риском, в результате данные операции остаются наиболее рисковой составляющей банковского бизнеса.

В экономически процветающих странах Европы и США покупка в кредит давно является неотъемлемой частью образа жизни всего населения. Само по себе кредитование играет роль экономического двигателя и предоставляет менее состоятельному социальному классу возможность повысить свой статус.

В России на подъеме в 2020 году оказались все виды кредитования. При этом в настоящее время наблюдается тенденция к росту удельного веса просроченной задолженности в банковском секторе РФ. В наибольшей степени фиксируется рост доли просрочек по кредитам, предоставленным физическим лицам. Все это в целом говорит о росте кредитного риска в банковском секторе, что в долгосрочной перспективе может привести к невозможности банка отвечать по своим обязательствам и его дальнейшей ликвидации. Вследствие чего управление кредитными рисками – необходимое условие для повышения надежности данной системы. Страхование займа – это гарантия максимально нивелировать угрозу неуплаты кредита и минимизировать возможные финансовые потери, которые могут наступить в результате временной нетрудоспособности, полной недееспособности или смерти заемщика.

В то же время кредитное страхование полезно и целесообразно для заемщика. Он будет спокоен, зная, что при крайних обстоятельствах компания покроет его задолженность, и ему не грозят судебные разбирательства или арест имущества.

Цель курсовой работы заключается в исследовании теоретических и практических аспектов страхования как инструмента минимизации кредитного риска.

Исходя из поставленной цели, был сформулирован ряд задач:

- дать понятие и рассмотреть причины возникновения кредитного риска;

- изучить способы минимизации кредитного риска в коммерческом банке;

- провести анализ кредитной деятельности ПАО Сбербанк;

- проанализировать систему страхования кредитных рисков в Сбербанке;

- выделить проблемы и перспективы развития страхования в кредитовании.

Объектом исследования является страхование кредитных рисков в ПАО Сбербанк.

Предметом исследования выступает система управления кредитным риском.

Исследование выполнено на основе работ таких специалистов, как: Г.Г. Коробова, О.И. Лаврушин, М.А. Варламова, Н.И. Кабушкин, В.Л. Киреев, О.В. Мотовилов, С.А. Чернецов и др., а также материалов периодической печати и сети Интернет.

При написании курсовой работы использовались методы анализа и синтеза, системный, аналитический метод, анализ литературы.

Поставленные цель и задачи определили структуру курсовой работы, которая состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Глава 1. Теоретические основы регулирования кредитного риска в коммерческом банке

1.1 Понятие кредитного риска и причины его возникновения

Кредитные операции являются основополагающими не только по своему удельному весу в структуре активов, но и по обеспечению их доходности. Поэтому эффективность деятельности коммерческого банка находится в непосредственной зависимости от такого существенного вида рисков как кредитный риск.

Жариков В.В. определяет кредитный риск как риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора[1].

К указанным финансовым обязательствам относятся обязательства должника по:

- полученным кредитам, в том числе межбанковским кредитам, прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

- учтенным кредитной организацией векселям;

- банковским гарантиям;

- сделкам финансирования под уступку денежного требования;

- приобретенным кредитной организацией по сделке правам;

- приобретенным кредитной организацией закладным;

- сделкам продажи (покупки) финансовых активов с отсрочкой платежа;

- оплаченным кредитной организацией аккредитивам;

- возврату денежных средств (активов) по сделке по приобретению финансовых активов с обязательством их обратного отчуждения;

- требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Белоглазова Г.Н. обращает внимание, что общепринятым является определение кредитного риска как вероятности потери кредитной организацией дохода или даже снижения величины уставного капитала по причине невозврата заемщиком кредита и процентов за пользование им[2].

Риск невыполнения (ненадлежащего выполнения) заемщиком банка своих обязательств по кредитному договору может выразиться в:

- несвоевременном погашении заемщиком основной суммы долга;

- несвоевременной уплате им процентов и других сумм, входящих в плату за кредит (пени, штрафы и др.);

- полном или частичном невозврате основной суммы долга;

- полной или частичной неуплате процентов и других сумм, входящих в плату за кредит.

Реализация одного, нескольких или всех перечисленных составных частей кредитного риска может привести к реализации «суммирующих» рисков в их более или менее острых формах: утраты ликвидности, возникновения общих убытков, уменьшения капитала до низкого уровня, неплатежеспособности[3].

Рассмотрим типологию банковского кредитного риска, предлагаемую Лаврушиным О.И.:

- по субъектам (кредиты предприятиям и организациям, кредиты физическим лицам, кредиты другим банкам);

- по связи с движением капитала (ссуда денег и ссуда капитала);

- по сфере применения кредита (кредиты в сферу производства и кредиты в сферу обращения);

- в зависимости от срока (краткосрочные, долгосрочные и среднесрочные);

- по платности (кредиты с рыночной процентной ставкой, кредиты с повышенной процентной ставкой и кредиты с льготной процентной ставкой);

- по обеспеченности (ссуды, имеющие прямое обеспечение, ссуды с косвенным обеспечением и не имеющие обеспечения, либо, согласно международной практике, обеспеченные, необеспеченные и имеющие частичное обеспечение);

- по валюте, используемой в процессе кредитования;

- в зависимости от того, лимитируется или не лимитируется ссудная задолженность;

- постоянно возобновляемые (револьверные) и прерываемые кредиты;

- по размеру (крупные, превышающие 5% от капитала банка, и пр.)[4].

Приведенная классификация банковского кредитного риска затрагивает не только наиболее важные вопросы, касающиеся его содержания, но и учитывает некоторые общие аспекты управления им.

Вместе с тем она ориентирована на раскрытие содержания банковского кредитного риска как опасности неплатежа по ссуде, поскольку основные проблемы банков, как показала практика, связаны именно с осуществлением активных ссудных операций.

Кредитный риск зависит от воздействия множества факторов, которые необходимо учитывать при проведении кредитных операций и организации управления риском.

На величину кредитного риска влияют:

1. Внутренние факторы:

- уровень менеджмента на всех уровнях кредитной организации;

- тип рыночной стратегии;

- способность разрабатывать, предлагать и продвигать новые кредитные продукты;

- адекватность выбора кредитной политики;

- структура кредитного портфеля;

- факторы временного риска;

- квалификация персонала;

- качество технологий и т.д.

2. Внешние факторы.

В таблице 1 приведен перечень вышеуказанных факторов.

Таблица 1.

Факторы кредитного риска[5]

Содержание

|

Группа факторов |

|

|

Макроэкономические факторы |

- экономический кризис, спад производства по отраслям; - региональный риск; - инфляция; - правовой риск; - неразвитость системы страхования рисков |

|

Факторы, связанные с заемщиком |

- риск отсутствия дееспособности; - риск неплатежеспособности; - производственно-технологический риск; - коммерческие риски, риски изменения конъюнктуры рынка; - социальные риски; - риски искажения информации; - управленческий риск; - риск злоупотреблений, нецелевого использования кредита, ухода от ответственности; - плохое бюджетное и бизнес-планирование |

|

Факторы, связанные с кредитной организацией |

- отсутствие качественной методики и технологии кредитования; - занижение требований к оценке кредитоспособности заемщиков; - юридические риски; - риск управления банком; - недостатки в постановке учета и отчетности |

Таким образом, можно сделать вывод, что кредитный риск является комплексным, проблема его анализа заключается в том, что факторы кредитного риска сами являются рисками, на которые также оказывает влияние множество факторов. Такая структура кредитного риска предопределяет сложность его оценки и прогнозирования.

1.2 Способы минимизации кредитного риска

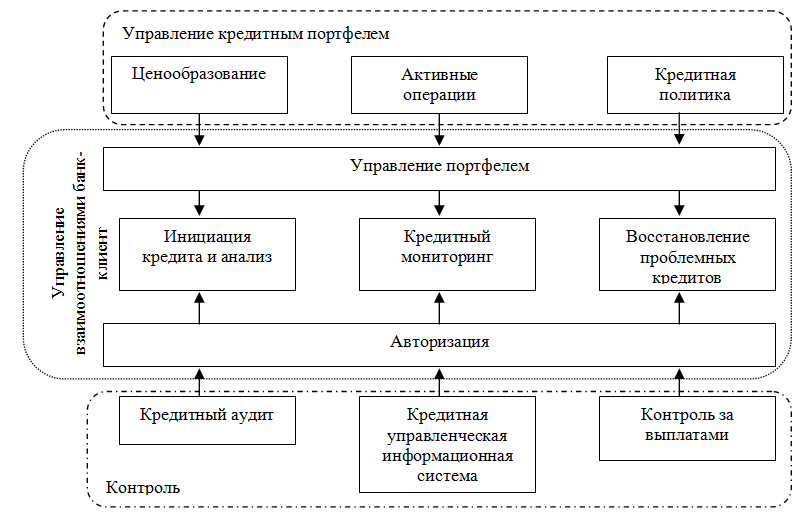

Для снижения доли проблемных кредитов от общего числа выданных необходимо определять и применять наиболее эффективный способ управления банковскими рисками. В общем виде процесс управления кредитным риском банка представлен на рис. 1.

Рисунок 1. Процесс управления кредитным риском[6]

Положение 590-П оговаривает методику оценки риска кредитного портфеля коммерческого банка, согласно которой производится оценка риска по каждой кредитной операции с учетом финансового состояния заемщика, обслуживания им кредитной задолженности и уровня ее обеспечения, а затем производится определение ссуды в одну из пяти категорий качества[7].

Высшей, наиболее привлекательной для банка является категория «стандартные ссуды», которая предусматривает полное отсутствие кредитного риска, другими словами, вероятность финансовых потерь при неисполнении заемщиком своих обязательств составляет ноль.

Во вторую категорию определяются нестандартные ссуды с умеренным кредитным риском от 1 до 20%.

В третью категорию — сомнительные, входят договоры со значительным кредитным риском (обесценение от 21 до 50%).

Четвертая группа включает в себя проблемные ссуды, которые предусматривают высокие кредитные риски (от 51 до 100%).

Пятая категория отводится ссудам с потерями до 100%, т.е. отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнить свои обязательства[8].

Кредитный мониторинг — это осуществление банковского контроля за исполнением кредитного договора. Контроль за ходом погашения ссуды и выплатой процентов по ней служит важным этапом всего процесса кредитования. Он заключается в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка, оценке состояния ссуд и проведении аудиторских проверок.

По каждому предоставленному кредиту банком ведется кредитное досье, которое открывается в день подписания кредитного договора и закрывается в момент прекращения его действия.

Аудиторская проверка ссуд производится специальным отделом, подведомственным контролеру банка. Эта проверка аналогична описанному выше контролю кредитного портфеля, но она, как правило, осуществляется негласно работниками независимых служб, не связанных с кредитными от отделами[9].